(原标题:谁家的瓜都不保熟:国际药企创新药交易全景分析)

在医药行业诸多国外月亮比较圆的故事之中,成熟有效的交易市场是十分有吸引力的一个,特别是在中国企业探头出海去张望时,举目都是令人钦羡的画面,既眼馋跨国药企那深不见底的口袋,又嫉妒生物科技公司那巧夺天工的产品,好一个买卖双赢宾主尽欢的热闹场景。扭头看着家里的寒酸,买的没啥钱、卖的没好货,怎不叫人失落?

我们当然要承认医药领域的发展差距,资产和资金、数量和质量、理念和操作,我们与国际市场相比都还存在巨大的不足。不过,别人玩得好,到底是有多好、怎么好起来的、是不是一直好,我们总得心里有个谱,模仿和追赶起来才有奔头;同时,我们在出海的路上,知道海外市场到底在买什么卖什么,知己知彼也是必要的准备。

于是就有了本文的出发点,通过对历史上国际药企在创新药领域的主要资产交易进行全面梳理分析,将交易时各种条件和指标与标的资产最终是否能产生商业价值之间建立联系,核心意图是定量地回答清楚一个问题:国际药企在创新药交易中到底有没有赚到钱?

0. 数据声明

本文分析了2000年至今所有海外创新药资产交易,包括两大类:一是收并购型交易,要求总交易额超过10亿美元;二是授权(指将全部权利交与受让方)和合作(指双方共同开发)型交易,要求总交易额超过10亿美元、且首付款不小于3,000万美元。对于大型制药企业之间的并购整合(如BMS收购Celgene),因难于考量其影响,故未予纳入。

共有203个交易被纳入最后的分析范围。交易层面数据,包括交易时间、转让方、受让方、首付款、里程碑、总交易额等,主要数据来源于上市公司公告、媒体报道和Capital IQ数据库统计等,须做说明此处金额均是受让方支付金额,在收并购交易中与标的整体估值有差异;交易标的层面数据,包括药品名称或代码(尽可能使用通用名)、靶点、疾病领域、药物类型或技术路径、交易时开发阶段、最新开发阶段、峰值销售额等,主要数据来源于医药魔方数据库、上市公司公告、媒体报道,如确无公开披露则留空,须作说明此处峰值销售额定义为交易后年份中药品总销售额最高者(如仍在爬坡则取最后一年),单纯为考量交易标的资产本身质量,并未考虑受让方权利范围和比例(例如只持有部分区域权利或只分享部分收入利润)。

所有交易及标的资产的信息总表放在文末附件。

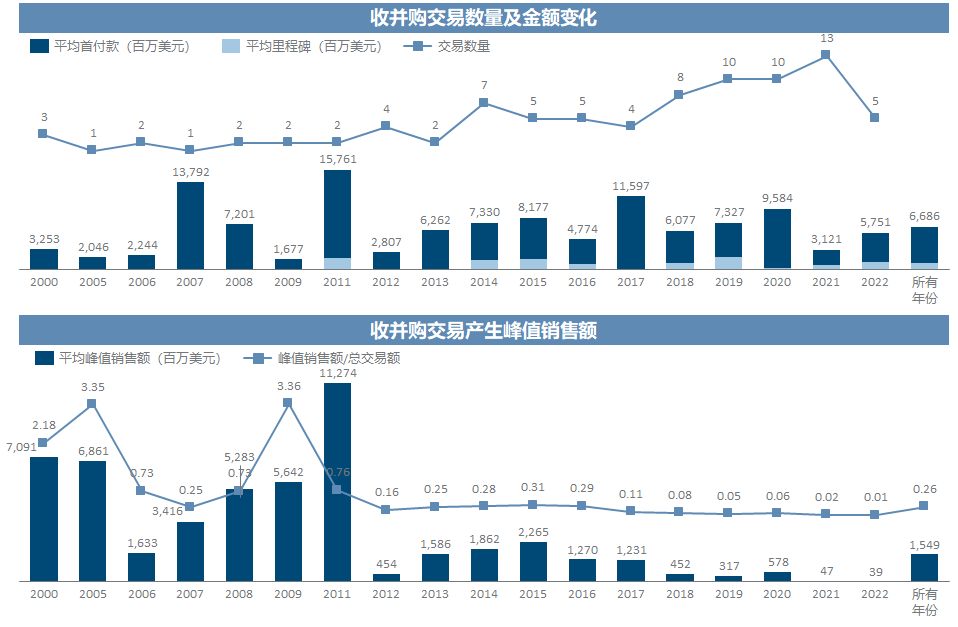

1. 整体趋势

收并购交易的热度近十年明显提升,但近两年趋于“小型化”,百亿规模交易的频率显著降低了。然而在数量激增的同时,收并购交易的资产质量可以说是今不如昔,2000-2011年间平均每个交易能产生大几十亿的峰值销售额、基本上跟总交易金额相当,2012年至今不仅交易资产的峰值销售额迅速下降、而且随着总交易金额提升导致“回报”变得非常难看。对所有收并购交易,受让方平均每个交易共要花出近70亿、却只能收回15亿的峰值年销售额。

授权合作交易的热度趋势与收并购类似,甚至交易频率和金额的增长都更加激进,特别是在20/21两年比18/19年都翻了倍。在如此众多的交易中,优质资产的比例却大大不如收并购交易,大部分交易甚至都无法产生获批的品种、更遑论销售额,仅靠着少数诞生了超重磅炸弹的“神交易”拉高平均峰值销售额,客观上反映了授权合作交易的不确定性极大(哪怕是金额门槛在10亿以上)、远大于收并购交易。

在动手分析之前,我虽然也经常嘲讽国际药企的眼光,但却没想到整体这些交易所能产生的商业价值能低到这个程度。我们可以极简地假设,从产品上市后开始连续产生5年峰值销售额水平的收入,净利率为40%,在不考虑资金时间成本的情况下,峰值销售额/总交易额如果小于0.5,基本就很难收回投资成本。考虑到这里的峰值销售额并不全部归属于受让方(但交易金额是结结实实全都要出的),且峰值水平往往很难持续多年,因而这个比值的盈亏平衡点大概率应该只高不低;当然也要考虑到此处的峰值销售额定义,对部分还在爬坡的产品有可能事实的峰值会更高。于是,在这里以及后文各个企业和交易的具体分析都可以看出,只有少数天时地利人和的交易能够赚钱、而且是赚了很多倍的钱,同时剩下绝大多数交易都是亏钱的,收并购交易更成熟、确定性高、但交易额也大、赚钱不容易,而金额更小、阶段更早、大药企背书作用更弱的授权合作交易就更是没谱。

这给我们的启示就是,出海资产交易对于创新药企业而言固然是非常重要的发展手段,但无论是企业还是投资人,对于哪怕是大额交易都要抱有更加冷静的预期,连这些经过国际市场最优秀的买家背书的资产都未必能带来收益,其他确定性更低的交易能够提供的说服力就更可想而知了。

2. 买家活跃度

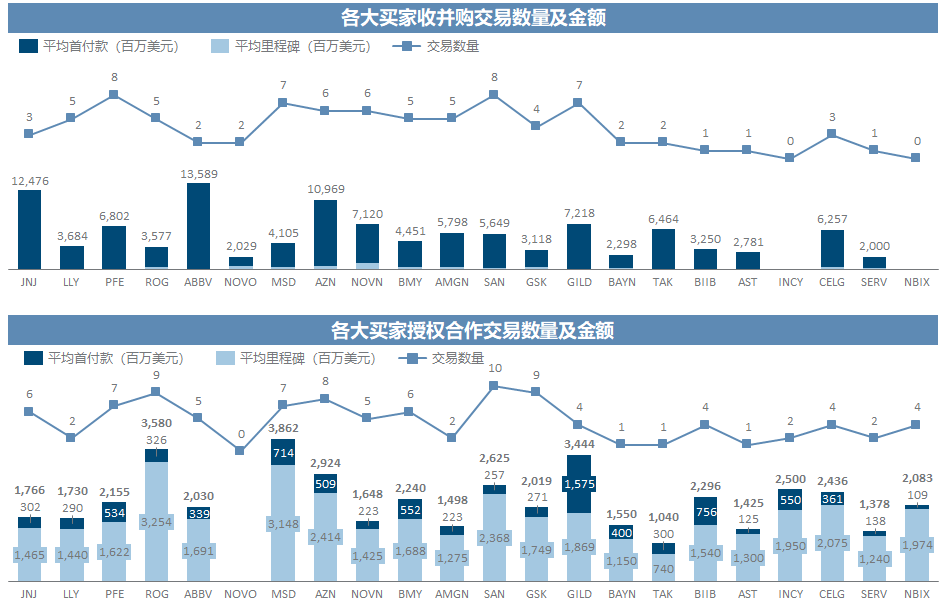

在203个交易中,仅有9个活跃买家出手过十次及以上,将所有出手过不少于两次的买家按照市值排序如下,具体在后面挨个进行分析和嘲讽。

Big Pharma整体出手更阔绰,Sanofi居然是全场出(da)手(tie)最多,Pfizer买买买达人也实至名归,J&J、Abbvie和AZ则搞了不少百亿大交易,Roche不怎么玩大的、但热衷玩小的,Novo Nordisk则最沉默;Biotech成长起来的新锐们口袋浅的多,主要是Gilead和Celgene两个鹤(yuan)立(da)鸡(tou)群。

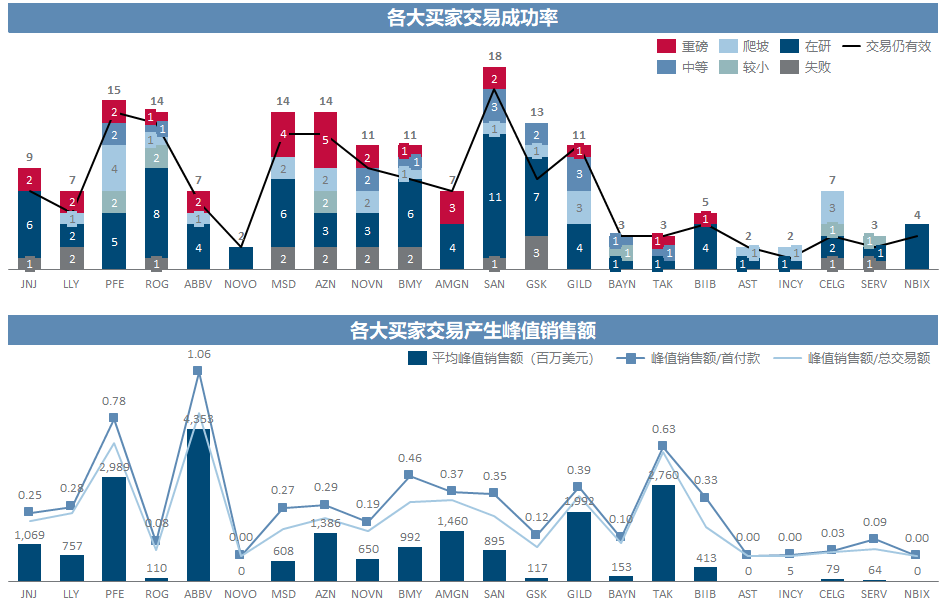

3. 买家成功率与峰值销售额

将所有交易标的资产后续的走势分成六大类,包括重磅类(有峰值销售额超过10亿的产品)、中等类(产品上市超过3年且峰值销售额在2-10亿)、爬坡类(产品上市在3年以内且较有希望继续爬坡)、较小类(产品上市超过3年且峰值销售额小于2亿)、在研类(产品尚未获批但至少没有公开信息显示已终止开发)、失败类(产品已终止开发);此外,也对交易是否还有效存续进行标记(如前所述存在交易终止但产品开发并未失败的情况)。

可以看到,AZ、MSD和Amgen虽然是最优秀的重磅炸弹猎手,但因缺少超重磅猎物,导致交易带来的峰值销售额平平无奇;Abbvie、Pfizer、Gilead和Takeda基本各靠着一两个超重磅,撑起了平均销售额;Roche出手了太多早期资产,GSK挂掉了最多的项目,Celgene则连上市后成熟的产品都没捞到,在较活跃的买家里这三兄弟的资产销售额情况最为惨淡。

4. 代表性买家

在正式开火进行嘲讽之前,还是要声明一下:数据量较大且全部手动从不同渠道摘取和录入,基础数据的遗漏和粗疏在所难免,对我相对熟悉的产品已尽可能根据记忆进行教正,但可能仍有少数产品信息不确,且评论中对企业和产品的理解更可能浮于表面未探究竟,请不吝指正和海涵。

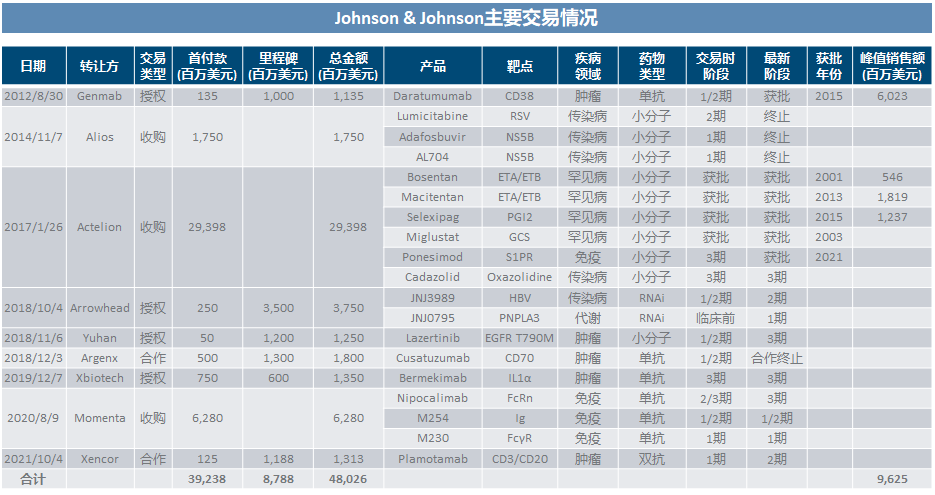

4.1 Johnson & Johnson

J&J从十年前买来Daratumumab之后,在交易方面就乏善可陈,最大一笔豪赌300亿买Actelion实在是性价比太低,目前看如果JNJ3989后面能在与ASO的竞速中重拾优势还有希望跻身重磅。

4.2 Eli Lilly

Eli Lilly长期作为自研效率相对较高的大药企,在交易方面看上去略显潦草,早年间Tadalafil和Cetuximab这两个资产基本是当现金奶牛去买,最大一笔Loxo至少目前基本没见到回头钱,可能还值得期待的是从Dermira来的Lebrikizumab。

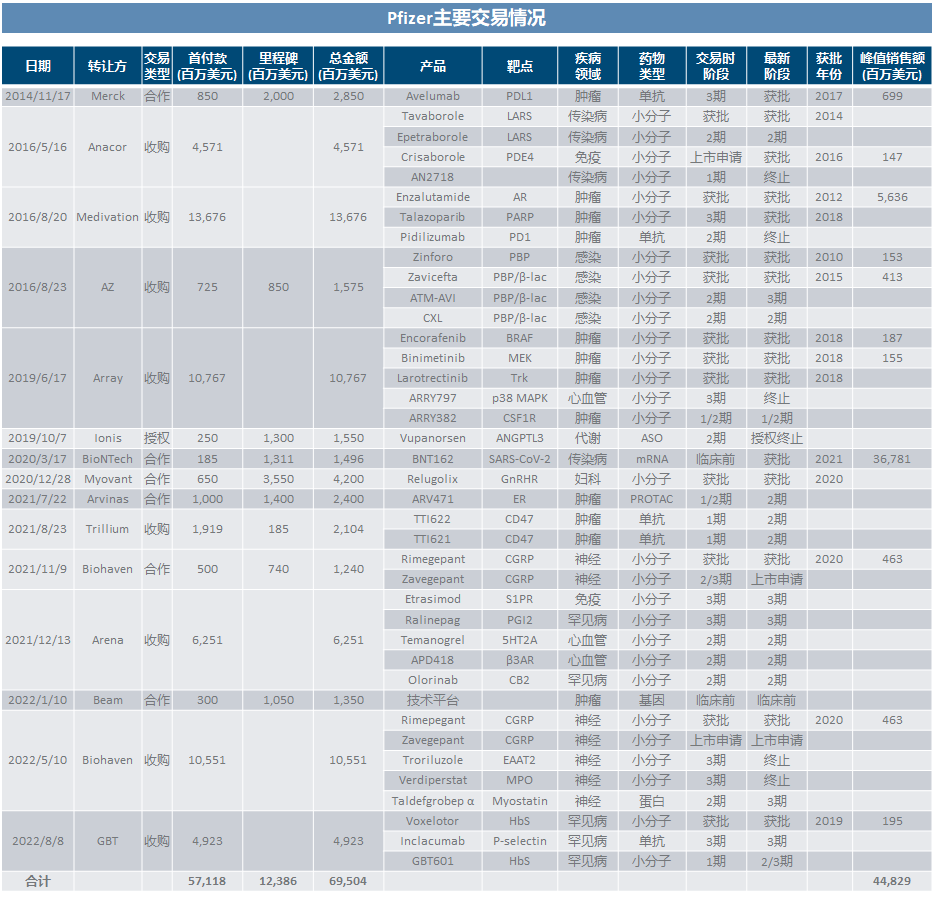

4.3 Pfizer

除了BioNTech这笔飞来横财以外,Pfizer其他交易的“回报”其实并不好,在首付款就花了570亿的情况下、只能拿到80亿峰值销售额,要是再去掉Enzalutamide这个买时就获批多年且后续剧情也没赌对的产品,则Pfizer作为大买手这二十多年的眼光实在是要打问号(毕竟立普妥早成追忆)。恕在下眼拙无缘识得真神,仅从这个交易资产列表来看,直观感受就是东一榔头西一棒,各种疾病领域和药物类型都在同步均匀撒钱,尤其是横财到手后更是肉眼可见地不加节制。目前这些产品里,看起来Biohaven的两个偏头痛药应该还有些看点(虽然刚收完公司就在其他项目上两连跪),Arvinas的PROTAC是个小未来、Beam或许有大未来。

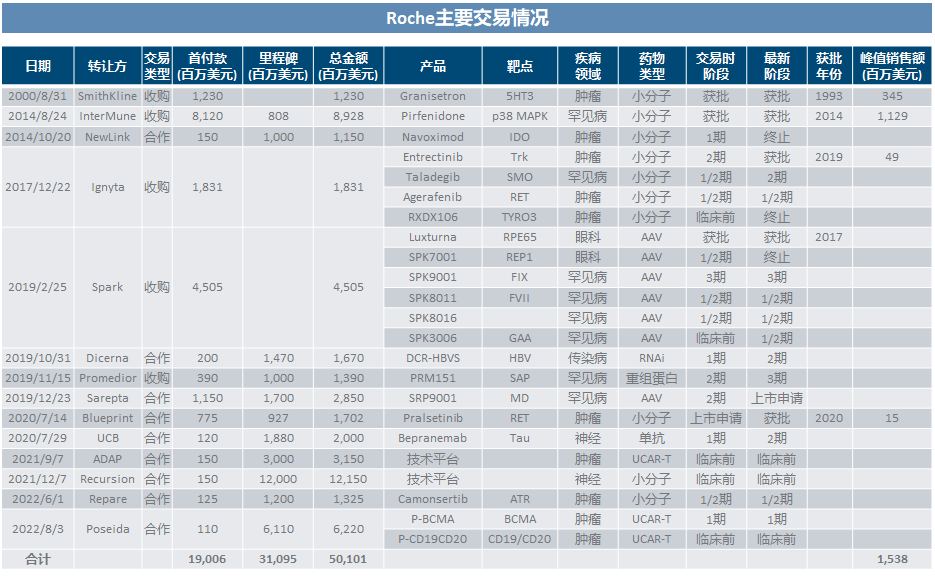

4.4 Roche

不知是不是因为自研的历史过于辉煌(视Genentech为体内了),Roche对花大钱买产品明显兴趣寥寥,近年唯一大笔出手在Spark上似乎撞上AAV逆风有点算不过来账,这两年更是全面退居只做1亿多首付款的“小散”项目,特别是对基因、细胞、核酸这些所谓下一代技术更是尤为热衷,直接导致它成为大药企里从大型交易中目前获得峰值销售额最少的一家。

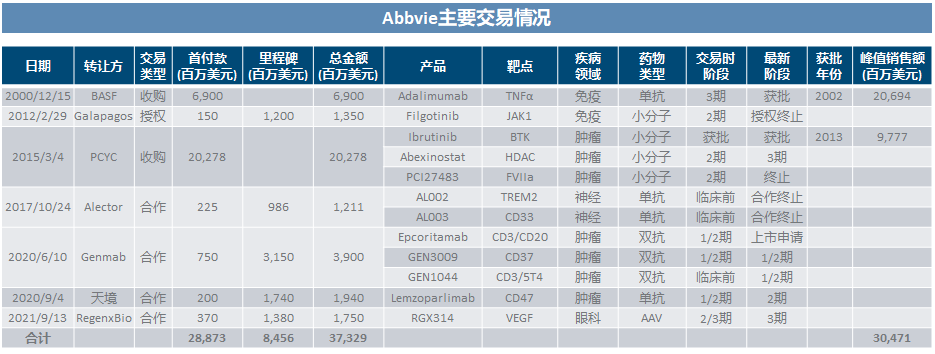

4.5 Abbvie

Abbvie是全场唯一狙中两个超重磅猎物的玩家(药王应该还有加分),就靠这两下确实可以吹一辈子,剩下别折腾太出格的就都无碍大局。当然,我至今都没能看懂的630亿买Allergan(未在本次分析范围),有可能就是那个“出格”的。

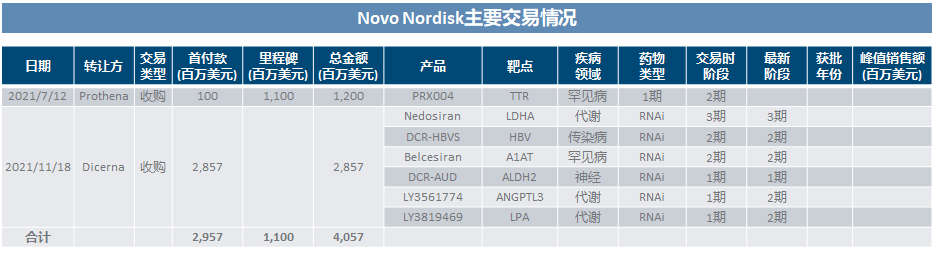

4.6 Novo Nordisk

Novo Nordisk绝对是在交易上最保守的大药企,不仅只愿意为跟老本行代谢疾病才露一下钱袋子,而且连买RNAi这种game changer都只买三兄弟中最便宜的Dicerna,防御性心态跃然纸上。

4.7 Merck & Co.

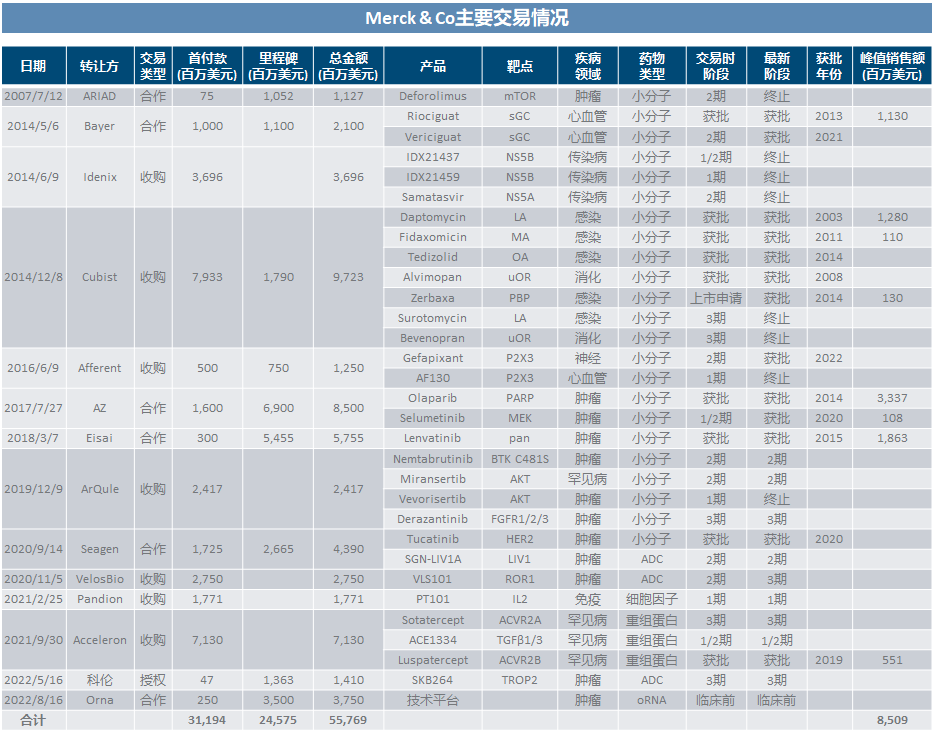

MSD早年在感染/传染领域亏出了血,近几年算是至少可圈可点了,重注肿瘤和罕见病,如果Acceleron这笔大的能有所斩获,交易成绩就能交代过去。

4.8 AstraZeneca

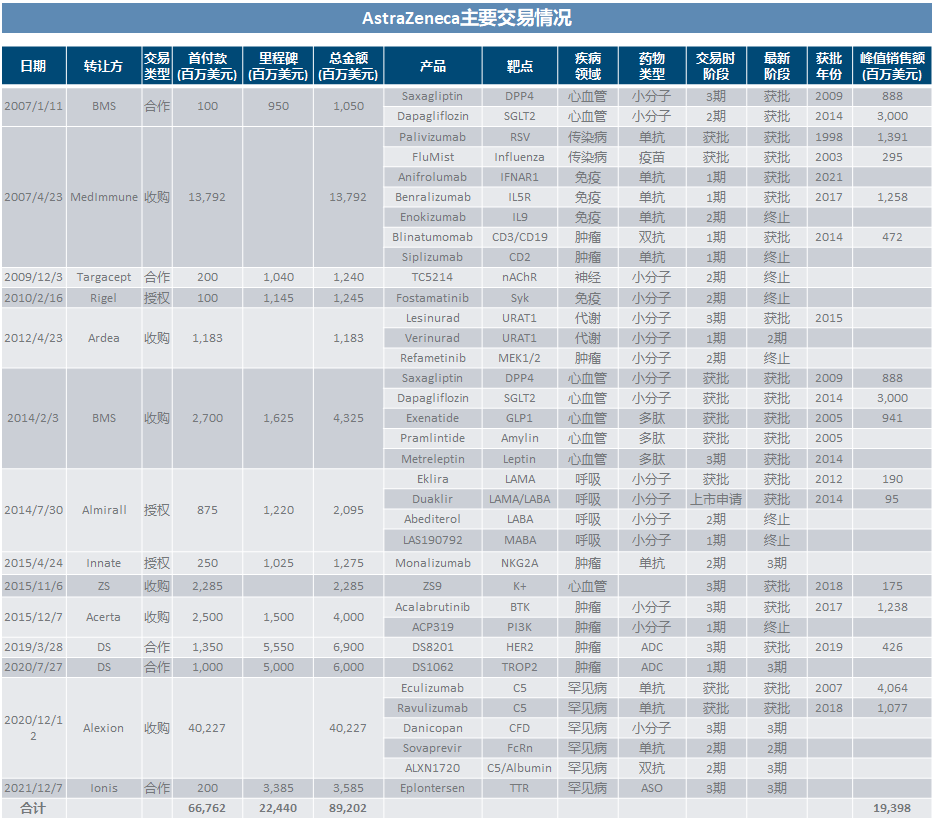

在2019年之前,AZ搞不好是买手届拖后腿的角色,毕竟MedImmune这笔钱花得太冤枉;到2020年底之前,通过抱紧Daiichi Sankyo大腿,DS8201人挡杀人佛挡杀佛,AZ一跃变成整条街最靓的仔;然后有了Alexion并购案,400亿金额让其他交易的权重瞬间失去了意义,C5系列现有这四五十亿的销售额实在还远不够填这个坑。

4.9 Novartis

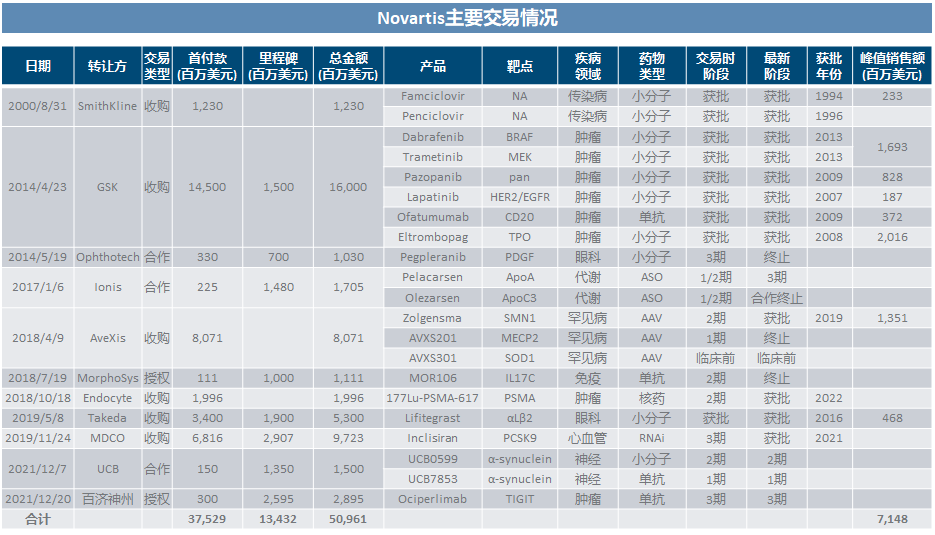

Novartis在大药企里无疑算是在交易中花活挺多的,而且每个赛道买头部的思路相对清晰,RNAi里的Inclisiran、AAV里的Zolgensma、核药里的177Lu-PSMA、外加中国药企里的百济神州,资产都是好的,但也确实个个都不便宜。

4.10 Bristol-Myers Squibb

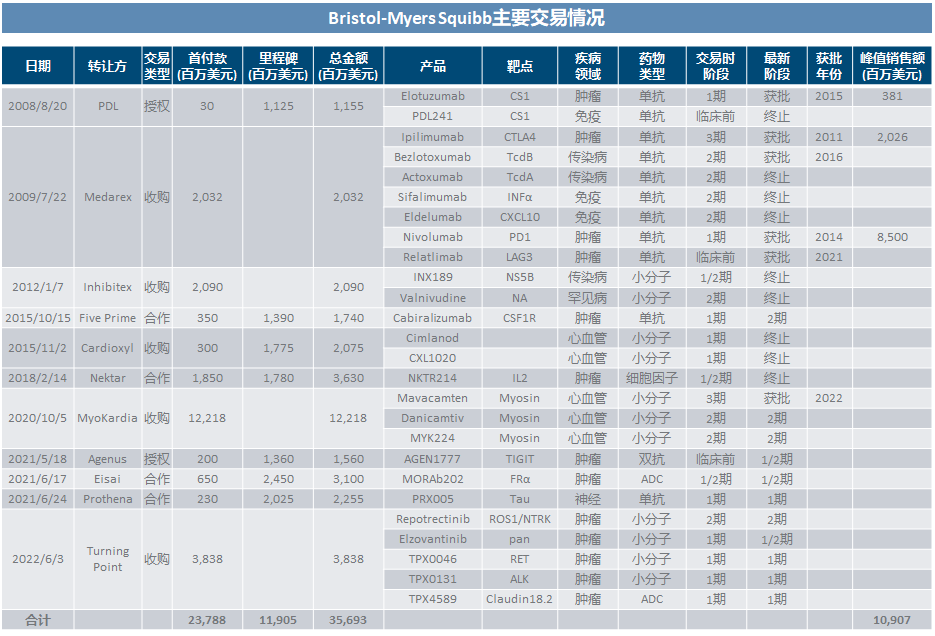

BMS靠着一把Medarex的抗体平台,吃用不尽到如今,而Nektar梦碎之后,填O药大坑的重任大概是要落到MyoKardia的心肌病药物系列头上。

4.11 Amgen

在早年Abgenix的成功收购之后,Amgen在交易上好像就有点失去灵感,Carfilzomib和Apremilast虽然都是重磅,但在90/130亿这种定价面前,十几二十亿销售额的小重磅性价比就十分存疑了。

4.12 Sanofi

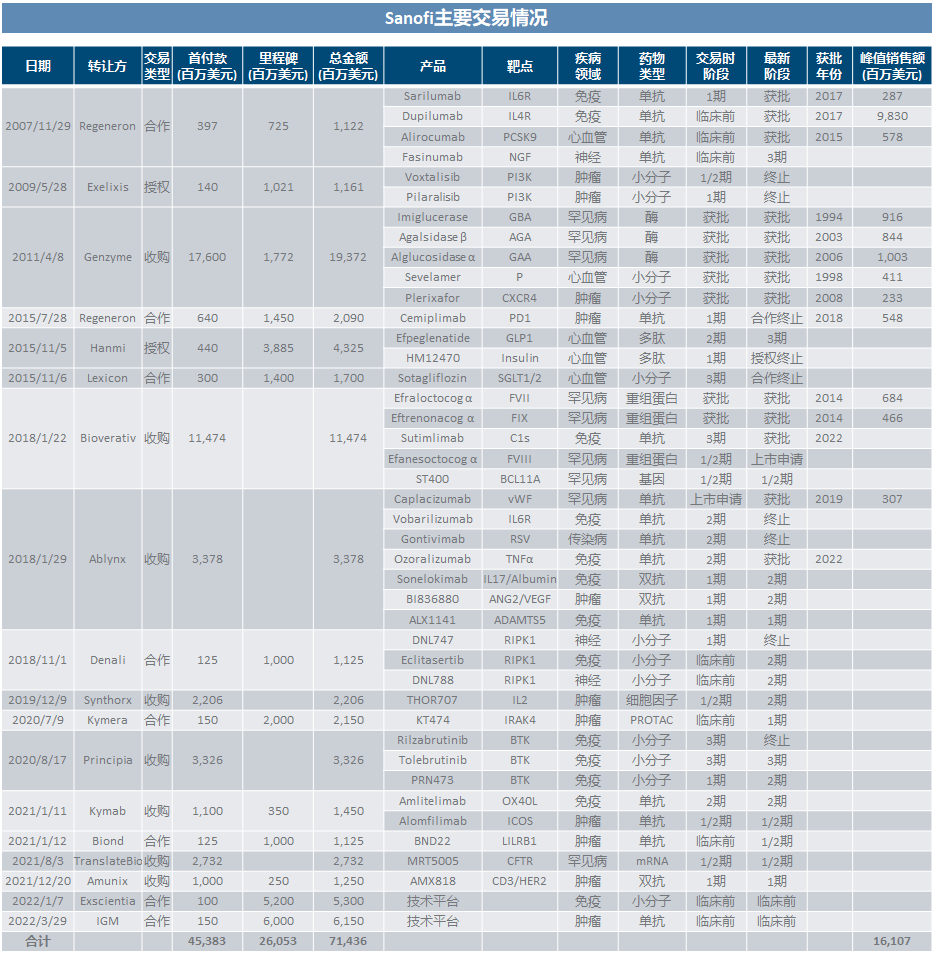

Sanofi一出场,气氛就逐渐欢乐了起来,详情也可参考《Sanofi折臂SERD“绞肉机”》和《Sanofi或二度折戟BTK》。找到Regeneron是神来之笔,虽然有点搞不清谁是谁的爹;Genzyme则是撑着公司熬过了Regeneron大爆发之前的时光,虽然属实不便宜;剩下的交易,除了标的名字拼写很多都颇有特色以外,就很难琢磨出有什么靠谱的审美了(今日乳法),Bioverativ、Ablynx、Principia、Denali以及可能的Synthorx,跪出了姿势、跪出了水平;以至于最近两年,更是急速向Translate Bio、Exscientia、IGM这等怪力乱神的路子上靠了。。。(原谅我实在无从欣赏这种流派)

4.13 GSK

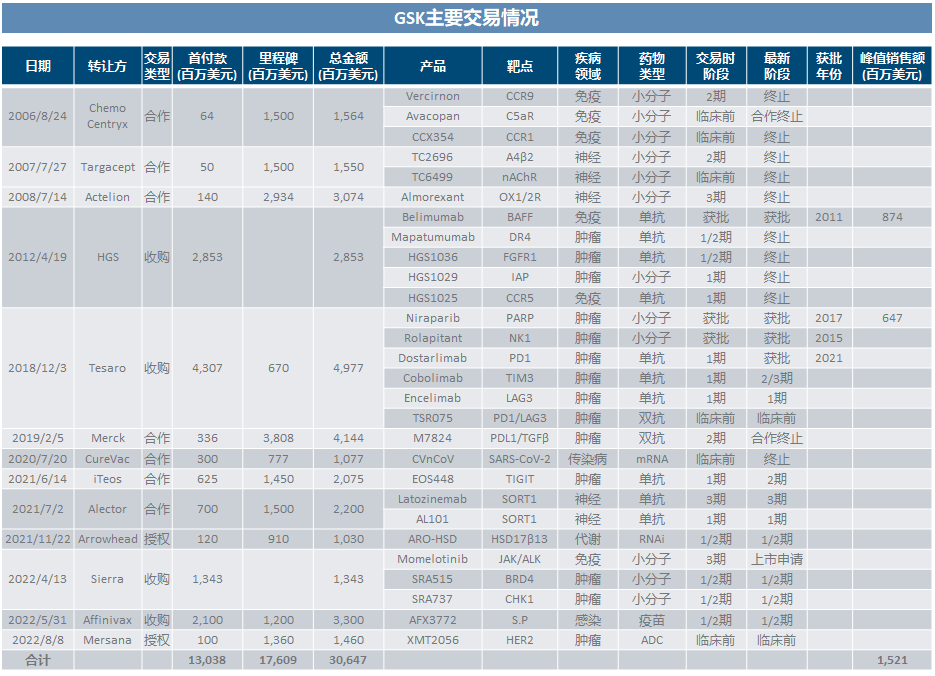

落笔前我满脑子只是想乳法来着,结果发现大嘤老牌GSK才是最大的杯具,毕竟Sanofi也是有Regeneron撑腰的。早年死状凄惨就不提了,买Tesaro当时我都觉得好像运势扭过来了,然而PARP虽好却明显还指不上50亿这个价;人家玩PD1和双抗赚钱、它跟Merck一起玩就玩塌了,人家玩mRNA疫苗赚钱、它跟CureVac一起玩就玩塌了,简直有了毒瘤气质;最近33亿买高价肺炎疫苗就已经有点玄乎,跟Mersana这交易更是摸不着头脑。

4.14 Gilead

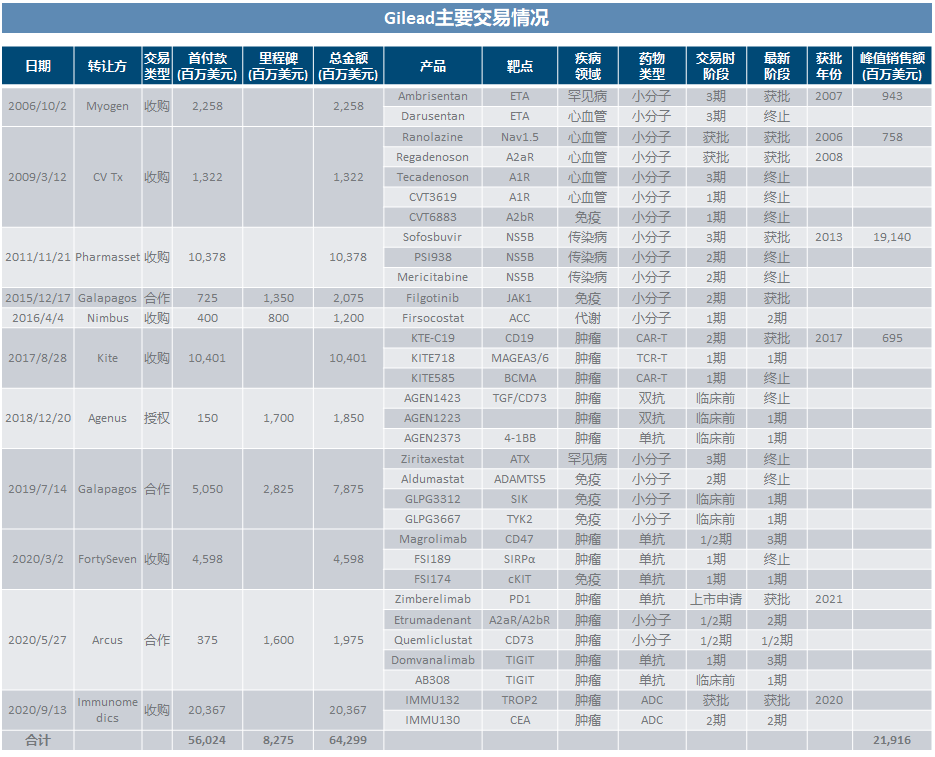

什么叫一战封神,看看Gilead就知道了;什么叫封神之后再难求一胜,可能也得看Gilead。当年豪掷百亿买回Sofosbuvir为首的丙肝系列带来了几百亿现金,然后的操作简直是不忍直视,Kite完全不知所云、Galapagos一堆牛鬼蛇神、CD47命途多舛,好像唯一看着资产本身相对正常的IMMU132却是个200亿定价。。。从Gilead身上我充分感受到,医药企业也是讲究底蕴的,老牌贵族虽然也会犯很多迷糊,但几乎很少能看到像头号暴发户这样连续多次大额地踩进这一连串匪夷所思的大坑。

4.15 Biogen

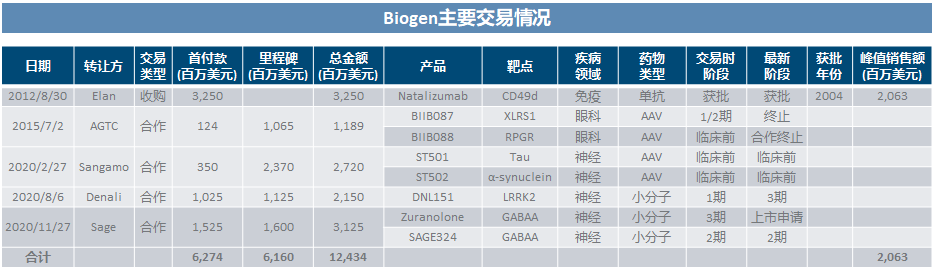

这些年Biogen的话题度全集中到AD上了,交易层面倒是波澜不惊。

4.16 Celgene

榜单最后一位无疑是最惨的,7笔大交易里面,3个失败、1个主动终止、3个有产品获批但与交易定价相比销售额可以说看不到一点希望。。。不过人家虽然不太擅长买,但人家擅长卖啊;买资产回来挣钱多累,把自己卖个好价专注于数钱不香么:)

5. 后记

不知不觉,整个梳理结果成了比惨大会,似乎在很惨和特别惨两种基调里只有那么零星几个幸运儿享受着全行业的红利。其实,这既非妄自尊大(站在中国立场)、也非妄自菲薄(站在医药立场),而是创新药产业链本身风险高度稠密和收益高度集中的特征,在交易这个环节的投射而已。最简单的解释是,要是买买买赚钱这么容易,哪儿还会有人再去花工夫自研呢?

既然单纯的资产交易,其实在哪儿都不是个赚钱的捷径,那还是让注意力回到产品本身,让技术和研发推动临床获益,给自己手里资产积累足够的价值基础,交易只是实现价值的定价工具;同时,对市场怀有敬畏、保持距离,买卖本身不产生价值,谁来买出什么价也并不会让产品本身的确定性有所增减。

毕竟,谁家又能有保熟的瓜呢?

附件:2000年以来重大创新药交易明细列表

$百济神州(BGNE)$ $信达生物(01801)$ $恒瑞医药(SH600276)$