(原标题:如何实践“不要亏钱”的理念)

——股票波动算亏钱吗?如何做到不亏钱?

虽然不同投资大师的投资方法不同,但几乎所有大师的都强调——不要亏损。甚至认为不亏损比追求高收益更重要。

不用大师强调,咱们也懂,因为人都是厌恶亏损的,这是刻在我们基因里的。

但实际上,今年大家都亏惨了吧?我反正是亏惨了,如果按照大师的标准,肯定是不合格啦!

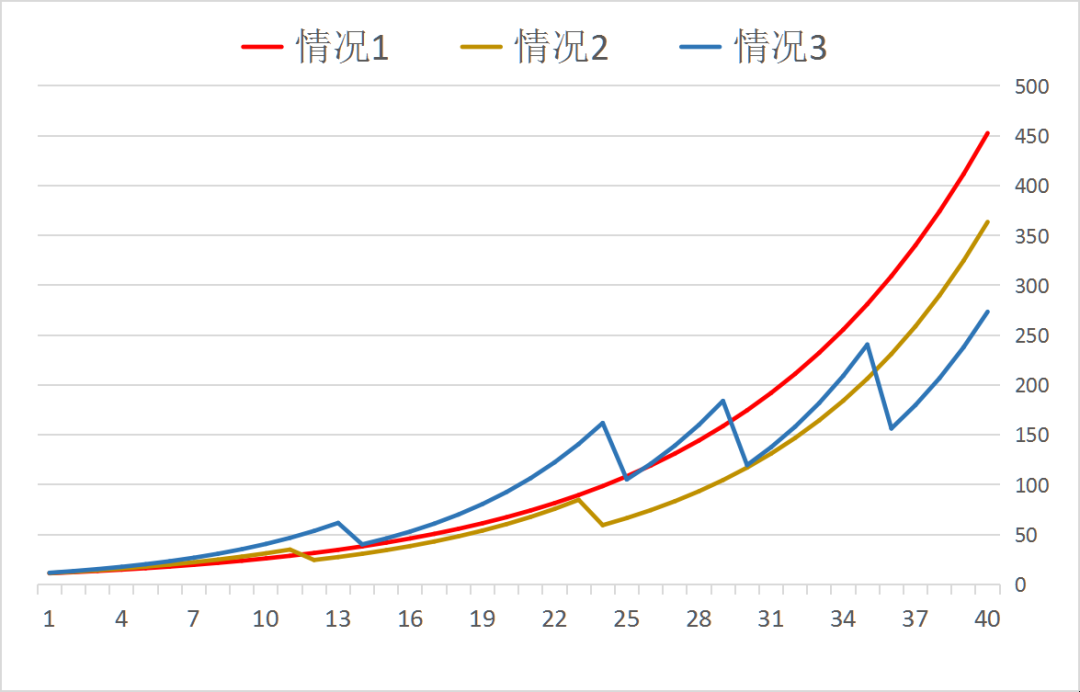

先模拟对比一下亏损和不亏损。假设初始本金为10万,投资年限40年。

情况①:10%的年化收益,保持稳定。

情况②:12%的年化收益,但是有2年方法失效,产生了30%的亏损。

情况③:15%的年化收益,但是有4年方法失效,产生了35%的亏损。

最终资产情况:①452.6;②363.5;③273.4。(亏损不管发生在哪一年,结果都一样)

由此可见,不要亏损确实比追求高收益更重要,或者说,收益稳定性(胜率)比高风险高收益(赔率)更重要。

以情况②为例,假如只产生一次亏损,最终应该是581.6万,一次亏损就导致近220万的收益差距!假如一次亏损都没产生,最终会是930.5万。

此外,亏损还容易导致投资者心态失衡,本来是浮亏,在底部割肉,就变成实亏了。

可是由于情绪的影响,资产价格常常大幅波动,A股一周跌个7%,一年跌个30%,都是很正常的事情。即使是稳如美股,也会常常有暴跌和波动,不管是什么大类资产,都不可能稳赚不亏。

下表是沪深300全收益指数2005年以来的年度涨幅,一半年份都是亏损的。

择时又非常难,大部分投资大师也强调不要择时。若是2008和2015,根据估值择时还情有可原。但大部分A股下跌的年份,其实并没有高估,依据涨跌幅择时,更可能会造成追涨杀跌,亏的更多。

如果做股债平衡的配置来降低波动,又会损耗收益率。根据回测数据,只有在股:债=1:9的时候,才没有亏损年份,年化收益率也会缩水至5%,跑输沪深300。

结果就是,如果要践行“不要亏损”,就没法玩这个游戏,要么就必须承受亏损。

所以,大师们说的“不要亏损”,我认为更多的是一种出发点,而不是结果论。巴菲特的职业生涯,也有过3年亏损,他是在美股,又是股神,咱们普通人没法相提并论。

对于我们A股的普通人来说,在真实投资中,只能退而求其次,以“减少亏损”为出发点。在源头和过程中努力,不要太在意亏损的结果。

1、尽量买好的资产,好的资产可以穿越牛熊,不容易发生爆雷;下跌过程中会有更多人承接,不容易跌幅太大。

2、追求安全边际,当我们看错、或情况变糟的时候,安全边际可以保护我们不会造成太大亏损。如果买的太贵,则容错率会比较低。

3、适度分散持仓,远离风险较大品种。高收益可能会伴随高风险,如果我们持仓过于集中,万一看错或遭遇黑天鹅,会造成巨大损失。

4、深度研究,减少犯错。研究的越深入,主动犯错的可能性就越低。

5、不要加杠杆、用闲钱投资。杠杆和短期要用的钱,都会让我们被迫卖出,这就容易让浮亏变成实亏,这是我们要避免的。

6、保持耐心,看淡短期市场波动。即便我们做到了以上几条,依然会产生亏损,因为市场就是这个特点。所以还是要摆正心态,看淡波动吧,相信市场长期是称重机。

@今日话题 @雪球基金 @雪球达人秀

#雪球星计划公募达人# #寻找热爱基金的你# #投资理财#

$交银趋势混合A(F519702)$ $兴全合润混合(F163406)$ $易方达消费行业(F110022)$