(原标题:展望23年的大宗行情)

回顾2022年:跌宕起伏

整个22年大宗的价格在供给收缩,经济下滑带来的需求减弱,通胀高企,俄乌冲突的博弈中逐渐的见顶,呈现年初冲高逐渐见顶回落的态势。

从去年底,国内的经济刺激政策开始逐渐出台,货币政策走向宽松,基建发力预期增强,推动黑色有色缓慢反弹。俄乌战争爆发后,供应紧张以及对于战略大宗物资的担忧叠加中国的需求旺季预期,推动以原油煤炭为代表的能源大宗开始大幅度上涨,原油叠加全球需求向好以及供应紧张的影响,重新上穿100美元每桶的大关,布伦特原油最高到达139美元的历史极端高位。俄乌紧张以及原油的大涨大幅度推升包括小麦,大豆,玉米在内的农产品的快速冲高,引起全世界对粮食安全的广泛担忧。

进入四月下旬,受中国的疫情影响,欧美的经济衰退预期,部分产品的库存高企等因素影响,在以螺纹钢为代表的黑色,以棕榈油为代表的油脂带领下,全球大宗价格开始了急速的价格下跌,一直到7月的中下旬,绝大多数品种的跌幅都超过30%。而从7月底开始,中国的经济的“金九银十”的旺季预期,成为支撑商品价格的主线逻辑,目前整体呈现震荡的行情。

明年全球经济展望:经济危机以及深度衰退的忧虑

国际货币基金组织(IMF)公布最新10月的《全球经济展望报告》中预计,2022年全球预计增长3.2%不变,但是明年全面下调到2.7%,比7月低0.2%。

2023年中美欧三大经济体,经济增长同步下调:

美国——货币以及金融环境的持续收紧的问题,经济下调到1%

中国——地产下滑以及疫情导致的封锁,经济增速下调到4.4%

欧洲——战争以及能源危机的持续不利影响,增速放缓到0.5%

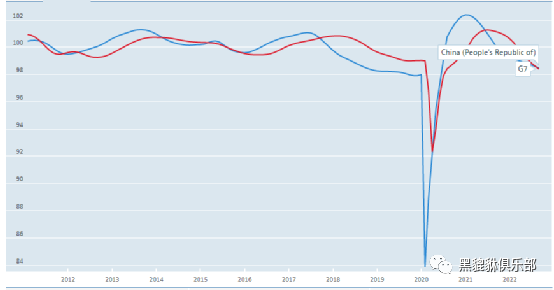

OECD经济领先指标:G7+中国

数据来源:OECD

如果以OECD的经济领先指标来看全球经济,那G8国家面临的经济压力或将比较明显。尤其是,今年欧美国家大幅度加息对经济产生的影响由于“时滞效应”还没有完全呈现出路,而处在高位的通胀带来的进一步的激进加息将会对经济甚至金融系统产生深远的危害。

从英国养老金情况看,全球的债务问题敏感而脆弱,广泛的提升基准利率正在对债券市场形成巨大的卖压,这会不会引发更严重的债券的流动性进而引起广泛的主权债券问题以及因为公司的破产尚不得而知,但是这种风险在变的越来越大。我想,在这种背景下,即使没有出现危机事件,那么由于高企的利率持续的时间更久可能引发的全球经济的深度衰退,也是必然的担忧。

全球通胀的回落与美联储货币政策的转向

十年期与三个月美债收益率开始倒挂

数据来源:FED

如果以十年期跟三个月美债收益率曲线倒挂作为美国经济最典型的特征,那么很显然,美国已经进入衰退阶段。

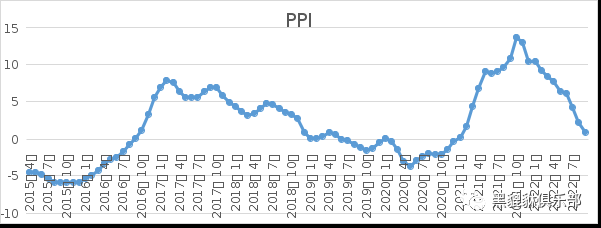

中国PPI持续回落

数据来源:国家统计局

从历史上看,中国的PPI对全球的通胀具有明显的领先作用,大幅度走弱的PPI意味着全球的通胀拐点已经逐渐的出现,只是下行的斜率还有待进一步的确认。但是不能否认的是,伴随着全球的流动性大幅度收紧,需求的进一步减弱,经济进入衰退周期甚至可能出现危机事件,通胀的回落已经是确定性的事件。

美联储的货币政策转向,将会是下一个重点关注的事件,经济衰退与通胀的取舍问题在未来一段时间可能成为美联储政策的博弈重心,而过去美联储官员更加关注通胀。这一变化将会成为大家最终博弈美联储停止加息的标志事件。

美元指数:短期难以有效回落

表现更差的欧元、英镑,以及现在依旧实施0利率的日本,都将支撑一个强势的美元指数。持续紧张的能源危机,以及广泛担心的欧洲去工业化,将会使得欧洲经济变现的更美国更差,主权信用危机始终是那颗随时能够引爆的雷。当美元进入“微笑曲线”左侧时,美联储的货币政策转向并不能压低美元的价格,市场的避险情绪将会继续推升美元进入高位区间,现在我们或许就处在这个位置。

工业品的供需过剩以及农产品的供给增加

随着海外逐渐的开放,供应链的问题逐渐得到解决,工业品的供给不再像20年以及21年前三个季度那样紧张,而由于过的1年高位价格,短期刺激了部分的产能投放,这意味着更多的供给在22年已经逐步的开始。无论是原油或者铜,铝,供需过剩在明年都是大家期待的事情,而需求的减量或者忧虑正在成为主导价格的核心因素。如果通胀逐步的走弱,农产品的价格逻辑可能就会变弱,而讲完了供应短期的故事以后,我相信高粮食价格还是会刺激种植,逐渐的工业增加,可能会带来新的,更低的平衡价格。

正如国际货币基金组织在报告中写的那样:2023年全球将出现大范围的增长放缓,占全球经济三分之一左右的国家将在今年或明年发生经济萎缩。总的来说,疫情之后的经济创伤尚未完全愈合,这些伤疤又将被今年的冲击重新揭开。简言之,最糟糕的时候还没有到来,对很多人来说,2023年从感受上将是衰退的一年。衰退带来的需求的减弱,或者是未来的一年甚至更久影响大宗商品的核心因素,而这一点在工业品上更容易体现。

重新博弈新一轮的流动性释放

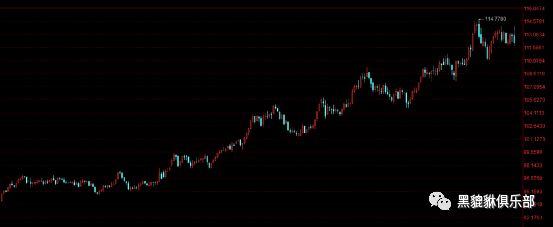

十年期美债收益率

数据来源:FED

美联储的货币政策在经济衰退跟持续通胀的博弈过程中,最终会转向,因为通胀会逐渐的下来,尽管现在看斜率还是有些慢,但是高利率对经济以及需求正在产生影响。十年期的美债收益率已经突破4.3%,处在最近15年以来的高位,短期再往上的概率或许有,目前全球的经济以及金融市场环境是否能够承受,将会非常值得怀疑。

认定美国经济进入衰退周期,那么美债收益率的逐渐的到了顶部区域将会是显然的结论。如果我们把黄金价格作为新一轮大宗轮动周期的起涨点,全球流动性进入新一轮释放的博弈就会出现,或许是当下,亦或许不远的明年初,金价的表现都将变的更加值得期待。

@今日话题

$紫金矿业(SH601899)$ $山东黄金(SH600547)$ $中国海洋石油(00883)$