(原标题:烂公司才大涨!不信你看康隆达:老跨界刚被立案,新跨界马上启动,痴迷跨界为哪般?一年4倍涨幅太值了!)

10月30日下午,康隆达收到一纸立案通知书,理由是涉嫌信息披露违法违规。

隔天,市场礼貌性地回应了一个跌停,但是第二天又被盘方拉回7个点。

龙虎榜异动中,东方财富慈溪三北西大街营业部、华宝证券舟山解放西路营业部两个席位买入卖出金额近乎一致,有很强的对倒拉升股价那味儿了。

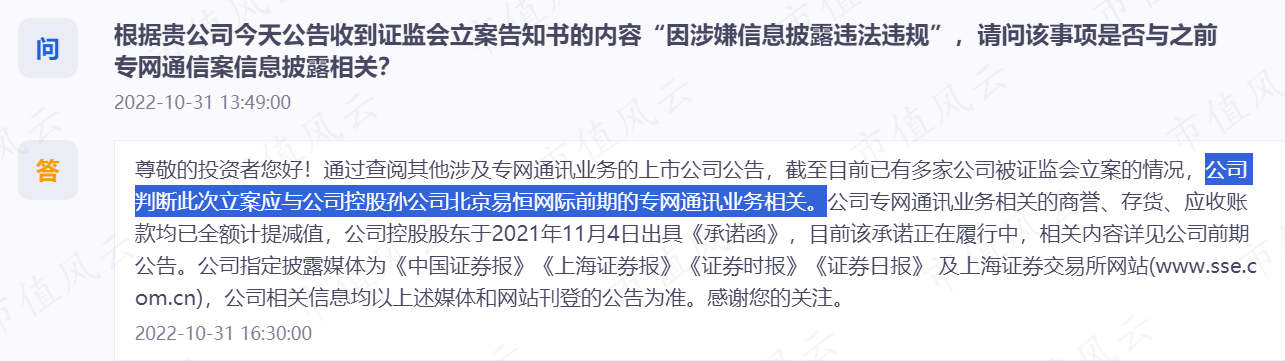

此时,投资者在互动易上对上市公司进行追问,被立案不会是因为之前的“专网通信案”吧?

公司也坦诚回复:我觉得是!

这个“专网通信案”就是2021年A股市场上最大的连环瓜,N家上市公司因被违约出现财务暴雷,合计金额涉及数百亿,被称为“A股史上最大资金骗局”。

暴雷的背后都跟一个叫隋田力的“股市老炮儿”密不可分,此人凭借一己之力用基本相同的手段将十余家上市公司玩弄于手掌。

而风云君在早在2018年,就曾发出过相关预警。

至于看到的人信不信,听不听,风云君实在提不起任何兴趣知道,人各有命,万物刍狗,一路走好啊~

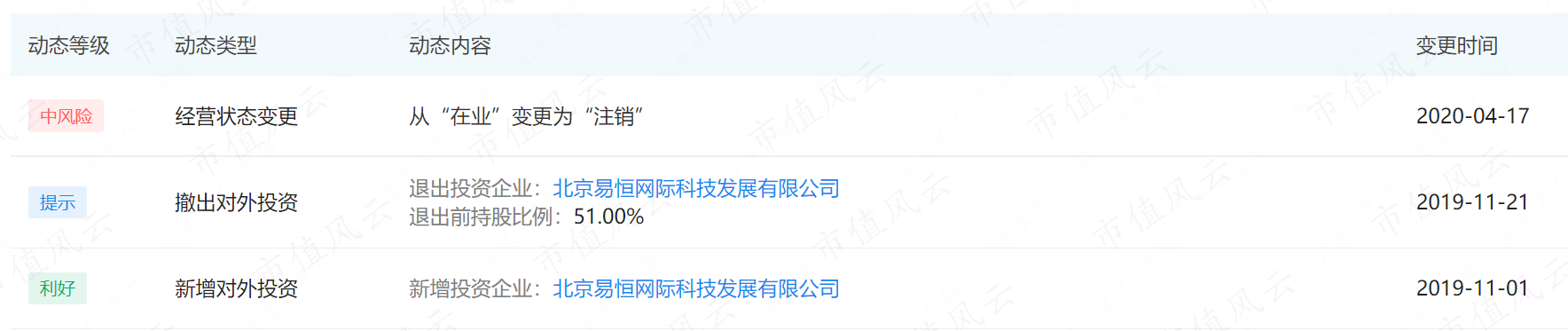

时间倒流回2019年11月,彼时上市公司公告拟以3060万元收购秋实仁业持有的易恒网际51%股权,12月交易完成后,该公司纳入了康隆达合并报表。

关于这次收购,很容易就能发现有两处颇为异常。

作为一次跨界收购,首先,对手方秋实仁业成立于2019年10月,也就是交易前的1个月,而交易后的第4个月,该公司就被注销了。

如此费尽心机作死,为日后的暴雷埋下了伏笔。

其次,公司花大价钱购买的标的不仅每年净利润为负,而且属于资不抵债,也无相关业绩承诺,最终公司收购产生了3091万商誉。

而公司主业其实是特种及普通劳动防护手套的研产销,是国内首家功能性劳动防护手套上市公司。

易恒网际则主要从事通信配套设备的研产销,产品主要是无线宽带自组网节点设备,下游应用领域主要是军工通信及其他行业。

军工通信业务需要一系列认证,而易恒网际已被列入合格供应商,即这次收购实际就是拿到一张通行证。

事情确实按着预期在走,2020年易恒网际营收大幅增长至8470万元,净利润也扭亏为盈为728万元。

但好景不长,2021年8月,一则《风险提示公告》打破了这场黄粱美梦,此时距离收购不过才一年有余,资产还没捂热呢。

公告表示,易恒网际经营的电子通信设备业务存在合同执行异常情况,极端情况下,可能对公司归母净利润造成损失超3亿,占公司最近一年经审计净资产的27.53%。

易恒网际业务经营方式为,向供应商预付90%的采购款,供应商供货周期为90-180天;而下游客户仅需要预付10%货款,就可以在不超过295天的交货期里验收产品,验收合格后再支付剩余90%尾款。

也就是说,从事这项业务的易恒网际被上下游通吃了,付出去的是真金白银,收回来的都是白条,赚得都是纸面富贵,随时面临收不回的风险。

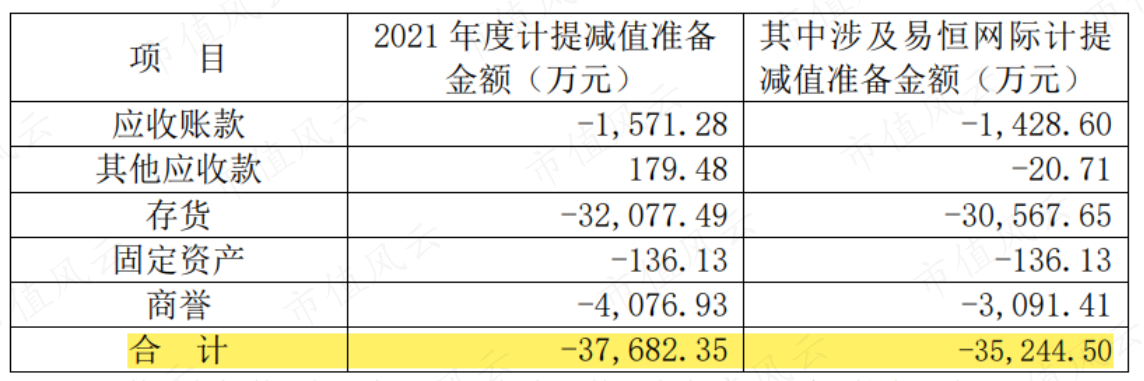

最终,根据公司公告,2021年涉及的易恒网际计提的减值准备金额达3.5亿,而与此同时,当年经调整经营利润仅为0.36亿,是上市以来最差的一年。

也因为这事,2021年,上市公司拿到了一份带强调事项段无保留意见的审计报告,同时也坑害了一大批投资者。

如今旧案重提且遭立案,公司还可能面临投资者索赔风险。

当然,你觉得是上市公司内部人蠢呢?还是坏呢?

还是又蠢又坏呢?

祸不单行,公司近期遇到的糟心事可不止这些。

9月份,公司接连发布《员工持股计划》和《限制性股票和股票期权激励计划》公告,但当晚就引来上交所问询函。

首先是授予价格过低。员工持股计划受让价15.17元/股,当前(11.22)股价37.3元/股,直接较市场价低6成。说实话这种福利风云君也想要。

其次,员工持股人数过低。员工持股计划中,拟参加认购的员工总人数不超过15人,其中董监高有11人,认购比例近7成,剩余的核心管理/技术/业务人员不超过4人。要风云君说,直接改成高管持股计划得了。

授予价格低加上董监高认购比例高,被上交所质问是否存在利益输送,公司也赶紧做出否认三连的姿态。

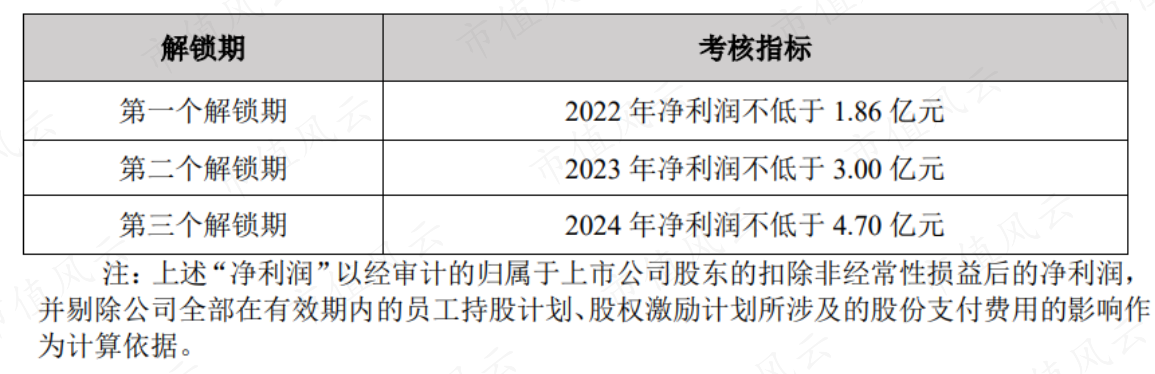

业绩考核指标上也颇显异常:两份计划的解锁条件一致,即2022-2024年扣非净利润不低于1.86亿、3亿、4.7亿。

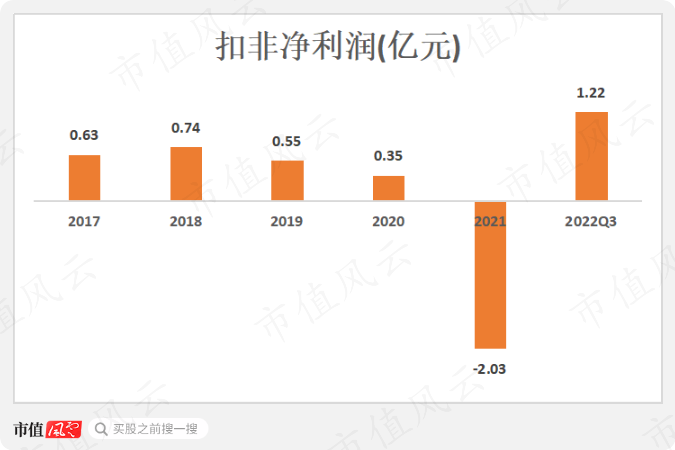

先来瞅瞅上市公司之前年度的表现。2021年先撇开不谈,2017-2020年公司扣非净利润均未曾超过1亿,且有逐年下降趋势。

大伙也可能注意到了,这不今年前三季度达到1.22亿了吗?

事出反常必有妖,这个“妖”也一点儿不新鲜——跨界,这次跨界收购的是炙手可热的锂业相关公司,这也就是公司敢设置高业绩指标的勇气来源。

两个月前,公司公告以2.12亿收购宜春丙戊天成管理及宜春亿源锂持有的天成锂业11.31%、6.36%股权,合计17.67%股权,预计形成3.87亿元商誉。

且对手方承诺,在2022年、2023年和2024年内实现的扣非净利润分别不低于1.8亿、2亿、2.1亿。

本次交易前,天成锂业为公司持股33.33%的参股公司;交易完成后,公司将持有天成锂业51%股权,后者也将被纳入公司合并报表。

天成锂业主要从事硫酸锂溶液提炼,主营产品是锂盐卤水(硫酸锂溶液),锂盐卤水经过“沉锂”即成为碳酸锂,天成锂业的硫酸锂溶液直接供给子公司协成锂业做碳酸锂。

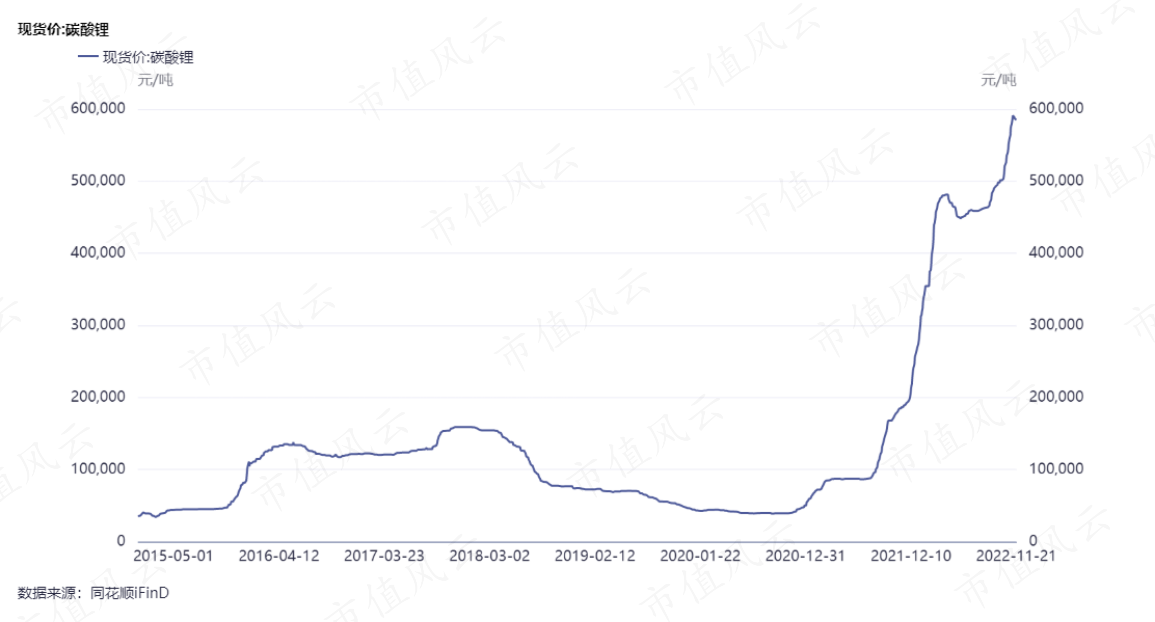

由于供不应求,碳酸锂价格自2021年开始大幅涨价,价格持续破新高,在当下这大热时期收购,想当然公司付出的代价不会小。

评估报告中,天成锂业2022年6月底资产评估价值12亿,在3亿的账面净资产的基础上溢价3倍。

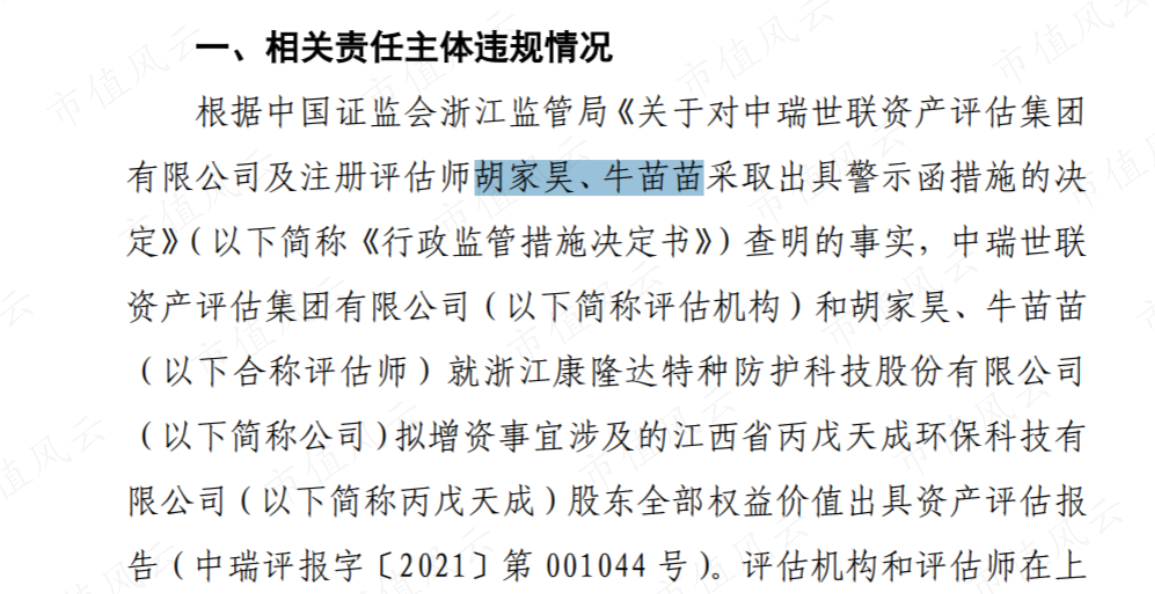

资产评估师为胡家昊、牛苗苗。嚯,巧了不是!这俩人在今年5月份刚被上交所通报批评。

具体情况是,上交所认为,在公司上次收购天成锂业33.33%股权时,他俩在评估过程中预测产能评估依据不充分,预测产品销量的评估程序不完整、不充分,预测产品单价评估依据不合理,折现率参数取值未合理等。

在那次收购中,评估师在依据不充分的情况下,给出了近14倍溢价率。

而那时的天成锂业2019、2020年连续两年净利润亏损,且毛利率持续为负,在2021年碳酸锂涨价风口上才得以实现业绩扭亏为盈。

不可否认的是,在价格持续创新高过程中,天成锂业业绩也跟着起飞。

因三季报中未给出详细情况,从中报数据来看,上半年天成锂业营收2.5亿,净利润0.88亿,简单按持股比计算公司投资收益为0.29亿,而上半年公司经调整经营利润仅0.15亿。

我们知道,在这个产业链上,上游锂资源环节无疑是最大的赢家,天成锂业只是采用锂云母精矿制备硫酸锂溶液,说白了只是对碳酸锂进行生产加工过程中的一道工序,原材料方面还得看上游脸色。

有小伙伴可能就不乐意了,公司明明6月份刚花了9500万元受让泰安欣昌100%份额,间接拥有了非洲马里Bougouni的锂辉石矿项目中为期三年包销锂精矿的权利,用作原材料的供给来源。

问题在于,你家里还是没矿啊!还是逃不过“打工人”的宿命啊!暴富又与你何干?公司有意无意在调研中透露后期将积极储备矿产资源,言外之意,就是没有,投资者可千万别被忽悠瘸了。

从公司当前资金状况来看,债务压力已然很大。

好说歹说,要是在早期就跨入了这个热门领域,还能说有产业格局,但是2021年锂早就迈起了六亲不认的步伐,在这种热火朝天的背景下再来插一脚,不是蹭热点那又是什么呢?

上市公司控股股东为东大针织,背后实控人为张间芳。截至今年9月底,东大针织及其一致行动人张间芳、张惠莉、裕康管理合计持有公司53.96%股权。

自从公司沾上“锂电池”的概念标签,股价便一路上涨,而股东的减持自然也不会少。

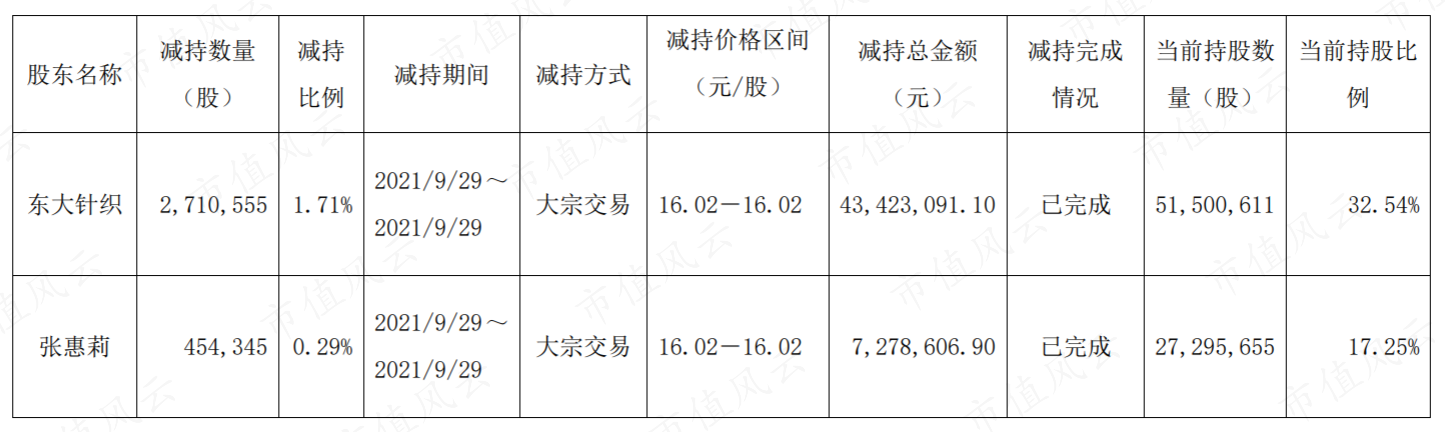

在第一次购买天成锂业33.33%股权的同时,公司就发布了减持预告,称由于自身资金需求,控股股东及其一致行动人张惠莉拟减持不超过2%公司股份。

根据公告,交易均价在16元/股,两人合计套现5070万,此时股价已经较月初的11元上涨超40%。

较当时来看,确实是一笔划算交易,但哪知市场炒作如此凶猛,自公司涉“锂”至今,股价上涨超2倍,期间最高涨超4倍。

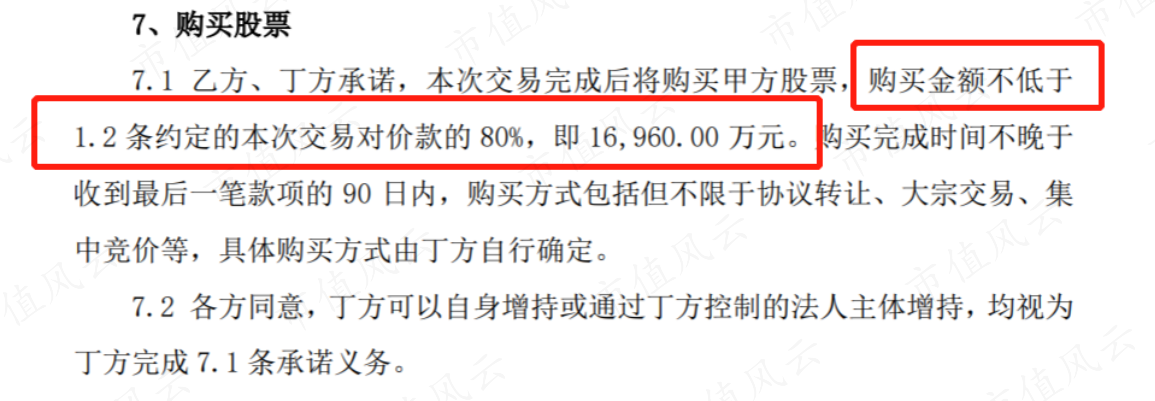

在最近17.67%股权转让中,转让条款中明确写了天成锂业的转让方需购买不少于1.7亿上市公司股票。也就是说:收到的2.12亿的转让款中,必须拿出1.7亿来购买康隆达股票。

这种骚操作,即使作为百乐门代客泊车小王子的风云君,也是也没见过几次,这是明摆着让原股东拿钱来炒自家股票。

那问题就来了:基于这样的安排下,交易对价还有多少可信度呢?

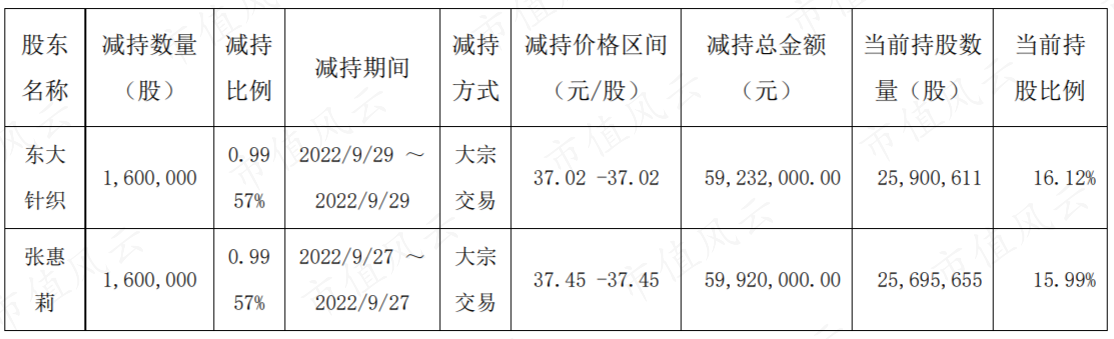

从公告和大宗交易情况来看,9月底转让方的确购买了近1.2亿公司股票,但是卖方却是实控人及其一致行动人张惠莉。

实控人在公告时称减持是自称自身资金需要,而在上交所问询回复中,公司则表示这些减持资金将全部资助给上市公司,用于公司的发展。

好家伙,减持都可以说得这么清新脱俗,不愧是玩转资本市场的行家里手。

张老板通过这一波九转十八弯的操作,将公司购买资产转出去的钱,变成了自己的套现资金。

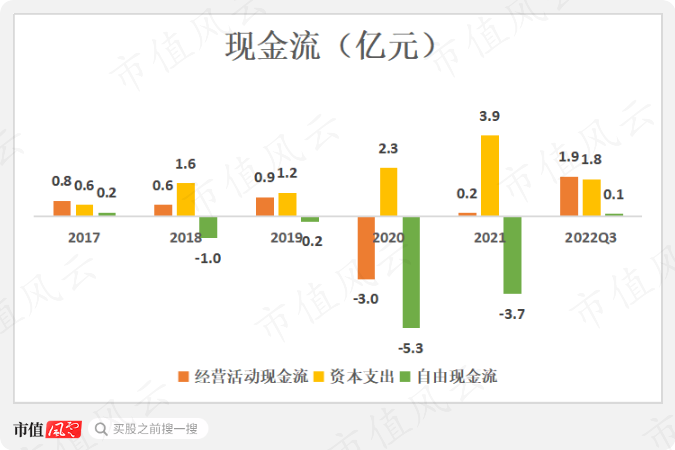

公司传统主业赚取现金流的能力不足,上市以来自由现金流净流出合计近10亿。

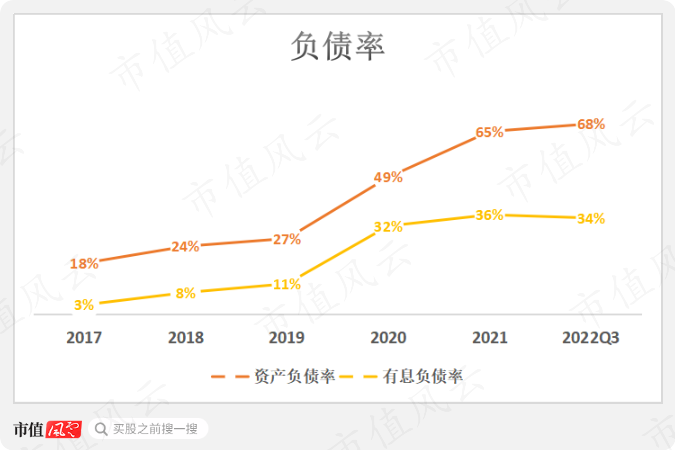

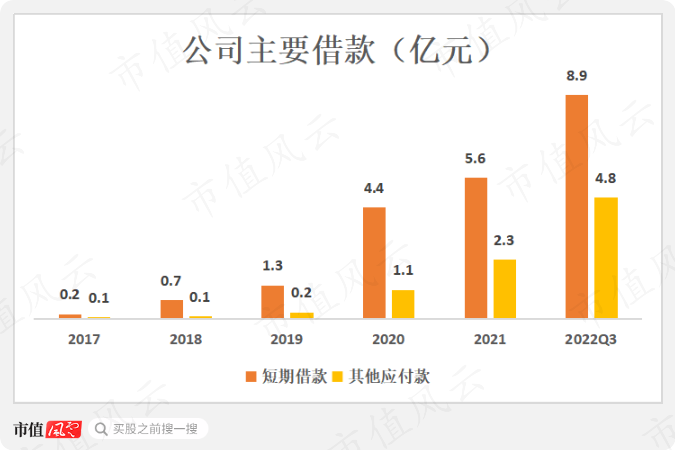

因此可以发现,自上市以来,公司的资产负债率便逐年走高,尤其是自公司开始折腾以来,有息负债率持续上升。

借款方式则以短期借款为主,该科目自上市以来激增,9月底达到8.9亿;此外控股股东的财务资助也是很重要一部分资金来源,9月底其他应付款达4.8亿。

而截至9月底,公司账面货币资金4.42亿,其中受限资金1.35亿,可动用资金仅3亿,资金规模远小于债务规模。

作为国内首家功能性劳动防护手套上市公司,公司主业乏力,心思早就跑到跨界“割韭菜”上了,动作也相当娴熟,磨刀霍霍,一茬接一茬。

从无人问津到热炒,仅需一个热门概念加持,如果一个不够,那就再来一个。

在这场热战中,到底谁最终能赢、甚至赢麻了?