(原标题:足球场上的先锋,八只进攻风格主题基金测评)

#老司基硬核测评#

$易方达环保主题混合(F001856)$ $广发鑫享混合(F002132)$ $易方达国防军工混合(F001475)$

最近行业寡淡,很多朋友都在看2022年卡塔尔世界杯。很多投资社区也在搞“世界杯”主题的基金活动,这不,雪球推出了8只进攻风格主题基金,对标球场上的“前锋”,今天咱们来简单测评一下。需要说明的是,本文是命题作文。

“在公募基金的赛场,我们也可以从成长性、波动性、周期等角度,按进攻和防守将基金分类。选择8只进攻风格主题基金,包括了新能源、军工、科技等行业的主动基金,邀请球友们来评测。”它们是:

拿到这个题目,我脑中先是想主动型的“进攻风格主题基金”都有什么特征呢?下面是个人观点,仅供参考,抛砖引玉。

1、进攻型基金肯定是波动比较大的,持有的肯定不是“老态龙钟”型的行业,而是新兴行业,比如新能源。或者至少是行业发生了新的变化,打开了新空间,比如目前很多基金经理看好的军工行业。行业配置仓位的第一梯队肯定轮不到金融、地产、纺织服饰、公用事业、钢铁等等相对更加传统的行业。

2、对于被动行业主题基金,市场风格来的时候就是“矛”,行业跌到底部了,弹簧到底了,估值压无可压时,也有可能阶段性变成了“盾”。所以个人投资者投资被动行业主题基金时,你就是那个拿着矛和盾的人,对个人投资水平的要求比较高——会买也考验卖的时机。

而主动型基金要配置哪个行业,多少比例配置在矛(估值适中或高估的新兴行业)上面,多少配置在盾(估值相对较低的行业)上面,这个问题就交给了基金经理了。

所以主动型的进攻型基金的行业配置可能会分两种,大部分是偏行业的基金,极少部分是行业配置相对还比较均衡的基金。

前者有基金经理主动配置的,比如蔡嵩松把单只基金仓位都配置在了半导体,把单只基金都配置在了计算机,那么从进攻性来看肯定是十足的。还有一种情况,就是基金经理受困于基金合同和业绩基准要求,只能重仓配置某些行业。

偏行业的主题基金天然适合拿来作为阶段性的进攻型基金,作为主动进攻型基金,配置在盾(估值相对较低的行业)方面的比例应该较低。

行业配置均衡型的基金攻击性不够,一般风险和收益是成正比的,行业配置相对更均衡的基金波动也会相对较低,适合拿着作为底仓的,比如谢治宇、刘晓之类的选手,至少应该属于中场型选手。

我们投资主动型基金,希望的是跑赢同类型的行业指数,获得超额收益。所以,一个合格的主动型进攻型基金,一定要跑赢业绩基准和对标的指数。能力厉不厉害要看基金经理创造出多少超额收益。

2、基金经理一定是位勤奋型基金经理,需要一定的精力,估计多是新人,每年的调研量比较大,新兴产业需要关注的信息量肯定是比较大的,没有一定的精力也很难胜任。不敢说半年度,但年度换手率估计不会太低,一定不是以不变应万变的选手,优秀的基金经理每次风格切换均能和市场风格比较契合。

3、基金经理的投资策略一般分为自上而下和自下而上,大部分自下而上的选股型选手,都会聚焦在自己熟悉的一两个行业,当贴合市场风格时就是矛,不贴合市场风格时可能就有点“落寞”。想成为一时的矛相对更容易一些,想长时间成为矛,真的很考验基金经理的能力(这个时候如果受困于基金的合同,基金经理也没办法)。况且,目前市场风格大多时间都是结构性行业,不会普涨。

我心目中合格的前锋,在能力圈范围内覆盖的行业还是要比较多的,在投资各个阶段需要有清晰的主线,结合产业周期和盈利周期的判断,有能力在不同的行业之间切换,在主线上重点布局,且成功率较高。某些基金经理,比如国晓雯就管理过一只基金名称带有“风格轮动灵活配置混合”的基金。

4、主动型基金如果在基金合同和业绩基准等方面已经约束了它只能投资相对比较窄的行业,那是否是进攻风格,不是考验基金经理,而是考验投资人了。如果投资人有这个本领,至少应该是资深的投资者,而不是基金小白。矛拿在手里,也容易刺伤自己的。

以上几点是我能想到的一点体会,下面我们来看看这几只基金,还有一些细节方面的问题,下午会提及。

股票占比高的基金天然适合作为进攻型基金,从基金类型来看普通股票型基金有三只,基金经理分别是张林、刘金辉和杨宁嘉。从晨星三年评级来看,祁禾、郑澄然、国晓雯、张林、杨宁嘉的基金是晨星三年5星基金。

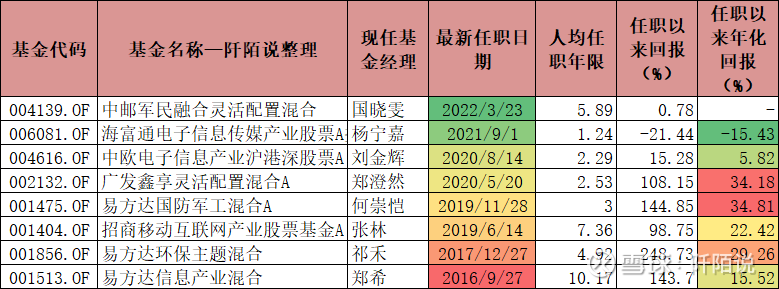

八只基金按照基金经理上任时间,展示他们的任职回报情况如下,国晓雯上任时间太短了,这几只基金成立时间最晚的是2018年。下文我数据列举时,类似国晓雯这种上任时间稍晚的,有一些数据可能是前任基金经理的。

从最新一期股票占比来看。何崇恺、杨宁嘉、刘金辉、张林最新一期股票占净比大于90%,进攻力比较足。郑希股票占净比只有81.01%,相对弱一些。

从最新一期持仓集中度来看,祁禾、郑澄然、何崇恺数据较高,更偏“进攻”。而郑希的持仓集中度只有25.66%,相对比较分散,进攻性较弱。

最近几期整理的换手率如下,需要说明的是,如果基金经理上任时间稍晚,相关数据是前任基金经理的,从目前看杨宁嘉、刘金辉、郑澄然的换手率相对较高,比较偏交易,不说业绩怎么,单看进攻“心”较强。

从业绩基准来看:八只基金对标军工指数的有2只,TMT产业指数的3只,沪深300指数的1只,中证移动互联网指数的1只,中证环保指数的1只。基金在过去三年的超额收益怎么样呢,我们接着向下梳理。

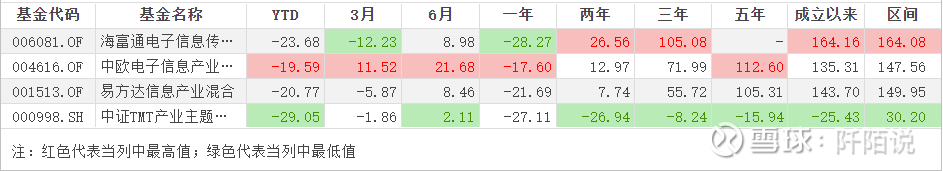

首先看三只对标TMT的基金。最晚上任的一位基金经理是2018年四季度上任的,我就按照2019年1月1日为起点展示他们的业绩如下,均跑赢了中证TMT行业指数。

三季报中披露了近三年的超额收益,截至2022年三季度末,海富通电子信息传媒产业股票A过去三年超额收益134.06%。中欧电子信息产业沪港深股票A过去三年超额收益60.33%,易方达信息产业混合(001513)过去三年超额收益72.85%。

经过查询另外5只基金过去三年的超额收益,最终得到下表:可以看到郑澄然、杨宁嘉、祁禾在管的基金过去三年超额收益明显。

撇去行业的贝塔收益,这才是基金经理本人创造出的的阿尔法收益。不过需要说明的是,需要关注基金经理的上任时间,比如祁禾、何崇恺是实打实自己管理出来的。

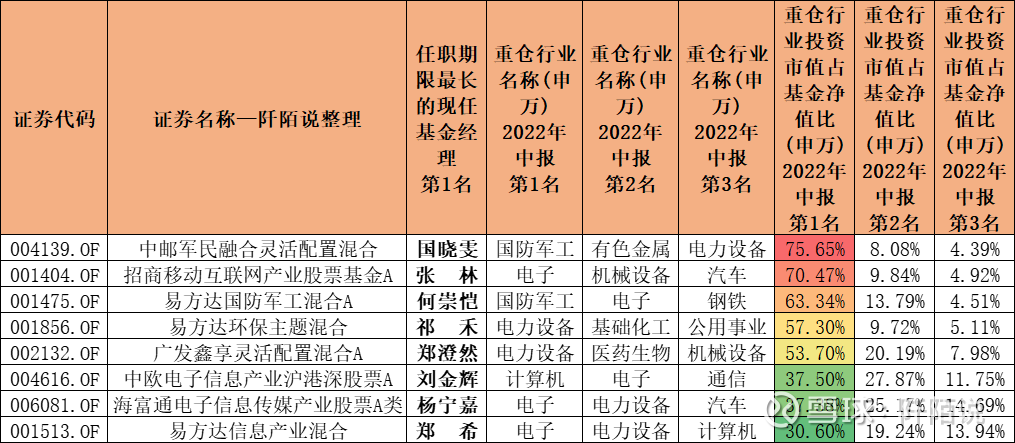

从行业配置方面来看,中报显示国晓雯在国防军工直接配置到了75.65%,进攻性来说是比较足的,其次是张林在电子行业配置了70.47%,何崇恺在国防军工配置了63.34%……

相对来说还是郑希配置的相对比较均衡,第一重仓的行业是电子,但也仅配置了30.60%,波动性理论上会降低不少。值得一提的是,钢铁、公用事业、机械设备、基础化工等相对偏传统的行业在这八位基金经理其实也有配置,估值压得太低了,一旦反弹,盾也会变成矛。

从近几期重仓行业变化来看,仅列出第一重仓,郑澄然2020年底时第一重仓行业还是石油石化,2021年中报又变换成了电力设备,其实这一点从业绩基准就可以看得出来,郑澄然的基金对标的是沪深300,而不是行业指数,所以他管理起来更加灵活。

如果您自觉投资水平更偏小白一些,我个人建议配置这种业绩基准不是直接对标行业指数的基金。话说回来,郑澄然的基金过去三年的超额收益也是这八只基金中最好的,虽然他管理不足三年,但也有两年多,行业之间切换总体上来看是很成功的,具体细节需要花时间做深研,限于篇幅关系不展开了。

再多分享一些更多的数据:从机构占比(多份额时显示的是A类)来看,郑澄然更受到机构的认可。

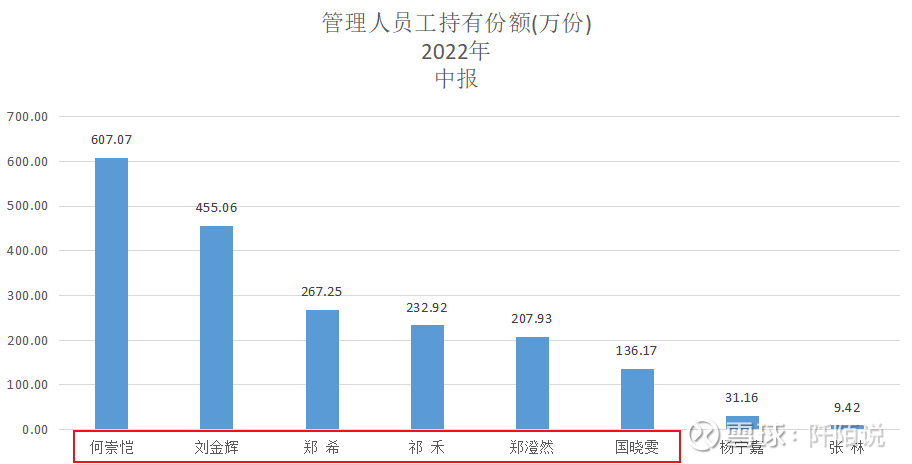

从管理人员持有份额来看,何崇恺、刘金辉相对比较受到员工的认可,杨宁嘉、张林号召力不强。

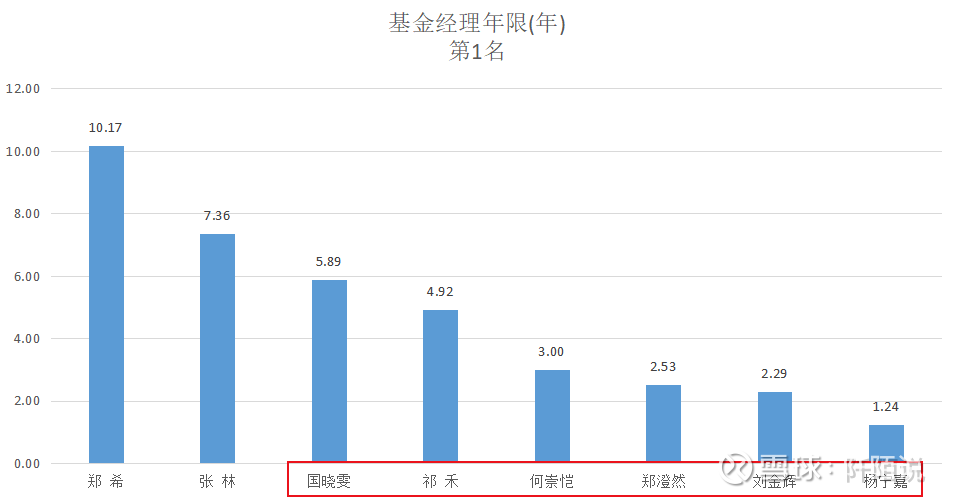

从基金经理年限来看,郑希、张林的基金经理年限超过7年,我不知道还可不可以“锋芒毕露”,一般来说,进攻主题的基金大部分可能是新生代和中生代基金经理的天下,当然,这是我个人的想法,老司机里其实也有进攻型比较强的基金,只是相对偏少,写到这里我想到杜猛,“猛哥”。

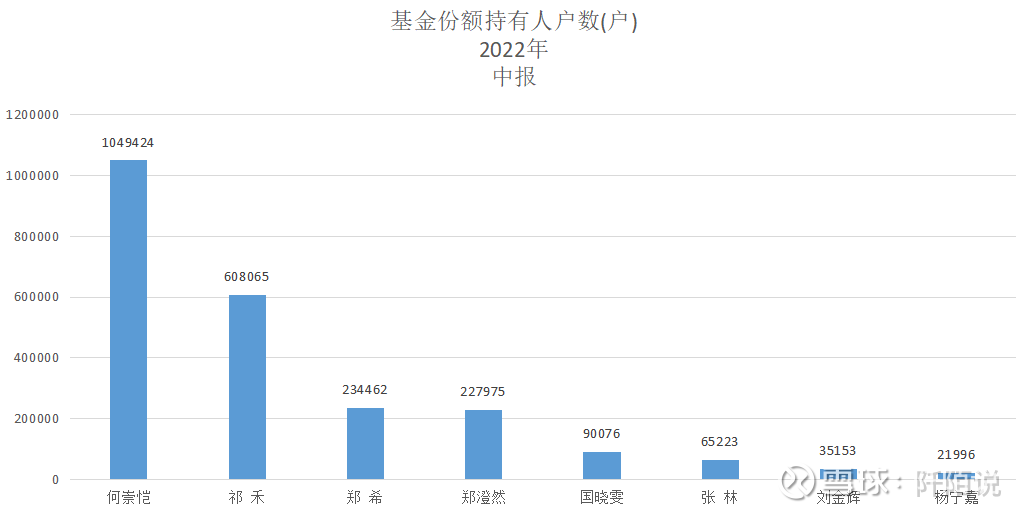

从基金是否热门还是冷门来看,何崇恺被104万用户持有,还是比较热门的,祁禾被60万用户持有,热度较高。

小结:偏进攻的基金大多是业绩基准对标的是行业指数型基金,其实并不适合基金小白。没有一定的知识,不建议碰行业主题型基金。个人认为基金小白还是配置一些行业相对比较均衡的,适合作为底仓持有的基金。

受困于合同和业绩基准要求,偏行业的主动型基金,只能在行业内投资,否则就是风格漂移了,一旦漂移就会受到投资者的诟病。而郑澄然的基金没有这个束缚,他可以在全行业范围内切换,且业绩也是比较好的。

每个行业都要考虑估值和营收增速匹配的问题,持有哪个行业“性价比”更高,又要考虑资产配置的相关性,减少配置单一行业的风险,降低波动。这也是郑澄然的基金可以帮您做到的,而偏行业的基金需要您自己决策买卖时机。

这八只“进攻型基金”,从超额收益率来看,郑澄然、祁禾、何崇恺要厉害一些,国晓雯、杨宁嘉上任时间较晚,同期超额收益这一块数据缺失。

留个疑问,你在军工行业找超额收益,我在TMT行业找超额收益,他在环保行业找超额收益,谁更容易呢,还是郑澄然可以在全行业找超额收益容易?

我的文章基本是基金梳理笔记,信息量还是比较大的,所有内容均是个人研究,整理成文便于查询复习,请大家更关注客观数据吧。

免责声明:我不对读者推荐基金,我只客观展示一些基金数据,数据是中性的,如果您因为我的文章而买入基金,决定都是您自己的,挣钱了是您的实力,亏钱了也别怪我。当然,我打心底希望您能挣钱。收益率数据仅供参考,过往业绩和走势风格不预示未来表现,不构成投资建议。投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。@今日话题 @蛋卷基金#寻找热爱基金的你##雪球星计划公募达人#@雪球创作者中心@雪球基金