(原标题:煤炭投资的逻辑和细节浅谈)

这是11月份《雪球专刊》上的一篇文章,主要是我以前几个帖子的集合,用于科普煤炭投资的粗略要点。由于《参考》已经刊出,在此分享给大家。文章比较粗浅,强烈建议学习煤炭的朋友研究@榆林子洲 的几篇文章。

正文

能源、信息和组织,是驱动人类进步的核心要素,尤以能源的地位最为重要,人类文明的发展史就是一部对高效率能源的利用史。能源本身是稀缺的,人们为争夺能源发生的战争比比皆是,企业的繁荣或衰败,国家地位的上升或下降,凡此种种,皆依赖于能源。

建国以来,为确保能源安全,我国构建了以煤炭为压舱石的能源体系,对煤炭的开采和利用,为14亿人口的大国崛起提供充足的动力保障。

在2021年,我国规模企业生产原煤40.7亿吨,占全球煤炭产量的50%以上。持续增长的煤炭需求,在国内和国际上带来环境压力和关于碳排放的舆论压力。在此背景下,我国承诺在2030年之前实现“碳达峰”、2060年前实现“碳中和”。同时,大力推进风光储的资本投入,以期言行合一的构建新型能源体系。

具体到煤炭企业的投资上,群体的意见则相当割裂。一方面,煤炭开采板块指数近两年分别上涨42.3%和26.8%,在A股不确定的大环境下给出稳定优异的表现,且煤炭企业在赚取高额利润后普遍真金白银的进行高额分红;另一方面,“发改委”持续对煤炭,尤其是动力煤进行价格调控,以及伴随风、光的资本投入逐步增加,不少投资者认为煤炭已是昨日黄花。关于煤炭行业当前是否适合投资,两种声音分歧颇大。

个人观点,对于煤炭的投资,需要关注两个大逻辑和四个小细节。

逻辑1:在“碳中和”实现前,煤炭会长期在我国能源体系中占据关键地位。

首先,煤炭的需求依然强劲,供给维持紧平衡。

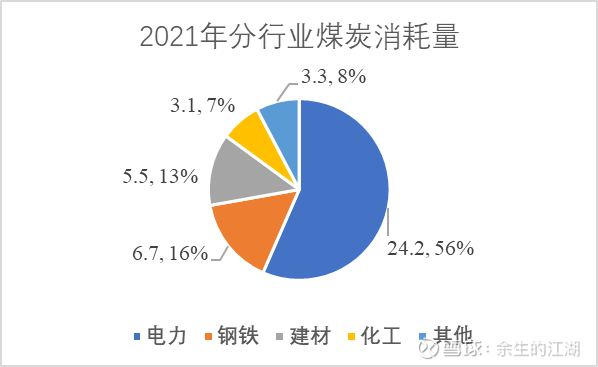

在2021年,我国累计消费商品煤42.7亿吨,占能源消耗总量的56%,尽管占比下滑0.8个百分点,但煤炭消耗的绝对数量同比增长5%(或2.3亿吨)。分行业看,电力、钢铁、建材、化工和其他行业分别消费商品煤24.2亿吨、6.7亿吨、5.5亿吨、3.1亿吨、3.3亿吨,分别同比增长8.9%、-1.9%、1.1%、3.6%和0.8%,其中电煤消耗占比56.7%,同比增长2个百分点,如图1。

图1、2021年中国煤炭需求分类

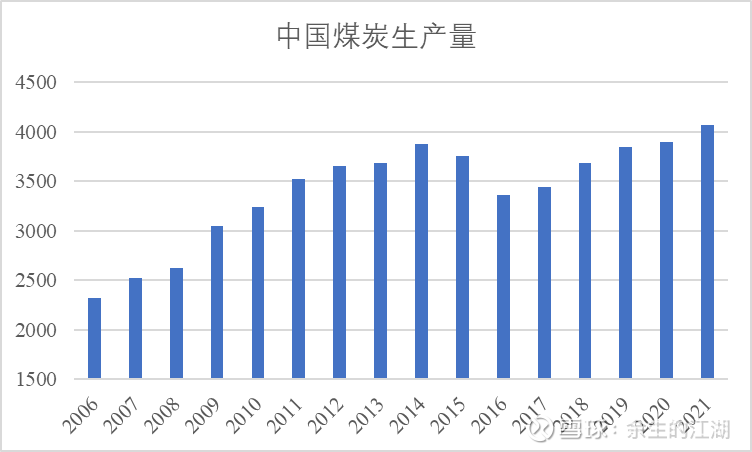

需求的持续增长会带来供应的压力。图2是我国最近15年原煤生产量趋势图,从图中可以看到,规模以上的企业原煤的产量在2014年以前趋于稳定增长,短期的下跌后,在2016年,产量重新开始增长并在2021年达到惊人的40.7亿吨。

图2、中国近15年煤炭生产量趋势图(单位:百万吨)

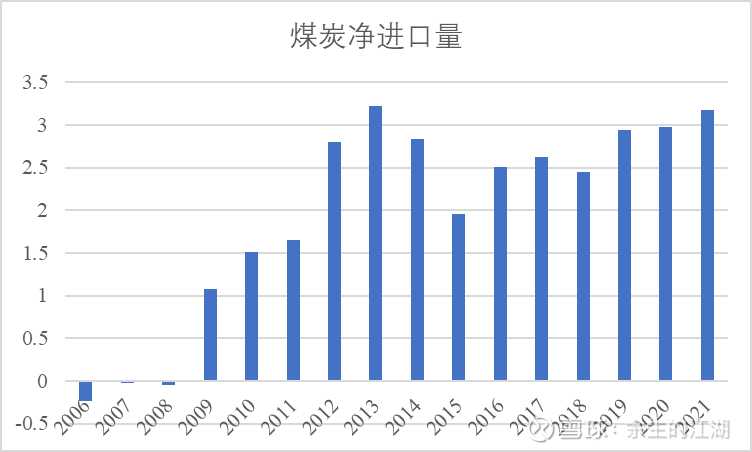

由于需求量的缺口、稀缺煤种的需求和国内外煤炭价格差,部分煤炭需要通过进口来补充。图2是我国原煤净进口数据,从2009年起,我国彻底改变了原煤净出口的情况,并且净进口量从1亿吨迅速提高到3亿吨,并在随后的8年里维持在2亿吨以上,在2021年净进口3.2亿吨。

图3、中国近15年进口煤炭数量趋势图(单位:亿吨)

那么,是否存在机会增加国内的产能呢?

“十三五”期间,由于煤价相对较低以及“供给侧改革”,我国累计退出煤炭产能接近10亿吨,退出的产能主要集中在中东部能源消费大省,产能逐步向山西、陕西和蒙西集中,且在可预期的未来10年,中东部的煤矿会加速枯竭。

而同期核增和核准的新产能不到6亿吨,且核准的数量逐年递减。根据个人统计,从2020年至2021年底,我国累计审批新增煤矿产能6400万吨,而且有一半的产能位于新疆,远离主要煤炭消费区域。整体上煤炭行业呈现出供不应求的局面。

于是,自2021年开始,我国出现煤炭,尤其是动力煤紧张的局面,连续两年出现限电、限产等不得已而为之的措施,煤炭的价格持续攀升,从2021年9月份开始的煤炭保供政策一直没有退出,现有产能持续高压地满负荷生产。

为缓解供不应求的局面,一系列增长保供措施出台,主要包括:表外产能合法化、露天煤矿用地审批、现有煤矿核增或改扩建提高产能、加快在建煤矿进度和探矿权审批等。截至2022年8月,我国煤炭产量29.3亿吨,同比增长11%,然而煤炭的供需仍然维持紧平衡,叠加雨季来水不足,8月份国内大面积区域再次出现限制企业和高耗能用电。

由于综合成本较低的煤矿逐步建设完毕,根据2022年的《中国矿产资源报告》,截止到2021年底,我国煤炭资源证实储量和可信储量累计2079亿吨,按照1.3的备用系数和2021年的产量计算,可以开采40年,但是有25%的产能位于新疆,运输费用高昂。

其次,分行业看,煤炭的替代是长期的过程。

煤炭主要用于发电、供热、钢材、建材和化工等行业,从实际功能上主要分为作为动力原料的动力煤、用作冶炼原理的炼焦煤和用作化工原料的化工煤。是否有其他的原材料可以替代煤炭呢?

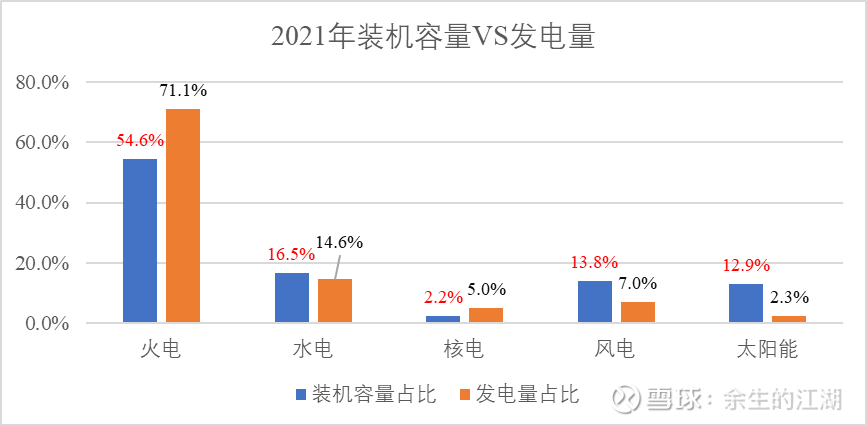

先看占据总煤炭消耗量56.7%的发电业务,图4是截止到2021年底我国各类别发电的装机容量和实际发电量。其中火力发电(包含少部分其他燃料)以54.6%的装机容量生产71%的电力,火电在产量上依然占据绝对主导位置,发电效率仅次于核电。

作为替代者,水电以16.5%的装机容量生产14.6%的电力,效率尚可,但我国经济可开发的水电装机容量大约4亿千瓦,大江大河基本开发完毕,未来提供的增量有限 。

由于安全、舆论和选址等问题,我国核电的装机容量只有2%,提供的替代电力只有5%且增速缓慢。

因此,作为清洁能源的风力发电和光伏发电被寄予厚望。但风、光电的效率非常有限,2021年底风电和光电的装机容量达到26.7%,达到6.3亿千瓦,但只生产不到10%的电力(约7500亿千瓦时)。

图4、中国电力能源结构以及发电量占比

偏低的效率意味着要替代煤电,风、光电还需要很长时间进行基础设施建设,包括电力输送设施的建设。制约基础设施进度除了成本外,风电和光伏发电具有间歇性、不受控性以及与需求的不匹配性,电网需要储能设施来保证间隙性能源的并网,储能设施建设需要数十年的时间和高昂的资本支出。以较为经济的抽水蓄能为例,目前我国抽水蓄能的装机容量只有3000万千瓦,远不足以给不稳定能源进行调峰调频,因此国家出台633号文件进一步推进抽水蓄能的资本投入。但抽水蓄能电站建设周期比较久,目前的规划是“十四五”达到6000万千瓦,“十五五”达到1.2亿千瓦。

因此,在未来很长一段时期,煤电作为我国的主要发电方式、煤炭作为主要的发电燃料的现状,很难得到根本性的改变。

作为冶金原料,我国每年消耗炼焦煤接近6亿吨,在《中国能源体系碳中和路线图》中,希望通过技术变革,用氢作为还原剂来替代焦煤,然而这种工艺的成本非常高,无论是氢的生产还是储运,以及氢还原方案的本身尚处于示范阶段,距离商业化还有很长的路要走。

尽管目前我国大规模的基建已经进入平台期,未来对于焦煤的需求可能会下降,但作为“熊猫煤”,焦煤的供应衰减的更快。

化工煤方面,在我国“富煤、少油、贫气”的资源背景下,煤化工一直是政策支持的煤炭使用的方向,也更能体现煤炭的商业价值。现代煤化工可以实现煤炭清洁高效利用,是推进煤炭产业结构调整的重要途径,因此化工煤在未来的需求会持续提升,也不存在替代问题。

综合以上,资源结构导致的庞大的煤炭需求基数、经济煤供给的持续承压和长时间的替代周期,构筑煤炭投资的第一个逻辑。

逻辑2:难以复制的低成本是煤炭企业的核心优势

在同一用途下,煤炭作为无差异化的产品,不存在品牌溢价,因此构筑企业核心竞争优势的是煤炭的综合成本,包括开采综合成本和运输成本。煤矿开采业,属于典型的费用前置型产业,即主要成本和资源禀赋在煤矿建设完毕时已经形成,折旧和摊销是日后损益表上的主要成本。运输成本则取决于煤矿的地理位置。这意味着煤矿之间,尽管产品没有差异,但资源禀赋生而不同且通过后天努力无法弥补,吨煤成本存在天壤之别。

煤矿的资源禀赋对成本的影响包括:

1、 煤层的深度。

煤层的深度决定开拓方式是露天开采还是矿井开采、矿井的建造是采用竖井还是斜井。露天开采的成本最低,一般吨煤成本只有70-90元/吨,不过露天矿的煤炭热值比较低;斜井的吨煤成本要低于竖井,即便同样采用竖井开拓,煤层深的煤矿转运煤炭和煤矸石的成本要高于浅煤层的矿井。目前陕西、陕西和蒙西的煤炭埋藏深度都低于中东部地区。

2、 煤层的厚度。

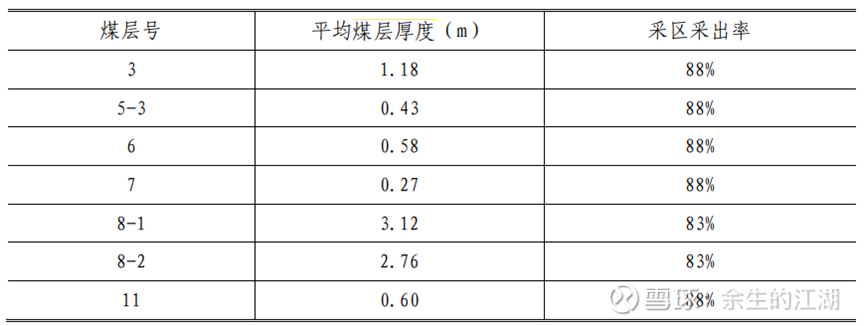

煤层的厚度影响煤炭开采的效率,从而影响吨煤成本。以淮北矿业2021年投产的信湖矿为例,如图5所示,只有8号煤层的平均厚度达到3米,其他煤层都是薄煤层,而中煤华晋的王家岭煤矿,煤层厚度达到6米。

图5、信湖煤矿的煤层厚度表(数据来源于煤矿公开报告)

1、 煤层倾角。

开采成本随着煤层倾角的增大的上升,煤层倾角增加过大甚至会改变煤矿的开采方式。

2、 煤层的稳定性

另外,地下的复杂条件,比如排水、瓦斯等的灾害治理,也直接影响煤矿的达产。比如淮北矿业的煤矿普遍地质条件复杂,基本上产量很难达到批复产能。

因此低成本的煤矿具备无法复制的竞争优势,煤矿的吨煤成本直接取决于资源禀赋和地理位置。所以投资煤炭的必备功课是逐一了解企业旗下煤矿的资源禀赋和区位。煤炭常被看作是“周期股”的主要原因是需求端变化莫测导致煤炭未来的价格难以预估。但无论煤炭价格如何变化,低成本的煤矿永远立于不败之地,正如2015年煤炭全行业亏损,中国神华依然盈利。

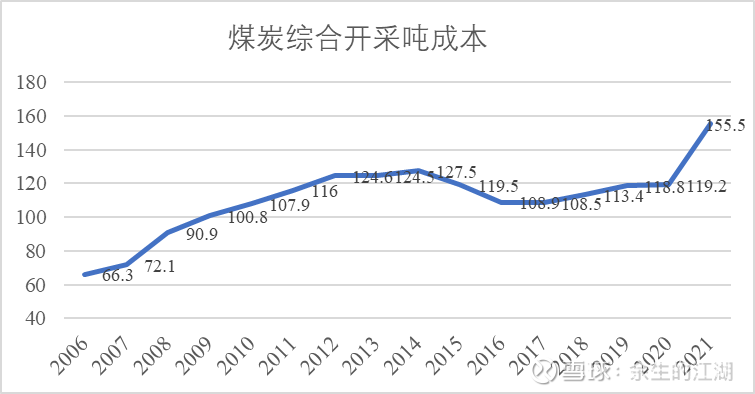

当然,除了地理位置和资源禀赋外,煤炭的成本会随着煤矿的开采进度、人力成本的上升和其他原因,出现一定程度的上涨。以神华为例,下图是神华最近15年以来的吨煤成本变化趋势。

图6、中国神华吨煤成本的变化趋势

从图中可以看出,神华的吨煤成本随着煤价的上涨逐步攀升,由66元提升到2014年的127元;随后煤价下行,神华的吨煤成本逐步下降到108元,但成本的底部价格远高于2006年的66元。随后由于煤价趋稳,吨煤成本变化不大,直到2021年煤价大幅上升,吨煤成本提升到155元。

驱动吨煤成本后天上涨的因素,一是人力成本上涨,从8.5元提高到36.6;二是维简、安全费用等其他费用计提增多,从22元增加到61元;另外随着开采的深入,需要的原材料、燃料等费用有一定程度的增加。

以上两个逻辑,第一个逻辑解决怎么看待煤炭行业未来的发展问题,第二个问题解决如何看待具体煤炭企业的问题,是投资煤炭股必须斟酌的问题。

此外,在了解煤炭行业的过程中,我们也要关注以下几个细节:

细节1:产量和储量的关系

产量是决定企业营收的两大要素之一,一般煤炭企业都会在报表中披露当年的产量。

首先要关注企业披露的口径,有的企业披露的是原煤产量,大部分企业披露的是商品煤产量。尤其是焦煤企业,焦煤的洗出率只有50%左右,所以原煤和商品煤的数量差异很大。

其次要关注产品结构,以及销售和自用的占比如何。以淮北矿业为例,2021年生产2258万吨,但只有1976万吨用于销售,其余用于企业生产焦炭;淮北矿业是以焦煤为主的生产企业,但2258万吨商品煤中,只有1059万吨是焦煤,其他为600多万吨动力煤、中煤和煤泥。对于动力煤为主的企业,也会将部分优质煤作为化工煤销售,以期获得更高的销售价格。

最后要关注产量趋势,尤其当发现企业的产量逐步下滑时,需要关注背后的原因是否是长期存在。比如中煤的平朔因为芦子沟背斜地的原因导致产量下滑以及吨煤成本上升。

产量影响企业的当期利润,而储量则决定企业的利润可以存续多久。

企业在披露储量时,一般会披露中国标准的经济储量和JORC标准的储量。中国标准起源于前苏联,虽然经过数次更新但不被国际同行认可,国外上市的煤炭企业必须披露JORC标准下的储量。JORC标准来源于澳大利亚,是国际上认可的矿产分类标准。保守来看,建议采用JORC标准衡量企业的煤炭储量。

在煤矿开采过程中,不可避免的会产生损失,因此在评估煤矿的开采年限时,需要基于煤矿的开采条件采用资源备用系数。一般情况下,地质条件简单的煤矿采用1.3,地质条件中等的采用1.4,复杂的采用1.5。

煤矿的开采年限=煤炭储量/(备用系数*产量)

细节2:煤炭价格机制

煤炭的价格错综复杂,按照销售形式可以分为坑口价、车板价、下水价等等。其中常见的坑口价也叫出厂价,指的是煤炭出煤矿的价格。下水价指的是通过各种接驳运输,煤炭到达水路的价格,一般将5500大卡环渤海动力煤作为下水煤的标准品。

如前所述,煤炭主要用途为电力、建材、钢铁和化工等。由于我国目前的电力价格是计划电,且电力和冬季的供暖直接影响民生,因此这部分动力煤的价格受到严格的管制。价格以动力煤“长协价”的形式存在,“长协价”的定价形式也会随着煤电的博弈而发生变化。

2022年5月,国家发展改革委印发的《关于进一步完善煤炭市场价格形成机制的通知》,通知规定自5月1号起,秦皇岛港下水煤(5500千卡)价格合理区间为每吨570元~770元,山西、陕西、蒙西煤炭(5500千卡)出矿环节价格合理区间分别为每吨370元~570元、320元~520元、260元~460元,蒙东煤炭(3500千卡)出矿环节价格合理区间为每吨200元~300元。政策执行后,秦皇岛港口下水煤的“长协价格”一直维持在719元/吨。

而对于其他用途的煤炭,基本按照市场价销售,价格管制并不严格。但由于保供政策的存在,动力煤更多地被以“长协价”销售到电厂,在总量变化不大的情况下,会导致其他用途的供给更加稀缺,这部分煤炭的价格飙升。目前环渤海港口5500大卡的现货报价超过1500元/吨,远超过“长协价”,行业下游的建材、化工普遍经营利润下行。

炼焦煤的价格并不在价格管制之中,为缓解焦煤价格的大幅波动,部分焦煤企业与下游客户协商,也以“长协价”的形式销售,一般以“年度锁量、季度锁价”的形式,每季度初确定该季度的焦煤销售价格。

此外,不同煤炭企业,以“长协价”和“现货价”销售的比例不同,直接影响企业的销售金额和弹性。比如中国神华大约90%的煤炭都以“年度长协”的形式销售,因此无论现货价格如何波动,只要“长协价格”不变,神华的销售额变化非常有限。而陕西煤业的“长协”比例大约50%,因此在现货价格上涨的情况下,销售额的弹性更大。

细节3:税收影响利润

除吨煤开采成本和运输成本外,税收也是成本构成的主要要素之一。煤矿的主要税种包括增值税、城市维护建设税、资源税和企业所得税,值得关注的是资源税和企业所得税。

资源税是地税的一种,对原煤或加工煤“从价计征”,税率一般在2%-10%之间,因为是地税,因此煤炭净出口的省份倾向于提高税率,而煤炭净进口省份倾向于低税率。比如“三西”地区不断调高资源税的税率,内蒙在2020年将税率由9%提高到10%,而安徽则将煤炭资源税税率维持在2%,随着煤价的上涨,该部分对成本的影响更加突出。

在2007年,中国神华的吨煤资源税大约3.2元,随着计税方式变化、税率提高以及煤价上涨,在2021年的吨煤资源税折合40元。同期安徽的淮北的吨煤资源税在15元以下。

企业所得税对煤矿的利润影响也比较大。一般而言,企业所得税的税率是25%,但享受“西部大开发”优惠的煤矿税率是15%,同时部分地质复杂的煤矿,由于研发费用开支较高,享受“高新技术企业”的税率优惠。税收政策的变化会对企业的利润产生显著的影响。

细节4:历史包袱

每个煤矿沉淀的历史包袱或重或轻,而人员是历史包袱的直接体现。所以尽管一些老矿历史建设成本较低,但人员富余比较多,而新矿的人员压力则比较轻。

典型的案例是淮北矿业,旗下的煤矿大多有比较久远的历史,尽管煤炭产量只有2200万吨,却负担7.3万人的薪酬,在2021年累计薪酬支出78亿,占主营业务收入的27.2%(不计贸易煤)。而作为一家重组后的上市企业,陕西煤业将历史包袱留在了集团层面,上市企业实现1.4亿吨煤炭产量,需要负担的员工数量仅约3.8万人,2021年薪酬支出85亿,只占自产煤营业收入的10.8%,员工效率远高于淮北矿业。

总体上,影响煤矿利润的因子相对复杂,资源禀赋、销售结构、价格结构、区位差异、税收、人员负担等对煤矿的影响各有不同。焦煤价格较高但开采成本更高,“三西”地区开采成本较低但运输费用和资源税率显著较高,而中东部煤矿尽管距离煤炭消费区近,但普遍开采成本高以及人员负担重。因此需要具体煤矿具体分析,做到“一事一议”。

煤炭的未来

煤炭有未来吗?这是一个言必谈“双碳”的时代,这是煤炭行业坏的年代,也是煤炭行业好的年代。

“双碳”提出来以后,首先风电、光伏发电板块迎来爆发式增长,风、光装备类企业无论是经营业绩还是股价,都迎来大幅上涨。随后风口来到风、光电的运营,2021年运营类企业股价上涨幅度远远大于业绩增长,储能、电动车等也纷纷在风口浮沉。令人惊讶的是,大众认为的夕阳产业,在2021年前给予极低估值的煤炭行业,居然也迎来了经营上和股价上的爆发。

原因无他:煤炭的需求增量大于供给增量而已。

这是煤炭行业坏的年代。

在未来几年内,随着中国的经济结构调整和转型,煤炭需求会达峰,并缓慢下降。过去过于依赖投资的经济结构会逐步向消费倾斜, 已经进入平台期的建材和钢材等行业,在未来对于煤炭的需求会逐步下降。

产业结构的升级转型也会提高能源的利用效率。在电力板块,尽管动力电气化的趋势会带来用电增量,第一产业、第三产业和居民用电也存在增长的空间,但占总耗电量67%的第二产业,对于电力的需求会逐步稳定,未来高耗能需求的产业可能会受到一定的抑制。

此外,随着技术的进步、资本投入和基础设施逐步完善,需求侧的增量和一部分存量会逐步被其他原料和能源形式替代,这是“碳中和”的必由之路。

这也是煤炭行业好的年代。

中东部能源消耗大省的煤炭产能在加速衰竭,“双碳”下煤炭的资本支出受到抑制,影响煤炭的供给。同时在相对低廉的煤价下,综合成本低的煤矿基本建设完毕, 煤炭在供给层面的竞争格局已经清晰明了。对于低成本煤矿而言,未来的经营利润会更有保障。

中国最大的三家煤炭企业的资本开支也反应了低成本煤矿减少的事实:中国神华在煤炭方面新增资本开支仅有刚刚启动的新街项目,过去几年赚取的利润,或以现金的形式存在、或者投入到火电和铁路板块,新能源运营也逐步开始试水。随着大海则煤矿的投产,中煤的煤炭资本开支也接近尾声,资产负债率稳步下降,2021年业绩沟通会上披露会在未来进行一定的新能源运营。陕西煤业在“小保当”项目后,短期内也没有新的煤矿开支,近年也将富余的资金投入到新能源和新材料等领域。

因此,在资本开支逐步减少的背景下,煤矿创造的利润会更多的以分红的形式反馈给股东,像中国神华在2021年的分红率已经达到100%,同时账面上依然富余大量现金。

当下的价格适合投资吗?这是一个见仁见智的问题。答案取决于个人对于企业的认知和风险偏好度(折现率)。企业的价值不取决于过去股价上涨了四倍,也不取决于当下的静态股息率超过10%,而只取决存续期内的自由现金流折现。由于认知不同,每个人对企业的自由现金流评估差异天壤地别,风险偏好不同则折现率各异,最后得到的数值也是非常个人化的一个数字。

个人坚定的认为,尽管短期内煤炭的需求会达峰,但资源禀赋优异的煤炭企业仍然有光明的未来,同时也具备很好的投资机会。

以上文字仅代表个人对于煤炭行业的理解和认知,文中列举的案例均用来对论点进行论证。同时个人持有煤炭的股份,认知上难免偏颇,请大家理性思考,文中任何意见和案例均不作为投资建议。