(原标题:穿透净值系列之7个量化主题基金分析)

首先,量化只是一种分析的方法,量化也不是万能的圣杯,量化策略也有适应的市场行情,量化策略不是万能的圣杯,不要过度神化量化策略。

首先简单谈谈我对于量化研究本质的理解:那就是大数定理。简单来说,就是样本数量越多,则其算术平均值就有越高的概率接近期望值。

举一个简单的例子:我们抛掷硬币10次,出现正面的次数可能并不是5次,有可能是8次,占比也不是50%,但随着重复次数的增加,这个频率肯定会逐步接近于50%。量化策略本质上是通过历史数据挖掘,发现了一个规律,或者说量化策略,在历史上有正的收益期望。如果这个规律在未来也成立的话,就像抛硬币一样,虽然并不一定每次都盈利,但是随着次数的增加,最终的收益会收敛到期望值。

从这个原理来看,有两个问题,或者说风险点:一个是重复性试验,因为历史并不会重演,也就是基于历史数据的策略可能会失效。举个例子,以前的股债性价比是一个很不错的大类择时指标,以往好几次都发出了正确的信号,但是这一次的信号明显就不对。因为这一次很明显中美的十年期国债收益率背离了。另外,一个风险点,那就是重复试验的次数不够。比如某一些换仓比较慢的,或者资产比较少的,只有一两次交易,收敛到正收益期望就不是很明显,如果次数增加,这个收益收敛的确定性更强。所以为什么一些高频类的量化策略收益很稳定,夏普比例很高的原因,就是相比其他策略,相同时间做的交易次数足够多,从而能够更加保证最终的收益能够收敛到期望值。

所以一般的量化策略,持仓会比较分散,既然在时间维度无法增加样本量,受制于换手率和交易制度,只好在量的维度去增加样本量,其次就是很多都是历史数据挖掘,一旦市场风格发生比较大的切换的时候,很有可能量化策略会回撤,甚至会回撤。

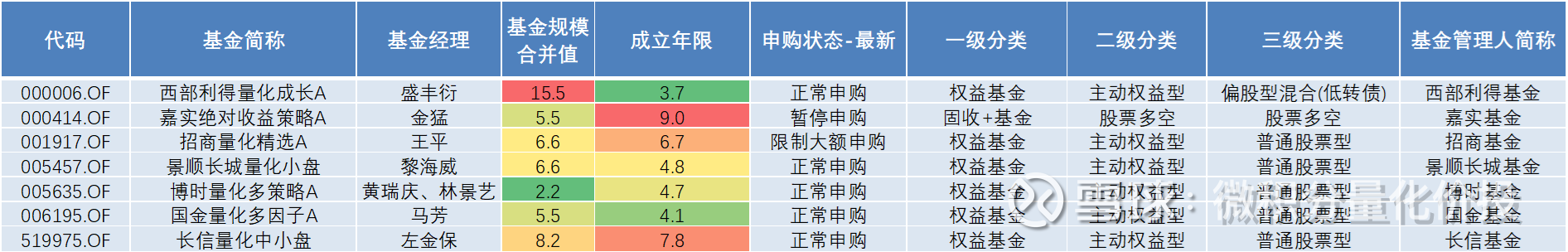

这7个基金中,嘉实绝对收益策略A是股票多空策略,使用股指期货来对冲beta风险,去获取绝对收益,其余的都是主动权益基金。从规模来看,整体规模并不是很大,最大的是西部利得量化成长A,也只有15.5亿的规模。

部分基金存在基金经理变更,嘉实绝对收益策略最新的基金经理从2020年5月才开始任职,国金量化多因子的马芳也是从2020年9月才开始任职。其余基金的基金经理变更比较少。

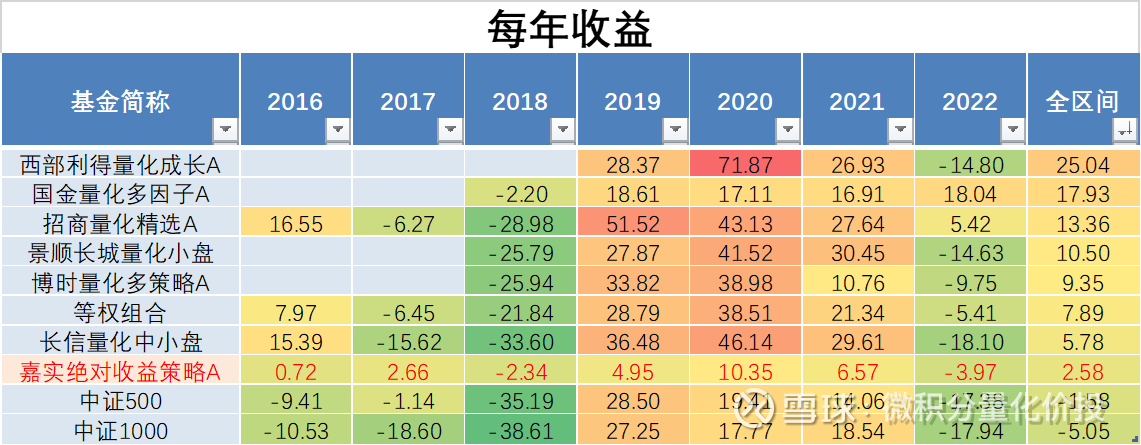

从每年收益来看,西部利得量化成长,2020年的业绩非常抢眼,2020年,国金量化多因子一枝独秀。嘉实绝对收益策略整体表现比较鸡肋,全区间年化收益才2.58%,还不如货币基金或者固收基金。

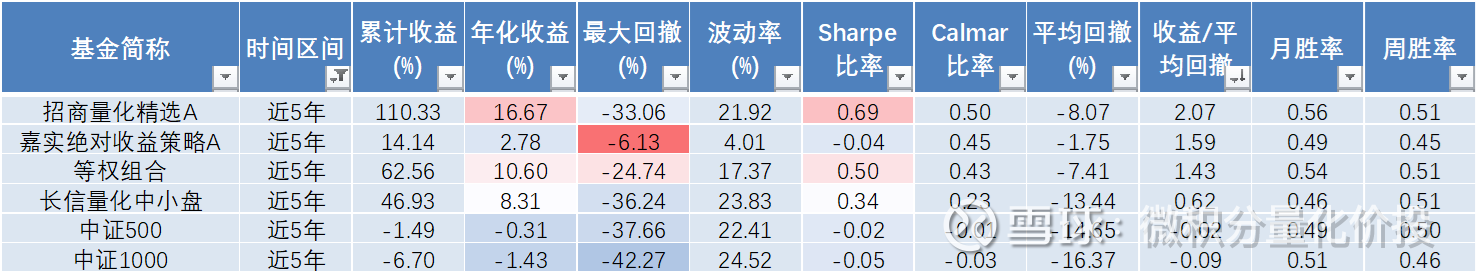

从近5年来看,整体业绩表现最好的是招商量化精选策略。

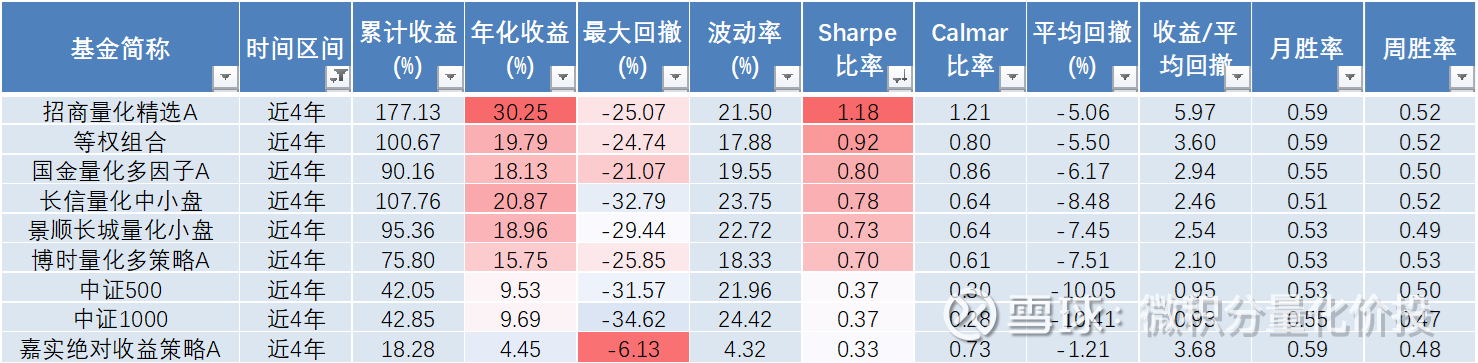

从近4年来看,招商量化精选仍然能够排在第一,但是这7个产品的等权组合业绩表现也非常不错。

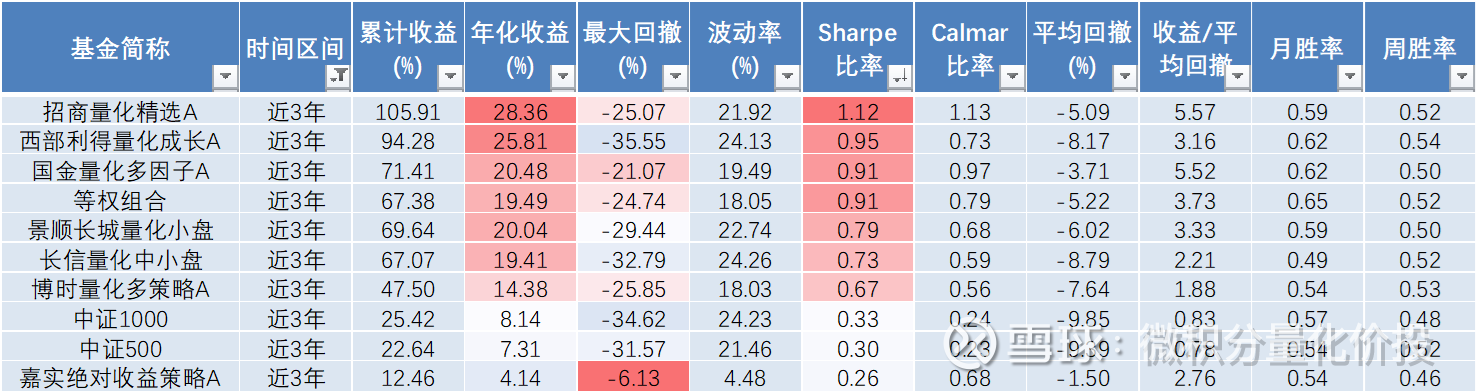

从近3年来看,招商量化精选仍然能够排在第一,其次是西部利得量化成长,国金量化多因子。整体等权组合业绩也能够排在前列。从这一个角度来看,这7个产品打包一起买的胜算也比较高。

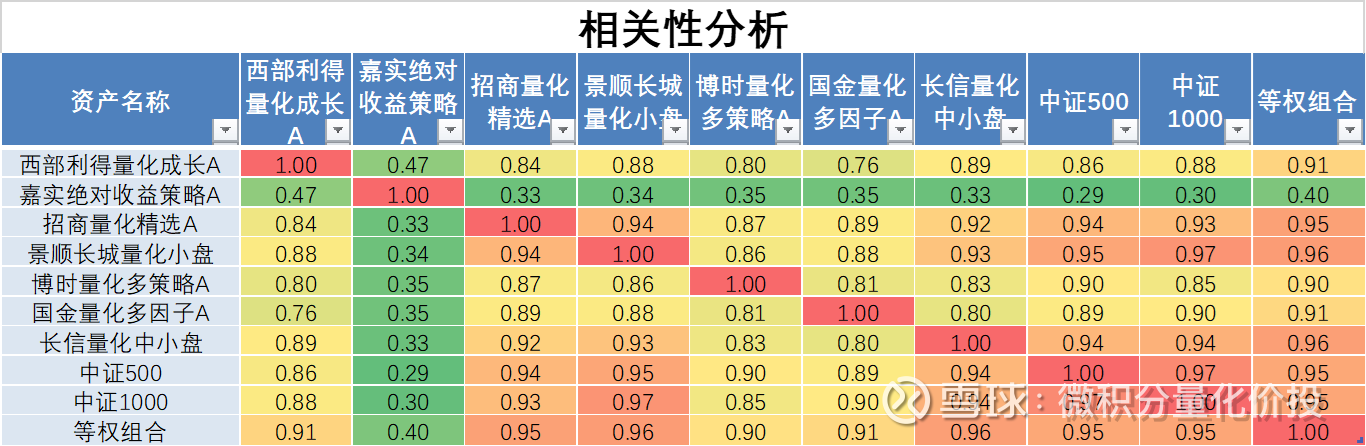

从整体的相关性来看,嘉实绝对收益策略A因为是多空对冲策略,所以整体相关性与其他比较低,除此之外,国金量化多因子A与其他指数的相关性也略低。

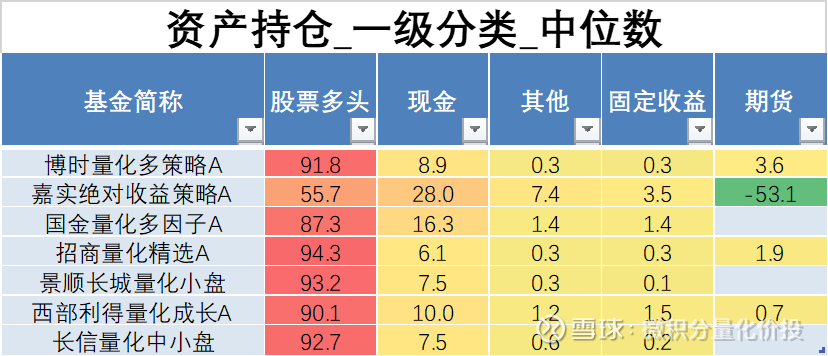

从资产持仓来看,嘉实绝对收益策略A,因为是多空策略,所以股票多头和股指期货基本对冲。国金量化多因子相对比较保守预留了比较多的现金。

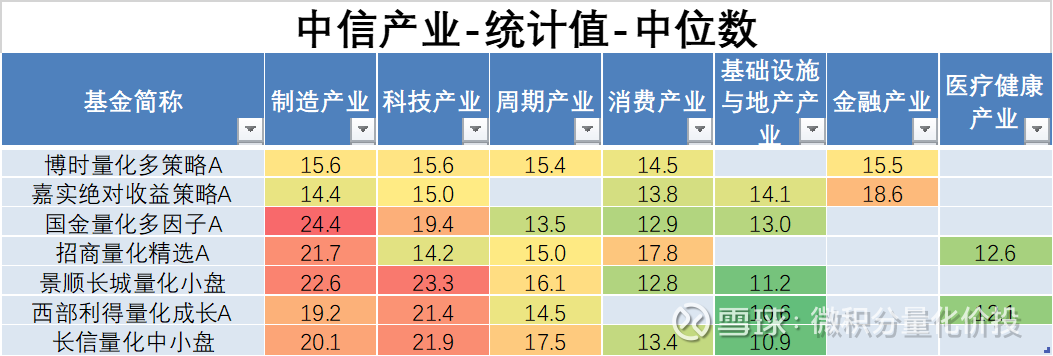

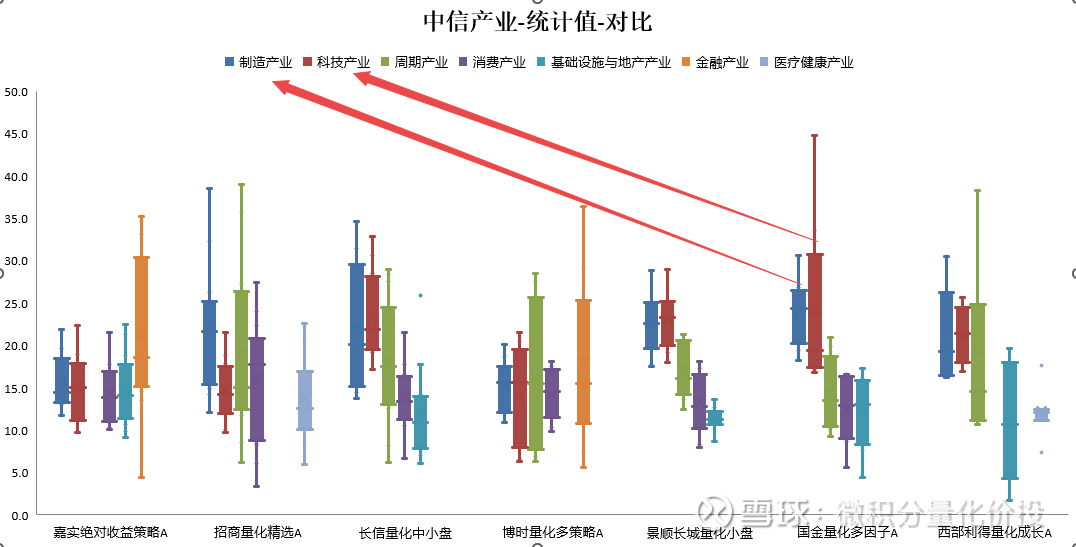

从持有的股票权重在中信产业分布来看,整体比较均衡,不存在过度集中押注一个行业的情况。

从箱型图来看,存在一定的行业轮动,但幅度并不大,整体来看,国金量化多因子,景顺长城量化小盘,西部利得量化成长,长信量化中小盘偏制造和科技产业。

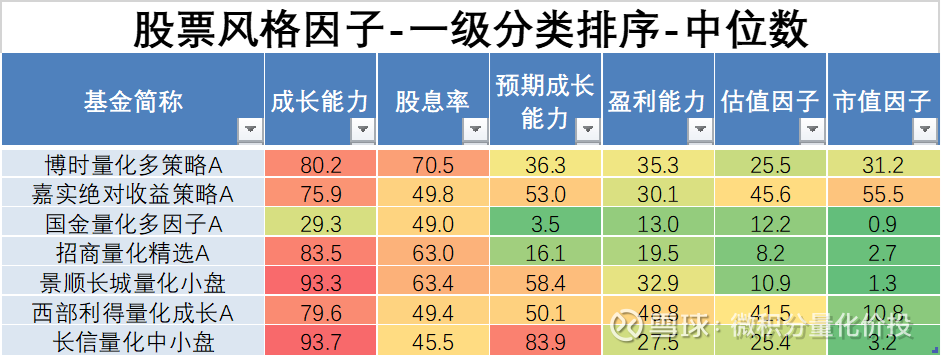

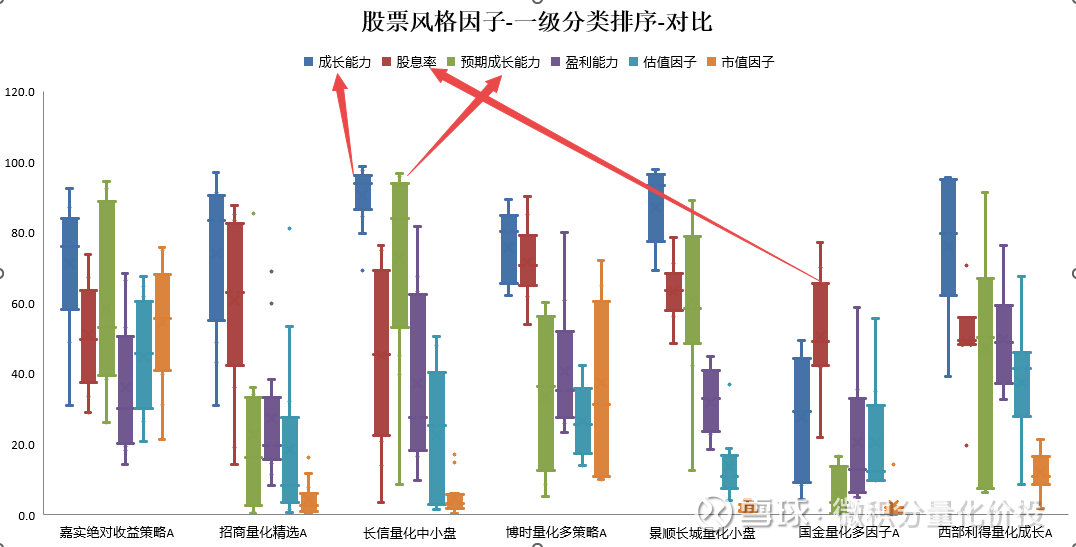

从持仓股票的风格因子来看:不同的基金会有非常显著的差异。

除了国金量化多因子A之外,其他整体在成长能力上有一定的暴露,在预期成长能力上会有比较大的差别,长信量化中小盘明显抓了一些超预期成长的股票,但是其他成长风格的可能更多的是基于财务数据的成长因子,存在滞后性。

从股息率上也略有差异,比如博时量化多策略A,比较看中公司的分红,但是其他整体一般。另外在市值因子上也有比较大的差异,国金量化多因子A,招商量化精选A,景顺长城量化小盘,长信量化中小盘,是非常明显的小市值风格,尤其是国金量化多因子,可能是小市值的小市值,甚至是微盘股了。

另外在估值因子上,整体暴露都比较低,都整体偏向于高估值的股票。

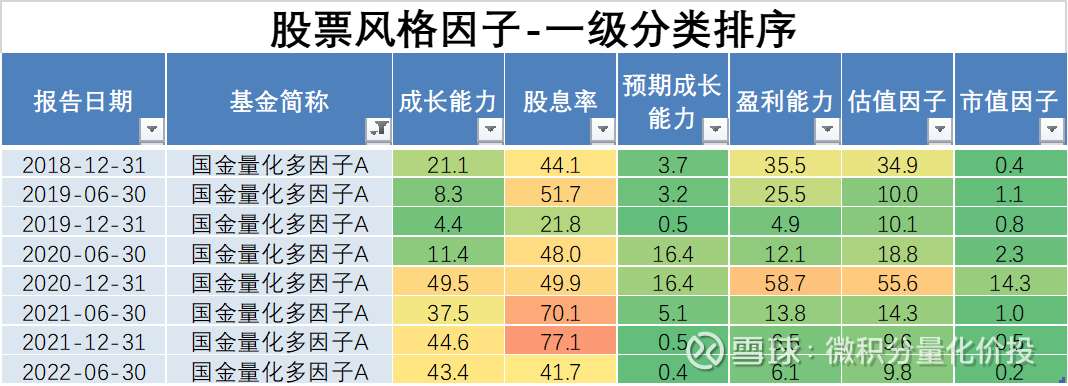

再看具体的基金:国金量化多因子现任基金经理从2020年9月开始管理基金,可以看到在20年的时候,整个风格有一点变化,整体还是偏向于小市值,但是在成长能力,股息率还有盈利能力,估值因子都有一定的波动,尤其在21年,明显偏向于股息率风格,整体来看,是有一定的风格轮动的,但不确定这是基金经理的主动变化,还是基金经理变更导致的被动变化。

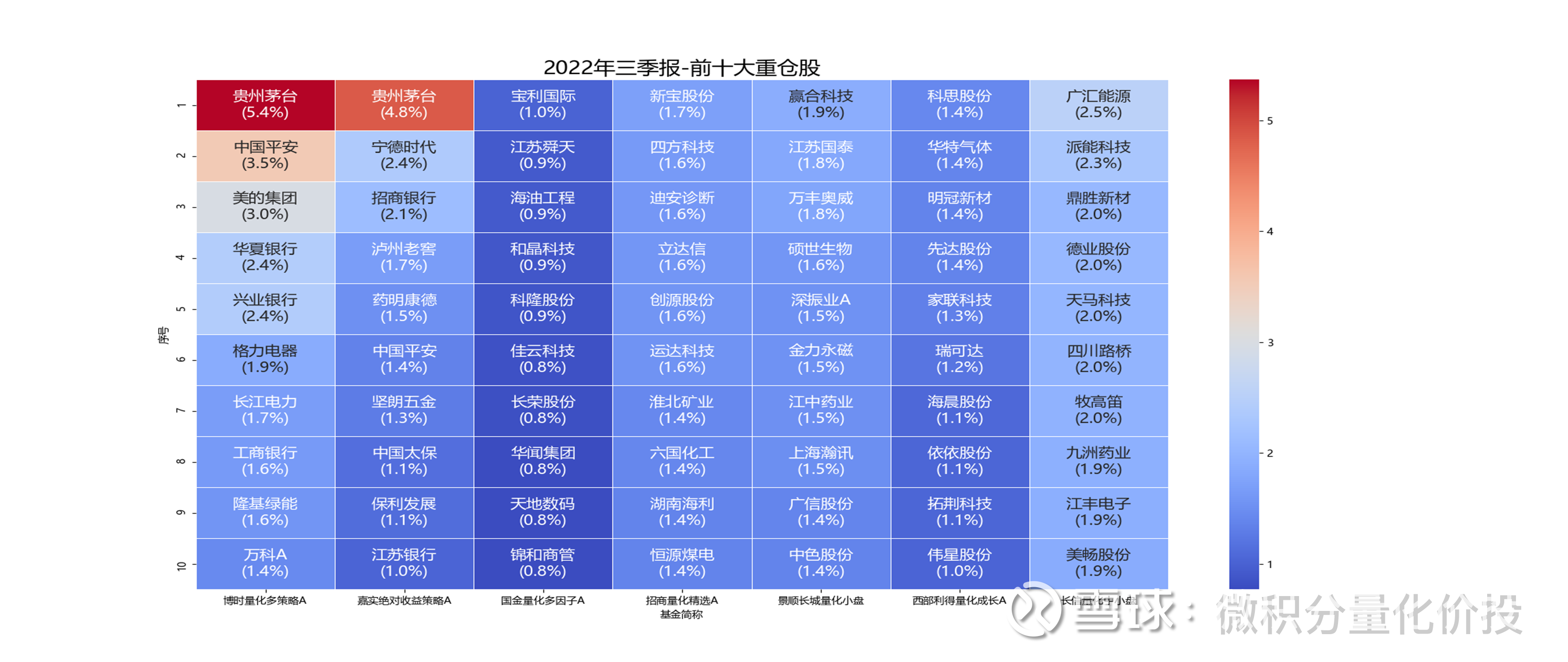

从最近前10大重仓股来看,持股集中度很低,更多的还是分散持仓。

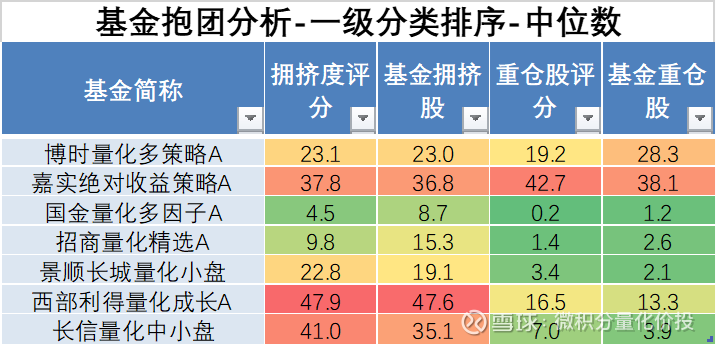

这些基金基本都不参与抱团。

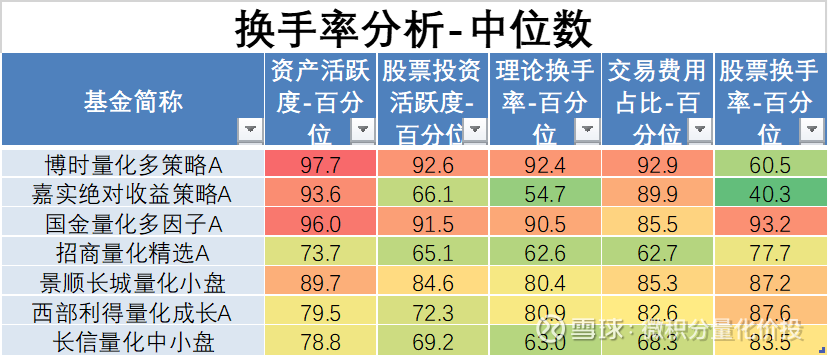

从不同的换手率指标来看,整体换手率还是偏高的,但是不同基金存在一些差别。博时量化多策略,嘉实绝对收益策略,国金量化多因子的整体换手率偏高,其次的略低。

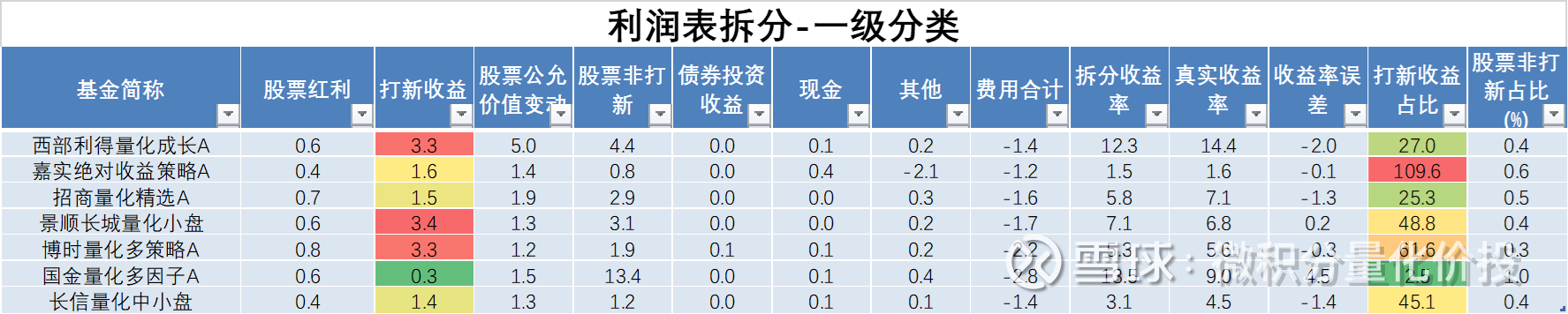

下面来看最重要的收益拆分。主要从财报和模拟组合两个维度去分析。首先来看基于财报的收益拆分,主要是观察打新收益。从分析来看,部分基金的打新收益占比比较高,主要是近期权益下跌,总收益分母下降,但是分子打新收益在早期已经实现了,基本不变了,所以占比会很高。

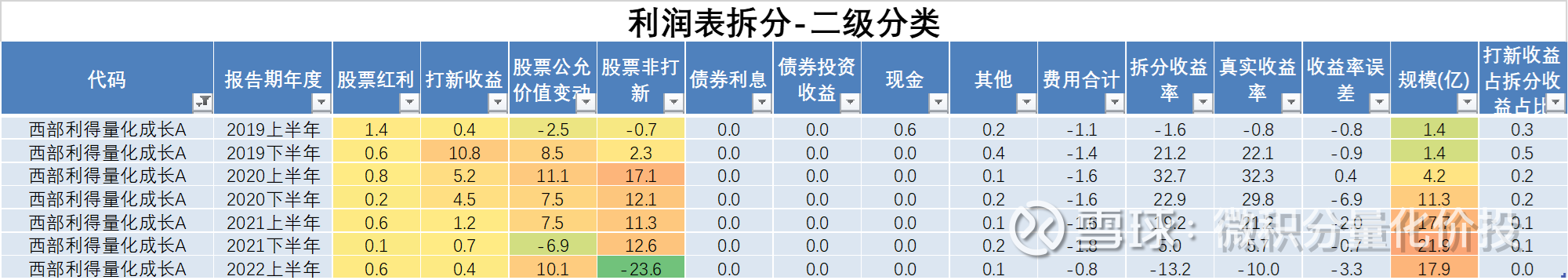

西部利得量化成长,景顺长城量化小盘,博时量化多策略的打新收益占比比较高。西部利得在2019年下半年有显著的打新收益。后面随着打新收益的下降和本身规模的增加,打新收益贡献显著下降。

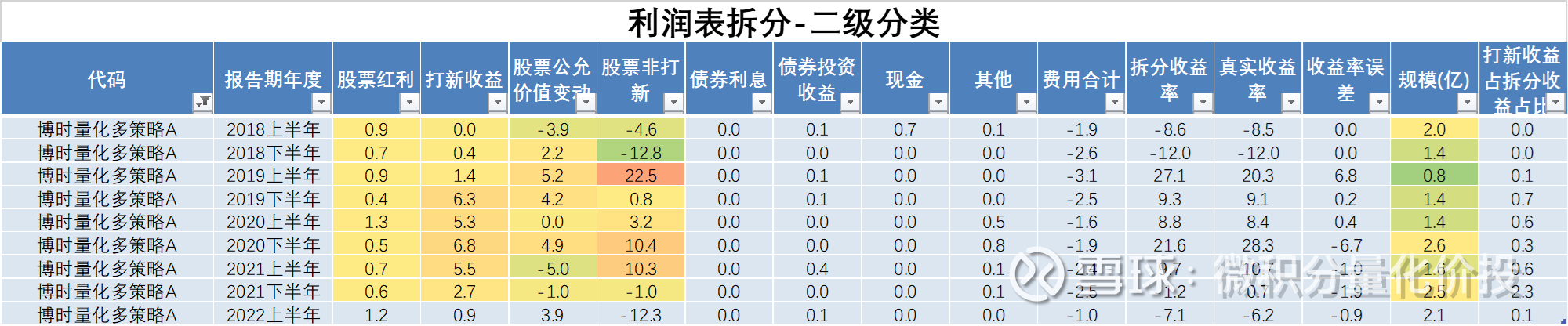

博时量化多策略从2019年开始打新收益也比较高,不过整体规模变化不大。

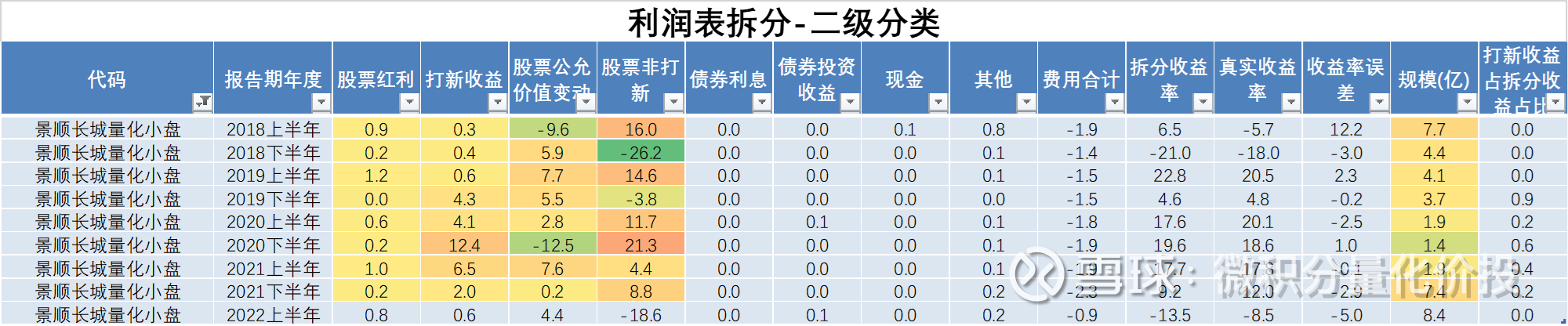

景顺长城量化小盘历史上打新收益占比比较高,而且规模也在迅速增加。

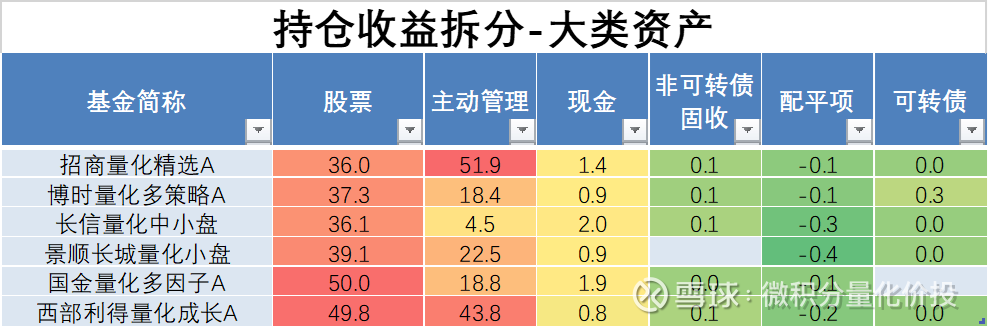

下面从模拟组合拆分的角度来分析主动管理能力,嘉实绝对收益策略A因为比较特殊,是股票多空策略,不适合此方法。从拆分的结果来看,主动管理比较强的是招商量化精选和西部利得量化成长。

量化策略不是投资圣杯,不要过度神化量化策略。

对于测评的7个量化主题基金,除嘉实绝对收益策略A是一个股票多空之外,其余都是主动权益基金。其中从长期历史业绩来看,表现比较优异的是:招商量化精选,西部利得量化成长,国金量化多因子。同时,这7个组合等权重构建组合,也能够取得比较稳定的业绩,至少业绩能够稳定排在中间水平。

从持仓来看,整体持仓比较均衡, 不会过度集中一两个行业,持股集中度比较低,持股比较分散,从持股风格来看,存在比较大的差异。除了国金量化多因子,其余的整体偏向于成长风格,整体都偏向于小市值风格,另外都偏好于低估值。细分来看,国金量化多因子存在一定的风格轮动,但不确定是基金经理的主动切换还是因为变更了基金经理导致的被动切换。

量化策略分析,说简单也简单,简单分析一下净值,计算一下业绩评价指标就可以做评价和筛选,说难也难,理解策略背后的逻辑,比如多因子具体是哪些因子,哪些因子适合哪些市场行情等等,又是一件很复杂的事情,而且这些很多都是非公开的信息,想完全理解量化背后的黑匣子还是有点难度的。所以,化繁为简,等权买几个量化基金,可能是一个简单而高效的方法。

#微积分量化价投# #老司机硬核测评# #雪球星计划公募达人#

$西部利得量化成长混合A(F000006)$ $国金量化多因子(F006195)$ $招商量化精选股票(F001917)$

@今日话题 @雪球创作者中心 @ETF星推官