(原标题:去年巨亏72万,2023年都要赚回来)

2022年巨亏72汉堡

博格Z账户在2022年亏损了72.1汉堡,累计亏损-14.79%。

关于长期投资基金盈利目标,博格给自己定的是年化15%,2022年初觉得当年可以赚15%,结果妥妥亏了15%。

2022年特别不容易的一年,上证50指数-19.52%,中证500指数-20.31%,中证1000指数-21.58%,沪深300指数-21.63%、深证100指数-26.13%,创业板指数-29.37%。

博格在2022年亏损最多的时候接近-20%,年底亏损相对收敛到-14.79%左右,多半源于配置的港股从底部反弹了很多。

对于博格而言,2022亏损(包括本金与收益率)的比2018年还要多:

2018年亏损-11%(当年配置港股,港股跌幅较少);

2019年盈利+44%(主要靠医药)

2020年盈利+44%(主要靠军工)

2021年盈利+8% (主要靠中小盘)

2022年亏损-15% (全面亏损)

五年累计盈利69.4%(没考虑期间本金增加),年化收益11.11%,似乎没有达到年化15%的目标,但是想想能在市场底部囤积了这么多筹码,还是应该满足的。

2022年亏损最多的基金:

博格Z账户里面亏损最多的七只基金,这个账户里面差不多有60只基金,单单这7只基金累计亏损接近40个汉堡。这个也符合“赚钱主要靠几个基金,亏损也主要靠几个基金”的逻辑。

每次Z账户亏损的惨目忍睹的时候,博格都不敢打开Z账户加仓的时候,选择在(资金相对较少)X账户加仓,结果这个账户2022年金亏损5%,再次验证了博格都绝望的时候,就是加仓最佳时刻。

二、2023年配置计划

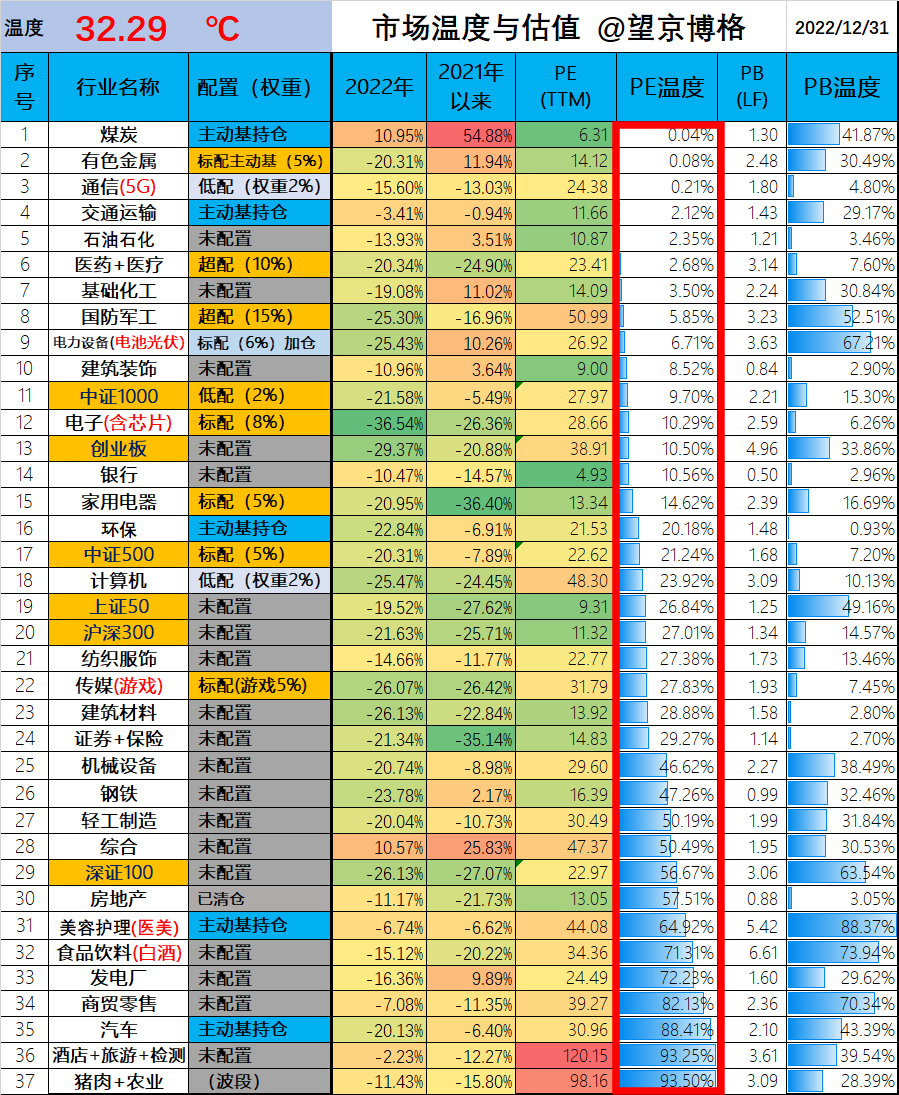

博格把市场温度与行业估值做了一个2022年版,这次采用PE温度排序,所谓PE温度就是,指数目前市盈率(PE)在最近十年所处的位置,温度越低代表(相对历史)估值越低。

之前文章说了,博格投资逻辑

“在低估值行业里面,选择自己看好的进行配置”

进化到

“选择好行业,然后在相对低估值时候买入”

在温度计图表里面发现,博格配置主要偏向低估值,但并非低估值都配置,2023年主要配置依旧会集中在国防军工、医药生物、电子(芯片)、新能源、港股基金、优质中小盘基金上面。

没有配置食品饮料(白酒),其实博格还是非常看好白酒等消费龙头,无奈他们目前估值处于历史较高位置,所以暂时就先不配置,等等未来估值水平降低了一定会买的。

三、近期操作

(1)恒生科技继续小额定投中,投资标的华夏恒生科技联接

(2)小额加仓了新能源与软件(信创),投资标的富国新能源产业、海富通成长领航、国泰软件ETF联接

有人说目前新能源估值高,其实并非如此。

例如新能源龙头宁德时代、隆基股份都属于电力设备行业,电力设备行业目前市盈率27倍(温度为8.5摄氏度)跟2018年估值差不多了。博格在2021年底高位出清了新能源,但是依旧看好新能源未来,现在买回来还算合理,另外之前新能源都是买指数基金,这次都是买主动基金,理由就是新能源处于分化阶段(并非所有的猪都能飞到最后了),咱们就让基金经理选择好公司吧。

本期周报就到这里了,关注望京博格看实盘!

#2022投资总结# @今日话题 @雪球基金