(原标题:全聚德暴涨37亿复牌又跌停,跨界资本难攻白酒阵营)

出品 | 子弹财观

作者 | 许芸

编辑 | 蛋总

美编 | 倩倩

1月10日,因卖白酒使市值暴涨37亿的全聚德,在停牌长达一周后复牌,但最终以跌停收场,其因搭乘上白酒“顺风车”带来的造富效应也告一段落。

“全聚德复牌后跌停可以说在我的意料之中,很明显,近期这支股票的暴涨行情更多是资金炒作的结果,而监管层不会放任这样的疯炒持续下去。当监管层关注到它的异常也意味着炒作不可能再持续。”长期关注白酒股的二级市场投资者杨承对「子弹财观」表示。

全聚德近期暴涨的股价源自其跨界售卖酱酒,虽然白酒的销量平平,但在半个月多的时间里,其股价出现了翻倍行情,市值增长超过37亿元。

这样异常暴涨的股价引发监管层关注,深圳证券交易所上市公司管理一部曾在2022年12月27日对全聚德下发关注函。

1月2日,全聚德披露公告称,自2022年12月16日至30日股票交易已累计出现异常波动4次,股价波动较大。为维护投资者利益,公司将就股票交易异常波动情况进行核查。经申请,全聚德股票自2023年1月3日开市起停牌,自披露核查公告后复牌。

事实上,近几年,如全聚德这样试图进入白酒业的跨界者很多,近有同仁堂,远有华润系、复星系等诸多资本,但诸多跨界资本在入股白酒企业后发展平平,最终铩羽而归。

我们不禁要问:资本为何争相跨界进入白酒业?是蹭热度还是真投资?很多跨界资本在入股白酒企业后为什么铩羽而归?跨界资本入局发展白酒的难点又在哪里?

1、资本爱白酒

杨承告诉「子弹财观」,在全聚德曝出跨界卖白酒股价开始暴涨后,他所在的多个投资群讨论热烈,也不乏购买全聚德股票的群友。

“现在一提到全聚德,买了还没来得及卖出的都在哀嚎,因为大家心知肚明:全聚德不值现在这个价。而且春节前后正是白酒股行情好的时候,都指着这段时间赚一笔,现在全聚德复牌后跌停,大家都担心被套在里面。”杨承对「子弹财观」表示。

“我没有碰全聚德,是因为资金炒作的迹象比较明显,有很多游资席位参与其中,不知道什么时候它的炒作行情就会终止。但某些炒股的人赌性很强,明知道是炒作也还是去交易、去赌。”在杨承看来,白酒股本身是比较好的投资标的,尤其是龙头企业,但全聚德卖白酒并没有实绩支撑。

“首先,它的白酒销量并不是很高;其次,它卖的白酒属于贴牌产品,并没有什么知名度,放大到整个白酒市场,没有什么竞争力;最后,全聚德这几年本身经营情况不是很好,这股白酒热度过去后股价欠缺支撑点,贸然进去很可能高位接盘。”杨承对「子弹财观」分析道。

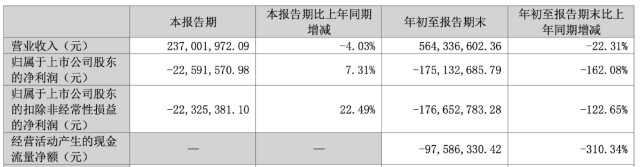

全聚德财报显示,2022年1-9月,其营收为5.64亿元,同比下滑22.31%;归属于上市公司股东的净利润为-1.75亿元,同比下滑162.08%;经营活动产生的现金流量净额为-9758.63万元,同比下滑310.34%。显然,全聚德自身正面临较大的经营风险。

(图 / 全聚德公告)

「子弹财观」查询东方财富网数据发现,全聚德自2022年12月14日股价出现当月第一次涨停,截至月底半个月时间里,全聚德股价收获7个涨停板。

全聚德股价自2022年12月13日的10.75元/股(收盘价)上涨到了12月30日的22.83元/股(收盘价),涨幅112.37%;市值从33.16亿元上涨到了70.42亿元,增加37.26亿元。

(图 / 东方财富网)

然而,反观全聚德的白酒产品,销量却难言乐观。

「子弹财观」在淘宝全聚德官方店铺内看到,售价828元/瓶的全聚德1864酱香型白酒月销仅200+,售价568元/瓶的全聚德传奇酱香型白酒月销仅100+。这样的销量却带来了超37亿元的市值,白酒概念的造富效应,可见一斑。

(图 / 全聚德淘宝旗舰店)

全聚德仅仅只是搭上白酒概念的“顺风车”,就已经有如此增长,白酒股股价更是集体步入上行通道,龙头白酒股的增长尤为惊人。

贵州茅台股价在2022年10月创下1333元/股的新低后,再度重返1800元/股关口。五粮液上周获北上资金成交净流入居于首位,一周净买入22.41亿元,个股累计上涨5.41%。

事实上,白酒投资的火热不止体现在二级市场上。在2022年白酒股价普遍陷入低点之时,中国轻工企业投资发展协会的数据却显示,2022年酒业投融资事件共计53起,同比增长11%。

在杨承看来,2022年,白酒股股价普遍承压,估值相对下降,便于抄底,同时,白酒、啤酒等酒类进入存量市场,从业者加大了对细分品类的挖掘发展,是酒业投融资事件增加的重要原因。

2、蹭热度还是真投资?

事实上,如全聚德这样试图或已经跨界进军白酒业的公司不在少数。近有同仁堂,远有融创 中国、巨人集团、修正药业、华润系、复星系等诸多资本都曾跨界进入白酒业。

2022年12月9日,同仁堂发布董事会决议公告,宣布董事会全票通过同意公司与湖北楚园春酒业有限公司、远安县栖凤生态产业发展基金有限公司、湖北京宜生物科技有限公司(以下简称“京宜生物”)签署《投资协议》。

同仁堂预计向京宜生物投资不超过1.9亿元取得其51%股权,京宜生物主营业务为生产与销售药酒、白酒、配制酒,未来向同仁堂供应白酒基酒、黄酒等战略资源。

不过,同仁堂跨界白酒的愿望已然落空。12月16日,也就是同仁堂拟投资京宜生物事宜获董事会同意仅仅一周后,该事项被董事会全票否决。

至此,同仁堂投资白酒的计划“胎死腹中”且未能在资本市场引发关注,在决定入股白酒到终止期间,同仁堂股价整体呈下滑趋势。

与同仁堂相反,啤酒业巨头华润啤酒跨界白酒要顺利得多,其全资子公司华润酒业以123亿元收购金沙酒业55.19%的股权,该收购案已获无条件批准,这也是迄今为止白酒业最大的并购案。

事实上,华润酒业在白酒业的野心不止于此,华润啤酒首席执行官侯孝海试图通过进军白酒业,为华润啤酒打造“啤+白”的新酒局。当成功收购金沙酒业时,华润系在白酒业的版图已覆盖清香(山西汾酒)、芝麻香(山东景芝酒业)、馥合香(安徽金种子酒)、酱香(贵州金沙酒业)等多种香型。

(图 / 金沙酒业官网)

泓智慧科投资机构创始人、资深白酒营销专家张莫同对「子弹财观」表示,华润布局白酒的逻辑很合理,就像华润有啤酒、怡宝水和面油粮米等产品,拓展方向都是比较明确的。

“同仁堂进入酒业有一定合理性,因为酒浸本就是中药炮制的一种方式;全聚德作为餐饮堂食出自己的酒,也是在合理范围内;酒类作为消费领域最大、最确定的消费品类,具有产区、国别、文化习惯、属性等天然性门槛,因此,华润这样布局大消费的,布局白酒非常正常。”张莫同说道。

在贵州地区某啤酒品牌经销商简林看来,像全聚德、同仁堂、华润这样的公司跨界进入白酒业,具备一定优势。

“全聚德、同仁堂这种中华老字号企业,有很大的品牌知名度和很强的文化底蕴,另外,这两个品牌本身的消费群体也比较有消费实力,这与发展白酒尤其是相对高端的白酒需要的特性是相通的。但从全聚德贴牌卖酒和同仁堂的投资金额来看,它们在发展白酒方面诚意欠缺。”简林说。

“华润本身在全国有非常强的销售渠道,而且啤酒的受众与白酒的受众有一定重合,这点来看,华润在白酒业的布局相对更有胜算。而且超百亿的投资金额,说明它是想认真发展白酒、推动公司多元化业务发展,而不只是简单蹭白酒的热度。”简林进一步指出。

在张莫同看来,“酱酒本身是这两年的热点,同时,酱酒跟茶叶一样都带有一定的金融属性,上市公司进入该类别市场具备商业价值,跟买字画是一个道理。”

不难看出,企业跨界投资白酒,不仅有助于其拓展多元化,同时,也兼具投资属性,能为公司提供更高的商业价值。白酒概念在资本市场的热度长期高居不下,为全聚德这类陷入低谷的公司在资本市场添了不少彩头。

“不管什么时候,买白酒股总是没错的。长期关注A股的人都知道,医药的热点会过,新能源也会被打回原形,但白酒永远能在进入低谷后又再度登上高峰,可以说是A股的中流砥柱。”杨承对「子弹财观」表示。

“和美股热衷科技不同,我国的优势是消费,在A股所有行业里,白酒的赚钱能力名列前茅,毛利率基本在50%以上,像贵州茅台这种龙头白酒股,毛利率更是超过了90%。”杨承进一步指出。

3、跨界资本难撬动白酒业

然而,跨界资本要想抢食白酒业的蛋糕并非易事。

事实上,纵观近几年白酒赛道的发展,虽然白酒业资本活跃,跨界入局者野心勃勃,但成功者寥寥无几。

近有同仁堂跨界白酒短短一周宣告失败,远有“豆王”维维股份因经营不善卖掉贵州醇、湖北枝江酒业,海航集团卖掉贵州怀酒,联想控股打包出售丰联酒业等等。

“投资白酒,如果不是专职食品类资本,发展白酒一般最终都是无疾而终。”张莫同对「子弹财观」直言,“因为你不是这个行业的,你得找一个队伍来做,就像你去投芯片一样。投农业其实是一个道理,一般做大食品类别,都是自己从源头到工艺全链条(掌握)。”

而从整体进度来看,目前跨界资本对白酒的投资可以说仍是“剃头挑子一头热”,不仅在收购路上障碍重重,也缺乏成功范例借鉴。

复星系跨界投资白酒,对舍得酒业垂青已久,2015年复星集团就曾参与舍得酒业的股权拍卖,后来因拍卖价格等问题,未能如愿。一直到2021年,才如愿拿下舍得酒业控制权。

复星系掌门人郭广昌大力为舍得酒业站台吆喝,在“老酒战略”和一年约5亿元的广告宣传及市场开发费加持下,舍得酒业业绩、股价双涨,成为目前难得的跨界资本投资白酒的成功案例。

但反观复星系对金徽酒的投资,为了解决同业竞争问题保住舍得酒业“香饽饽”,金徽酒被复星系不断减持,沦为弃子。

相比之下,虽然华润系对白酒有着勃勃野心,不惜超百亿布局,但从其布局白酒的进度来看,目前仍然处于起步阶段。这两年,华润系高管才陆续入驻山东景芝白酒、金种子酒等公司。

虽然后续金沙酒业的业绩、资产及负债将并入华润啤酒的财务报表,但目前,该收购案仍在推进阶段,短期内互助效应有限。

从品牌地位来看,华润系持股较多、拥有较大话语权的的白酒企业,大都属于三线白酒品牌。但在白酒进入存量市场的情况下,市场份额向贵州茅台、五粮液等长期占据优势地位的龙头集中,低线品牌面临比较大的竞争压力。

值得注意的是,华润系布局的金种子酒如今俨然呈现风雨飘摇之态。

(图 / 金种子酒业官网)

2021年,金种子酒归属于上市公司股东的净利润降至-1.66亿元,同比下降339.76%;2022年1-9月,金种子酒营收为2.13亿元,同比下降18.59%,归属于上市公司股东的净利润为-8058.38亿元。

此外,即便有华润系入股、华润系高管入驻加持,但金种子酒的其它股东新华基金、付小铜及其实控的柳林酒业等在限售期满后,仍在借金种子酒股价拉升时借机减持。

可见,跨界资本要想找到优质白酒股标的进行收购,并非易事。或许正如此前一位白酒经销商对「子弹财观」所言,“做得好的白酒品牌谁愿意卖呢?又有多少买家开得起价呢?”

而白酒是典型的重资产企业,讲究文化底蕴和品牌积累,且白酒具有产区依赖,难以复制,产品讲究“越陈越香”,这也意味着白酒业需要长期投资,投资门槛极高。

2021年,酱酒火爆,融创 中国、海南椰岛、吉宏股份、怡亚通、元气森林等诸多跨界资本对白酒青眼有加,对酱酒的主产区——贵州省仁怀市茅台镇的跨界投资更是火热。

然而,彼时,贵州省仁怀市酒业协会副秘书长周山荣对媒体直言,投资100亿元,在别的行业、别的地区,或许可以改变游戏规则,但在现在的仁怀,“100亿,不算个数字”。

白酒的投资难度还在于,白酒企业作为地方优质资产,同时也是当地监管层重点关照的对象,在长期的发展过程中,容易出现股权、商标等涉及国有资产流失风险方面的纠纷,影响后续发展。

郎酒是一个典型案例,2003年,郎酒进行国企改制,被以4.9亿元的价格卖给了汪俊林旗下的宝光集团,但其中,并不包含郎酒集团原有的商标等无形资产。

后来,“郎”牌133个已注册和待审的商标被无偿划拨给当时的国有独资公司古蔺县久盛投资有限公司。长期以来,郎酒通过缴纳许可使用费,获得商标独家使用权。

外界猜测,郎酒迟迟未能上市,或正与郎酒商标归属问题有关。

4、结语

作为资本市场的“常青树”,白酒股在消费市场地位超然,不管是从业绩还是股价来看,白酒的造富效应有目共睹,也因此吸引了诸多资本不惜跨界而来——遗憾的是,虽趁兴而来,但铩羽而归。

究其原因,白酒的高景气意味着能够买卖的标的本身或许存在一定问题,白酒是典型的重资产企业,讲究长期投资,而其作为地方优质资产,交易并不容易。

总体而言,白酒这块“硬骨头”并非普通的资本能够撬动,加之在白酒阵营里早已被巨头盘踞,多数跨界资本难攻亦难守,终局唯有屡战屡败。

*文中题图来自:摄图网,基于VRF协议。