(原标题:港股“双引擎”基金掘金布局硬核测评)

免责声明:本文仅是个人投资过程中的思考和阶段性梳理,本人只是一个普通小散,文章观点不一定正确,投资水平也很一般,文章中涉及的股票或者基金均可能有大幅下跌的风险,请保持独立思考,市场有风险,投资需谨慎,文章观点仅作交流之用,不构成任何投资建议,读者朋友请勿据此操作!

最近港股的一波行情真的是气势如虹,以腾讯控股为代表的港股上市公司从底部上涨了都很多,最近几个月,港股的走势要强于A股,这篇文章我们就来分析一下如何借道基金进行对港股布局,这篇文章我们以“双引擎”投资策略来分析对港股的基金布局。

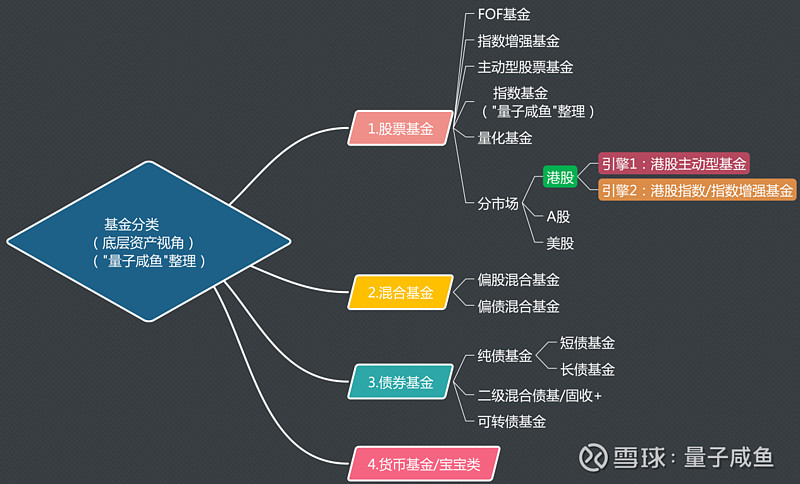

在基金投资者的“武器库”中我们已经写过很多的品种,比如FOF基金、股票型主动基金、固收基金、行业指数基金、指数增强基金等等,如果按照投资市场分,主要包含了A股,美股,港股等主要市场,让我们先回顾一下基于底层资产视角的基金分类:

可以看到在A股,美股,港股等主要市场中,港股市场主要是“双引擎”投资策略:

引擎1:港股主动型基金

主动型基金可以通过基金经理的选股与择时获取相对大盘的超额收益,港股市场也是如此,如果能够选出一些优秀的港股主动型基金,那么除了享受到港股市场整体的贝塔收益以外,还可以获取基金经理带来的超额α收益;

引擎2:港股指数/指数增强基金

如果是想要获取港股市场的整体平均收益,或者是获取港股市场某些行业板块的收益,又或是在指数整体基础上进行策略增强,那么布局港股时选择港股指数/指数增强基金就是一个不错的选择;

这篇文章我们就以“双引擎”投资策略来分别对相应的基金进行分析测评。

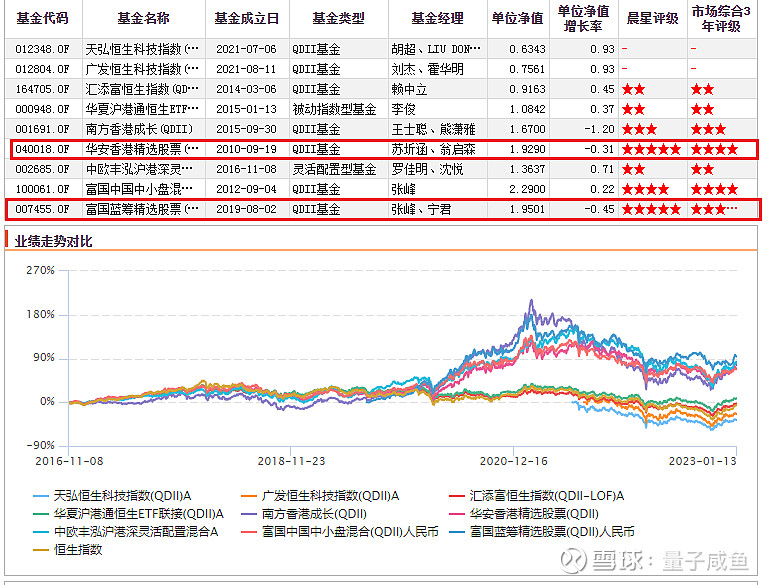

这篇文章对港股主动型基金的测评对象为:富国蓝筹精选股票(F007455)、 富国中国中小盘混合(F100061)、 中欧丰泓沪港深A(F002685)、 华安香港精选(F040018)、 南方香港成长(F001691)、 华夏沪港通恒生ETF联接(F000948)、 汇添富恒生指数(QDII-LOF) A(F164705)、 广发恒生科技指数(QDII)A(F012804)、 天弘恒生科技指数A(F012348)

首先让我们看下9只港股基金的业绩走势对比情况:

注:图片数据来自choice

量子咸鱼解析:从业绩走势上来看,包括富国蓝筹精选股票(F007455)在内的几只港股主动型基金净值曲线表现要好于另外几只港股指数基金,同样也跑赢了恒生指数,其中富国蓝筹精选股票(F007455)与华安香港精选(F040018)更是获得了晨星的5星评级,得到了专业评级机构的认可;

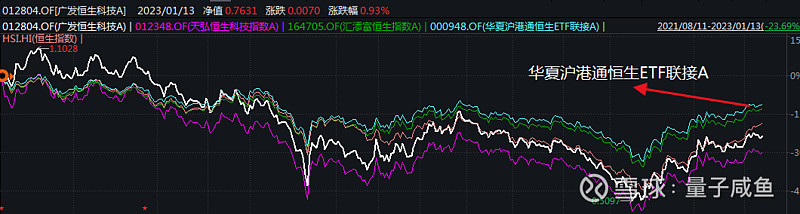

由于几只港股指数基金成立时间较短,我们单独拆分其净值曲线走势:

注:图片内容来自wind

量子咸鱼解析:可以看到跟踪恒生科技指数的两只指数基金没有明显跑赢恒生指数,这可能和近两年的互联网板块行业环境有关,即使是浓眉大眼的腾讯控股,也是从700+港币一度跌破200+港币,最深跌幅高达70%+,从中也可以看出港股互联网板块的惨烈程度,同时跟踪恒生指数的两只指数基金都跑赢了恒生基准指数,其中华夏沪港通恒生ETF联接(F000948)相对于恒生基准指数的超额收益更加明显;

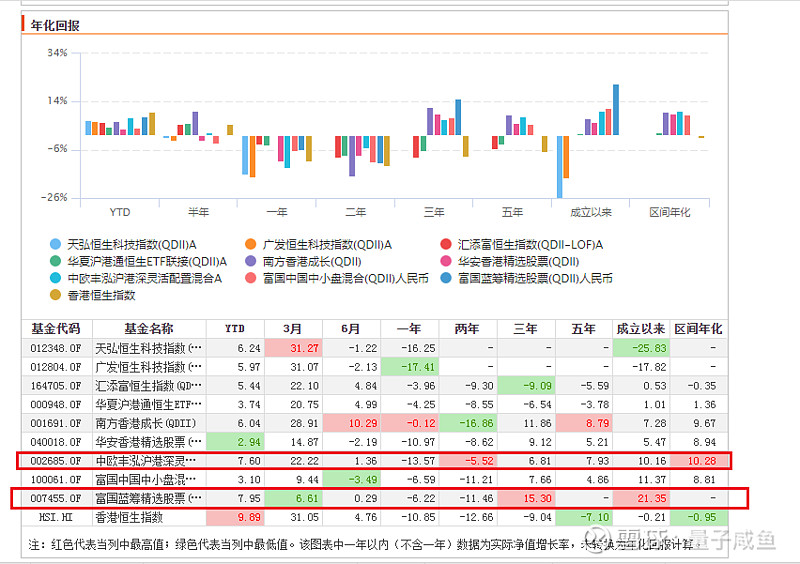

9只港股基金的年化收益率对比情况:

注:图片数据来自choice

量子咸鱼解析:可以看到在“引擎1:港股主动型基金”中表现比较好的是:富国蓝筹精选股票(F007455)(成立以来年化收益率21.35%)与 中欧丰泓沪港深A(F002685)(区间年化收益率10.28%),在恒生指数区间年化为负值的前提下,两只港股主动型基金能取得这个收益率还是非常不错的,华夏沪港通恒生ETF联接(F000948)由于相对于恒生指数具备一定超额收益,所以区间年化收益率仍是正值;

9只港股基金的超额收益对比:

注:图片数据来自choice

评价基金超额收益的指标一般是夏普比率和索丁诺比率,我个人更看重索丁诺比率,有的童鞋可能不知道夏普比率和索丁诺比率,这里简单介绍下:

夏普比率:夏普比率= (年化收益率 - 无风险利率) / 组合年化波动率 =超额收益/年化波动率

夏普比率其大小本身没有意义,只有在与其他组合的比较中才有价值

索丁诺比率:它与夏普比率类似,不同的只是并不以标准偏离为标准,而是用下跌偏离, 即投资组合偏离其平均跌幅的程度,来区分波动的好坏 因此在计算波动率时它所采用的不是标准差,而是下行标准差

量子咸鱼解析:在超额收益及回撤控制方面,在“引擎1:港股主动型基金”中表现比较好的是富国蓝筹精选股票(F007455)、中欧丰泓沪港深A(F002685)及 南方香港成长(F001691),尤其是富国蓝筹精选股票在取得优秀收益率的同时能够做到远超其他同类主动基金的超高索丁诺比率,足以反映出其基金经理的超额收益能力,可见晨星5星评级还是有一定含金量的;

9只港股基金的基金公司投研实力对比分析:

注:图片数据来自choice

量子咸鱼解析:第一梯队的富国蓝筹精选股票(F007455)、中欧丰泓沪港深A(F002685)及 南方香港成长(F001691),其所属基金公司的在管资产排名为:第7、第21、第6,相对于被动型的指数基金而言,主动型股票基金其所属的基金公司的投研实力越强,其管理的主动基金通常表现也会不错,对于基金公司而言在管资产规模是一个很重要的指标,毕竟在管资产规模越大,其收到的管理费越多,管理费多了才有钱挖更多的优秀资管人才,基金公司的投研实力能够起到的作用还是很大的,毕竟基金的每一次调仓动作,都是需要一个又一个优秀的研究员贡献出来的,个人觉得在管资产排名在前30的基金公司可以算头部了,第一梯队的这三只基金在管资产排名均在前30,反映富国基金、中欧基金及南方基金的投研实力还是比较强的;

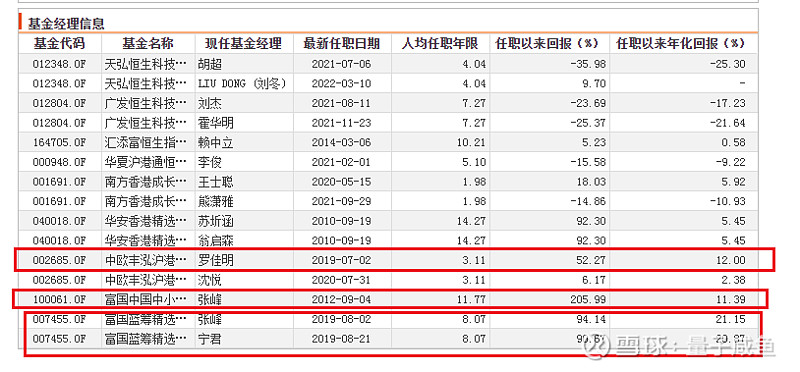

9只港股基金的基金经理任职回报对比分析:

注:图片数据来自choice

量子咸鱼解析:富国蓝筹精选股票的张峰、宁君仍然是傲视群雄,任职年化回报高达20%+,中欧丰泓沪港深A的罗佳明的表现也还是不错的,近年来在港股市场的环境下能够取得这个年化回报率还是相当不错的,尤其是富国蓝筹精选股票的张峰任职年限也达到了3年166天,也不算很短了,还是可以反映出其较强的资管能力的,尤其是在港股这种成熟的市场,超额收益更加难得可贵;

最后总结一下:

港股的这一波行情以腾讯控股为代表的港股上市公司从底部上涨了很多,最近几个月港股的走势要强于A股,港股市场可以通过“双引擎”投资策略借道基金进行对港股的布局掘金:

引擎1:港股主动型基金:通过基金经理的选股与择时获取相对大盘的超额收益,除了吃到港股市场整体的贝塔收益以外,还可以获取基金经理带来的超额α收益;

引擎2:港股指数/指数增强基金:可以获取港股市场的整体平均收益,尤其是针对港股市场的特定板块布局;

在本文测评分析的基金中,“引擎1:港股主动型基金”中第一梯队的富国蓝筹精选股票(F007455)、中欧丰泓沪港深A(F002685)及 南方香港成长(F001691)表现较好,“引擎2:港股指数/指数增强基金”中华夏沪港通恒生ETF联接(F000948)的表现较好,相对于恒生指数可以有一定的超额收益,如果看好港股的互联网、科技等细分领域未来的发展,那么广发恒生科技指数(QDII)A(F012804)的表现要好一些,对于基金投资者而言,通过“双引擎”投资策略借道基金对港股市场进行掘金布局是一个不错的选择。

#老司基硬核测评# #雪球创作者中心# #雪球星计划#

@今日话题 @雪球创作者中心 @ETF星推官 @富国基金 @中欧基金 @华夏基金

$富国蓝筹精选股票(F007455)$ $中欧丰泓沪港深A(F002685)$ $南方香港成长(F001691)$