(原标题:基金投资三种经典“亏损模型”)

$四季风格轮动(TIAA026057)$

基金投资中的认知偏差

1/5、基金赚钱,基民亏钱

作为从业人员,比较头疼的一件事是回答亲友提出的“有什么好基金可以推荐”,这个问题本身不难回答,确实有一些不错的基金。问题在于,基金赚钱,不代表基民也能赚钱,最后把亲友给得罪了。

任何投资的收益都由三方面决定:

1、投资品种本身的收益

2、投资者的买卖行为

3、运气

“基金赚钱,基民亏钱”排除了第一个可能,如果长期如此,也排除了第三个可能,那剩下的就是第二个原因“投资者的买卖行为”。

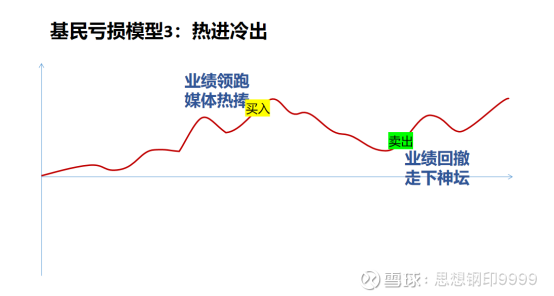

比如下面的经典亏损模型之一:

“基金赚钱,基民亏钱”,不是个别基民问题,而是一个非常普遍,而且以后也很难改变的局面,它源于我们每一个人身上的一些根深蒂固的系统性、重复性的非理性模式,导致我们认识现实的方式可能出现扭曲,心理学称之为“认知偏差”。

这不是道德的沦陷,也不是人性的扭曲,只是在金钱的诱惑下,它会更加明显。

相比股票投资,基金投资的对象更单纯,其中暴露出的认知偏差也更清晰,我总结了三种最常见的基金投资亏损模型,每一种模型背后都有一、两个经典的认知偏差。

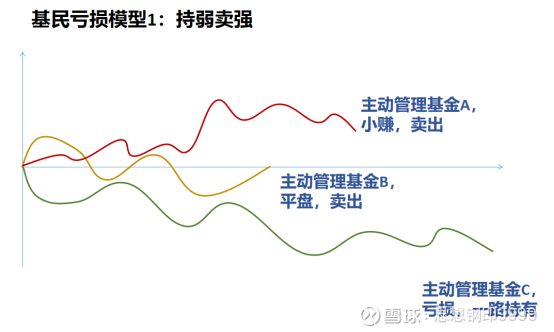

2/5、损失厌恶、处置效应导致的第一种亏损模型

“损失厌恶”指投资者对不损失有一种强烈的偏好,以至于认为只要一直持有不卖出,就不算亏损。

损失厌恶的心理,又导致了“处置效应”——早早兑现利润,却让损失持续下去。

假设你今年买了3只主动管理型基金,三个月后,一平一赚一亏,你又看中了一支基金,打算换,怎么换呢?亏的那支你不愿卖,赚的还想再看看,所以只能用平的那支换。

再过三个月,行情不好,新买的也亏了,原先亏的更亏了,唯一赚的也变平了,你又看中了一支,于是把唯一的那支平的给换了。

再过三个月,行情不错,大亏变小亏,小亏变平,新买的赚了,吸取了上一次换基金的教训,你这回把赚的那支换了。

最后三个月,行情继续下跌,某一天你发现,你最早赚钱的那支基金,居然越战越勇,成为今年前10%的基金,可惜跟你已经没关系了,你手上的三支都亏了。

主动型基金的业绩,长期依赖基金经理的能力,短期依赖基金经理的投资理念与市场风格的匹配度,盈亏都有一定的持续性,卖强留弱,错误的概率比正确的概率更高。

很多人买基金有一个执念,浮亏的基金,不卖就有机会涨回来。

这个执念如果正确,需要有一个前提,所有的基金最终都会回到你的买入价以上。

但这显然不可能,光去年一年就有200支基金清盘,大部分因为业绩不佳导致份额越来越少,触发了基金合同终止情形。去年还不是最多的,2018年达到了430只,就算是牛市的2020年,也有174只清盘。

如果一个基民本着“只要亏本就不卖”的理念,理论上说,只要足够长的时间,手上持仓基金最后结果都是亏损清盘。

这么做,唯一的好处是符合人性,让你的每一次决策都不那么困难。

可惜好投资方法都是逆人性的,让你“心安”的都是认知偏差。

当然,损失厌恶和处置效应也并不是完全没有好处,可以用于指数基金的投资。宽基指数或者行业指数回本的概率几乎是100%,只是时间不确定,如果遇到清盘,也可以换成盯着同一指数的其他基金。

但即使指数基金想要真正做到“基金赚,你也赚”,还要有两个条件:

第一、需要耐心,前年年初买的沪深300ETF,已经套了两年多了

第二,需要“长钱”,中途不能急用钱

当然,即使你没有耐心,你也可能提前获利,方法就是——敢于在手上的指数基金严重亏损时,不断加仓。

但要做到这一点,除了提前做分批买入计划之外,你还要避开另一个认知偏差——“近因偏好”。

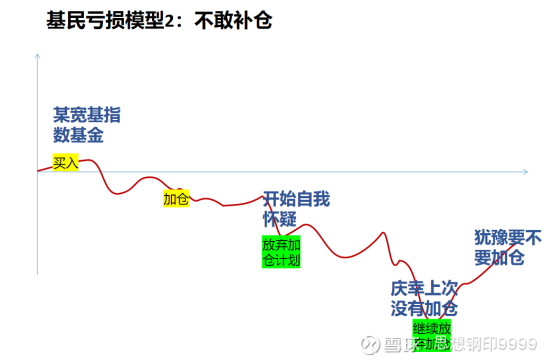

3/5、近因偏好导致的第二个亏损模型

近因偏好,就是投资者更重视最近感受、发生的变化和总结的经验,而忽视遗忘更早期、更整体的计划。

恒生指数基金,两年最大跌幅55%,最近又反弹了35%,如果你在最高点买入,到现在还亏25%;但如果每次下跌10%,就买入同等金额,目前只亏4%,如果你的计划是越跌买得越多,你目前就已经盈利了。

算术好算,但很少有人做到,主要原因有两个:

第一个原因是没钱加仓了。但这是有办法的,如果你第一次买的比较多,可以放大到跌20%买一次,效果也差不多,目前只亏6%,也是解套在望。

另一个原因就是“近因效应”了,刚开始下跌时,你只盼跌多一点可以再买,一旦超过了你的预期,你就忘了当初看好买入的理由,忘了指数基金投资需要越跌越买,所有不利的信息都会被放大,你会陷入深深地自我怀疑。

在这种心态下,面对越来越便宜的价格,既不甘心卖出,也不敢出手加仓,只能采用持仓不动的躺平策略。

之所以这个方法也是“逆人性”的,以前面的恒生指数基金跌20%加倍加仓的方法为例,两年时间,你有23个月零22天都处于亏损状态,其中一年多是20%以上的严重亏损,只有最近8天是赚钱的。

在这种状态下,你还要不断往里砸钱,连个响都听不见,能够做到的只有两种人:一种是特别有钱,只买了一点的人,一种是有过“不断加仓,最后反大亏为大赚经历”的人。

有人可能要说,你这一部分说指数基金赚钱的重点方法是下跌时加仓,上一部分又说,避免“汰强持弱”,这不是矛盾吗?

这正是指数基金与主动型管理基金的不同之处。指数型基金是按某一个规则选出的一系列股票,通常与市值大小有关,本身就在不断的“汰弱持强”,所以通常是有底的,可以不断加仓;而主动型管理基金体现的是基金经理的能力与风格,不能简单地根据下跌来判断加仓、持仓还是卖出。

主动管理基金收益率不佳,可能有两种原因,一是能力和意愿的问题,二是投资理念与当前市场风格不符合。前一个原因,差距只会越拉越大,应该尽早了断,后一个原因,因为市场风格总是两三年大换,几个月一小换,所以,越跌越买也是一个正确的策略。

但问题在于。这两种原因往往纠缠在一起,很难区分,也无法区分,所以主动管理基金下跌后,不能简单地根据涨跌本身来决定下一步操作,而是要做更多的归因分析,就不在本文的讨论范围之内了。

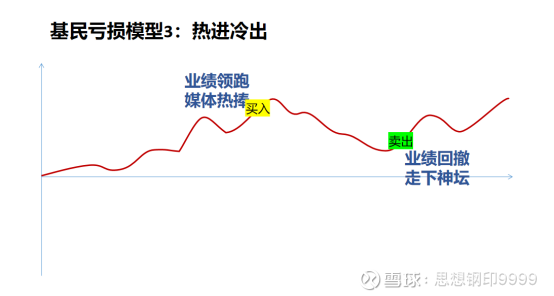

4/5、潮流效应、结果偏好导致的第三种亏损模型

所谓“潮流效应”,指做一件事的原因是很多人都在做;

所谓“结果偏好”,就是完全按照结果来判断决策的好坏。

以2020年大涨数倍的“木头姐”的美国ARK基金为例,净值在2021—2022年又跌回原点,看上去基金持有者不赚不赔,但实际并非如此。

ARK基金在2020年初只有30亿规模,大部分人是在2020年下半年暴涨后才开始注意并买入ARK基金,到了ARK基金净值的顶峰。2021年2月,她的基金份额已达到500亿,然后这些资金一起“享受”了净值腰斩的过程。

很多人选择一支基金,只是因为媒体追捧,因为身边有朋友买了后赚钱了,通常都是一支基金涨得最好最热的时间买入,这就是“潮流效应”。

一旦后市持续下跌,必然有很多质疑的声音,基民会因为自己亏钱了,就认为这个基金经理水平很差、媒体是骗人的,同事之所以赚钱只是撞大运,这就是“结果偏好”。

在一个大的上涨趋势中,买在一个次级向下波动的顶点,卖出在这个波动的底部,因为“潮流效应”而买入,因为亏损的“结果偏好”而卖出,就构成了下面经典的“基金赚钱,基民亏钱”的“热进冷出”模型:

这就好比,吃肉的时候在旁边看,一坐上桌就开始挨打,一离开饭桌又开始上大肉。

本文的前两个模型,第一个经常出现在主动管理基金上,指数型基金“卖强持弱”长期是可以赚钱的;第二个经常出现在指数型基金上,主动型基金反而不能随便补仓;

但第三个亏损模型,两类基金都有可能出现,是一个更经典的亏损模型,大部分基民都有类似亏损经历。

每一次犯错后你都懊恼不已:为什么每次都会犯这种简单的错误?然而它并不简单,它是大脑中的思维定势,是情绪下的反应,也是人性的必然结果。

5/5、“认知偏差”也是一种投资机会

认知偏差和判断错误不同,后者是个体出错,是个人化的,而前者是集体误差,是一种固定的行为模式。

也正因为此,提出这一概念的心理学家卡尼曼强调,“认知偏差”是可预测的错误。就好像有三支同样优秀的基金,你一定会更倾向于同事买了后赚钱的那一支,或者媒体热荐明星基金经理操盘的那一支。

大部分人都会犯的错误,就构成了投资中的经典机会,比如非理性的低价买入和高价卖出的机会,但前提是——你要尽可能避免。

真正成功的投资者都是“反情绪”的,甚至是“反人性”的,所以,买基金最困难的事,不是寻找好基金,而是保证你尽可能避开这些认知偏差。这样,即使你选出的基金平平无奇,不是赛道也不是什么明星基金,你也能获得很好的收益。