(原标题:苏州银行快报简评:业绩增速和资产质量创历史最好成绩)

苏州银行是长三角地区一家优质的城商行,2019年IPO上市以来,营收、业绩增速、规模、资产质量也是持续向好改善,特别是进入2021年以来,业绩增速保持20%以上,资产质量各项指标改善幅度较大,可以说一年一个台阶,到2021-2022年,不良贷款率由2020年底的1.38%降到2022年底的0.88%,拨备覆盖率由2020年底的291.74%提高到2022年底的530.81%。根据其2022年快报数据,2022年营收增速在8.62%,净利润增速26.10%,业绩增速和资产质量创出了上市以来的最好成绩,符合市场的预期,苏州银行与其它公布快报银行不同的是,2022年4季度也没有利用拨备反哺利润痕迹,拨备余额相比3季报还是有所增加;由此可以推断2023年维持25%左右的业绩增速还是可以期待的,根据地产和疫情对经济影响的消除,所处区域经济发展的快速增长,2023年的外部经营环境相比2022年会有明显的改善,其资产质量多个指标已步入优秀银行行列,其经营业绩持续向好是确定无疑的。

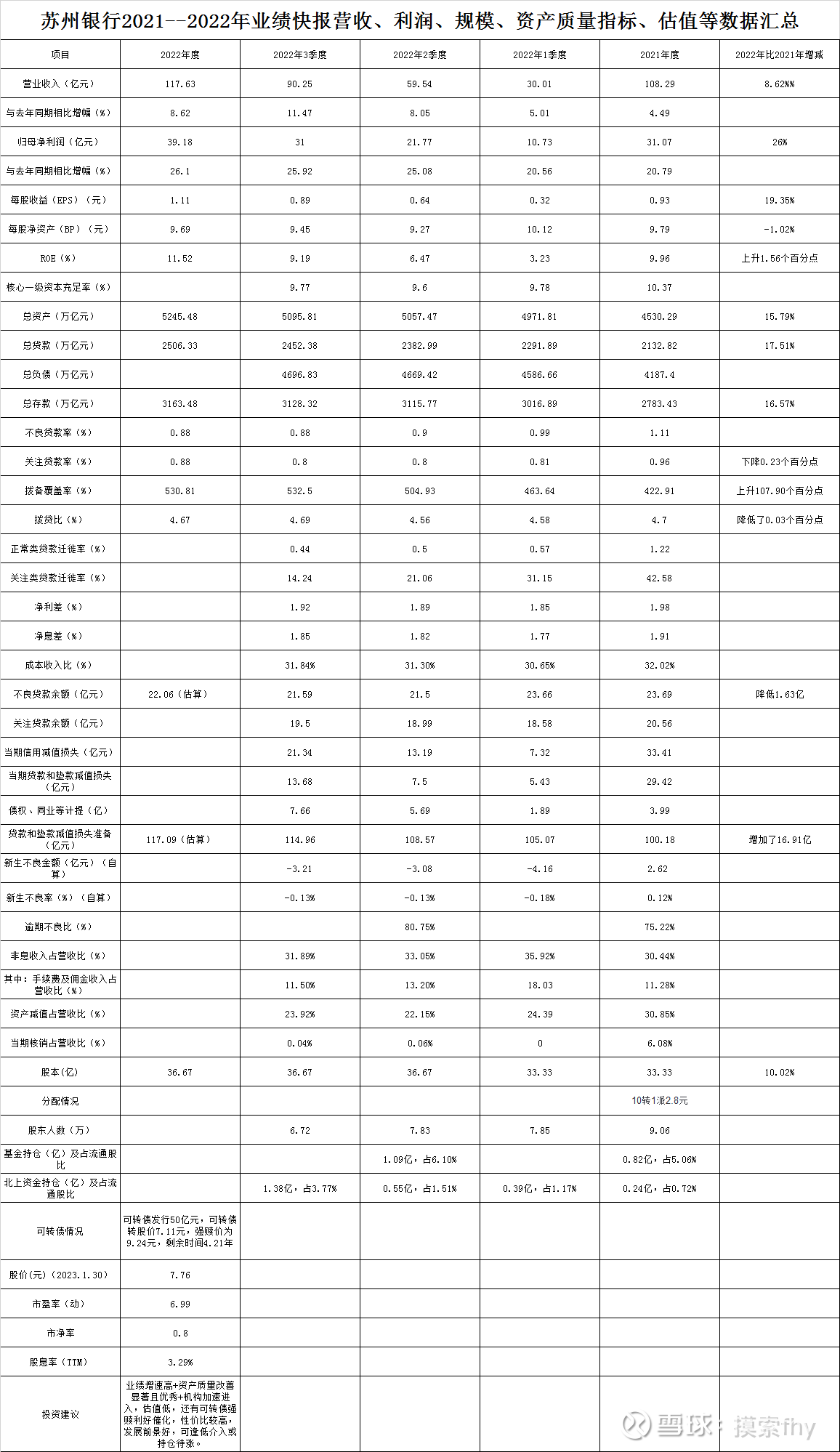

下面我们具体看一下其2022年底所展示的各项数据,为了看得清楚明白和便于对比,我把2022年度快报数据和其2022年1、2、3季度及2021年底数据放在一起列表进行对比。有些数据是进行了估算(与实际可能有些出入)。

苏州银行2022年营业收入 117.63亿元,与去年同期的108.29亿元相比,增长 8.62%,其1、2、3、4季度营收分别是30.01亿、29.53亿、30.71亿元、27.38亿,四季度营收环比有所减少,这主要应该与2022年4季度债券市场波动有关。2022年全年营收增速8.62%,在城商行中还是排在中等偏下。

归属于母公司股东的净利润 39.18亿,与去年同期的 31.07亿相比,增长26.10%,其1、2、3、4季净利润分别是10.73亿、11.04亿、9.23亿、8.18亿。其中4季度业绩环比有所减少,整体2022年度业绩增速26.10%也是个不低的业绩增速了。根据我个人的推测,2023年整体经济形势比2022年好,苏州银行也有可转债转股预期,管理层也有做高业绩促进转股的强烈愿望,2023年业绩增速维持在25%左右应该可以实现。

基本每股收益1.11元,与去年同期的0.93元 相比,增加了19.35%,其1、2、3、4季每股净收益收分别是0.32元、0.32元、0.25元、0.22元。

加权平均净资产收益率11.52%,创出了其2011年以来的新高,与去年同期的9.96% 相比上升了 1.56个百分点,预期2023年ROE还会有所提升,其ROE持续向上的走势表明,苏州银行也已步入快速成长阶段。

总资产 5245.48亿元,与去年底的 4530.29亿元相比,增长了15.79%;其2022年1、2、3、4季度资产分别净增加441.52亿元、85.86亿元、38.34亿元、149.67亿元,总资产增长15.79%,这也是一个中高速的增速了。

总贷款 2506.33亿元,与去年底的 2132.82亿元相比,增长了17.51%;其2022年1、2、3、4季度贷款分别净增加159.07亿元、91.1亿元、69.39亿元、53.59亿元,2022年总贷款增长17.51%,这算一个很快的增速了。

总负债 没有披露,应该增速也在15%左右。

总存款3163.48亿元,与去年底的 2783.43亿元相比,增长了16.57%;其2022年1、2、3、4季度存款分别净增加233.46亿元、98.88亿元、12.55亿元、35.16亿元,存款增速16.57%,这个指标还是不错的。

从以上总资产、总贷款、总存款增速基本在15%以上来看,苏州银行还是保持了规模的中高速增长,实现了以量补价,获得了较好的收益;2022年在自身发展的基础上也很好的支持了所在区域的融资及金融服务需求,可以说把客户、股东、员工的利益都有了很好的体现。我作为小小股东,还是满意的。

归属于母公司普通股股东的每股净资产 9.69元,与2021年的的9.79元相比减少了-1.02%元,主要是去年进行了2021年度10转1派2.8元的分配。

不良贷款率0.88%,与2021年底的 1.11% 相比降低了0.23个百分点,其1、2、3、4季度不良贷款率分别是0.99%、0.90%、0.88%,0.88%,不良率可以说是逐季降低,该项指标已步入优秀银行行列。

拨备覆盖率530.81%,比2021年底的 422.91%相比增加了107.90个百 分点,其1、2、3、4季度拨备覆盖率分别是463.64%、504.93%、532.50%,530.81%,该项指标已步入优秀银行行列。

不良贷款我进行了测算,大概2022年4季度末为22.06亿元,与2021年末23.69亿元相比还降低了1.63亿元,与2022年3季度末21.59亿元相比也仅仅增加了0.47亿元,不良贷款存量还是控制的非常好。

贷款减值准备余额我也进行了测算,大概2022年4季度末为117.09亿元,与2021年末100.18亿元相比增加了16.91亿元,与2022年3季度末114.96亿元相比增加了2.13亿元,拨备余额同比环比有较大增加,过冬的余粮又增加了储备。

拨贷比我也进行了测算,大概2022年4季度末为4.67%,与2021年末的4.70%相比降低了0.03个百分点,与2022年3季度末4.69%相比增加了0.02个百分点,拨贷比同比环比都有所降低,但幅度非常小,同时4.67%的拨贷比也是非常高的,已经达到优秀银行的行列。

其它净息差、净利差、非息收入占比、核心一级资本充足率、正常类贷款迁徙率、新生不良金额、新生不良率、逾期不良比、信用减值金额、贷款减值金额、核销金额等关键指标没有列出,只能等其2022年报正式发布再进行分析。

苏州银行2022年取得了不错的经营业绩,现价(2023年1月30号)为7.76元,PE6.99,PB为0.80左右,股息率3.29%,在城商行中估值处于中等,主要原因就是其良好的基本面受到机构、特别是公募基金和北上资金的青睐,从2022年初以来持续加仓,持仓占比持续提升,其股价在2023年涨幅30.55%,现在其发布的良好的业绩快报基本符合市场的预期,短期可能震荡调整一下,随后随着基本面的持续改善,股价和估值向上抬升还是比较确定的,从长期来看,现在的股价还是在底部区域的,这是我个人的看法。

苏州银行也符合“业绩增速高+资产质量改善明显+机构介入”这三个银行股上涨的条件,股东人数持续减少,筹码趋向集中,公募基金和北上资金还处于加仓阶段。另外还有其发行了50亿元可转债也有转股的预期,等到2023年1季报公布后,将切换到2023年的估值,在现有估值的基础上下降20%以上;如果股价不涨,到时5-6倍左右的市盈率,0.7-0.8倍左右的市净率,4%左右的股息率,25%左右的业绩增速,0.8%左右的不良率,550%左右拨备覆盖率,这样低估值、高成长还有较高红利的优质标的,我们继续持有或加仓就是了。

另外晚上杭州银行、成都银行、江苏银行、南京银行、宁波银行应该公布2022年业绩快报,到时我们再比较一下,到底谁是2022年业绩最亮的星,我们拭目以待!

以上只是我个人的看法,其它人仅供参考。

@摸索fhy$苏州银行(SZ002966)$ $成都银行(SH601838)$ $江苏银行(SH600919)$