(原标题:2只适合新手的混合基金深度测评)

#老司基硬核测评#

新一期雪球基金评审团推出12只适合新手的混合基金测评,其中有不少值得关注的基金。

本文较长,主要包括适合新手投资的基金需要具备什么特质?、12只基金的初步筛选:、广发睿毅领先混合A、交银国企改革灵活配置混合的深度测评等,欢迎球友批评指正。

一、适合新手投资的基金需要具备什么特质?

1、攻守兼备。所谓攻守兼备,我觉得需要:

a、有充足的权益仓位。布林森、辛格和比鲍尔在《金融分析家杂志》发表的研究成果表明资产配置对于组合收益的贡献了超过90%,长期来看股票的收益是最高的,因此必须要有充足的股票仓位。

b、能灵活调整权益仓位。

c、有一定的防御性资产(比如债券),或者是能在权益资产选择波动性较低的策略,增强组合的防御性。

混合型基金在仓位策略上给予基金经理更多的选择,比如广发睿毅领先混合A(005233)的股票仓位合同约定股票资产占基金资产的比例为 60%-95%,基金经理能够根据市场风险水平择时调整股债比例,以达到降低波动、风险可控的效果,使其波动低于股票型基金,收益高于债券和货币市场基金。

混合型基金是比较符合攻守兼备这一点的。(具体基金还要详细看基金的股票仓位,)

2、基金经理近3年没有变动。基金经理是主动基金的关键,基金经理没有更换有利于保持风格的稳定。

3、要有较高的年化收益率。个人觉得要超过沪深300指数的收益率,否则的话还不如选择沪深300指数基金。最好在10%以上。不过也不要追求过高的收益率,因为过高的收益率往往是依靠更高的行业、风格等风险暴露来实现的。

4、波动和最大回撤要小一些。因为新手投资者的经验不足,对于剧烈的波动可能无法承受,而在波动的低谷赎回基金,导致错过基金的回升和长期的良好收益。

5、投资的风格比较容易理解。不同的基金风格差异很大,对于新手基金投资者来说,价值风格、平衡风格可能更容易了解,而成长风格由于不同基金经理对于成长的了解差异比较大,同时成长风格基金波动较大 ,难以做到前面3点。

6、风险调整后的收益较高。这主要是指在承担了单位风险后获得的收益要高,通常用夏普比率和卡玛比率来衡量。

7、基金经理的风格比较稳定,任职时间较长,经验比较丰富。

由于A股的波动较大,风格变化大,风格比较稳定的基金经理,如果能做出较高的收益,说明的投资体系比较有效。如果风格有时成长,有时价值,随波逐流,不断追热点,可能会两面不讨好。

任职时间较长,经验比较丰富。主要是为了看基金经理在牛熊周期的表现怎么样,看基金经理是不是能穿越牛熊,确定基金的收益不是只靠牛市的上涨,而是基金经理的能力。

8、基金经理的择时、择股、交易等综合能力比较强,不偏科。综合能力强的基金经理更能长期取得出色的业绩。

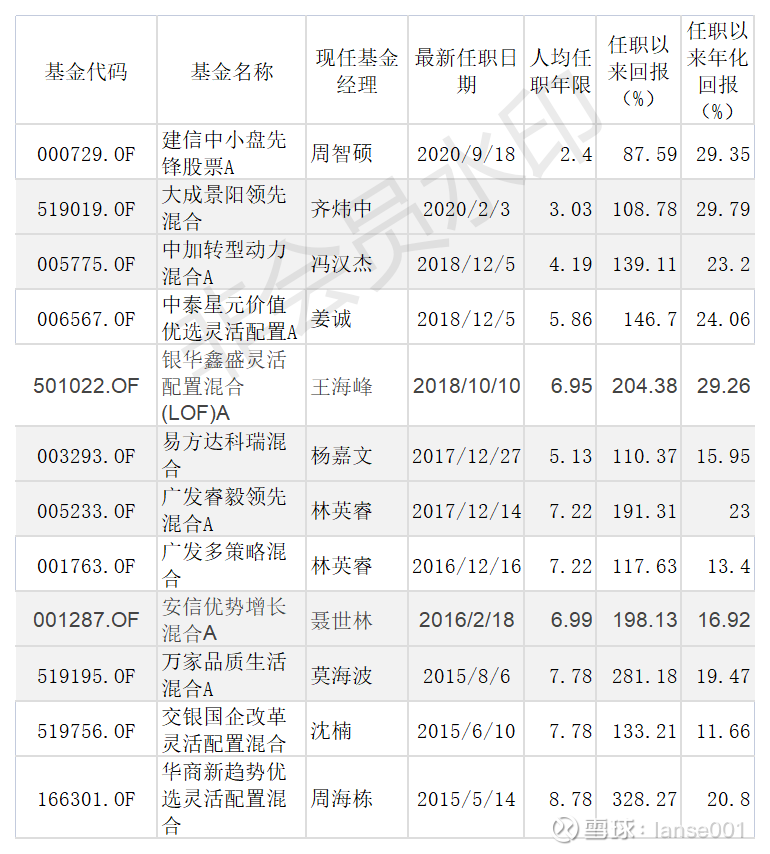

二、12只基金的初步筛选:

1、是否攻守兼备。12只基金都是混合型基金,这一点都符合。(初步筛选只是以是否混合型基金来判断,深度测评的话还要分析更多的指标。)

2、基金经理近3年没有变动。

有11只基金符合,只有000729的周智硕任职未满3年。需要排除。

3、要有较高的年化收益率。

把12只基金按近3年年化收益率排名选择前4个,剩下华商新趋势优选灵活配置混合、广发睿毅领先混合A、广发多策略混合、交银国企改革灵活配置混合。(建信中小盘先锋股票A已经排除,林英睿有2只基金入选广发睿毅领先混合A、广发多策略混合,表现很强。)

4、波动和最大回撤要小一些。

根据近3年标准差和近3年波动率排名,选出表现最好的2只,广发睿毅领先混合A、交银国企改革灵活配置混合。

三、广发睿毅领先混合A、交银国企改革灵活配置混合的深度测评:

广发睿毅领先混合A属于偏股混合型基金,交银国企改革灵活配置混合属于灵活配置混合型基金。

(一)净值分析:

1、净值表现:

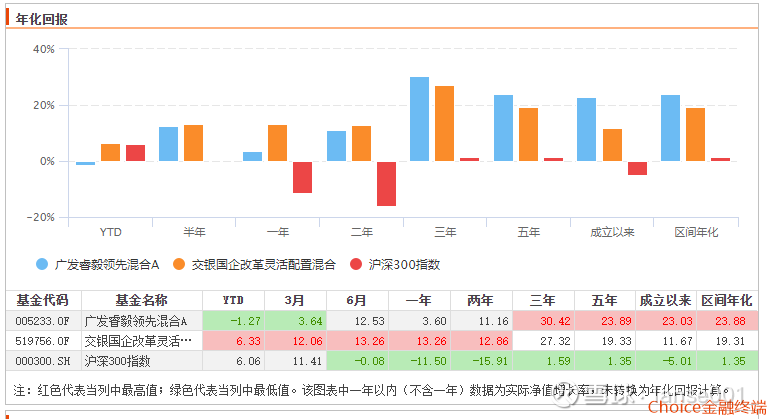

年化收益率:

近3年广发睿毅领先混合A23.88%跑赢交银国企改革灵活配置混合的19.31%。

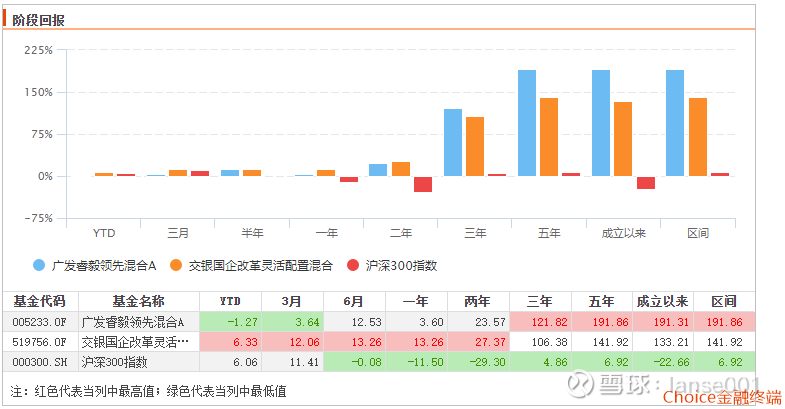

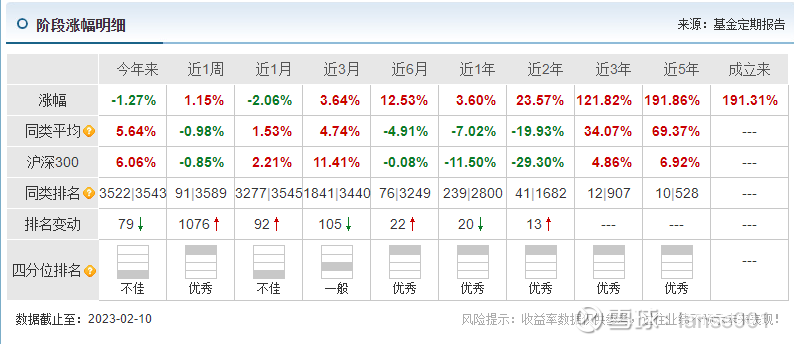

阶段收益:

近3年广发睿毅领先混合A121.82%跑赢交银国企改革灵活配置混合的106.38%。

近1、2年交银国企改革灵活配置混合跑赢广发睿毅领先混合A。

与主要宽基指数比:

近1、2、3年广发睿毅领先混合A和交银国企改革灵活配置混合都大幅跑赢沪深300指数等主要宽基指数。

同类排名:广发睿毅领先混合A在近3年的偏股混合型基金排名12/907,表现出色。

交银国企改革灵活配置混合在近3年的灵活配置型混合型基金排名49/1858,表现出色。

2、回撤控制分析:

2只基金回撤走势与沪深300指数指数走势比较一致,但回撤较小,目前已经收复最大回撤,广发睿毅领先混合A和交银国企改革灵活配置混合最长收复时间分别为254天、174天。

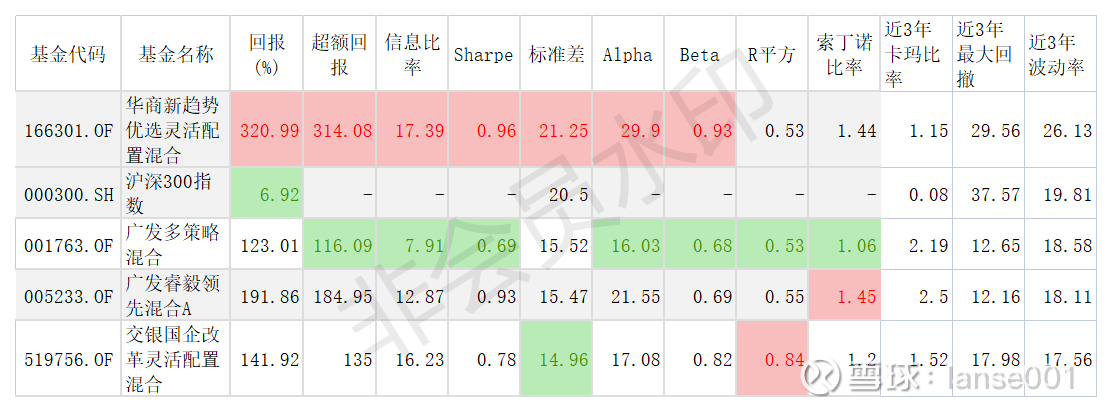

最大回撤、波动率:

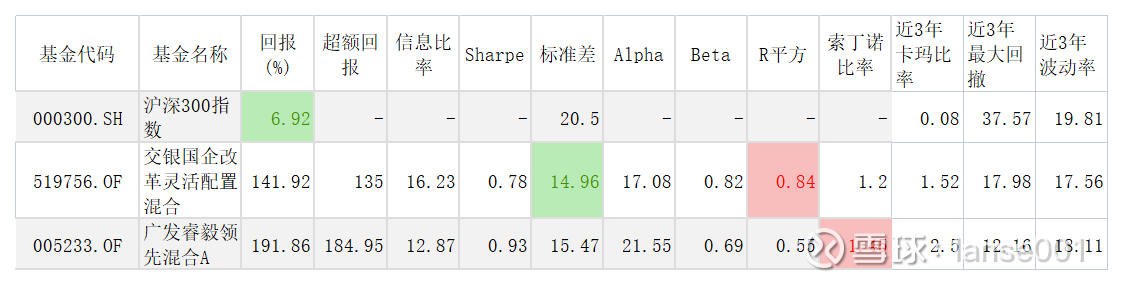

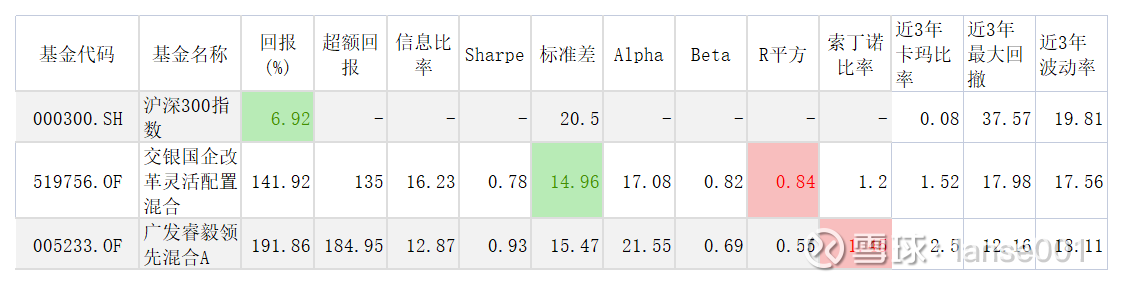

近3年最大回撤广发睿毅领先混合A12.16%,跑赢交银国企改革灵活配置的17.98%。

在同类基金中,交银国企改革灵活配置排名342/1385 优秀。广发睿毅领先混合A排名2/735 优秀。

近3年波动率交银国企改革灵活配置的17.56%跑赢广发睿毅领先混合A的18.11%。

2只的数据都大幅优于沪深300指数,具体数据各有优势。

夏普比率和卡玛比率:近3年广发睿毅领先混合跑赢交银国企改革灵活配置的数据。(0.93对0.78,2.5对1.52)

3、相关性分析:

与沪深300指数相关性较高。(0.74) 2只之间的相关性也较高。

4、2只基金的投资的风格分析:

根据晨星的数据,广发睿毅领先属于积极配置 - 大盘平衡基金,风格是大盘价值。

交银国企改革灵活配置属于积极配置 - 大盘平衡基金,风格是大盘平衡。

大盘平衡基金的行业配置比较均衡,价值风格和平衡风格持仓的股票估值较低,风险低于成长风格。比较适合新手基金投资者。

5、风险调整后的收益分析:

近3年广发睿毅领先混合的夏普比率和卡玛比率跑赢交银国企改革灵活配置。(0.93对0.78,2.5对1.52)

在同类基金的排名,广发睿毅领先混合的夏普比率和卡玛比率排名2/735 优秀,1/735 优秀。表现非常出色。

在同类基金的排名,交银国企改革灵活配置的夏普比率和卡玛比率排名89/1385 优秀,84/1385 优秀。表现非常出色。

根据雪球的数据,广发睿毅领先混合的风险收益比优于93%的同类产品。抗风险波动优于90%的同类产品.交银国企改革灵活配置的风险收益比优于98%的同类产品。抗风险波动优于65%的同类产品.

2只基金的数据都很出色,广发睿毅领先混合略优于交银国企改革灵活配置。

(二)持仓分析:

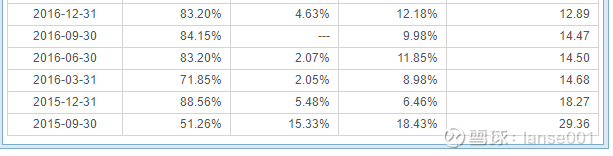

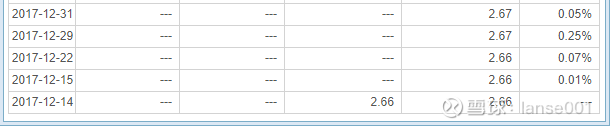

1、大类资产配置:完成建仓以来股票仓位一直在90%以上,较少持有债券,持仓比例符合招募说明书约定。

广发睿毅领先混合:

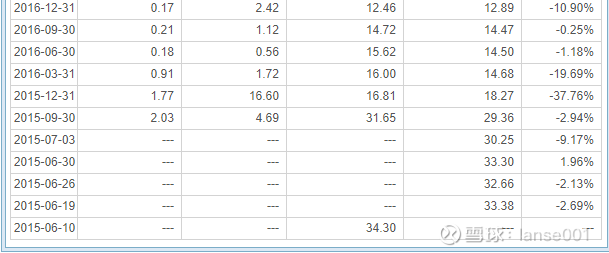

完成建仓以来股票仓位波动较大,在60.72%至94.66%之间,其中有5个季度低于70%,择时比较明显,择时胜率较高,如2022年第一季度,降低股票仓位到63.34%,季度涨幅-1.18%,跌幅大幅小于沪深300指数的-14.53%。债券仓位波动较大,从0到16.71%,持仓比例符合招募说明书约定。(股票资产占基金资产的比例为 60%-95%;)

交银国企改革灵活配置:

完成建仓以来股票仓位波动较大,在65.35%至92.36%之间,其中有3个季度低于75%,择时比较明显,但频率低于广发睿毅,择时胜率较高,如2022年第3季度,降低股票仓位到71.22%,季度涨幅-5.35%,跌幅大幅小于沪深300指数的-15.16%。债券仓位波动较大,从0到7.12%,持仓比例符合招募说明书约定。(股票资产(含存托凭证)占基金资产的0%-95%,)

交银国企改革灵活配置是灵活配置混合型基金,但是运作中比较接近偏股混合型基金,完成建仓后股票仓位没有低于60%的情况。

2、股票持仓分析:

1、行业:

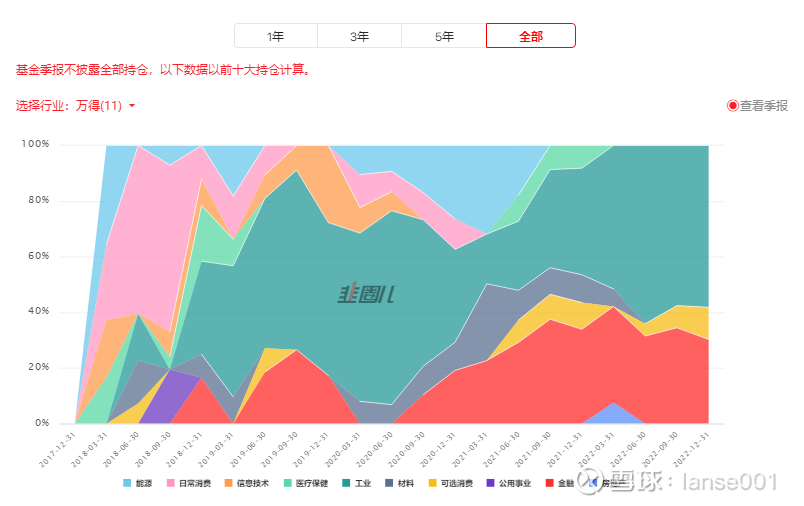

广发睿毅:

历史行业以工业、金融和可选消费为主,偏向价值风格。其中工业、金融一直是前2大行业,行业偏好比较稳定,第三大行业有一定的轮动。

最新行业占比:工业58.14%、金融30.3%和可选消费11.56%。行业比较集中,前2大行业占比高达88.44%。

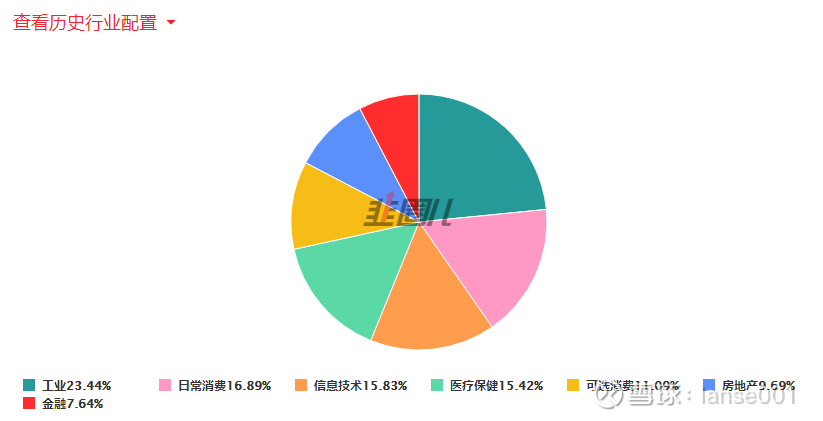

交银国企改革:

历史行业以轮动明显,第一大行业经常变动,持有多个行业,并且单一行业占比一般没有超过25%,风格比较平衡。

最新行业占比:工业23.44%、日常消费16.89%、信息技术15.83%、医疗保健15.42%,是前4大行业。

2、重仓股分析:

a、最新10大重仓股:

广发睿毅:前十大重仓股有6个航空股,3个银行股,1个商业零售股。行业非常集中。

10大重仓股都是基金重仓股,并且广发基金其他基金也持有这10只股票。

10大重仓股财务数据特点:均值:PE:-42.1,PB:1.6,ROE:-3.7%,市值:839.7亿。

PE为负数,PB较低,ROE为负数,市值偏大盘。(PE为负数,ROE为负数主要是重仓股里面航空股亏损较多,)

持股风格:偏大中市值。偏价值。

交银国企改革:前十大重仓股医药、交通运输、新能源、白酒都有。行业非常均衡。

10大重仓股都是行业龙头,也是基金重仓股,并且交银基金其他基金也持有这10只股票。

10大重仓股财务数据特点:均值:PE:25.1,PB:2.7,ROE:10.7%,市值:2726.4亿。

PEPB中等,ROE中等,市值偏大盘。持仓平均市值比广发睿毅高不少。

持股风格:偏大市值。比较均衡。

b、重仓股集中度:

广发睿毅:

历史集中度波动很大,在28.92%至65.15%间,最新为65.15%,集中度较高。

交银国企改革:

历史集中度较低,多数时间在30%以下,最新为29.31%,集中度较低。

c、重仓股变化频率:

广发睿毅:近4季度平均变动0.75只,频率很低。

交银国企改革:近4季度平均变动5.25只,频率很高。

2只基金差异很大,一个是低频,一个是高频。

d、持仓例子:

广发睿毅:春秋航空2022年持有4个季度,4季度继续持有,占比8.12%,2022年度涨幅13.12%,优于沪深300指数的-21.63%.

交银国企改革:顺丰控股2022年第三季度进入10大重仓股,4季度继续持有,占比4.09%,4季度涨幅22.32%优于沪深300指数的1.75%.

可以看出2只基金的选股能力都比较强。

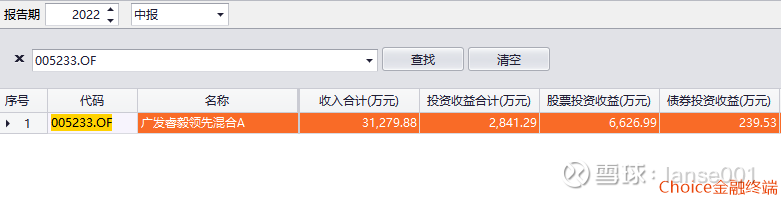

(四)、财务报表分析:

1、收益拆分:

a、选股能力:

以alpha数据来看,alpha数据26.7和23.5,优于主要宽基指数,在本期12只混合型基金中排名第3和6。

从财务报告来看:

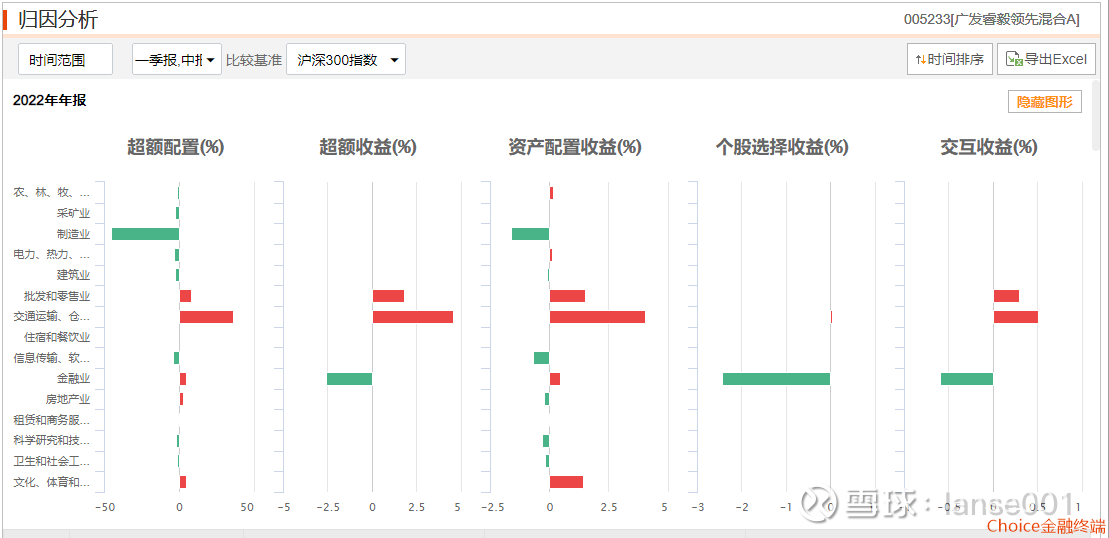

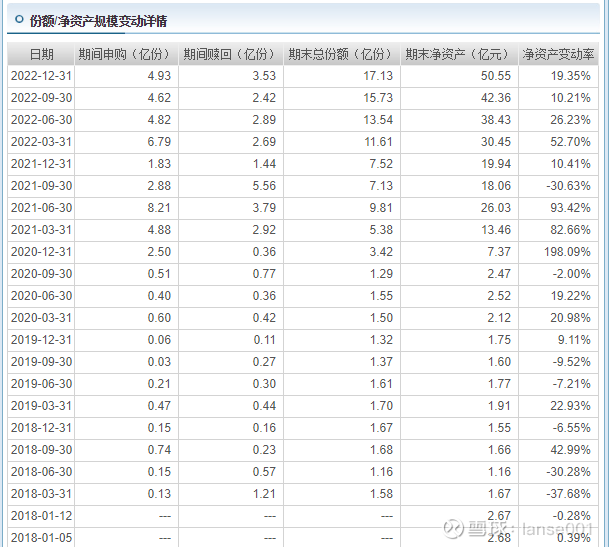

广发睿毅:

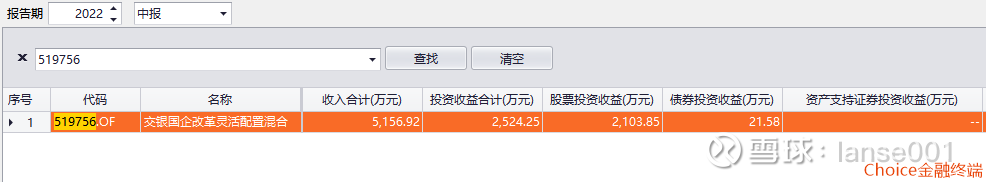

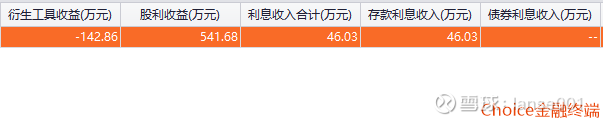

交银国企改革

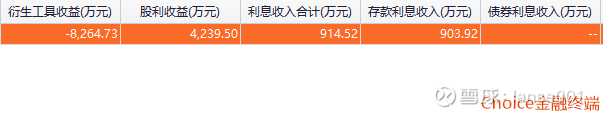

2只收益(亏损)主要来自股票投资收益和公允价值变动。

b、择时能力:

广发睿毅:择时更多一些。能力较强。

交银国企改革:择时略少一些。能力较强。

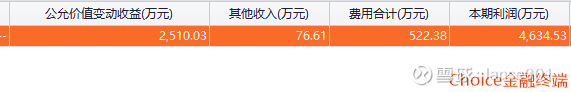

c、打新贡献:广发睿毅:

交银国企改革:

近2年打新贡献度,交银国企改革6.83%高于广发睿毅的1.26%。

d、债券贡献:比例较低,贡献比较小。

e、基金换手率:

广发睿毅:

交银国企改革:

广发睿毅历史换手率前高后低,目前比较低,只有108.04%,

交银国企改革历史换手率波动较大,最新中等偏高,是362.27%。

交易能力:

根据业绩归因,广发睿毅和交银国企改革都有较好的交易能力,交互收益都比较高。

(五)持有人结构与规模分析:

以A类为例:

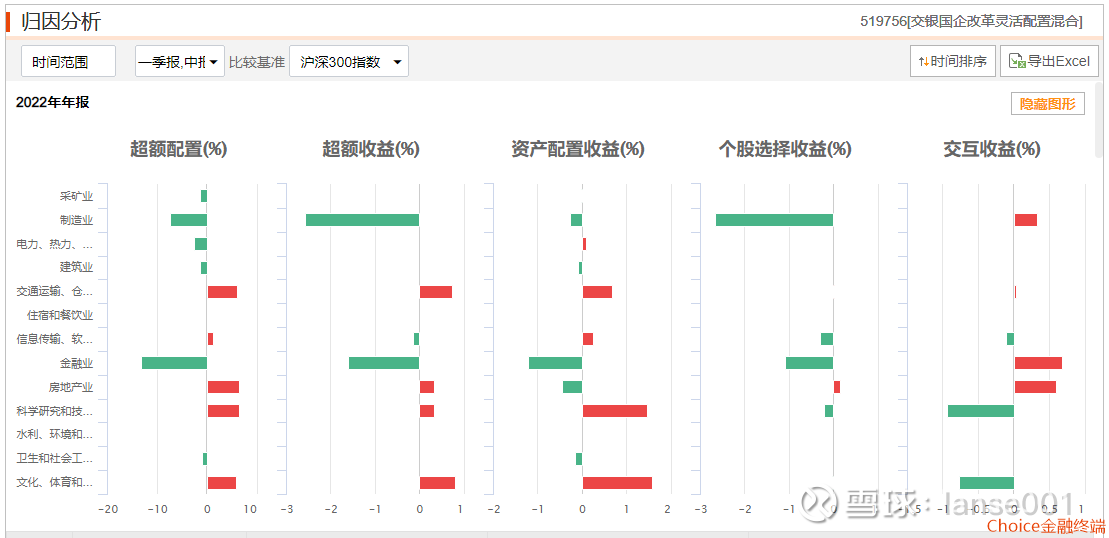

广发睿毅:

机构一直比较看好,历史持有比例波动较大。最新报告显示机构持有比例在58.45%,较2021年中报为42.2%有所上涨。最新内部持有比例是0.05%,保持稳定。

交银国企改革:

机构在2021年第4季度后比较看好,历史持有比例波动较大。最新报告显示机构持有比例在61.83%,较2021年中报为22.05%上涨较多。最新内部持有比例是0.02%,保持稳定。

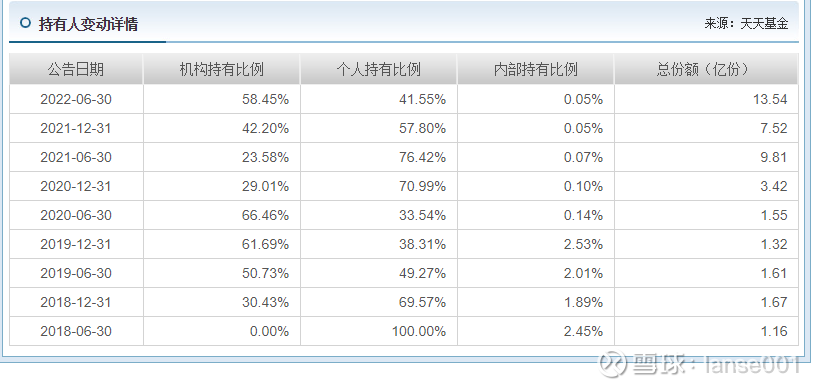

基金规模:

广发睿毅:规模自2020年4季度增长较快,最新合并规模为74.86亿元,规模较大.最新份额方面为净申购。规模的增长来着份额净申购和净值增长的贡献。

交银国企改革:规模自2021年4季度增长较快,最新合并规模为45.6亿元,规模较大.最新份额方面为净申购。规模的增长来着份额净申购和净值增长的贡献。

广发睿毅行业轮动明显,交银国企改革换股比较频繁,过大的规模对于业绩有一定影响,后续如果规模继续大增可能影响基金的超额收益。

(六)基金经理分析:

1、都任职时间较长,经验比较丰富。

林英睿经理任职广发睿毅5年又62天,沈楠经理任职交银改革7年又250天,经验比较丰富,业绩出色,多次获奖,是市场上的明星经理。

2、林英睿经理的风格:深度价值+困境反转,逆向投资,保守、稳健的投资框架,低波动率、低回撤,高夏普比率,偏价值,行业有轮动,善于择时。

沈楠经理的风格:均衡配置,低波动率、低回撤,高夏普比率,偏价值,行业有轮动,善于择时。

两位经理的风格稳定,业绩出色,都是比较适合新手投资者的风格。

四、新手基金投资者可以运用的一些基金投资策略:

1、要有长期投资的理念。长期来看优秀基金可以跑赢主要宽基指数,收益较高。

2、组合投资理念。可以构建一个适合自己的组合,不要单独压某只基金。可以分散风险。比如把广发睿毅和交银国企改革组合投资,收益和回撤都是很不错的。

3、不要频繁交易。

4、交易要有计划。

5、在市场过度火热时要记得止盈。

6、可以用定投来解决择时的问题。

风险提示:广发睿毅和交银国企改革属于混合型基金,风险等级分别为r4,属于中高风险产品,风险高于债券基金和货币基金基金历史表现不能预测未来,本文为个人看法,不作为投资建议,据此入市风险自担。

广发睿毅和交银国企改革业绩出色,超额收益稳定,控制回撤和波动能力强,有较好的行业配置超额能力,选股能力、交易能力突出。值得新手基金投资者关注。

#雪球公募达人计划# #老司基硬核测评#

@ETF星推官 @ETF热榜追基,$广发睿毅领先混合(F005233)$ $交银国企改革灵活配置混合(F519756)$ ,$南方航空(SH600029)$

·