(原标题:3只“适合新手”的风格迥异的优秀基金!)

#老司基硬核测评# 新手到底应该买什么样的基金?

答案肯定不是唯一的!

因为无论是“新手”还是“老手”,选择基金都要依据最关键的因素——风险偏好。

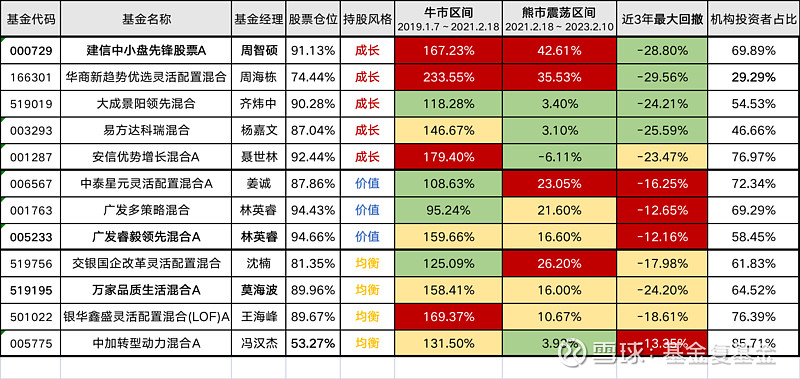

因此,我把这次需要测评的12只基金根据“基金风格”浅分为了3大类:价值、成长、均衡。 只有这样才更具有可比性和推荐价值。

先说推荐结论:

适合偏稳健的新手:偏价值$广发睿毅领先混合(F005233)$

适合偏成长的新手:偏成长$建信中小盘先锋股票(F000729)$

适合大部分新手作为底仓:偏均衡$银华鑫盛灵活配置混合(LOF)A(F501022)$

(数据截至:2023.2.10)

大家可以看到上图有3个颜色的模块:红色、黄色、绿色。

红色:表示处于前1/3位置,属于优秀(比如“牛市区间”的红色,表示该基金在牛市表现很好,位于这12只基金上1/3位置)

黄色:表示中等。

绿色:表示倒数(比如“近3年最大回撤”是绿色的,表示回撤控制相对最差)

通过“成长、价值、均衡”的分类,我们能看到:成长风格的基金近3年最大回撤是最大的,价值风格的回撤是最小的;而成长风格在牛市的涨幅又都是最猛的。

表现最好的有2只,分别是 周智硕的“建信中小盘先锋股票” 和 周海栋的“华商新趋势优选灵活配置混合”。因为这2只是2红1绿,这就是说这2只相比其他几只,业绩冲得更猛!非常符合“成长”!

那么,这2只中,如何优中选优呢?

我们来看看“机构投资者占比”:

周智硕的“建信中小盘先锋股票”的基金规模中,有高达69.89%的份额是机构投资者买的,而周海栋的只有29.29%(其实这个占比已经非常高啦!)

机构投资者相比于个人投资者,优势不言而喻——更专业、信息更全面、分析能力更强。因此,能被机构投资者一直持有的基金,代表了专业人士的看好,能一定程度反应这只基金的优质。

所以,相比之下,周智硕的“建信中小盘先锋股票”或许更胜一筹。

其实,更严谨来看,周智硕应该是属于“选股型”,只是从近期和其对2023年展望来看,他的持仓更偏成长。就像他自己发文展望2023年中写的一样:“对2023年比较乐观,明年仍维持相对景气的赛道,建议可以逐步布局低位品种:短期关注业绩连续改善且政策预期催化的信创(计算机、通信);其次是新能源(风光储等)、军工;中期“大安全”宏观主题下的自主可控、国产替代主线仍然是战略主线。”

周智硕比较厉害的是,他不像其他基金经理,一般就说一些形而上的道理,他是有自成一派的“个股筛选模型”,以在最大概率情况下判断盈亏比:股票收益率= 行业空间变化*市场份额变化*净利率变化/股本变化*PE变化-1。

3只价值风格的基金“最大回撤”相比都很低,都属于非常优秀的价值风格基金。

进一步有优中选优的话,我更倾向林英睿的“广发睿毅领先混合”。因为在回撤控制&熊市表现都差不多的前提下,广发睿毅领先混合在牛市的表现是更能获取超额回报的。

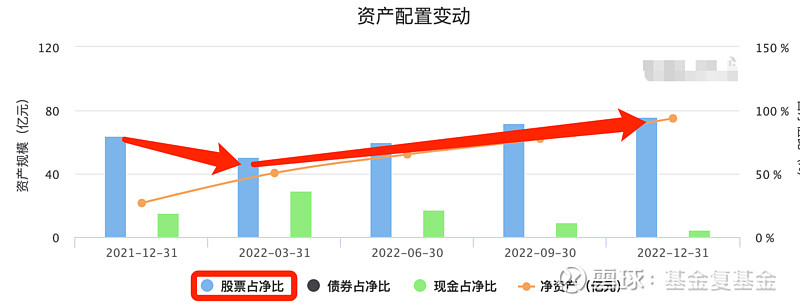

林英睿的“仓位管理”是很不错的:在2022年Q1将股票仓位降低至63%,一定程度躲过了2022年初的急跌,然后在整个2022年熊市中,逐步加仓至年末的94%。

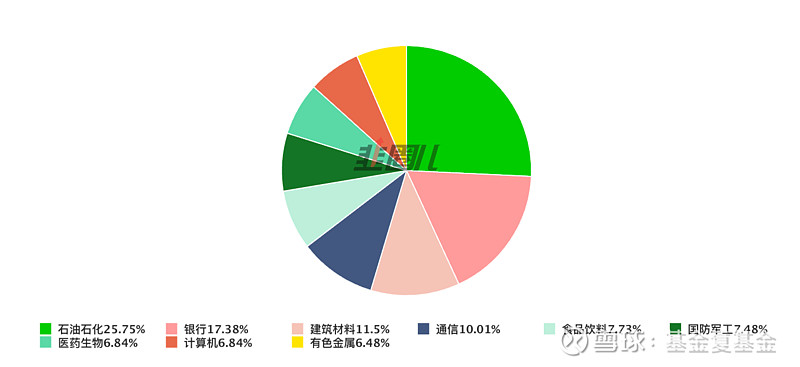

从他在2022年加大了航空和银行股的布局,就能看出来林英睿热衷于做“困境反转”。这些股票往往下跌空间小,波动也比较低,一旦“起风”,向上的弹性也不低。

均衡风格属于最“中庸之道”的基金风格,基本上不会特别重仓某一行业,以做到东边不亮西边亮。

在这4只基金中,整体表现最好的当属王海峰的“银华鑫盛灵活配置混合”,不仅牛市冲得猛,熊市和回撤表现也都不错!

王海峰的换手率其实不低(近3年前10大重仓股所属行业变化很大),因此他在均衡风格中属于偏“行业趋势”,即:擅长根据宏观环境,政策、行业景气度,行业周期观点,市场情绪等变化,优选“最强”行业,再选个股;力求在行业拐点买入,拐点卖出。

总的来说“均衡风格”的基金经理更致力于为持有人实现长期稳健的回报,在追求超额收益的同时,更重视风险控制。所以,这类基金其实相比更适合大多数新手投资者长期持有。

@今日话题 @雪球创作者中心 @雪球基金 #食品饮料板块再度冲高,消费复苏趋势已确立?# #哪些基金被投资者逆势加仓#