(原标题:分众的“周期”)

近些年,随着分众业绩的巨幅波动,大多数人的印象中分众的品牌广告业务具备很强的周期性,这种印象或许来源于“经济环境不好企业优先砍品牌广告”这一认知。

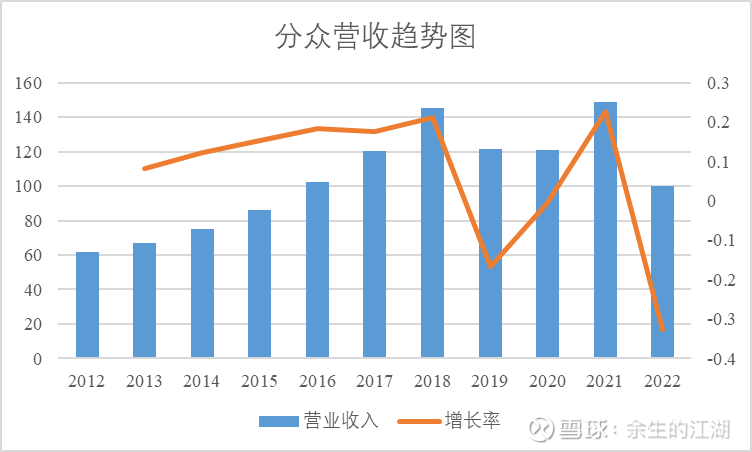

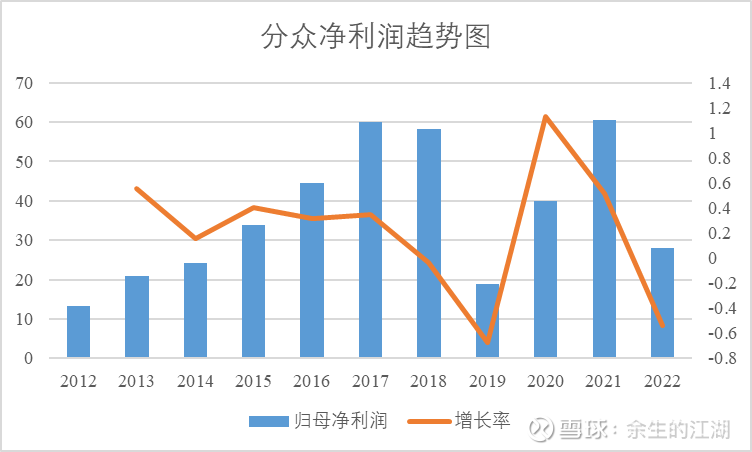

先来看分众近10年的营收、净利润趋势图:

从图上可以看出,截至2018年底,分众的营收连续7年维持正增长,复合增长率15%;净利润也仅仅比最高的2017年下滑3%,6年的复合增长率更是高达28%。

在这段时期,没有人说分众的品牌广告具有周期性,也没有人说分众是周期股。这个时期是我国的GDP增速从8%下降到6.5%左右的时间段,且2015年前后宏观经济并不乐观,但分众在这个时期是逆势增长的。

当然,在2018年,分众的股价遭遇50%+的下跌,但股价的下跌和企业的运营指标看起来关联度不大,股价下跌的原因更多是:1、之前太贵了;2、ZM关系带来的影响;3、新潮的竞争;4、减持。

那么触动分众的增长因素是什么?答案是移动互联网的蓬勃发展!

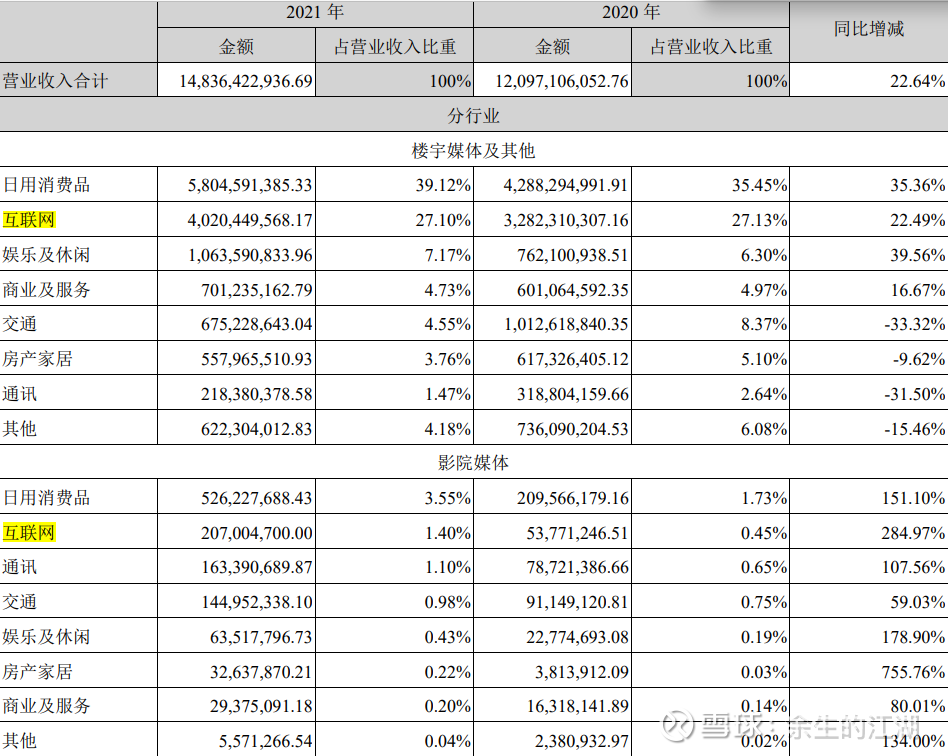

自2015年到2018年,60亿的营收增长中,8亿来源于直接互联网业务、6亿来源于交通、14亿来源于通讯、10亿来源于房产娱乐休闲、6亿来源于商业和其他、14亿来源于消费品。

其中交通、通讯、房产的增长大多也和互联网+相关,比如二手车直卖网、贝壳等。在2019年,分众基于实际业务对营收的行业分类口径进行调整,调整后2018年互联网业务营收56亿,占比40%。

这些基于互联网的业务模式,尤其是新业务,需要通过广告抢占用户心智,提高客户的留存率。而广告的选择无非“双微+分众”,如果自己不投,那么竞争对手就会投。所以坊间传闻:互联网通吃中国,江南春通吃互联网。

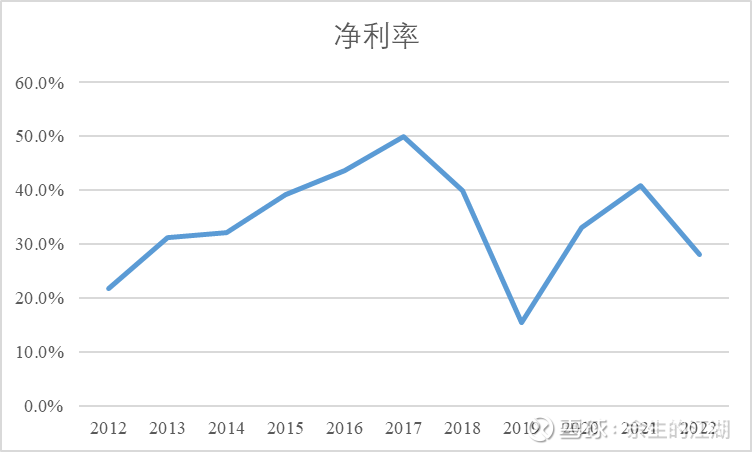

在这个时期,分众的净利率快速增长,从20%增长到50%。也说明做互联网行业的广告要比消费品广告产生更高的利润率。

当2018年互联网增速放缓,净利润率开始下滑。

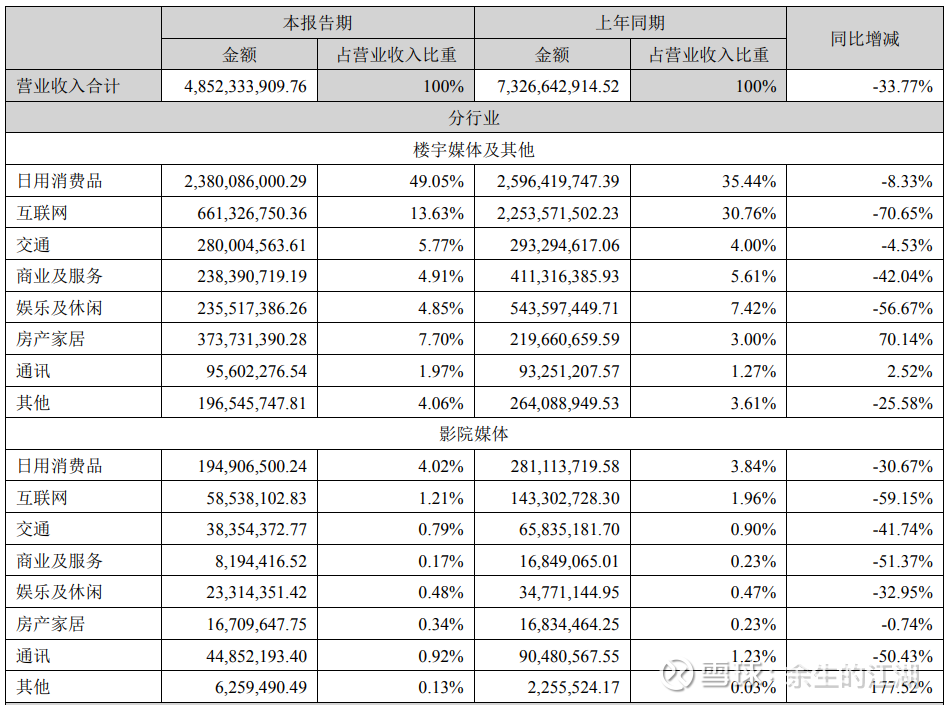

拐点出现在2019年,当年营收下滑17%,净利润更是下滑68%。这其中固然有为应对新潮增加低效点位产生的成本提升,下表则更能说明营收端的问题:互联网业务的营收下滑56%,或21亿,是当年营收下滑的主要原因。

2019年是互联网企业融资的寒冬。

到2021年,分众的营收回到2018年高点,净利润也在4年后回到2017年的水平,但营收结构却出现大幅变化:日用消费品的营收达到63亿,占比42%,这也是江南春提到的重新把消费捡起来做的结果。

当然,互联网业务的营收也达到43亿,占比28%。利润率41%,由于营收结构的变化无法达到2017年的水平。

在2022年,分众的业绩再次大幅度下滑,根据预告净利润28亿,下滑53%,推测营收在90-100亿水平。这其中固然有疫情管控导致广告无法发布带来的损失,但只是其中一个原因。

上表是2022年中报营收结构,可以看出来楼宇上的日消广告仅下滑8% (疫情管控影响),更多的是互联网行业广告下滑70%(14亿)。

疫情并不是互联网行业广告投入减少的主要原因,主要原因是“降本增效”。

“降本”意味这互联网行业会减少甚至取消广告投入,感受比较明显的是去年双11和618均很少有互联网零售的广告投放。

“增效”意味着互联网企业会聚焦核心业务,减少新兴业务的投入,加上“反垄断”等一系列因素的约束,互联网和一级市场的融资会减少。

据相关数据显示:2022年四季度,互联网行业投融资表现持续低迷,案例数环比下跌24.3%,同比下跌34.1%;披露的投融资金额环比下跌42.5%,同比下跌78%。

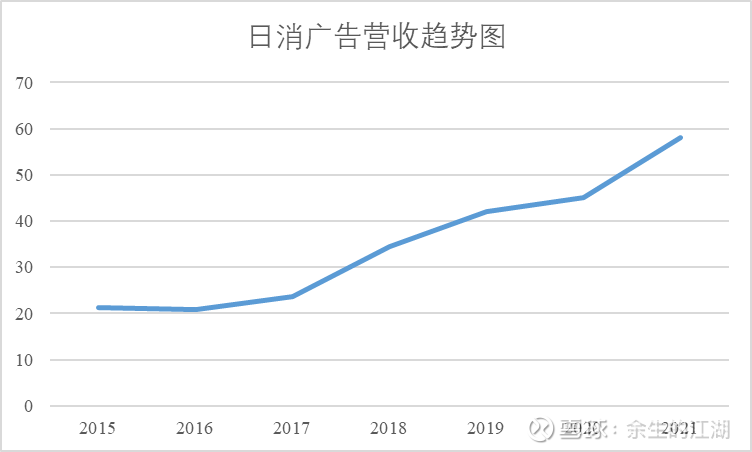

在日用消费品方面,在分众上投入广告持续增加,从2015年的21亿增加到2021年的58亿,复合增长率18%。

综上,分众的品牌广告并不是大家印象中的周期生意,品牌广告的需求一直存在且持续增长,这一点在日用消费品上体现的非常明显。

导致分众所谓的“周期性”主要是移动互联网行业广告投入的变化。在2018年以前移动互联蓬勃发展,推动分众净利润和净利率的快速增长,一旦行业融资受阻,净利润和净利率则急转直下。

这种增长,不会也不应该是常态。

因此,对于分众而言,其“四亿主流人群三亿看分众”的价值依旧存在,也越来越受到消费品等依赖于品牌投入的行业的认可。

同时对于未来经营恢复情况,不是“乙类乙管”就能解决问题,也要看互联网零售的业务需求和一级市场的融资变化。