(原标题:脱胎换骨——聊聊2013年中证红利指数编制规则的调整)

经常会有球友问我为什么我的中证红利收益数据都是从14年开始算的,我一般回答“由于编制规则大改14年前后的中证红利是两只完全不同的指数”,但是到底哪里不同呢,其实我也不太说得清楚,所以今天索性就来好好研究下13年那次调整到底是怎么回事,调整后中证红利发生了哪些变化呢。

首先在中证指数官网找到那年调整的具体内容:

“2013-07-02关于调整上证红利指数及中证红利指数选样方法的公告:

1 、样本空间中:将“过去一年内日均流通市值,日均成交金额排名在上海A股、全部A股的前50%”改为“过去一年内日均总市值,日均成交金额排名在上海A股、全部A股的前80%”。

2 、样本调整中:将“过去一年内日均流通市值,日均成交金额排名在上海A股、全部A股的前60%”改为“过去一年内日均总市值,日均成交金额排名落在上海A股、全部 A 股的前90%”。

3 、指数加权方式由调整市值加权改为股息率加权。

4 、其他编制方法保持不变。

本次规则调整将于下一次样本股定期调整时实施。”

这次调整最核心的变化是第三点的“指数加权方式由调整市值加权改为股息率加权”,不用想就知道之前用股息率选股、以流通市值加权编制出的中证红利指数一定是一只大盘股占主要权重的金融地产指数,而调整后用股息率选股、以股息率加权的中证红利指数样本可能不会发生太大变化,但是整体风格一定会向中小盘偏移,而且样本权重和行业权重也会更加分散,而第一、第二点关于市值、成交额限制的大幅放松也会强化指数的中小盘色彩,那么调整后中证红利指数果真如此吗,我们对比一下指数在2013年12月调样前后一些数据的变化。

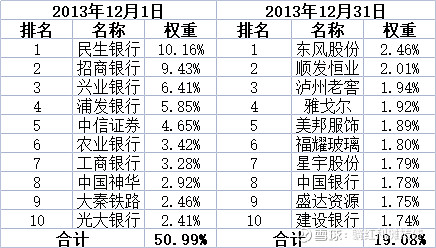

十大权重在2013年12月初和月末的变化:

调样后明显样本权重更加分散了,十大权重平均占比不到2%,而且金融地产只剩下了中国银行和建设银行,权重之和仅为3.52%。

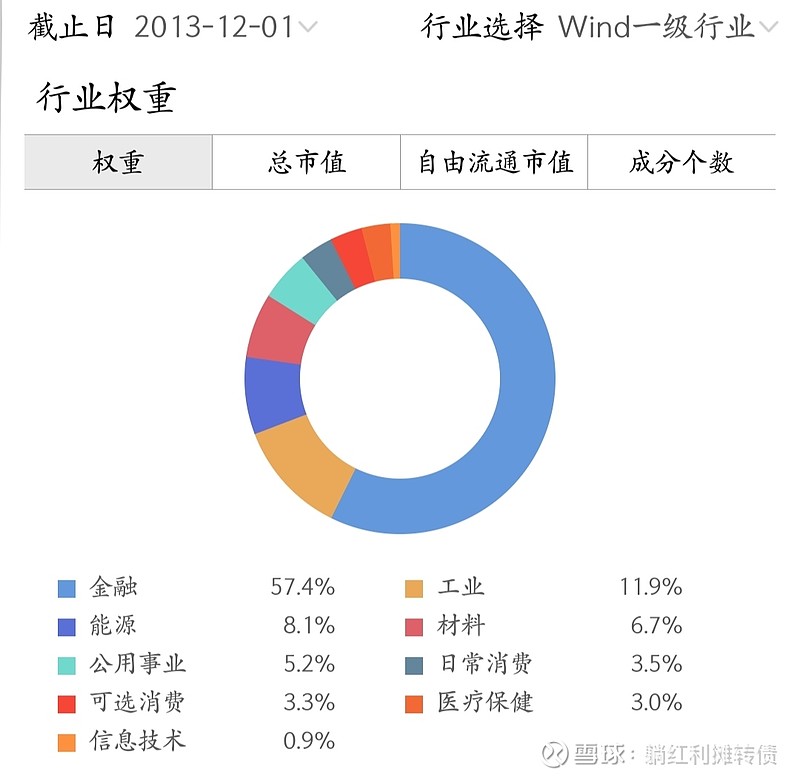

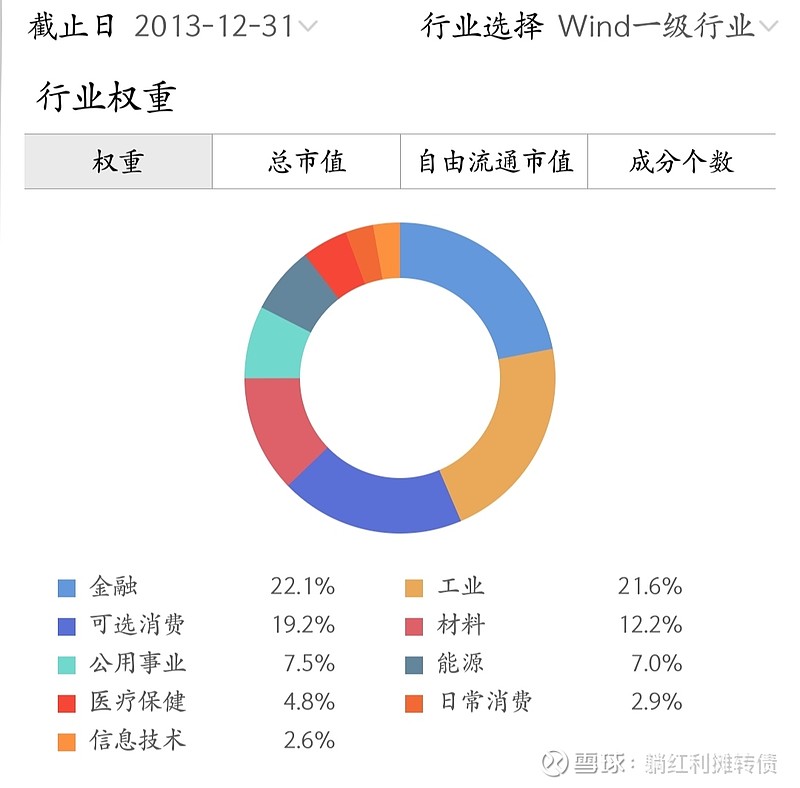

行业权重在2013年12月初和月末的变化:

可以看到金融地产的占比急剧下降,比重从57.4%直接下降到了22.1%,调整后行业分布更加均匀,有三个行业占比在20%附近,有六个行业权重占比超过7%。

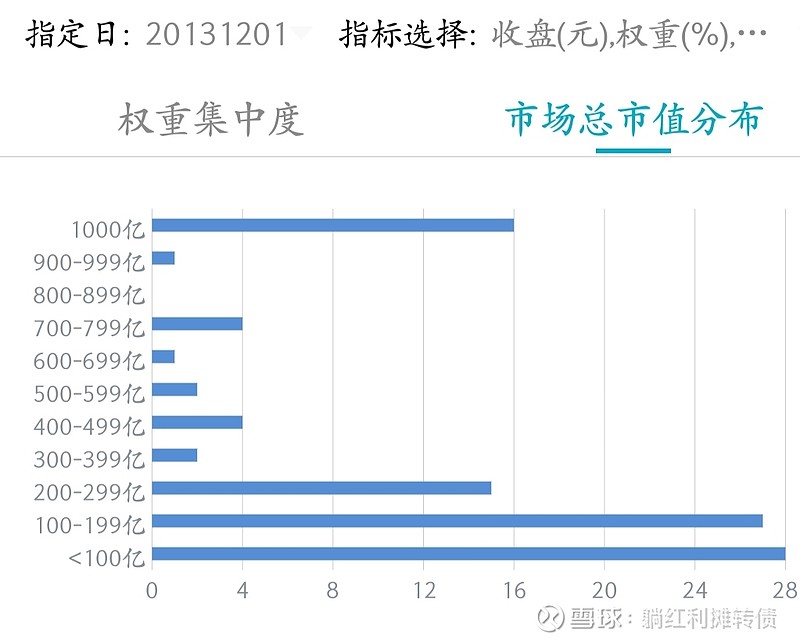

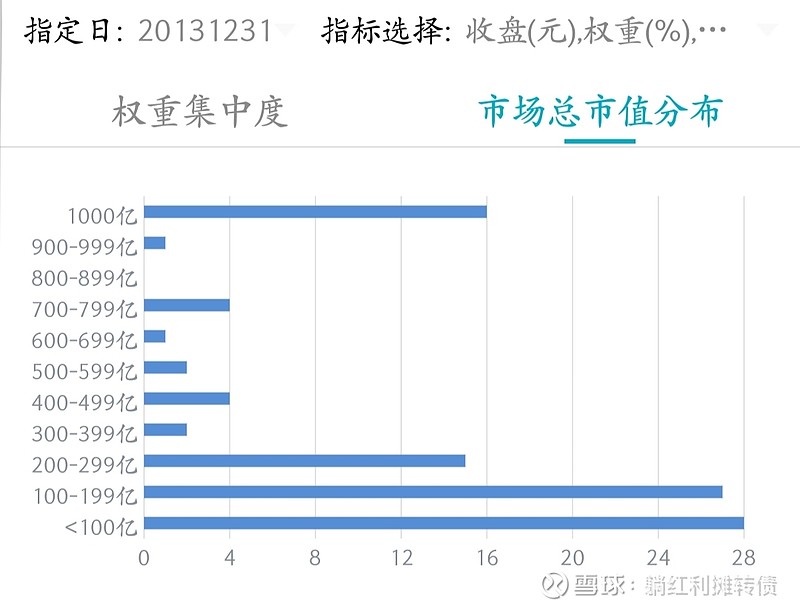

再看看市值分布在2013年12月初和月末的变化:

市值分布其实变化不大,中小盘的数量还是那么多,但是内部权重发生了极大变化,粗略估计,调整前大盘权重占比在60%以上,调整后300亿以下的中小盘权重占比在60%以上,指数风格从纯大盘红利风格变成了偏向中小盘的均衡红利风格。

那么此次规则修改的有效性如何呢?我们可以吧沪深300指数和中证红利指数的历史年度收益分成2005~2013、2014~2022两个阶段进行比较:

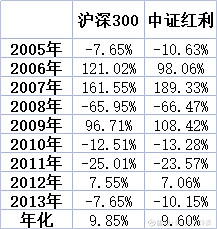

先是2005~2013年,这个阶段只收集到了完整的价格指数收益,数据如下:

可以看到价格指数中证红利收益和沪深300基本差不多,但是考虑到中证红利股息率更高,综合来看中证红利能略微跑赢沪深300指数。

再来看2014~2022年,这个阶段数据比较齐:

可以看到指数编制规则调整后无论是价格指数还是全收益指数,中证红利都大幅跑赢了沪深300指数。现在来看13年编制规则的修改极大地提高了中证红利的收益水平,14年后的中证红利说一声脱胎换骨一点也不为过。

以上就是关于13年中证红利指数编制规则调整的学习研究,感觉乱七八糟的知识又增加了不少

。$中证红利ETF(SH515080)$ $红利ETF(SH510880)$ $红利ETF易方达(SH515180)$

。$中证红利ETF(SH515080)$ $红利ETF(SH510880)$ $红利ETF易方达(SH515180)$