(原标题:都是“均衡风格”优秀基金,为什么业绩差异这么大?)

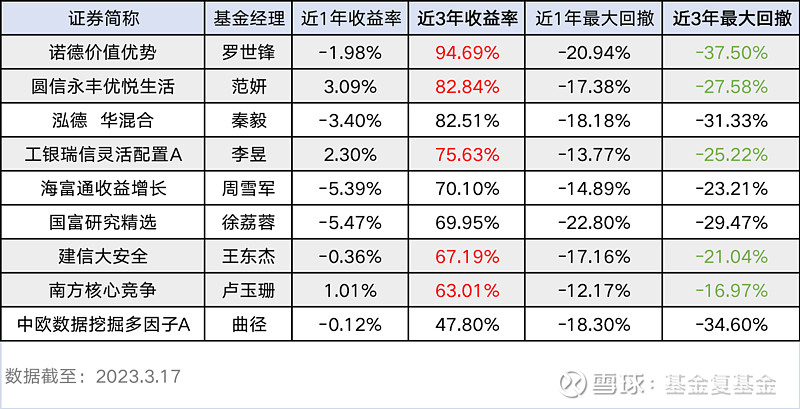

#老司基硬核测评# 本期基金征文活动,话题哥选择9只均衡风格基金:

通过对比“收益”与“回撤”,我本次主要测评5只近3年综合表现更好的:

高收益型:

诺德价值优势(罗世锋):收益94%、最大回撤-37%

圆信永丰优悦生活(范妍):收益82%、最大回撤-27%

低回撤型:

南方核心竞争力(卢玉珊):收益63%、最大回撤-16%

建信大安全(王东杰):收益67%、最大回撤-21%

收益回撤中等型:

工银瑞信灵活配置(李昱):收益75%、最大回撤-26%

本次测评的核心目的在于探索:为什么都是“均衡风格”的优秀基金,业绩与回撤的差异会这么大?

“诺德价值优势”是本次测评活动的9只均衡风格基金中,回撤最大同时也是收益最高的基金。

拆分到近4个年度来看可以看到它在2020年大牛市时,业绩高达132%!

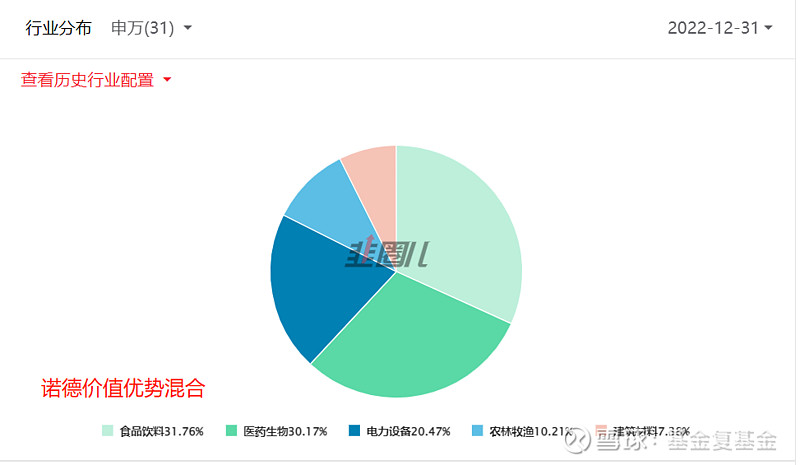

究其原因,主要是该基金的行业分布非常集中,并且集中在“赛道行业”,这就是它波动大的原因。

——从2022年4季报来看,诺德价值优势仅有5个行业,其中高达31%是食品饮料,30是医药生物,20%是电力设备(新能源)。

大家都知道,在2020年,涨得最猛的2个行业就是食品饮料与医药生物。这2个行业也被认为是属于“质量风格(又叫做价值成长风格)”的行业。比如质量风格的代表人物“张坤、刘彦春”等就喜欢买这两个行业的龙头股。

因此,诺德价值优势更严格的划分,应该是属于“均衡+质量”风格。

再来看看罗世锋的“宏观择时”能力:

诺德价值优势在2021年底的市场高位,把仓位从88%升至92%后,之后也没有降低过仓位。也就是完整硬抗了2022年的大跌......

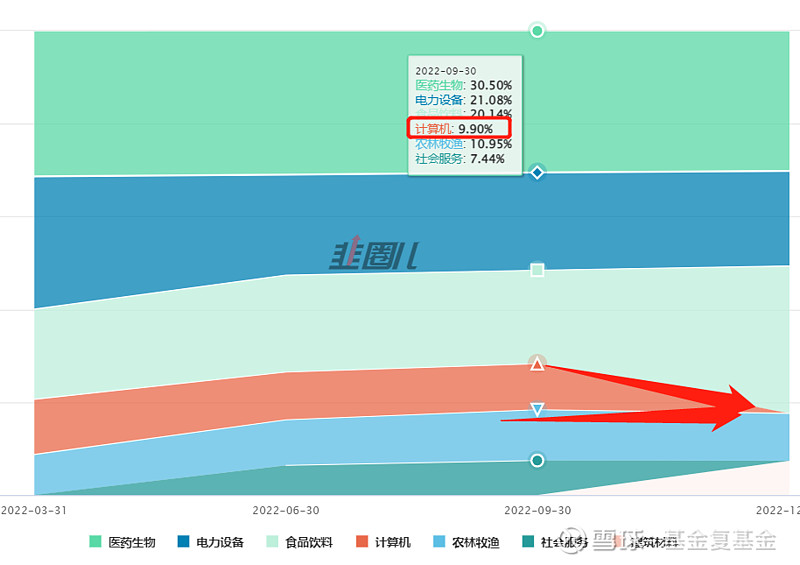

最后看行业择时:罗世锋在去年Q4把计算机清仓了,应该是错过了今年这一波计算机(信创)的反弹。

因此,基本上可以判断罗世锋的择时能力是有问题的。

权益仓位也是一直控制在80%以内的,一定程度降低了基金回撤。

相比上一只,范妍的基金的行业分布也要分散得多,这也是为什么“圆信永丰优悦生活”的最大回撤要比“诺德价值优势”低很多的原因。

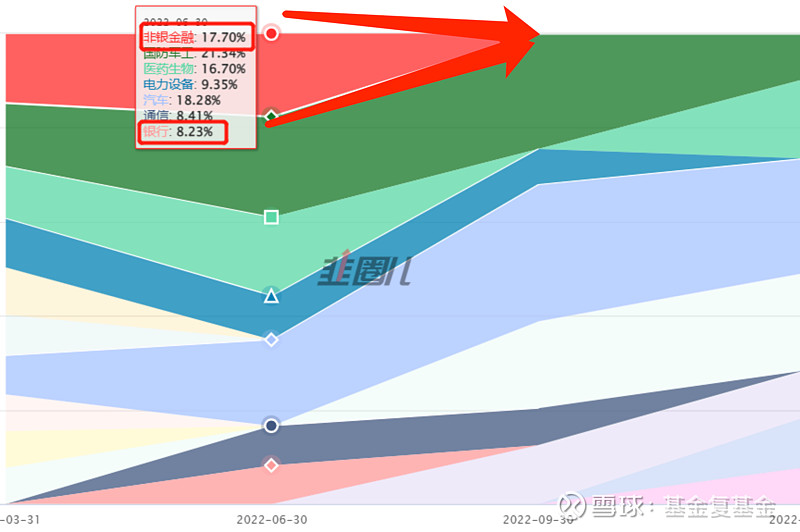

持仓行业相当分散:

但是,范妍的基金近3年的最大回撤依然不是特别低(仍有-27%),主要是因为它的持仓行业是比较偏成长的(新能源、半导体、通信),没有低估值价值的金融、地产、基建、煤炭等。

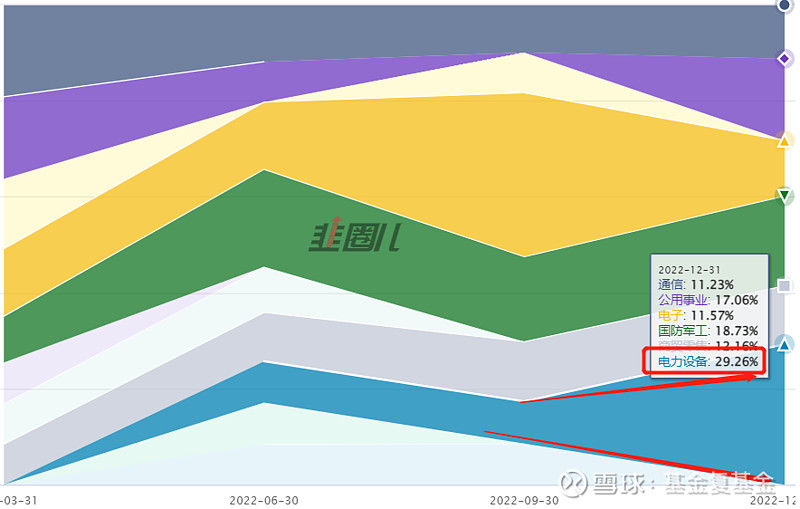

从下图近几个季度的行业分布走势来看:电力设备(新能源)的持仓占比明显是一直在增多的,占比达到29%!

** 近期看到很多基金经理开始加仓新能源了,可能新能源真的要到底了吧。

因此,圆信永丰优悦生活,目前是“均衡偏成长”风格。

卢玉珊的南方核心竞争是本次测评的基金中,回撤最低的。

先看仓位控制:卢玉珊的宏观择时能力是真的强!

能在Q1急跌时,果断把仓位从66%降低到45%,从而及时控制回撤。又在Q2开始反弹时,把仓位升至70%!

再看行业分布:相当典型的“均衡风格”。

既有“质量风格”的食品饮料,又有“价值风格”的金融、化工等,还有“成长风格”的电力设备、电子。———— 各类风格板块的均衡配置,是使得这只基金能更好控制回撤的重要原因。

最后看看她对行业趋势的把握能力。

调仓比较明显的为“医药行业”:2021年Q4医药生物占比6%,到了2022年Q1时医药生物占比16%,到了2022年Q4又清仓了医药。

对医药生物的调仓,似乎没有获得明显的回报。

这时我想到了上一期测评晨星提名基金中,与卢玉珊风格很相似的一位基金经理:沈楠。

2位均衡风格基金经理:沈楠PK卢玉珊

在2020牛市时,2只基金差不多。

在2022熊市时,明显沈楠交银国企改革更胜一筹。

为什么交银这只可以做到在2022年获得4.6%的正收益呢?

核心就时“行业趋势”把握能力更强。

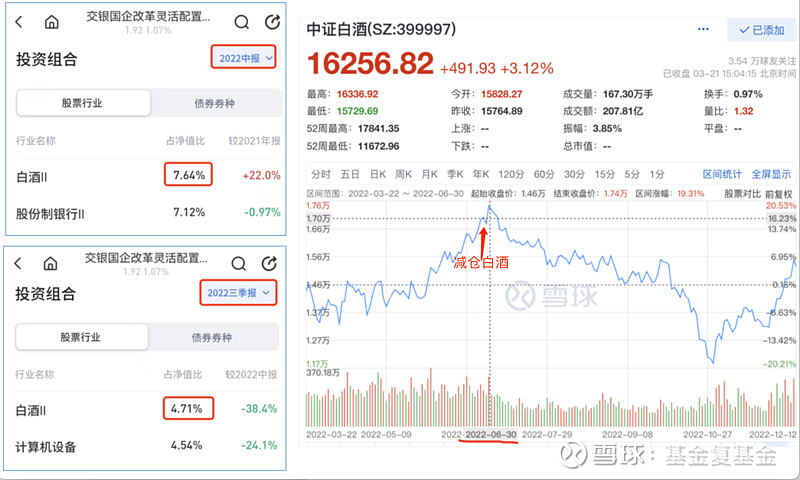

沈楠在2022年Q3大幅减仓了白酒,避免了后续下跌。

所以,卢玉珊的近3年收益偏低,也是差在对行业拐点的把握上。不过,总的来说,她肯定是非常优秀的基金经理了。卢玉珊的厉害点,主要是“宏观择时”与“行业均衡分散”导致的对回撤的控制强。

还是先看权益仓位,长期控制在85%以内。

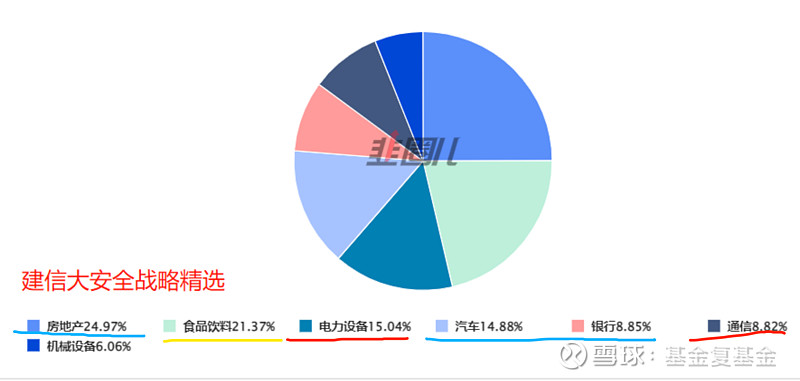

这只基金的行业分布,可谓是“均衡得相当典型”!

既有价值风格的银行、地产行业,又有成长风格的新能源、通信行业,还有质量风格的食品饮料。—— 各类风格板块的均衡配置,是使得这只基金能更好控制回撤的主要原因。

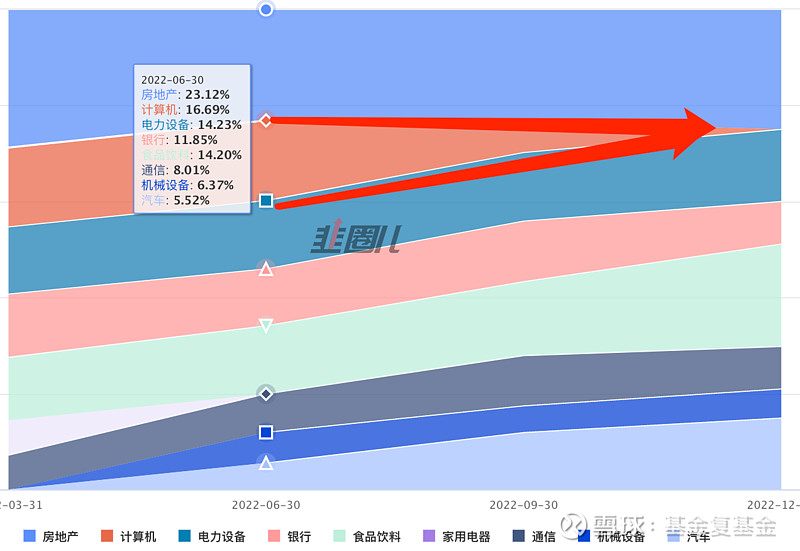

比较有意思的是,这只基金也在去年Q4清仓了原来16%仓位的计算机行业,导致错过了今年信创板块带来的计算机行业的大涨!

因此,我感觉均衡风格的基金经理,可能真的不是特别擅长做行业轮动。所以啊,均衡风格还是老老实实做好分散和占比的控制,而不是动不动调仓行业。

这只基金的权益仓位比圆信永丰的还要低一些,一直就72%左右。

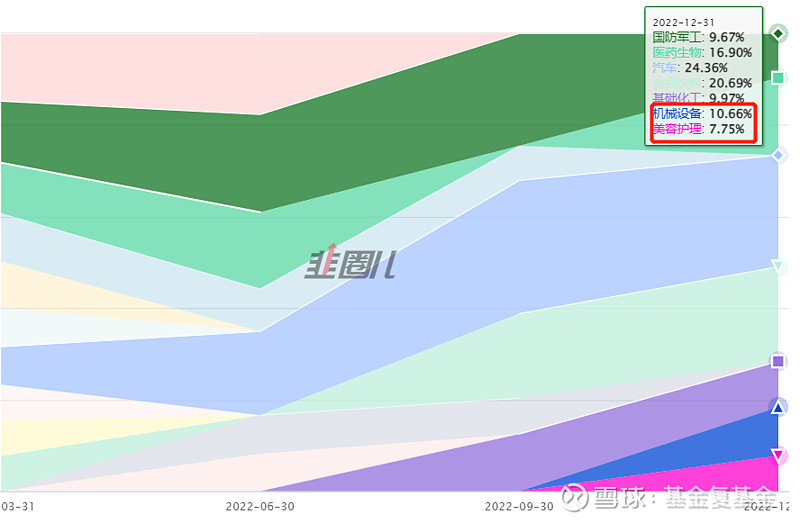

从近几个季度的行业变化来看,这只基金相比前面2只有一个很明显的特点:行业轮动。

来看看这只基金最近怎么做行业轮动的:

2022年Q3清仓了金融板块;

2022年Q4加仓了机械设备和美容护理。

这一波操作,让整个基金持仓从偏价值变得偏成长。

像这种倾向切换行业的风格,我们把叫做“行业趋势”风格。因此,工银瑞信灵活配置为“均衡偏趋势”风格。

$南方核心竞争混合(F202213)$ (卢玉珊):典型均衡、宏观择时能力强

$圆信永丰优悦生活混合(F004959)$ (范妍):均衡偏成长

$诺德价值优势混合(F570001)$ (罗世锋):均衡偏质量

建信大安全(王东杰):典型均衡

工银瑞信灵活配置(李昱):均衡偏趋势

@今日话题 @雪球创作者中心 @雪球基金 #科技大牛市!TMT总成交占A股四成# #哪些基金抓住了人工智能的炒作潮#