(原标题:从预期说起-浅谈淮北2022年报)

心理层面的预期真的很奇妙!

中国神华公布年报,每股分红是历史新高2.55元,分红率73%。如果单独来看,这对股东来说毋庸置疑是不错的回报。但次交易日开盘仍暴跌5%+,原因无他,过去两个年度高达92%和100%的分红率拉高了投资者的预期而已。

有的公司,一直很渣,每次都让投资者很失望,可一旦给出略微一般的股息,就会超出投资者的期望。不错,$淮北矿业(SH600985)$ 就是这样的“渣男”。

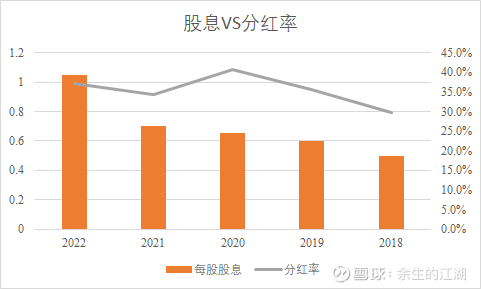

上图是淮北历年的每股股息额和分红率。下午年报刚出的时候,不少投资者大呼“超预期”,的确,1.05元的每股股息突破了淮北自2018年借壳上市以来每年股息增长“5分到1毛”的光荣传统,同比增长50%。

单独看数据,确实是超预期的增长,不过分红率只有37%,基本维持在正常水平而已,低于2020年的40%。

从这个角度看,与其说分红超预期,倒不如说是净利润超预期。

净利润之所以能够超预期,不过也是因为淮北喜好“稳健经营”的传统,没有发布盈利预告导致大家降低了预期而已。

在解读2021年年报时,我猜测2022年净利润在72±5亿,到三季报我自觉的降低预期到70亿,当淮北不发盈利预告的时候,我已经做好65亿的打算。最终归母净利润70.1亿、扣非净利润69.7亿,和三季报的预测一致。

言归正传,我们一起来看下这份成绩单。

1、经营业绩

2022年,淮北营收691亿,高于去年经营计划的680亿,同比增长5.5%。受益于煤价上涨和低利润的贸易煤减少,年度净利润70亿,同比增长42.8%。

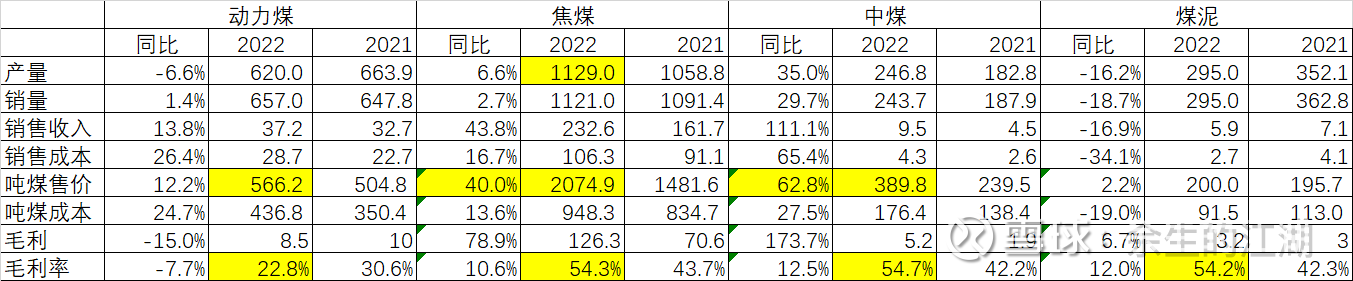

主要营收中,煤炭板块营收218亿(不含自用部分),是净利润的主要来源。从下图我们可以看到,焦煤、动力煤、中煤和煤泥的营收分别达到233亿(含自用)、37亿、9.5亿和6亿;焦煤、中煤和煤泥的毛利率都达到54%+,只有动力煤只有23%。

从结果上看,以煤炭采掘为主体的淮矿股份的净利润达到69亿,和合并报表的净利润基本持平。

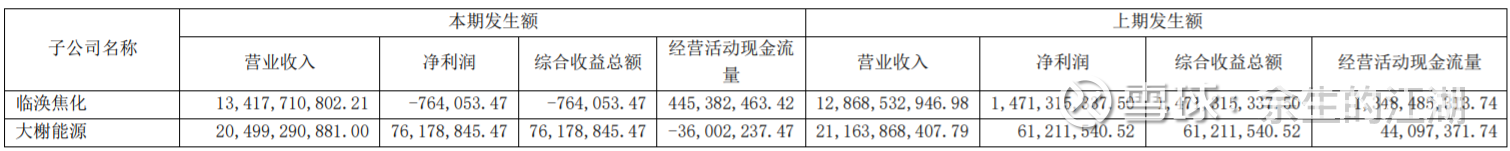

而由于焦煤价格的上涨,以及下游钢材销售不景的挤压,焦炭业务勉力维持。2022年淮北煤化工业务营收131亿,同比持平,但成本增加16.7亿到92亿。以焦炭为主业的临涣焦化在2022年亏损80万,经营性现金流也大幅萎缩。

2、2022 四季度业绩

2022年Q4营收117亿,QoQ -38.5%,YoY -29%,无论同环比都是惨不忍睹的营收表现。

导致营收同比下滑的主要原因是煤炭业务四季度的销售量只有358万吨,同比下滑28%。而在四季度,吨煤售价1034元,环比下滑14%。

我们知道四季度淮北的长协价环比并没有变化,导致吨煤售价降低主要是售价更高的炼焦煤更多的用于自用,测算四季度采购焦煤131万吨,主要来源于自产,而不是从外部公司采购。

同时,四季度产量连续两个季度环比出现10%+的下滑。管理层解释为开采地质出现问题,淮北的主要矿井的资源禀赋一般,基本没有达产过。当然也不排除和淮北的销售模式“年度锁量”有关,毕竟去年下游整体不景气。具体原因需要持续跟踪产量情况。

如此大幅度的营收下滑,然而…..净利润居然有17.9亿,同比增长60%,环比增长7.8%。利润的增长主要来源于成本的压缩:四季度经营成本85亿,毛利率多出6个百分点,其中煤炭业务的经营成本只有6亿,我一度怀疑自己是不是看错了;管理费用和研发费用也少计提了不少。只能感叹好手段!

3、资产负债表

年末货币资金84.5亿,同比增长63%,主要来源于经营业务收到的现金。不过稍微遗憾的是货币资金放在财务公司里享受0.6%的利息,然后财务公司拿去买货币基金、理财和逆回购和贷给关联企业。

公司占财务公司约51%的股权,集团占49%。报表有披露财务公司的关联交易情况,有兴趣的自行研究。不过这应该是不少企业的“常规操作”吧。

合同资产增加5个亿,主要是建筑公司已建未结的收入,恒大那一票损失2个多亿的情景仍历历在目。

有息负债少了30亿,挣钱还债,常规操作。

预计负债多了30亿,从7亿增加到37亿。在2021年,公司以“十四五”期间生态环境费用名义,预计十四五期间需要开支7亿做生态环境投入,然后一次计提到2021年的费用里。

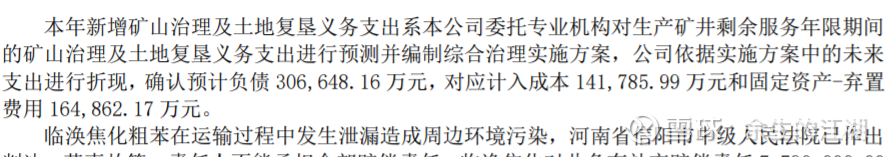

一年过去了,这7亿还没有用,又计提了30亿。这次计提的原因是“矿山治理和土地复垦义务”,具体如下:

计提未来的预计负债没有问题,但是否有必要一次性把14.2亿计入当期费用?虽说是谨慎的表现,不过分期计提是否更合理?

4、职工薪酬

职工薪酬方面有有喜有忧。

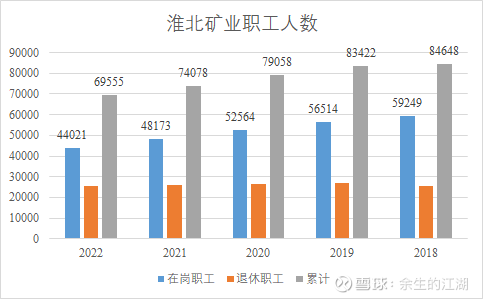

喜的是随着智慧煤矿的推进,淮北矿业依旧保持着每年精进4000人左右的进度,在职员工进一步减少到4.4万人,退休员工维持不变。

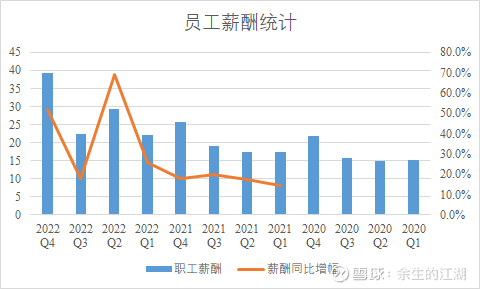

忧的是2022年度的薪酬支出大幅提升,首次突破100亿到107亿,同比增长35%,尤其是第二和第四季度都维持50%+的同比增长。

这里面,自然有精进员工给予的赔偿费用,业绩好赔偿多一些是天经地义的事情。另外一部分是在职员工的薪酬开支的增加。对于一家主营业务营收不超过400亿的重资产企业来说,107亿的薪酬支出占比不可谓不高。

以管理费用为例,员工薪酬25亿,同比增长34%。业务向好涨工资从来都不是问题,问题在于增长幅度是否应该稍微“稳”一些?不过管理人员的薪酬反而降了,而且金额上也比较低,看不懂。

5、其他

主要控股公司利润情况如下:

反正一如既往的,几个挣钱的带着一群不怎么挣钱的。值得注意的是亳州煤业的营收27亿,净利润只有0.9亿,上半年分别为14亿和1.3亿,相当于下半年是亏损的。亳州煤业旗下有被寄予厚望的信湖矿,不确定是否和815工作面接替相关,不过一月份信湖矿产量不错,原煤产量超过20万吨。

关于2023年的经营计划,管理层破天荒的不仅给出了747亿的营收目标,还给出了70.77亿的归母净利润目标,直接精确到小数点后两位数,看来管理层对新的一年可谓信心满满。

这下我们这些小散倒是方便了,直接往上猜就行,在销售价格不出现大幅度变动的情况下,个人盲猜75-80亿。

运营上,煤炭产量目标2330万吨,和2022年的实际产量基本持平略高。

在未来的规划上,淮北的业务面倒是一如既往的清晰,这点需要夸赞下管理层。

其中甲醇综合利用项目稳步推进,目前工程进度31%,预计今年年底投产。陶忽图矿的建造开始推进。

另外有一点,非煤矿山的安全生产费的计提标准在2022年11月开始进行调整,预计影响公司年度利润0.4-0.5亿。

整体上这份成绩单不错,如果管理层更激进一些,80亿+的归母净利润的难度好像并不大,单从运营层面上看,淮北还算不错。当然受制于资源禀赋的制约只能精耕细作,吨煤成本比较高,根本无法和三西的资源相提并论。

随便写了一堆,貌似吐槽的比较多,不断吐槽自己的重仓股,我也算是个“异类”吧?哈哈。