(原标题:聊聊洋河2022年年报,以及当下的持有逻辑)

本文语版

洋河昨天发布了2022年年报,和2023年一季报,今天主要聊聊洋河的看法。

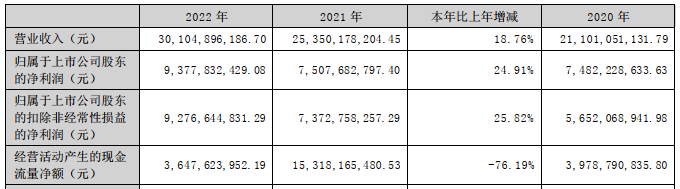

2022年洋河全年营业收入301亿元,同比增长18.76%,净利润93.7亿,同比增长24.91%。

这个业绩基本是预期之中,早在去年《(周总结131)22年5月8日 》,《(周总结147)22年8月28日 》,我都说了洋河今年净利润95亿左右的预测。

这倒也没啥玄学。

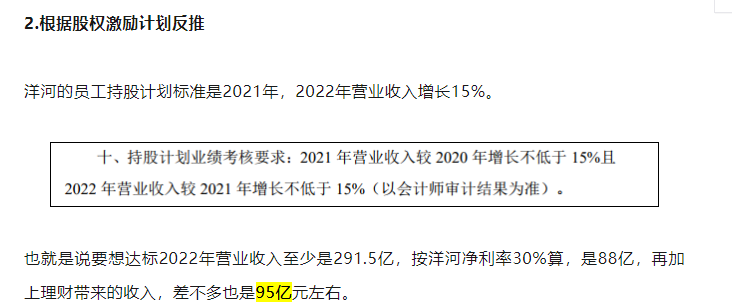

2022年5月份我预测2022年全年利润95亿左右,是根据股权激励条件简单的估算,原文截图如下:

结果是营收多了点,但理财收入下降,以及中银证券减少了2.27亿,基本落在了95亿附近。

2022年8月我预测全年净利润95亿左右,那就更简单了,原文截图如下:

简单的生意模式我们更容易长持,因为不需要什么绝密的资料,我们就能大致估算出利润。

2023年一季度洋河营业收入150亿,同比增长15.51%,净利润57.66亿,同比增长15.66%。

基本符合我的预期,《(周总结131)22年5月8日 》我做过一个简单的估值预测,原文截图如下。

2024年结束后合理市值3000亿的洋河多少钱买合适,每个人的收益预期不一样,但是我觉得这个合理市值做个大致参考没啥问题。

说完数据,我们聊聊财报以及对洋河的看法、

对于白酒,大多数人的质疑来自两个方面

第一:这两年经济这么难,为啥白酒能增长。

第二:长期看喝白酒的人应该是减少的。

先说长期看喝白酒的人应该是减少的这个观点,我认为是完全正确的。

这个从数据也可以看出,

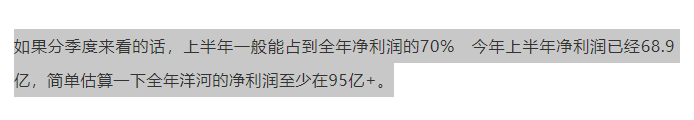

下图是白酒的历年产量统计,总产量16年以后就持续下降了。

但另一方面我们也要知道,高端白酒和普通白酒是两个领域。白酒的总产量是下降的,但中高端白酒的需求是一直增长的。

价格400元以上的中高端白酒占总白酒产量也不过5%左右。

从2022年的统计数据上我们也可以看出来,

2022年全国规模以上白酒企业963家,较上年减少2 家;白酒产量671.24万千升,同比下降 5.58%;

但是收入方面营业收入6,626.45亿元,同比增长9.64%;实现利润总额 2,201.72亿元,同比增长 29.36%。

总的来说白酒消费逐步向中高端提升了。

我认为有两个原因。

第一是收入提升,虽然当下这两年比较难,但是长期看,收入提升是大概率的,或者更残酷点说,至少头部的那部分人,人家的收入提升是没问题的。

第二随着白酒文化的转变,喝酒拼个你死我活逐步成为历史了,尤其经过这两年我个人的感觉是大家对健康更加重视了。喝酒不劝酒,点到为止,相对来说成为了趋势。

不求量,而求精,那么同样有500元的预算,以前可能买3瓶100多的,现在可能就是买1瓶500多的。

对于另外一个问题,这两年经济这么难,为啥白酒能增长。因为喝中高端白酒的人,我认为是受影响较小的群体,或者说有钱人受到的影响,可能让他们少买一辆好车,少买一套豪宅,但是喝酒这点花费对他们来说微乎其微。

所以我的观点,高端白酒依然是个增量市场。至少在未来很多年都是这样。

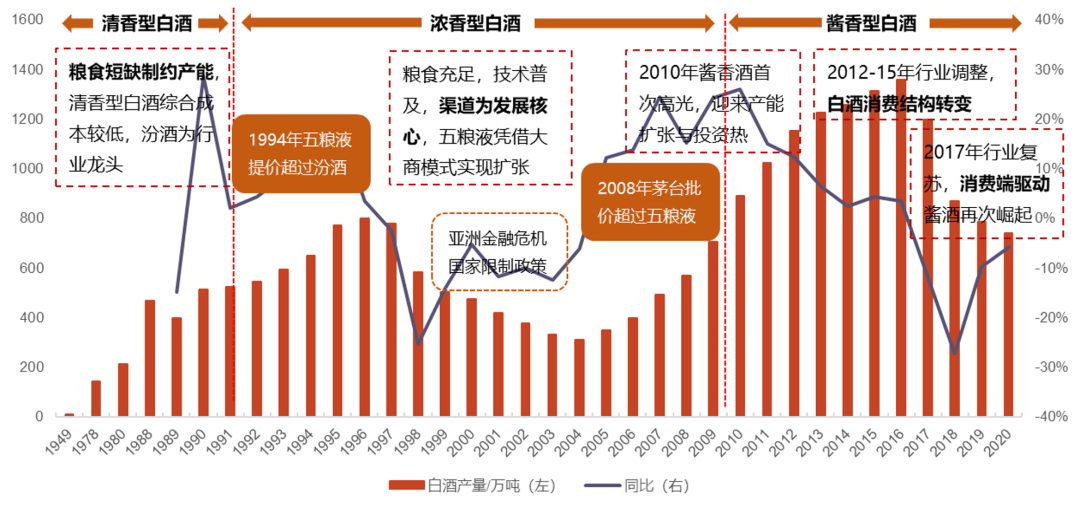

品类方面:

中高端保持增长

2022年营业收入中,中高端262亿,同比增长21.87%,普通酒收入32亿,同比增长4.97%

洋河的中高端主要有,梦之蓝手工班、梦之蓝 M9、梦之蓝 M6+、梦之蓝水晶版、苏酒、天之蓝、海之蓝等。

普通酒主要是洋河大区,双沟大区。

渠道方面:

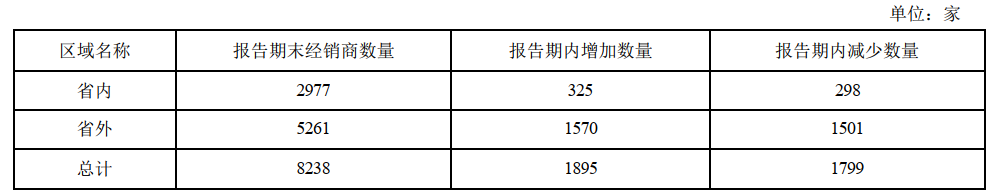

1、经销商进入调整末期

相比2021年经销商数量大幅减少了近千家,2022年,经销商数量合计减少1799家,增加1895家,增加了近100家。

全年减少了1799家,增加了1895家,调整幅度还是挺大,应该还是在优化经销商网络。

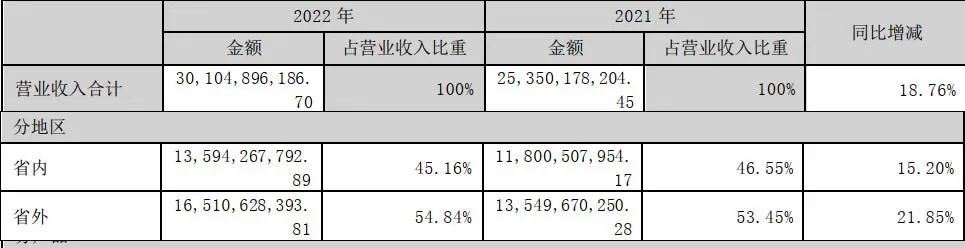

2、省外占比略有提高

2022年省内收入占总收入的45.16%,同比增速15.2%。

省外收入占总收入的54.8%。同比增速21.8%,省外占比提升了1.39个百分点。

洋河未来想持续发展,那必然要做到,省内守住阵地,省外不断扩张。

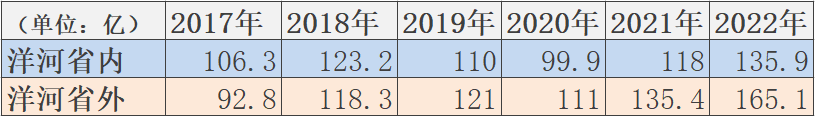

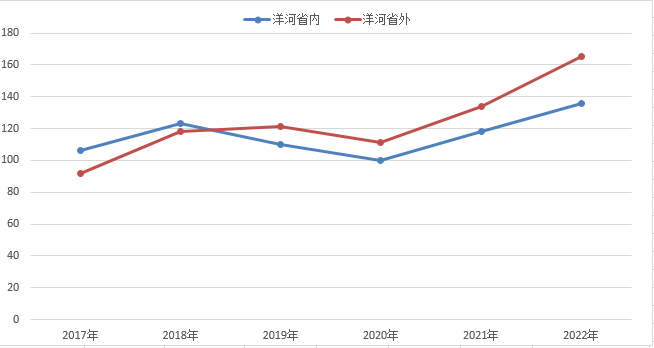

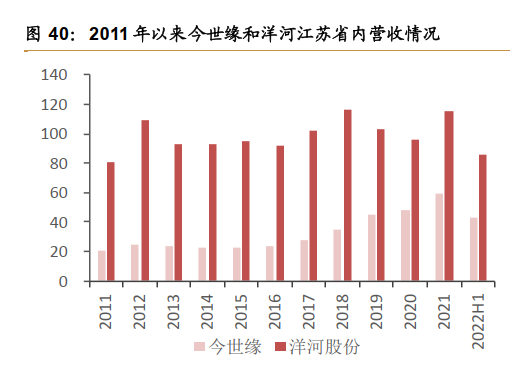

黑白统计了2017年以来洋河的省内外数据:

我们可以看到省内这几年波动是比较大的,2018年达到123亿,之后2019年2020年渠道改革,省内销售下降,2022年才算再创新高。

今世缘是洋河主要的省内对手。

我们看下图的营收对比,2018年以前,今世缘基本是没什么表现的,但在2019年,2020年,洋河渠道改革期间,今世缘的增速是比较明显的。或者说也是今世缘的省内崛起,推动了洋河的渠道改革。

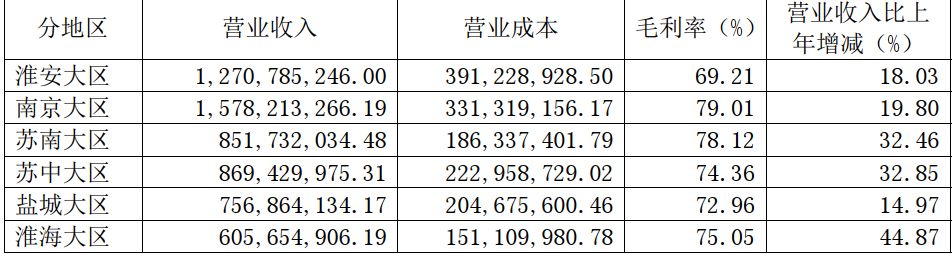

今世缘主要销售阵地在江苏,因此划分更细分,分别有淮安大区、南京大区、苏南大区,苏中大区,盐城大区,淮海大区,2021年省内营业收入60亿左右。

江苏拥有“三沟一河”四大名酒,洋河股份拥有洋河、双沟两大品牌,今世缘拥有高沟。除此之外还有今世缘和国缘。

省内方面因为今世缘也是上市企业,我们可以长期进行对比观察。

省外方面,增速尚可,但也还有巨大的空间,在现在这个互联网时代,像洋河这样有一定底蕴的企业,按说推向全国不难,但总体表现,却不是很惊艳,看看公司后续的营销和渠道有没有新的改变。

合同负债:

2022年末137.4亿,2021年末是158.4亿,全年少了20亿。

合同负债是啥呢?

简单的说,以前的预收款项,现在变成了预收款项和合同负债两个科目,对预收做了更精确的划分。

两者相同的是,均为先收了客户的钱还没提供产品或服务,两者不同的是“预收账款”的概念并不强调合同的产生,如果顾客提前支付给公司一笔款项,还没协商对应的商品以及服务,顾客有退款权利的就是“预收账款”。

如果顾客提前支付给公司一笔款项,已经签订了合同约定了具体的商品或服务,就计入“合同负债”。

白酒这方面主要看合同负债就可以。

当合同负债大幅增加的时候,可能是公司为了平滑业绩藏了一些利润,当合同负债减少的时候相当于释放了一些利润出来。

2021年洋河合同负债增加了70亿,这比往年要高出不少。

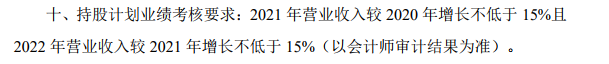

洋河的员工持股计划标准是2021年,2022年营业收入增长15%。2021年合同负债增加比较多,大概率是为了不给2022年增加负担藏了一些利润,2021年压的多了,今年释放一些也正常。

现金流下降:

这是很多人询问的一个点,2022年经营活动产生的现金流净额36.4亿,同比下降76%,去年是153亿。也就是今年少了116亿。

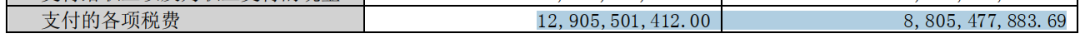

这116亿少到哪了呢,打开现金流量表看一下的话。

销售商品收到的现金,2022年是308亿,少了60亿。

支付各项税费,今年是129亿,去年是88亿,多了41亿。

这两个是主要影响因素,分别说说。

销售商品收到的现金下降,这个是因为实际收到现金和合同确认往往不是同步的,所以会有波动。

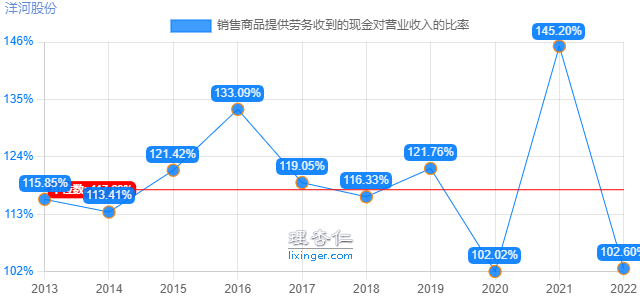

看下图这个“销售商品收到的现金和营业收入的比值”长期对比图就比较明显了。

长期看洋河的销售商品收到的现金和营业收入的比值是非常健康的。基本在120%。

2021年这个比值比较高,直接到了145%,相当于有一部分2022年该收的钱,2021年提前收了。只是确认规则和实际收款不同导致的时间差,所以不用担心。

税费也是同样的道理。

举个例子,就是有一部分钱,洋河2021年末收到了,过了几天2022年来了,这个时候才开始执行合同,交付货物。

造成的结果就是,看自然年的话,2022年少拿了钱,因为一部分钱2021年收了,但多交了税,因为本来2021年要交的一部分货物,2022年交付完成的,税费记录在2022年的税费里了。

2023年一季度洋河经营活动产生的现金流量净额是14亿,去年是负30亿,中间差额43亿。

其中的销售商品收到的现金比去年多了20亿,支付的各项税费少了25亿。

所以没那么复杂,就是确认规则和实际收钱不同,造成的,前面多收了后面就少收,前面多交了后面就少交,仅此而已。

总市值=净利润X市盈率。

对于洋河来说业绩保持稳定增长我认为没问题,主要的影响因素是估值,也就是市盈率。

2015年以来,市场对白酒比较冷淡的时候,洋河估值最低到过18PE,市场对白酒比较乐观的时候,洋河最高到过近50PE。

我认为25PE算中枢吧,估值越往下,未来赚情绪提升钱的概率越大,这时候估值这个变量是正反馈的。

越接近25PE,长期看更多是赚一份业绩增长的钱。这时候估值这个变量影响不大。

高于35PE,估值这个变量逐步会造成一些负面影响。

比如2021年2022年洋河的业绩是增长的,但是股价基本在150元~180元徘徊,业绩增长没能体现在股价上,主要因为估值下降从最高的50PE降到了现在的20多PE。

那么当下的洋河值得买吗?

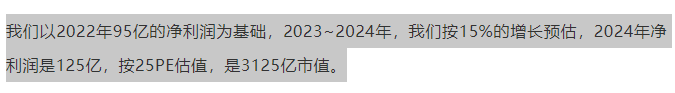

《(周总结131)22年5月8日 》文中,我做过一个简单的估值预测,假设2023年,2024年洋河净利润增长15%,2024年洋河的净利润是125亿左右,目前看是没什么难度的。

那么今年的净利润至少在105亿左右,对应当前2254亿市值,是21PE。

已经逐步有赚情绪钱的空间了,最差长期看也能确保赚到业绩增长的钱。

如果股价一直不涨,按15%的增速2024年洋河净利润是125亿,对应当前市值是18PE。

市场不会永远亢奋也不会永远情绪低落,总有情绪好转的一天。

比如2025年的某一天市场不那么悲观了,洋河的估值回到25PE,只要你对他2024年净利润125亿的预测没错,25PEX125亿=3125亿市值。

我们不指望赚情绪亢奋的钱,至少2024年的洋河也值个3000亿出头。

只要你坚持的住,只要对企业业绩增长的预判没错,只要洋河这辈子还能到一次25PE,欠你的收益迟早给你。

今天就聊这么多,我们下期见。

@今日话题

$洋河股份(SZ002304)$

#2023投资炼金季#