(原标题:分众2022年报及一季报解读,逻辑清晰的企业才适合大多数人)

本文语音版

最近会着重把持仓和一些熟悉企业的年报一季报聊一下,同时会更新一下看法,今天来聊聊分众。

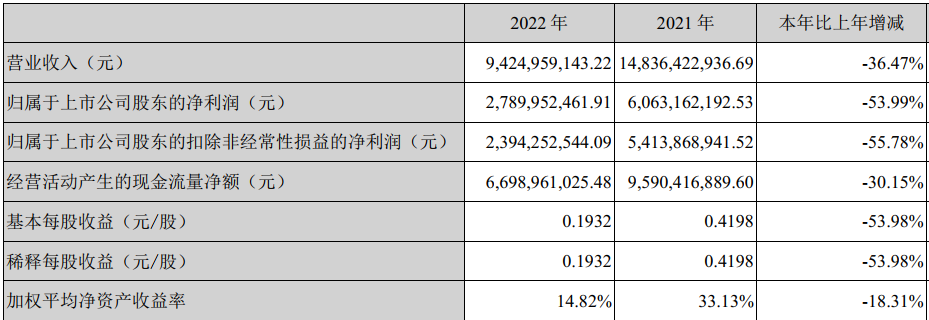

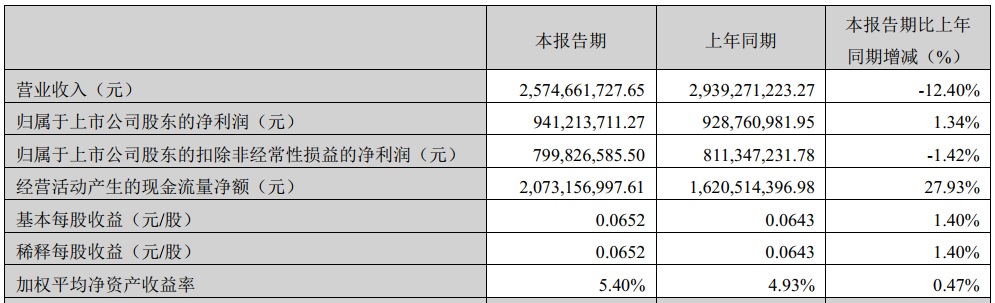

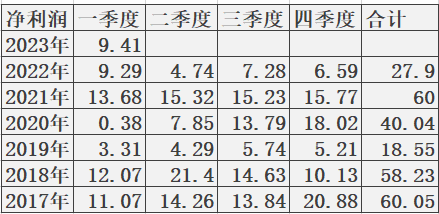

分众2022年营业收入94亿同比下降36%,净利润27.8亿同比下降53.99%。

一季度营业收入25.7亿同比下降12.4%,净利润9.4亿同比增长1.34%

简单说说对业绩的看法。

2022年还算可以。2022年对电梯传媒来说是一个非常态化的年份,首先是整体市场需求大幅下降。

根据CTR(央视市场研究股份有限公司)数据,按照刊例价计算,2022年国内广告花费同比下降11.8%。

其次分众是通过电梯产生流量,去年的情况下很多人不能出行,所以相比互联网和电视等媒体,电梯传媒受到的影响更大

在这种情况下还赚到了27.8亿,已经是非常不错了。

今年一季度利润基本和去年相当,但是相比2021年的13亿,2018年的12亿,还有差距。

一季度营业收入下降,利润基本持平的主要原因是,由于员工数量下降以及员工薪酬政策调整,带来的成本下降。

为什么员工数量和薪酬下降,这个我们本文后半段聊。

今年一季度不算完全常态,这个利润尚可,主要要看二三四季度相比去年能否有所好转。

发布年报的同时分众宣布取消了回购计划。主要的原因是当下股价和环境都过了去年最恐慌的阶段,公司觉得回购激励没太大必要了。

对于回购之前我说过我的看法:原文截图如下

同样的钱要么回购要么分红,既然回购取消了,这钱分众也没留着,2022年分众的分红是大超预期的。

2022年分众净利润27.8亿元,公司拟定的 2022 年度利润分配预案为:向全体股东每股派发现金0.28元,共计派发 40.4亿元。

之前三季报分众分红了每股0.14元,合计分红了20.22亿

也就是说2022年分众赚了27.8亿,分红了60亿,分红率达到了217%。

分红的大幅提升,不仅是让股东有了超预期的分红收益,也彰显了公司对未来收入的信心。

公司确定未来能赚到更多的钱,所以当下才敢于大额的分红。

因此今天分众应声涨停。

总的来说,对于一季度的业绩,基本是预期之中,之前疲软的股价基本已经对这个预期有所体现。

分众这类企业,机构调研一下,是比较容易掌握趋势的。我们五月份看到财报,3月份早已经过去两个月了。

这个之前的文章也聊过,原文截图如下

这方面机构调研肯定比我更细致。

这个涨停超预期的部分,主要是因为分众的分红。

股价的走势,或者至少说短期的走势,其实就是预期差的体现,业绩超预期的平安,分红超预期的分众,表现不错。

相反分红低于预期的格力,今天直接跌停。

所以对于持仓不用想太多,当下大家的预期怎样,未来企业能否不断有超过预期的表现这是关键。

十天前很多人可能还对平安嗤之以鼻,但只要他业绩稍有好转,3个交易日就上涨了17%。

预期差是一个很重要的概念,不仅运用在投资上,其实人生也一样。

举个例子,我们常说有的人情商高,或者他说话总能让对方很开心。

但我们自己也试着夸别人,反馈好像就没那么明显。

这是为什么呢?

因为所谓的高情商表达或称赞对方,不是要多好听的话语,多优美的词,而是在于你要说出超出对方预期的话。

举个例子,你夸一个很漂亮的女孩说,你很漂亮。

这类夸奖她听过无数人说,是不能给他带来太大惊喜感的,虽然顺耳,但谈不上惊喜,他可能礼貌的谢谢你,但不会很在意。

但是你发现她在事业上也很上心,你夸奖她工作能力强,她可能就会很惊喜,因为很少有人这么夸她,她会觉得终于有人发现我真正的价值,不仅仅是外貌。

说这个,不是说让大家去拍马屁,而是进一步理解预期差的逻辑,惊喜来自预期差,预期差,才能带动人的情绪

这就是我常说的,你要赚到估值提升的钱,你持有的企业,必须要有超出大多数人预期的事发生。比如分众这次的超额分红,以及平安一季度业绩有所好转。

对于分众来说,分红超预期,带动情绪有所提升,而股价能否有持续的表现,也取决于二三四季度能不能带来超预期的业绩。

分众的生意模式很简单,通过电梯内的终端创造流量,通过销售广告流量变现。

这个生意模式能不能成立,核心在于你认为电梯广告是否有人观看。

因为持有分众的时间比较长,所以我平时坐电梯会刻意的观察一下,我的看法是,不说每个人都看,但至少有一半人会有意无意的看一下。

正如袅袅脱口秀大会里的一个段子,电梯是创造尴尬的最好地方,密闭的空间,无处可逃。

对于很多人来说,看看墙上的广告,避免目光接触的尴尬,是很有效的手段,潜移默化的广告就传递出去了。

当然这只是我的个人看法,要买分众得自己认可这个逻辑。

广告基本是经济的晴雨表,经济差的时候,大部分企业想到的是生存,同时经济差的时候大家消费能力也差,转化率低,所以这个时候大多企业的选择是减少广告开支。相反一旦有经济恢复的预期,大家也会加大广告的投入。

所以分众有个特点,在经济不好大家悲观的时候,他的业绩往往也不好,因此股价会大幅下跌,给大家一个买入机会,未来经济好转他又必然受益,让大家可以获利了结。

分众上这是我经历的第二个轮回,2020年4月前陆续买了一些,2020年底2021年初减持了一些。

这轮下跌,闲钱买了点以及去年10月31日4.28元的时候换仓过来了一些。

分众的商业模式不难,获利逻辑也比较清晰。

需要观察的是两个方面,第一分众在行业内是否有竞争优势,第二未来经济能不能好转。

经济能好转,广告行业才能受益,分众在行业内有足够的竞争优势才能分到这杯羹。

先来聊聊第一个问题,在传媒点位方面。

覆盖城市:分众目前覆盖国内297个城市、包括香港特别行政区

海外在韩国、印度尼西亚、泰国、新加坡和马来西亚等国的70个主要城市也有布局。

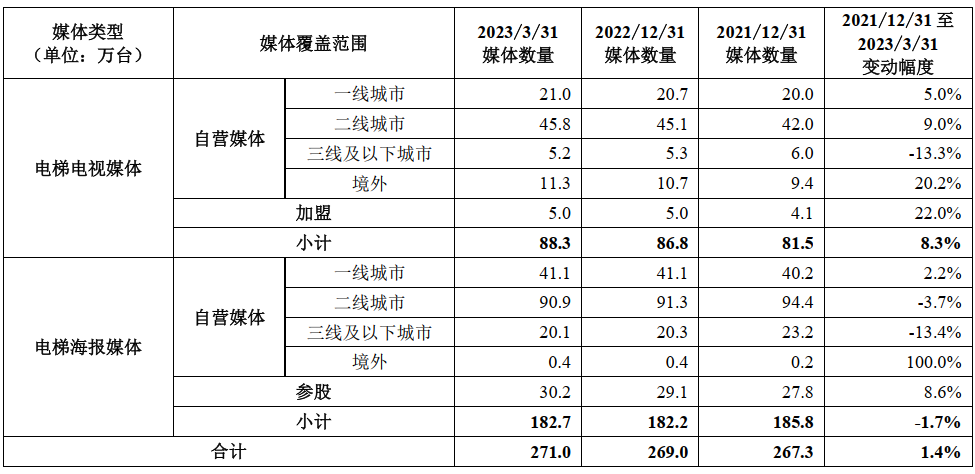

具体点位数据

(1)电梯电视媒体自营设备约 83.3 万台(包括境外子公司的媒体设备约 11.3 万台)。

(2)公司电梯海报媒体自营设备约152.5万个。

(3)公司影院媒体合作影院 1680 家,约1.2万个影厅,覆盖国内 274 个城市的观影人群

在点位方面,分众至少有两个优势,规模效应和点位质量。

之前有个读者询问,新潮声称自己的点位超分众了,但是他看了下利润却相差甚远,为何会有如此的状况?

这个答案其实很简单,咱先不说这个消息的真假,即便是真的也不能简单这么类比。

举个例子,我在宁夏有1000个智能屏,他能带来的收益,可能还不如北京高端写字楼200个智能屏,媒体流量不能只看数量,更重要的是质量。

分众作为行业内的老大,他的优势在于因为先发优势抢占了大多优质点位,这就是他的核心竞争优势之一。

其次是分众的规模优势。

分众通过优质且数量足够的点位,覆盖超过4亿中国城市主流人群。

大部分品牌宣传,需要的是集中的高曝光,某一刻,你在任何一个地方都能看到一个品牌,品牌的印象才会大幅上升。

之前曾有过一个观点,另一个公司花钱把这些点位都抢过来不就行了?

首先得有人愿意投这么多钱,愿意拿出几百亿去打这个价格战,真有人有这闲钱,于其这么做那还不如在当下直接买分众股票确定性高。

其次就算有钱也很难做到,分众数量和质量并存的优质点位,是深耕很多年慢慢积累优化的结果,这些点位不可能同时合约到期等着别人去抢,对于物业来说,一个是不知名的新公司,另一个是合作了很多年非常稳定的分众,自然也愿意给后者。

总的来说,我认为分众在电梯传媒领域的优势是足够的。

当下也没有什么新的媒介载体来替代电梯传媒,只需要需求恢复,分众业绩提升是必然,这也是分众敢于大比例分红的原因。

那么今年分众会好转吗?

我认为大概率会业绩好转,主要因为以下几点。

1、互联网客户今年大概率好转。

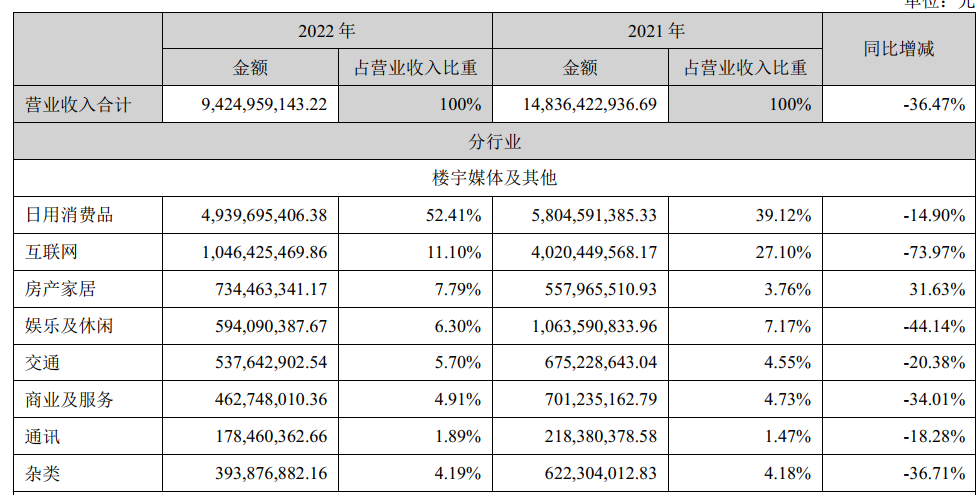

截止2022年年报,分众的日用消费品广告占比是52.41%。互联网占比是11.1%。

也就是说日用消费品,和互联网的复苏,对分众是十分重要的。

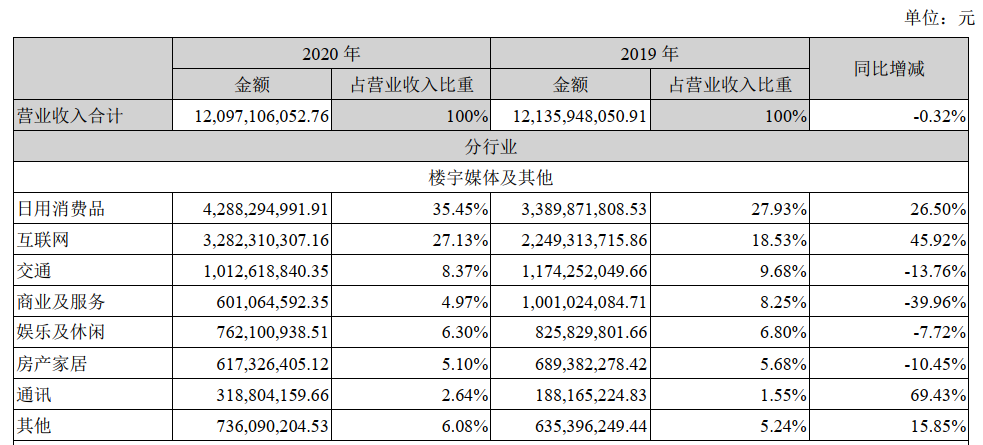

如果我们继续对比一下以往年份数据的话,还可以发现。

其实2020~2022这三年,虽然非常态,但是分众日用消费品的广告收入是提升的,从19年年报是33.8亿,2022年年报是49.39亿。

而互联网从2021年的40.2亿,到2022年下降到了10.46亿,下降了73%。

这其中的原因大家也都了解,首先是互联网的一些业务受损,在线教育全军覆没,游戏没有版号,同时在反垄断的态度大家也都是紧衣缩食。

今年至少其中有两个是好转的,首先对互联网的态度是回归正面。

其次游戏版号恢复了,游戏宣传这方面的需求肯定会增加,无论最后有几个游戏能火,大家都是抱着自己能火的态度去的,拿到版号的多了,自然需要宣传的也多了。

消费品的宣传需求大概率不会比去年更差,互联网行业今年大概率比去年好转。所以整体好转应该是没啥问题的。

2、影院业务好转

常态化的2019年,影院营收是近20亿,而随着2020年疫情的到来,这方面的影响是比较大的,到了2022年影院收入只有5.3亿,今年二季度开始基本是常态了,这方面的收入提升没什么问题。

3.人工成本下降

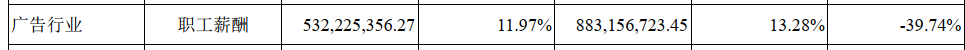

2022年分众的职工薪酬5.32亿,同比下降近40%。

官方的解释如下:在报告期内, 由于数字化升级加速,人效大幅提升,包括媒体营运人员在内的各部门人员数量都有不同程度的下降。

这个其实我在2020年就聊过,2020年分众陆续开始使用云端推送,以前是需要人工去终端更换,现在直接可以云推送更换内容,这部分成本下降是比较大的。

(2020-08-23原文截图)

4、一个隐性利好

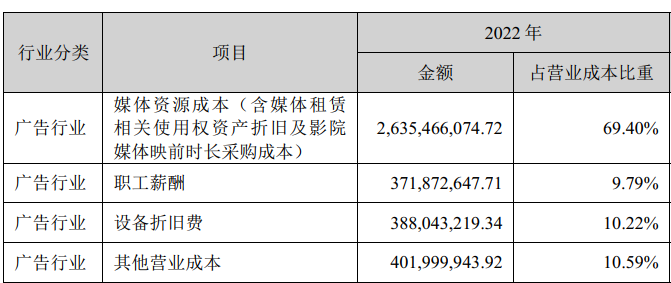

这是一个很多人忽略的优势,那就是分众的运营成本比较固定。虽然疫情期间有一些减免但是幅度不大。

分众的运营成本中70%是媒体点位租赁成本,也就是说这几十亿花出去,无论接5个广告,10个广告还是50个广告,这方面的成本是不会大幅增加的。

所以在经济不好的时候分众就相对困难,因为运营成本不会随着顾客减少而减少太多。但同样经济一旦好转,多接的每一单广告成本都极低并且能带来更多的利润。

结合以上4点,我认为今年分众利润有所恢复是必然的事情。今年能不能到60亿另说,但最差明年到这基本是一个显而易见的结果,除非再次发生需要我们见证历史的事情。

看到这里对分众什么感觉,赚钱模式清晰,未来很长一段时间经营环境是向上趋势,当下估值不算太贵,短期受影响的企业是最容易形成好的投资机会的。

什么叫短期影响,需求端因为一些原因波动,但并不是衰落,同时供给端依然稳定。

对于当下的分众我还是以往的观点,60亿的利润,无论是今年到还是明年到,这对分众不是什么难题。

60亿净利润对应20~25PE的话,是1200~1500亿的市值,对应股价8~10元左右。

到了10元左右这个价格区间我会择机卖出一些,有了特别低的价格,我就想办法买点,中间波动的日子,忽略他就好。

今天就聊这么多,我们明天见。

@今日话题

$分众传媒(SZ002027)$

#2023投资炼金季#

最近类似相关文章:

聊聊洋河2022年年报,以及当下的持有逻辑

聊聊双汇2022年年报,估值尚可,稳定分红,是否值得投资?

聊聊腾讯2022年年报,大概率反转

聊聊中国平安2022年年报,以及我的持有逻辑

当下买腾讯的人是被过去的辉煌给骗了?