(原标题:新三傻:中概互联、医疗、新能源还有机会么?(61指数估值表05.08))

大伙早:

最近市场分化明显,小部分板块处于牛市,而大部分板块则跌跌不休。对比去年泥石俱下、一起亏钱,今年这种分化行情更容易让人难受。

目前市场热度主要集中于中特估与TMT,随着TMT“左脚踩右脚”般一路走高,风险凸显。基于“价值回归”基础逻辑的中特估,最近更获得市场的热捧。

01 中特估:老三傻喜笑颜开

在中特估的带领下,以央企改革、国企一带一路、300价值、基本面50、红利指数、国企红利等为代表的央国企中大盘价值类指数涨幅明显。

这些指数上涨具备极强的低估基础,如银行、保险、基建等行业低估已较长时间,61曾在2021年11月和2022年10月分别提及过“零蛋三傻”的概念。连续下跌多年后,银行、保险、房地产三个指数PB估值百分位又创新低至:0.00%。

今年,在“中特估”的号召下,长期破净的央国企开启了巨大的上涨热潮。但央国企市值规模巨大,如此大范围且巨量的涨幅下,对整个市场虹吸效应明显。

以300成长、深证100为代表中大盘成长股,以创业板指、500成长为代表的中小盘成长股,都出现了较大的跌幅。创业板指PETTM跌至32.67,全历史百分位跌至4.33%,处于较为低估的状态。

以前说起三傻,61必然会提一嘴300价值,对比单周期行业的不可控性,300价值的安全系数会高不少。也一直建议大家在布局指数基金池时,要分配一定仓位于“防守队员”,从而降低持仓的波动。

02 地下室:新三傻抱头痛哭

现在有人戏称中概、医疗、新能源是新三傻,在中特估的虹吸效应下,成长板块极为惨烈,部分指数突破历史新低,进入估值的“地下室”。

除了年初反弹较猛的中概,中证新能源、光伏产业、中证医疗、中证生科等指数,估值均不断突破历史新低。随着不断震荡下跌,持有新三傻的朋友们,显然有些懊恼和动摇。

难是难了点,但行业指数往往都经历了类似的过程:

最近眼红游戏板块的人肯定很多,但不妨回顾一下前几年的表现:在流量见顶、版号收紧的压制下,整个板块自2015年牛市之后,整体一直处于下跌通道。

尤其是2021年停发版号之后,整个板块加速下跌,游戏动漫指数PB于2022年10月28跌破历史新低至1.733,百分位跌至0.00%。

2022年底政策转向,版号开始平稳发放、平台经济政策转向且叠加人工智能的热潮,游戏行业进入暴涨热潮。当前,动漫游戏PB涨至4.10,全历史百分位76.51%,接近高估状态。

61一直建议:宽基指数打底、行业指数为辅。应当严控行业仓位,新手避免细分行业指数。行业指数并非一定不能赚钱,只是波动较大,底部周期较长,大部分投资者很难守得住。

03 说到底:仍然是价值回归

至此我们会发现,无论是中特估还是游戏行业,较低的估值是如此涨幅的必要条件。当然低估不是唯一条件,中特估有外部因素,游戏行业同样也有外部因素的影响。

但无论政策转向,还是外部利好,结合较低估值时,才能有所作为。作为普通投资者,我们无法预测不同行业的政策走向,无法预估ChatGPT的出现。唯一能做的便是,用契合自身的计划去应对波动的市场:不断学习、分散持仓、坚持到底。

对于中概、医疗等指数,不同行业有不同的困难,但这些优质成长行业的重要性不言而喻。当估值被杀到一定程度,“利好”自然也会接踵而至。

三年不够?等它五年。这不是一时意气的豪言壮语,这是基于历史数据的行业常态。

新手应避免行业指数,先以宽基指数和策略指数为主,慢慢习惯市场的波动。而行业指数持有者,得做好较长周期的心理准备,分散持仓、慢慢定投,避免追涨杀跌。

老三傻有春天,新三傻也一样会有。

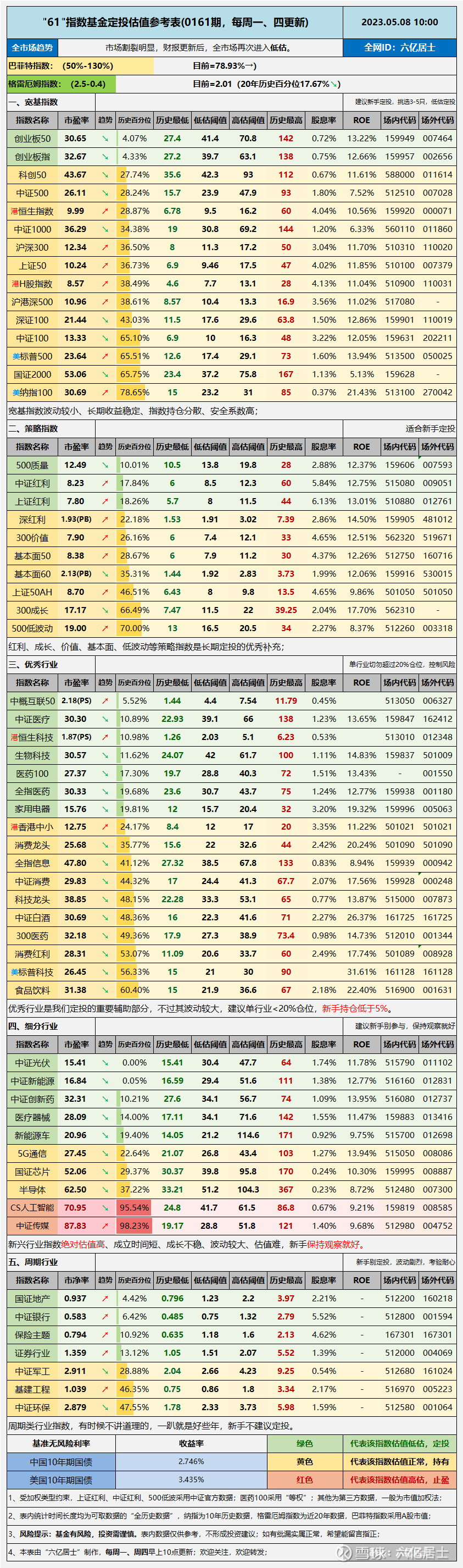

一、“61”全市场估值仪表盘

A股格雷厄姆指数再一次大于2,全市场再一次跌入低估边界线。叠加大盘价值的拉升,全市场仍然进入低估,可见其余板块所承受的压力。

二、“61”指数基金估值表(0161期)

======================

与其羡慕别人翻倍,不如耐心等待价值回归。

======================

扩展阅读:“61” 指数基金定投指南系列文章(2023版)(新手必看)

$中概互联网ETF(SH513050)$ $医疗ETF(SH512170)$ $新能源ETF(SH516160)$

@今日话题 @ETF星推官 @雪球创作者中心 @雪球基金

#雪球ETF星推官# #雪球星计划#

风险提示:基金有风险,入市须谨慎。文章内容仅供参考,不构成投资建议。