(原标题:几只适合做进攻配置的成长风格主动基金)

成长风格基金通常具有如下特点:

一是对估值具有更高的容忍度,更看重持仓个股的成长性。

二是对部分成长行业通常会进行超配,以获取一定的超额收益。

极致的成长风格通常就是只投资一个成长行业的行业主题基金,比如曾经大热的白酒、医药、新能源、半导体主题基金,现在正在风口上的计算机、软件、人工智能主题基金。

投资时间久了我们会发现,极致成长往往可能伴随着极致的波动和回撤。

作为普通投资者,我们更需要适度的成长。

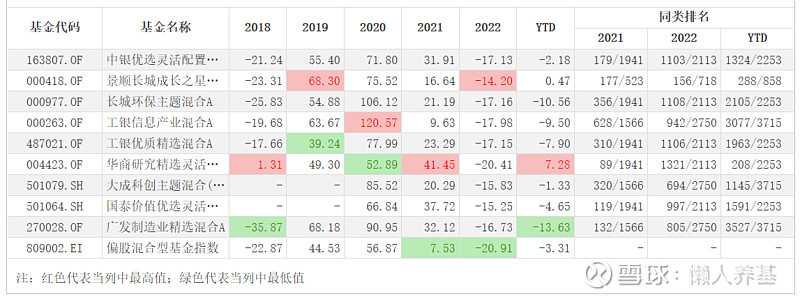

有小伙伴给出了一份优秀的“适度”成长风格主动基金名单,详见下表。

名单中的9只基金,虽然有的名称中有“环保主题”、“信息产业”、“科创主题”这样的字眼,但都不是相关主题基金,9只基金总体持仓在行业配置上还是相对均衡的,符合我们对基金风格“适度成长”的要求。

9只基金中,除了成立时间较晚的大成科创主题混合没有市场评级,其余8只基金均为市场综合3年评级3-4星的基金;而2019年之前成立的7只基金全部是晨星3年评级4-5星的基金。

9只基金的基金经理任职年限最短的是国泰的郑有为、丁小丹,以及景顺长城的周寒颖,还不足3年;最长的是广发的“双十”基金经理李巍,担任基金经理已经11.63年。

有一种观点认为,任职时间较短的基金经理往往更努力、更有做好业绩的动力;而老的基金经理更愿意“守成”,他们的业绩更可能趋于平庸。

我曾经对任职1-3年、3-10年和10年以上的主动基金经理的业绩做过梳理统计,发现基金经理的业绩并没有因为任职长短而产生明显差异。

也就是说,“新生代”基金经理确实可能会更努力,但这种努力也只能大体上弥补掉他们管理经验不足的短板而已。

总体而言,整个“新生代”群体并不能创造超额收益;“守成”的老将总体也并不落后。

如果非要在这里“二选一”,我更愿意选择“守成”的老将。9只基金中,我自己就小仓位持有王伟和李巍两位“老将”的基金。

再来看看9只基金的年度回报情况。

自2018年以来5个完整年度都战胜了偏股混合型基金指数的基金有两只,分别是中银优选灵活配置混合和工银信息产业混合;其他5只成立于2018年前的基金在5个完整年度中4个年度战胜了偏股混合型基金指数;成立于2019年的2只基金,也在2020、2021和2022年三个完整年度均战胜了偏股混合型基金指数。

也就是说,这份“成长风格”主动基金名单,在“均衡”和“稳定性”方面确实具有较高的含金量。

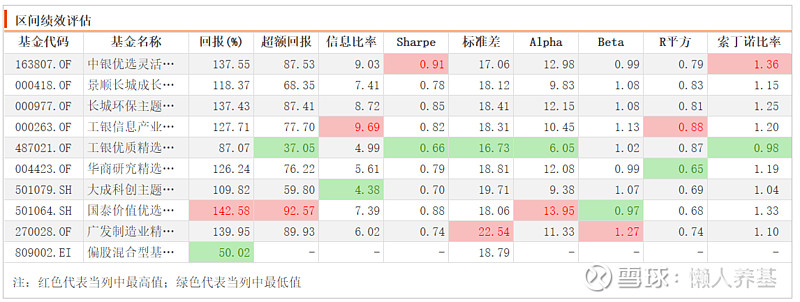

如果非要给它们排个序,还只能看它们最长的同一时间段的业绩。

9只基金中成立最晚的时间是2019年7月18日,以此作为统计起点,2023年5月12日作为统计终点,全部9只基金的业绩表现详见下表。

累计回报从高到低依次是国泰价值优选、广发制造业精选、中银优选、长城环保主题、工银信息产业、华商研究精选、景顺长城成长之星、大成科创主题和工银优质精选。

从评价获取超额收益能力的信息比率指标看,工银信息产业、中银优选和长城环保主题位居前三。

而从年化收益相对最大回撤性价比的夏普比率指标看,中银优选、国泰价值优选和长城环保主题位居前三。

我们再来看看9只基金的机构持仓比例。

9只基金中有6只基金的机构持仓比例超过了50%。

机构持仓比例最高的前三只基金分别是国泰价值优选(机构占比89.69%)、华商研究精选(机构占比76.03%)和景顺长城成长之星(机构占比72.19%)。

都是优秀基金,到底如何选择它们进行投资?

懒人养基的观点和方法是,看好的基金,在它们落后的时候分批定投式慢慢买入,因为只有买得便宜,才能为将来的获利赢得空间。

我们不妨将9只基金2022年以来的回报情况做一个统计。

9只基金中,2022年以来未能跑赢偏股混合型基金指数同期回报-23.53%的基金有4只,分别是广发制造业精选(-28.07%)、长城环保主题(-25.90%)、工银信息产业(-25.77%)和工银优质精选(-23.69%)。

为了避免买到持仓行业过于近似的基金,我们看看以上4只基金最新持仓行业分布情况(2023年一季度前十持仓)。

广发制造业精选:电力设备51.50%、国防军工20.81%、电子20.17%和汽车7.52%。

长城环保主题:国防军工28.36%、食品饮料21.83%、机械设备17.09%、轻工制造11.53%和建筑材料10.87%和电子10.33%。

工银信息产业:电力设备18.83%、计算机18.48%、食品饮料16.51%、汽车15.87%、国防军工14.33%、机械设备8.41%和电子7.66%。

工银优质精选:食品饮料38.11%、电力设备25.92%、医药生物13.12%、银行8.63%、汽车7.38%和电子6.83%。

可见,广发制造业精选的行业分布较为集中,工银优质精选、长城环保主题次之,而工银信息产业的行业分布最为分散均衡。

4只基金持仓行业分布重合度并不高,可以同时纳入自己的基金池。

也可以根据自己已有配置的需要,根据行业分布情况选择1-2只基金进行补充配置。

当然,选择落后的基金进行投资,本身是一种逆向投资行为,投资过程中可能是较为难熬的。

9只优秀成长基金分批等权重买入,有可能是体验更好的投资选择。

基金梳理不构成投资推荐,本文所有观点和涉及到的基金不构成投资建议,只是我自己思考和实践的一个真实记录,据此入市投资,风险自担。

@今日话题 #雪球星计划公募达人# #老司基硬核测评# @雪球创作者中心 @ETF星推官 @雪球基金

$中银优选混合(F163807)$ $广发制造业精选混合(F270028)$ $工银信息产业混合(F000263)$

本文由 懒人养基 首发,版权归作者所有。未经许可严禁转载。欢迎朋友们转发朋友圈。