(原标题:为什么股价的历史次高点比最高点更有意义?)

行为金融学系列:系统的偏差与噪声

1/6、从个体偏差到系统噪声

2020年的时候,白马投资是正道,人人都要说几句巴菲特;21-22年的时候,景气度投资是王道,每天开盘前,不看看近期的高频数据,你就不知道今天该买啥卖啥;到了今年,主题是霸道,跟主题没关系的投资,起跑线就输了……

风格的钱同样也是凭本事赚,不丢人。怕就怕,很多人赚的其实都是风格的钱,却以为是研究基本面的钱。

我在行为金融学系列的上一篇认为:风格其实是认知偏差的一种,是一种稳定的偏差。赚风格的钱,就是你的偏差跟市场的偏差,偏差到一块儿去了。

与偏差对应的一个概念是噪声,就是水平时高时低,判断时准时不准。

长期而言,风格偏差可以赚钱,但噪声是一定亏钱的,所以投资决策需要消除噪声。

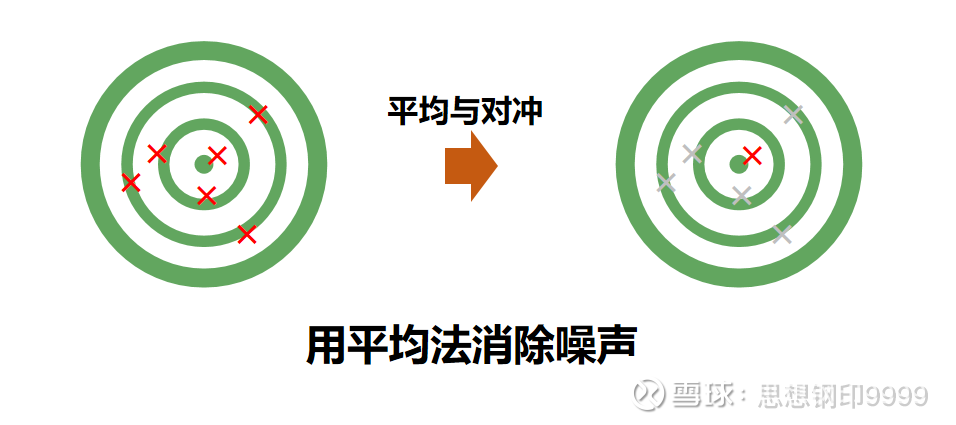

消除噪声的一个好方法是“平均”,上一篇举过一个真实的案例:

统计学家高尔顿来到一个集市,有人杀了一头牛,围观的人可以每人花一点钱猜这头牛的重量,最后离准确值最近的人,可以获得全部牛肉。

高尔顿找到了全部787个人的答案,发现大家猜的重量差距虽然很大,但平均值1197磅与实际重量1198磅,相差不到0.1%。

原因在于,噪声是往不同方向偏,有大有小,有正有负,如果数据足够大,且数据间彼此独立,没有相互影响(猜测者之间没有交流),平均值就足以消除这些噪声,得到内在价值。

这个案例经常被用来证明“市场有效性”,也引申出一个消除噪声的方法——

把你的分析过程跟几个投资高手交流,听取他们的意见,并对他们认同的价格取平均。

以上是上一篇《一个减少投资判断失误的方法》的主要内容。文章发出后,有很多读者提出不同的意见,最典型的疑问是:

——风格不同的投资者投票的结果,就像把苹果和桔子平均,意义何在呢?

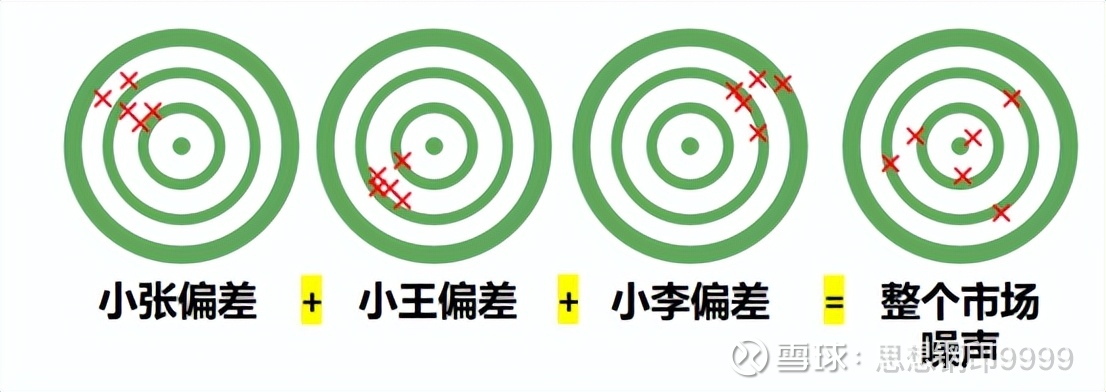

这个问题涉及到系统与个人的不同,对于股票系统而言,平均法不但可以消除噪声,还能消除个体偏差。

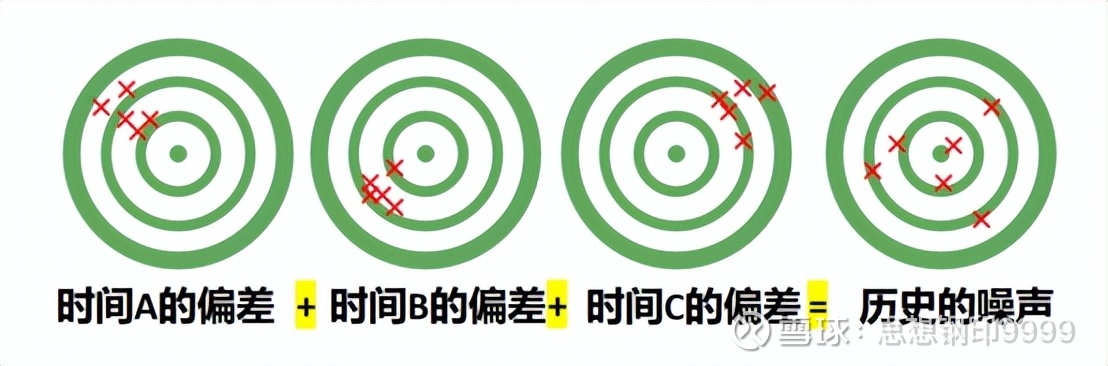

如下图所示,对于系统而言,所有个体的偏差(包括风格)集合在一起,就变成了系统的噪声。

而平均法,让相反的噪音在相互抵消后,被强化的就是群体最大公约数的股价认同。

本文说接着上一篇的观点(没看过上一篇的,建议先看上一篇),把偏差和噪声的概念,从个体延伸到系统,讨论以下几个问题:

1、股票价格形成的三个机制

2、市场风格偏好的四个象限

3、导致股价波动的两个偏差

4、参考意义最大的四个价格

5、历史估值法

2/6、股价形成机制1:猜重器消除噪声

有一个很有趣的问题,最早的估值法市盈率法是上个世纪三十年代才被广泛应用的,那之前的人是怎么给公司估值的呢?

看过《股票大作手回忆录》的朋友应该都有印象,那时投资者出价其实更多凭历史价格和个人感觉,最多参考一下分红,并没有什么科学的估值方法。

但有人回顾那个年代公司的估值,发现跟现在估值体系的结果大致相当,也是跟基本面匹配,只是波动更大一些。

所以说,股价不是估值方法估出来的,而是交易出来的,就像前面说的大家猜牛重量一样,金融市场就是一个“猜重器”,每个人都带着个体偏差,形成了系统噪声,再通过交易消除噪音,形成成交价格。

这就是股票价格形成的第一个机制:猜重器。

其中,基本面投资者发挥了最主要的“猜重器”作用,使得股价大体基本反应了基本面。

这也是“有效市场理论”和“随机漫步理论”的理论依据之一。

但是,只要你是活在这个市场中(而不是大学课堂上),你就应该感觉到,市场有效性并不存在,否则就不会有6124点的高点,也不会有港股去年十月底那种无底线的下跌,反转之后又无节制地暴涨。

这是因为,股票投资与猜牛重量有两个本质的差别,导致股价的形成还有两个更复杂的机制。

3/6、股价形成机制2:风格偏好函数

牛重量与股价的第一个差别:牛的重量是现实的、客观的,而股票的价格包含了两个方面:

1、现实

2、从现实推测出的预期

净资产50个亿的公司,市值可以到500个亿,这多出来的450个亿都是未来现金流贴现,来自预期。

股价=现实+预期

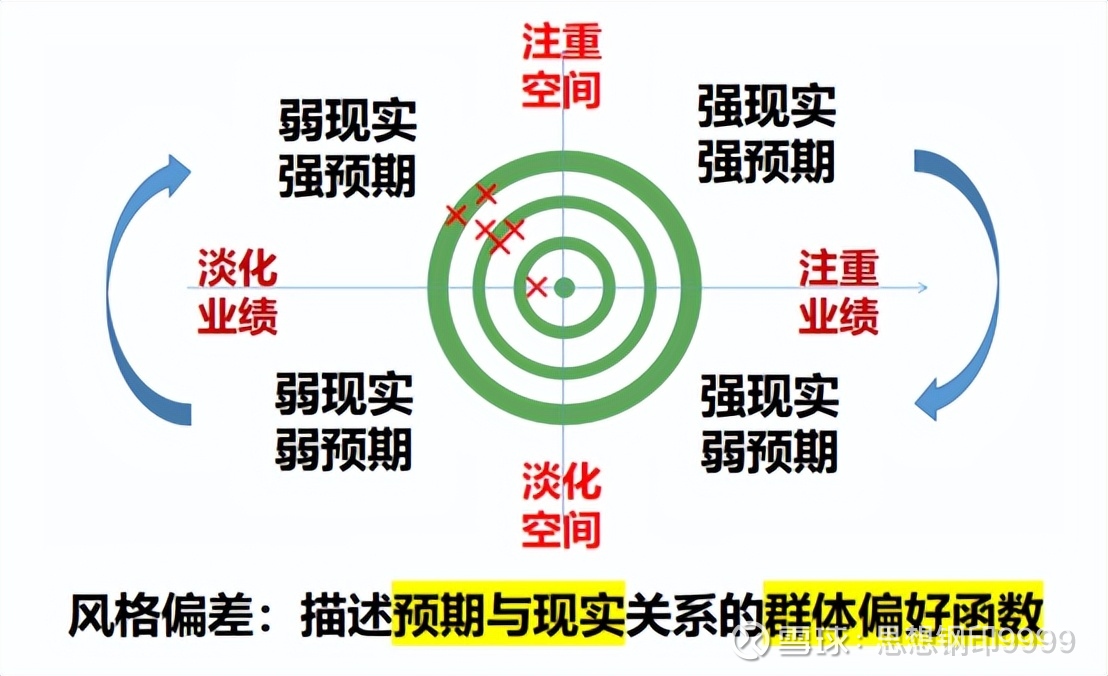

这里的预期,不是现实的简单线性外推,而是宏观面的某种偏好函数,市场会在不同的时期发生不同的偏差,最后就形成了——“市场风格”。

现实和预期可以组合出四个风格象限:

回顾一下近几年市场的风格:

强现实强预期-象限1,盈利升,投资猛,所有的股票一起提升估值(2020年下半年)

弱现实强预期-象限2,经济增长一般,但市场预期复苏,市场会倾向于提高有空间的股票的估值(2019年上半年)

弱现实弱预期-象限3,盈利差,不敢投资,所有的股票一起压估值(2018、2022年)

强现实弱预期-象限4,经济增长强劲,市场看到了潜在的危险,市场会倾向于对业绩确定性强的股票以估值(2017年、2021年下半年)

四个象限逆时针转运,形成一个标准的宏观经济周期。

所以,市场作为一个系统,不但有噪声,还有偏差。

上一篇中,我已经总结了,风格是一种稳定出现的认知偏差:

2019年中美贸易战的背景下,所有的安全自主属性的资金都被赋予估值溢价

2020年基金牛市,基本上所有的公募重仓股,都被市场赋予估值溢价

2021年全球经济一枝独秀,所有的高景气度资产,都被市场赋予估值溢价

2022年经济不断下沉,市场极度追求现金流,大部分资产(包括高成长)都被杀估值,除了少数高股息方向

今年前几个月,市场上“弱复苏也是复苏”和“从复苏走向通缩”两种情绪交替出现,导致市场有两条截然不同的主线:

AI板块代表前者,弱现实强预期下,放弃业绩炒空间;“中特估”代表后者,在弱现实弱预期下,唯有已经收缩过很多年的高股息行业才值得拥有。

这就是股票价格形成的第二个机制:风格偏好函数,它决定了市场会给哪一些股票更高的估值溢价和折价。

当然,风格偏差的形成机制,仍然在传统的经济理论的框架内,可解释,可利用,可预测,股价的不可预测性,主要在第二个差别。

4/6、股价形成机制3:趋势系数

牛重量与股价还有第二个差别:投资者之间的相互影响

我们可以把市场的投资者分为两类,第一类投资者就像在猜牛重量的人,不关心别人的想法,只要报出自己内心认可的那个重量就可以了。

传统的价值投资者,关心公司的内在价值,远甚于关心股价是涨是跌,他们的出价,不受市场影响,如果市场上只有这一类投资者,那就只有风格偏差,没有那么多极端的价格演绎。

但市场上还有第二类投资者,他们使用的不是巴菲特总结的“称重器”,而是凯恩斯总结的“选美投票”,即,不是选出自己认为最美的,而是猜测大多数人认为最美的。

正是这类投资者,在上涨时不断买入,使得市场最后极度高估,在下跌时,不断卖出,到最后极度低估。

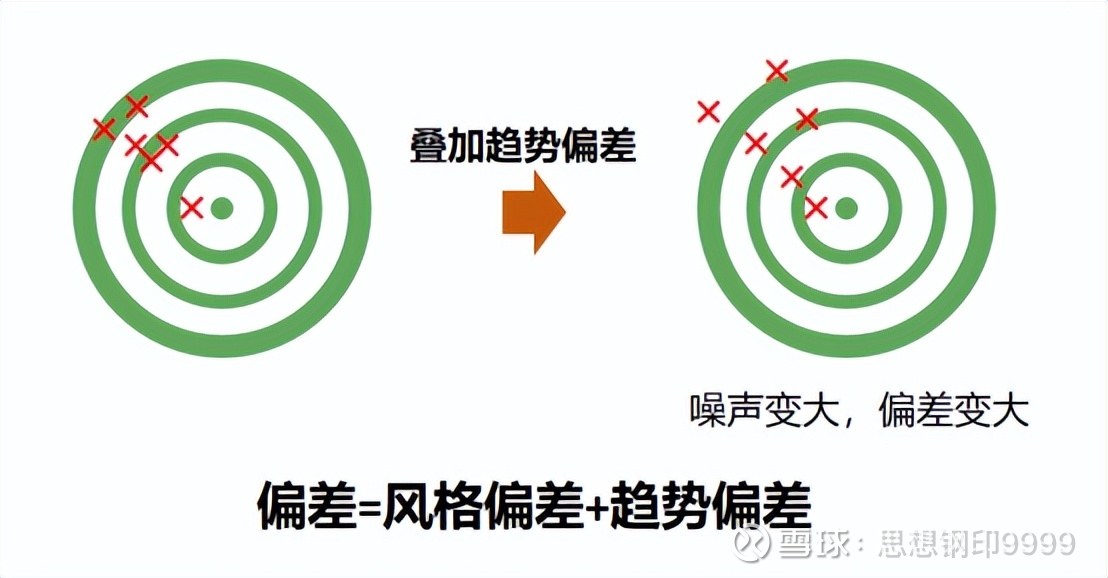

这类投资者对趋势的判断,可以定义为“趋势系数”,这就是股票价格形成的第三个机制,导致了每一类股票的估值溢折价的放大与回归。

如果说,风格偏差是对现实的预期,那么,趋势偏差就是对风格偏差的预期,就是我们常说的预期的预期。

5/6、最高(低)点与次高(低)点

先小结一下,基于噪声与偏差的股票定价的三重机制:

1、首先基本面定价:投资者消除个体噪声,形成基本股价

2、叠加风格偏差,市场风格偏好函数决定了哪些股票有估值溢价、哪些股票有估值折价

3、再叠加趋势偏差:趋势系数决定了估值溢价折价的放大和回归

由此总结:

股价

=

内在价值(现实基本面消除噪声定价)

+

风格偏好(基本面的风格偏好函数)

+

趋势偏好(风格偏好的趋势系数)

(这其实可以变成一个数学公式,但数学公式会打断阅读体验,吓跑很多读者,就不写了,留给数学好的同学写吧)

你看看,公司基本面本身就在不断变化,再叠加风格偏好的变化和趋势交易者的推波助澜,使股价呈现复杂的无规律趋势,形成高高低低的顶和底。

但在这些波动中,有两组股价是最重要的:

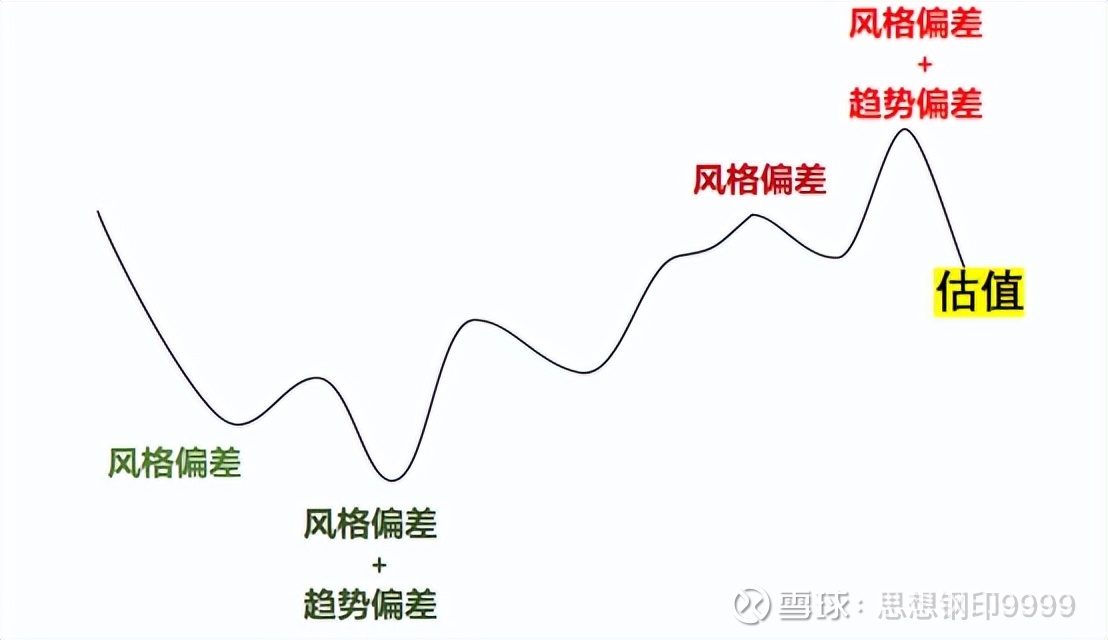

第一组是每一波估值上升与下降趋势中的估值(不是股价)最高点与最低点。

不同趋势投资者在某一个时刻创造的偏差无法用平均法消除,因为投资者总是同时偏向同一个方向。

但如果拉长时间看,他们在时间长河里又形成了各种偏差,变成了整个时间体系中的噪音,可以用平均法相互抵消。

我在《一个减少投资判断失误的方法》文章中提出了赔率的计算方法,正是用极值的平均。很多人认为这些极值对于这些股票而言,都是无意义的噪音,但正因为是噪音,它们才更有意义。

当然对极度乐观和极度悲观取平均值的方法,还是比较粗糙的,更精确一些,可以再找一组——

第二组是每一波估值上升与下降趋势的次高点与次低点。

基本面投资者仍然会受风格偏差的影响。而风格和基本面又同时受宏观环境影响,比如2020年,消费白马普遍涨到100多倍,虽然大部分是泡沫,但确实当时消费行业的基本面也是最好的,业绩预测未来两年普遍是30%+的增长。

风格偏好的波动性虽然小于趋势偏差的波动性,但因为有基本面的支持,却更稳定,往往长达一年以上,不但平均值有意义,它们也包含了更多的信息。

总结一下这两组价格的意义:

其中的估值最高点和最低点,代表风格偏差叠加了趋势偏差;

其中的估值次高点和次低点,以风格偏差为主。

6/6、历史估值法

基于这个原理,我在知识星球上写过一套历史估值法,就是利用市场在不同偏差阶段给出的估值极限,去判断公司的内在合理价值,具体方法,这里就不详细说了。

和“历史估值百分位”方法一样,它同样存在长期合理估值与近期合理估值,即:

过去两三年的小级别周期,估值极限对应近期合理估值

过去三年以上的大级别周期,估值极限对应长期合理估值

它跟常用的“历史估值百分位”比较相似,但也有两个不同之处:

第一,它主要考虑有意义的估值极限,它往往代表某一类因素的最大影响力

第二,充分考虑“现实基本面”对应的基本估值的变化:

很多公司历史上基本面都发生过巨大变化,不能压缩成“历史估值百分位”,而是要去理解每一个极限估值点位对应的当时的现实基本面、当时的市场风格。

一般估值方法的参考数值,都是主观经验——包括最科学的自由现金流贴现法的贴现率,而历史估值法的所有数值,都是纯粹客观的历史数值,消除噪声后的结果。

人有噪声,但规则没有,所以在大多数的判断当中,一个算法模型,甚至是一个简单的规则,效果也往往要好于人类自以为是的判断。

投资者更应该专注于企业基本面分析与未来的发展趋势,把与市场相关的估值高低判断的权力,还给市场。

历史不一定会重演,但历史的平均值会不断重演。

行为金融学系列文章

1、囚徒困境:想赚别人的钱,先来博弈人性

2、沉默的螺旋:“基金抱团”是如何形成的

3、聚焦点:如何预判市场风格?

4、成功者的投资经验是靠不住的