(原标题:我们需要什么样的固收+基金?)

近几年随着主动权益基金的爆发式增长,股债兼具的固收+基金也同样得到了非常多投资者的关注。与主动权益基金一样,固收+基金同样涌现了非常多的优秀基金经理,像易方达的张清华、安信基金的张翼飞受到了非常多投资者的追捧,近期张翼飞更是升任公司的副总经理。

然而随着市场结构性牛市的褪去,近几年固收+基金也面临着非常多的挑战,固收+基金的业绩表现还不如纯债基金,固收+变成固收-,一时间投资者对该类产品的吐槽开始变得不绝于耳。

那么今天固收+基金面临的问题出在哪?我们又需要什么样的固收+基金呢?如何看待张翼飞的成功?今天针对这些问题展开聊聊。

固收+基金非常好理解,就是将基金资产中的大部分(一般≥70%)投向债券类资产,将基金资产中的小部分(一般≤30%)投向权益类资产。这类产品主要是为了满足那些风险偏好较低但又希望能够获取相对纯债基金更高回报的投资者,由于从中长期来看权益类资产相对于债券类资产有着更大的收益想象空间,因此将组合中的小部分资产投向权益,从长期来看一方面有望获得相对于纯债基金更高的投资回报,另一方面又基本保持了债券基金低波动的风险特征。

很容易理解,固收+基金面向的投资者还是以低风险偏好为主。对于这类投资者而言,相对于更高的收益弹性,他们会更为在乎基金产品的回撤控制能力。如果在控制好回撤的基础上,收益还能不差于同行,那么这可能是固收+基金投资者最为梦寐以求的产品了。

固收+基金同样崛起于2019-2020年的结构性牛市行情中,当时正值主动权益基金的当打之年,年度收益超过50%的基金产品如过江之鲫。那么很容易理解,对于权益中枢在10-20%的固收+基金而言,在2019-2020年,每年获得10%+的投资回报并非什么难事。

而且由于2019-2020年市场呈现出非常明显的动量效应,只要基金经理选对板块且拿得住,那么权益资产部分头寸往往也能走出45度向上的优美曲线,单边向上的权益叠加债券资产稳稳的幸福得到的波动低且收益高的业绩曲线,让很多投资者产生一种幻觉,那就是:

我的资金在不用怎么承担市场风险的情况下每年能够获得10%出头甚至高达20%(假设权益部分年度收益能够达到100%)的投资回报,那么这样的业绩如果持续下去,那么长期业绩可以接近甚至媲美巴菲特这样的投资大师,但投资业绩的波动性却远小于此。

正因为大家对固收+基金有着这种不切实际的期待,该类产品一时在投资者间风靡,很多基金公司纷纷加大固收+产品的布局力度。

理想是美好的,然而现实是骨感的,随着结构性牛市逐渐褪去以及主动权益基金的赚钱效应大幅减弱,固收+基金动辄年度10%+的业绩逐渐变得遥不可及,很多固收+基金在2021年年中创了历史新高后,至今仍在2021年的新高以下徘徊,最近两年绝大多数固收+基金的业绩表现不及纯债基金,固收+变成固收-。固收+基金由此前的香饽饽顿时变得食之无味,其在投资者群体中的吸引力大幅减弱。

回过头来看大家对固收+基金的看法变迁,其实非常清晰,那就是权益部分的表现决定固收+基金的受欢迎程度,权益表现好,固收+就是真正的固收+,权益表现不好,固收+就变成了固收-。大家只愿意接受权益部分持仓对固收+基金带来的业绩增厚,但却有意无意的忽略了权益属于高收益预期及高波动品种,一旦引入权益持仓,固收+基金也会因权益阶段性表现不理想而受到拖累,这正是盈亏同源的体现。固收+基金预期收益确实更高,但净值曲线的波动肯定会增大,至于波动增大这一点大家则因2019-2020年的股票牛市而对此有意无意的忽略了。

尽管事后看非常清晰,但事中来看无论是不少的基金经理还是持有人都会沉迷于10%每年的高收益而无法自拔,这就是典型的“以为赚的是Alpha,其实赚的是时代的Beta”,身在其中的每个人都高估了自身的能力,持有人高估了自己的选基能力,基金经理高估了自己的选股能力。

对于这个问题,我觉得要分两方面来谈。

从产品的需求方也就是持有人角度,要适当降低对这类产品的业绩预期,不宜对业绩进行简单线性外推。投资者需要意识到固收+的预期收益要比纯债基金高,但这意味着背后的风险也就是净值的波动同样要高于纯债基金。在这个过程中,基金公司可能需要进行大量的投资者教育工作,不能单方面强调收益而忽略潜在的风险。

从投资的提供方也就是基金公司角度,或许可以在产品设计上特别是权益部分仓位的投向上多下功夫,对于绝大多数固收+产品的持有人而言,个人认为将权益资产投资部分采用深度价值策略或许为一种理想的选择。理由主要以下几点:

(1)从固收+投资的诉求来看,他们更为看重的是产品的债性,而非股性,相对于收益弹性,更在乎回撤控制能力。因此权益资产需要同样呈现出低回撤的特点,这样产品的整体回撤才可控。

(2)要控制权益资产的回撤,公认比较靠谱的方法就是降低投资组合的整体估值重心。对于降低组合的回撤,很多基金经理都对此进行过详细的分析,很多人认为个股的回撤与其估值的高低没有太大的关系,对于估值高的优质公司,其回撤可能很小,对于估值低的烂公司,回撤也可能很大。

对于这个观点本身,也许并没有什么问题,但问题在于分别在低估值股票中和高估值股票中寻找低回撤公司的难度是不可同日而语的。很多偏爱高估值公司的基金经理持有上述观点,认为在市场调整时也具备控制回撤的能力,但很少有人能够真正做到;而对于偏爱低估值公司的基金经理,则很少出现大面积踩雷而导致净值大幅回撤的情况。

从投资逻辑的角度也容易理解这一点,公司估值的高低往往可以等同于投资者对于这些公司未来业绩预期的高低,而预期往往时脆弱的,高估值的股票对应的业绩预期较高,要让这些股票不出现大幅回撤,唯有公司对外呈现的方方面面超出投资者的预期,这是很难长期维持下去的;而对于预期本来就较低的低估值公司,只有公司不要不比大家想象得更差,那么股价的回撤便相对可控。

综上,对于绝大多数基金经理而言,囿于投资难度的差异,要控制权益组合的回撤,相对可行的途径便是降低投资组合的辨识度。

(3)深度价值投资策略的长期投资回报并不输于成长风格。深度价值策略可以很好的控制组合的回撤,而且更为重要的是从长期来看,深度价值投资策略并不属于成长风格以及均衡型投资风格。对于这一观点,可能会有很多投资者在2019-2020年表示不屑,但如果站在现在这个时点,经过2021年过去近3年的均值回归,相信很多投资者不会再质疑这一点。我此前在令人意外的三张对比图对照过姜诚(深度价值)和张坤(成长价值)这两位风格鲜明的基金经理2019年以来的业绩,当时我对照的截止时间是2022年年初,经过一年的均值回归后姜诚的业绩仍略输于张坤;但如果截止现在,姜诚2019年以来的业绩已经超过了张坤。这说明优秀的深度价值风格基金经理在长期来看,其业绩并不输于优秀的成长风格基金经理。

综合上述三方面因素,可以发现将权益部分采用深度价值投资策略,一方面可以很好的满足投资者对于低回撤的追求,另一方面又能取得不输于其他类型策略的投资回报。既然这样,何乐而不为呢?

对于这个问题,我认为大家还是不必过于神化任何一位明星基金经理。包括张翼飞在内,他们之所以在某个阶段业绩变得特别出彩,一方面当然是基金经理本身的投资能力使然,另一方面也离不开时代的Beta。

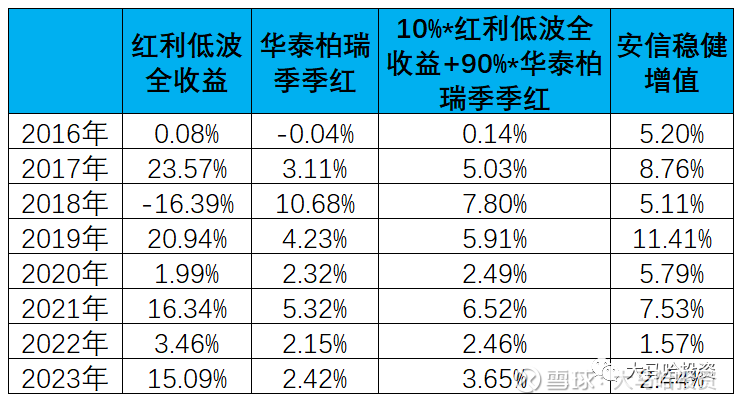

为说明这一点,我们先回到上部分讨论的问题,我们假定一只固收+基金,权益部分采用深度价值策略(用红利低波全收益指数作为近似替代),债券部分用华泰柏瑞季季红(一只业绩不错的纯债基金)作为替代,然后再假定该产品的权益投资比例中枢一直保持在10%的水平,那么该虚拟固收+产品的分年度业绩及业绩曲线分别如下表及下图所示。

通过上述列示数据,相信大家不难发现除2019-2020年该产品的业绩相对于同行不够理想外,其他年份该产品的业绩均处于非常拔尖的状态,尤其是近两年,如果一只固收+产品能够取得这样的业绩曲线,应该会深得投资者青睐。

然后我们再回过头来看张翼飞的成功,张翼飞受到投资者的热烈追捧主要还是2021年及之后的事情,2021年及之后,在大多数固收+基金业绩停滞不前之际,张翼飞的代表作安信稳健增值不断刷新历史新高。

如果我们去看张翼飞代表作安信稳健增值权益部分采用的投资策略,可发现该产品一直采用的是深度价值策略,通过下表我们可以看出安信稳健增值2015年以来各期权益持仓的整体市盈率基本都保持在12倍以上,其估值容忍度与曹名长和姜诚这类深度价值风格基金经理基本相当。最近几年权益市场动荡,抱团股领跌,深度价值策略一枝独秀,张翼飞在此时走红离不开深度价值策略业绩重新爆发的大背景,这是时代给予他的Beta。

当然,如果将安信稳健增值的业绩同我在前面构造的模拟固收+基金业绩进行对照,可以发现安信稳健增值2016年至今的整体要好于我构造的模拟固收+基金组合,期间安信稳健增值上涨58.6%,模拟固收+组合上涨39.23%,前者优于后者13.89%,折合年化1.76%的超额收益。这一优秀的业绩则主要来源于张翼飞的选股能力,如果对安信稳健增值各期股票持仓进行模拟收益测算(选股收益),2016年年初至2022年6月底,该产品按照每半年持有的完整股票组合测算,其模拟测算收益高达299%,远远优于同期沪深300和红利低波指数的表现,这是他的投资能力使然。

由此可见,张翼飞的成功一方面离不开时代的Beta(深度价值策略能够很好的控制组合的回撤,而且在近几年权益市场表现不好的时候拥有不错表现,很好的契合了固收+投资者的诉求),另一方面也离不开他自身的Alpha,也即其选股能力。

免责声明:以上内容仅供参考,并不构成投资建议。基金有风险,投资需谨慎。

全文完,感谢您的耐心阅读!原创不易,如果此文对大家有帮助,欢迎点赞、在看、收藏、关注四连击,感谢大家的支持~

@今日话题 @雪球基金