(原标题:巴菲特的投资业绩:73年470万倍,一个复利奇迹!)

上午写到了施洛斯的投资业绩,这篇我们来看看巴菲特73年投资生涯的业绩。

如果从网上查巴菲特的投资收益,结果让人眼晕,有说15%的,有说19.8%的,还有说25%的,要知道巴菲特公开记录的投资就有67年了,复利25%和20%的差距也太大了,67年复利25%增长的结果是300万倍,复利20%的结果是20万倍,完全不是一个数量级的了。

今天我要自己算算,看看事实如何。

首先,巴菲特2001年伯克希尔股东大会上午场回答第29个问答时说道:

“你提到1956到1968年是我投资最好的时期,事实上,我最好的时期是在那之前,那是我在1951年初认识本·格雷厄姆之后不久。

从1950年底到接下来的10年,我的年化收益率能达到50%,平均每年比道琼斯指数高出37点,但是,当时我的钱非常非常少。”

也就是说在成立合伙投资公司之前,巴菲特的年化收益在50%以上。

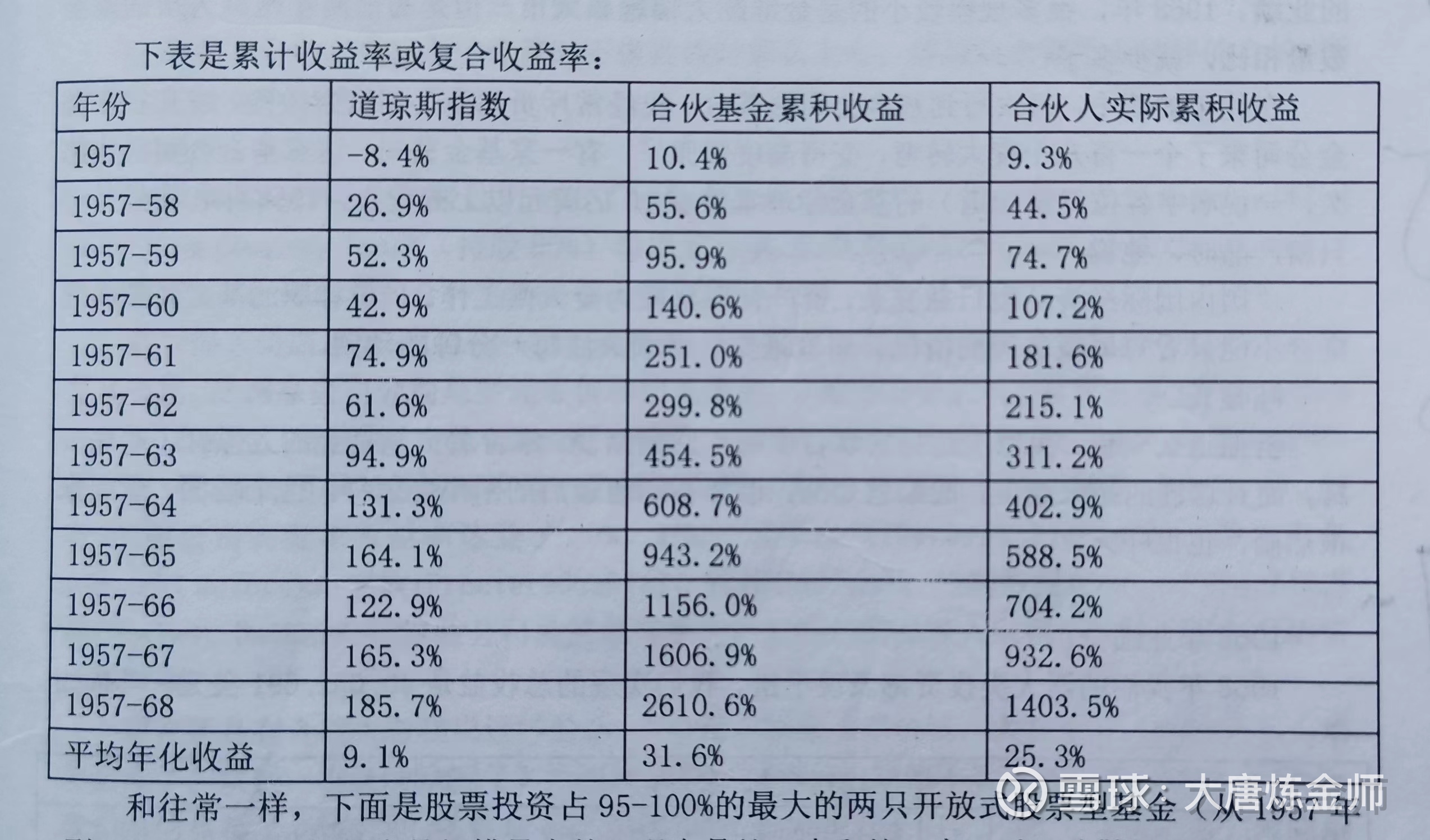

其次,从《巴菲特致合伙人的信》里可以找到数据,巴菲特在1956至1968年合伙公司期间年化收益31%:

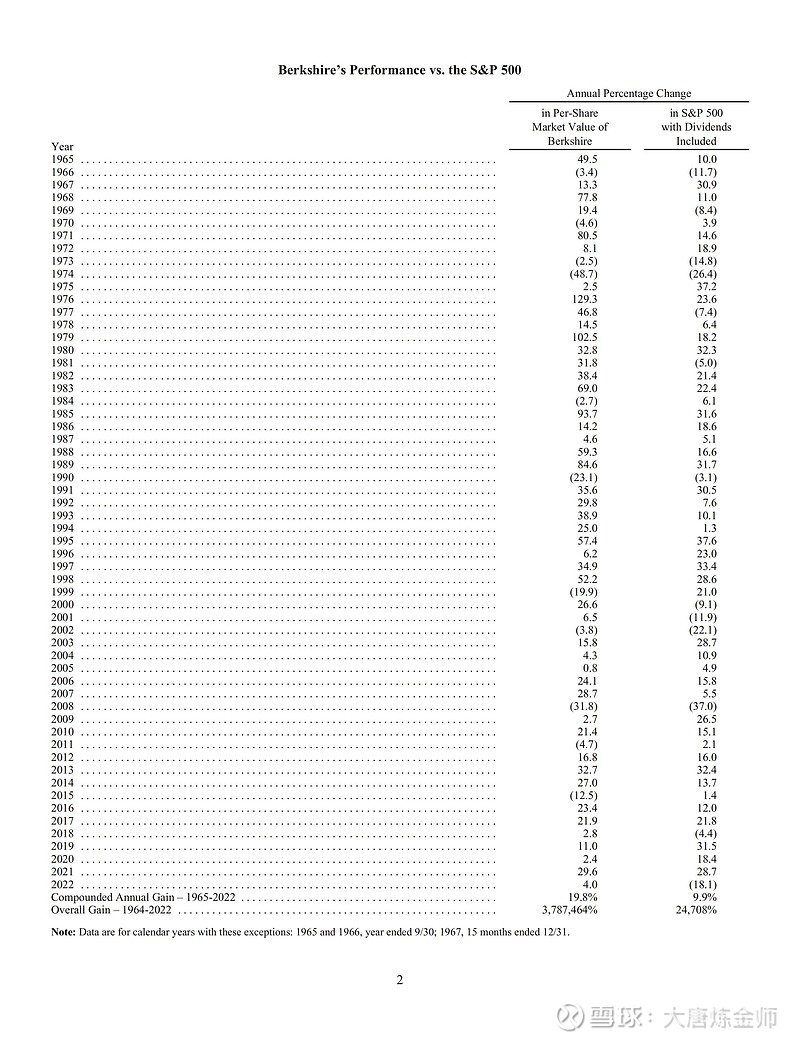

最后,在《巴菲特2022年致股东信》中,可以找到巴菲特自收购伯克希尔哈撒韦公司以来的数据。

很容易得出有以下结论:

1、以可用资金来源(时间有重合)划分可分为:

自有资金阶段(1950—1956):年化50%+

合伙私募阶段(1957—1968):年化31.6%

伯克希尔阶段(1965—2022):年化19.8%

2、以投资理念划分(低估烟蒂和优质成长的分水岭是1972年喜诗糖果收购案):

钱少梭哈股(1950—1956):年化50%+

低估烟蒂股(1957—1971):年化28.1%

优质成长股(1972—1999):年化26.1%

钱太多时期(2000—2022):年化10.6%

补充:钱太多时期被迫买很多大蓝筹和集团公司,比如:

a、收购全美第二大电力供应商中美洲能源

b、投资267亿美元溢价收购全美第二大铁路公司北方伯灵顿铁路

c、投资日本的五大商社

3、投资生涯总计:

收益:(1+50%)的7次方×(1+28.1%)的15次方×(1+26.1%)的28次方×(1+10.6%)的23次方=4701821倍

巴菲特1930年出生,从20岁读过《聪明的投资者》后的投资生涯开始算,73年的综合年化收益率=23.42%!

他现在身价一千亿以上,反推他当时身价100000000000÷4701821=21268美元,大致也是相当的。

据《巴芒演义》的说法,巴菲特在1951年1月份的一个星期六去调研盖可保险,见到了洛里默·戴维森,就此他学到了保险浮存金可以作为无风险杠杆的秘籍,也买了350股盖可保险的股票,花了10282美元,占全部身家的三分之二的。

反推可知巴菲特当时的身家约为10282×3/2=15423美元,中间的差距可能的原因是:巴菲特投资生涯用了私募基金和保险浮存金这两种无风险杠杆。

总体而言,数据大致靠谱,巴菲特投资生涯年化收益约为23.4%,很好记的数字,也侧面验证了巴菲特说自己年轻钱少的时候年化收益50%+没有吹牛。

一口气算了这么多,终于有时间喘口气,也有时间回头看看自己算的数字,才发现,这简直是无与伦比的复利奇迹,每年20%多的复利增长,73年收益增长了470万倍,而这个数字还在增大,这就是时间的力量,这就是老巴的力量!希望老巴长命百岁,续写传奇!

#巴菲特# #投资# #巴菲特投资业绩