(原标题:2023半年度总结)

2023年的前6个月,就这么呼啸着过去了,这篇文章,我先分享自己的上半年总结,然后再讲讲我的一些思考和决定。

先看业绩吧,见下图。

2023年上半年,我的账户收益率是-1%,一季度末的时候,这个数值是6%,这意味着,二季度我的账户市值有比较大的下滑。

同期,沪深300的变动幅度也是-1%,我的账户和沪深300变动基本持平。

这给人的直观感觉就是——既然收益率是一样的,何必费心费神去分析公司呢?买沪深300不是更轻松吗?

事实上,这也是我的观点——如果我长期内不能取得超出指数的收益率,那我确实应该去定投指数基金。

我之所以现在还没这样做,就是因为拉长时间来看,我的收益率是超出沪深300的。

我的第一笔股票买入,是在2013年7月5日,买的是泸州老窖,从那时算起到现在,10年过去了。

从我投资到现在的10年间,沪深300的年化收益率大约是5%,同期,我的年化收益率是20%,超出沪深300指数15个百分点。

上述计算中,沪深300的年化没有算上股息收益率,如果加上,我的账户大约超过沪深300指数13个百分点。

从2015年到2022年,我的账户连续8年跑赢了沪深300指数,这是一个值得我自己骄傲的成绩。

我还专门去看了去年半年我的业绩,虽然收益率是0%,但相比于同期指数-9%的收益率,还是明显“抗揍”的。

今年上半年,我的账户表现只是跟指数平齐,而今年会不会成为我继2014年以来,第一次跑输指数,也是下半年的一个悬念了。

如前面所说,未来如果我的账户持续跑输指数——这个时间段是多久、是3年还是5年,我还没有想法——那么,指数才是我更好的归宿。

上述是我的持股市值的表现,其实,我更应该关注的是:我持有的这些公司,他们上半年的经营情况如何。

再说得深入一点、本质一点,我更应该关注的是:我持有的这些公司,他们的商业模式、竞争优势有没有发生明显变化。

这些也是我在后续各家公司半年报出来的时候,陆续要去分析和思考的内容,到时候我们再来详谈,就目前来看,我并不认为我持有的公司有明显的问题。

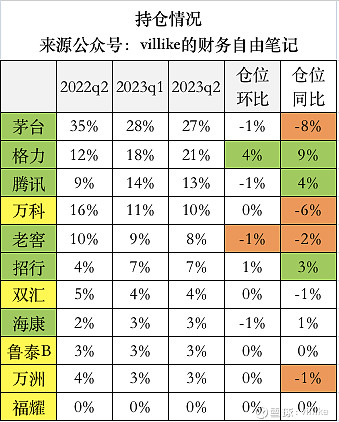

再来看看持仓情况,见下图。

上图第一列,就是我手上还持有的公司,2023q2那一列,就是截止到6月底,各个公司的持仓市值占比。

仓位环比和仓位同比两列中,绿色底纹是仓位比例变化大于1%的,红色底纹是仓位比例变化大于-1%的,你看到有一些数字是1%或-1%、却没有底纹的,是因为四舍五入造成的。

二季度我的操作不多,买过两次格力,买过一次招行,整个仓位变化情况也不大。

其中,格力的持仓占比上升了4%,主要是因为其他持股的股价大多都有下跌,而格力的股价保持了稳定,另外,两次加仓也有一定的影响,但考虑到整体资金量,影响不会太大。

另外,泸州老窖持仓占比下降了1%,主要是因为股价下跌造成的。

相比于去年6月底的仓位而言,增加比较多的是格力、腾讯和招行,主要是因为去年下半年至今,格力和招行的几次买入,以及三家公司的股价变动造成的。

相比于去年同期,茅台、万科、泸州老窖、万洲的持仓比例减少明显,主要是因为这几家公司的股价下跌、以及其他几家公司的买入造成的。

讲到这里,你们可能也发现了,我并没有什么“仓位控制”的概念。

上表中展示出的仓位变化,更多是一种结果,比如我有了交易,或者这些公司的股价有了变化。

换句话说,我并没有预设“哪家公司应该占多少仓位”这样的概念。

在这样的体系中,好的公司的占比倾向于会越来越高,而我没有持续买入的公司、或者是不太好的公司,他们的占比自然会越来越低。

从集中度来看,前5大持仓的市值占比,大约是80%,依然是比较集中的。

后续的话,上表中绿色底纹的几家公司,在有合适的价格出现时,我还会买入,在明显高估的价格出现时,我也会卖出。

对于上表中黄色底纹的几家公司,我不会再买入了,也会在合理的价格卖出,我所有的交易,都会发文章出来。

以上就是我的2023上半年投资总结了,然后说说我的一些近况和决策,发在我的XX号:villike的财务自由笔记。

@今日话题 $标普500指数(.INX)$ $恒生指数(HKHSI)$ $上证指数(SH000001)$