(原标题:中美电力公司对比 - 2023-07-03)

6月完善了下中美电力公司对比,这里发出来抛砖引玉,以供探讨。

A股、港股、美股电力公司的估值水平不太相同,本文主要从(1)估值、(2)盈利水平、(3)现金流;(4)分红及股息率;(5)中美电力体制5个角度来进行分析。总结将列在本文结尾。

一、中美历史估值情况

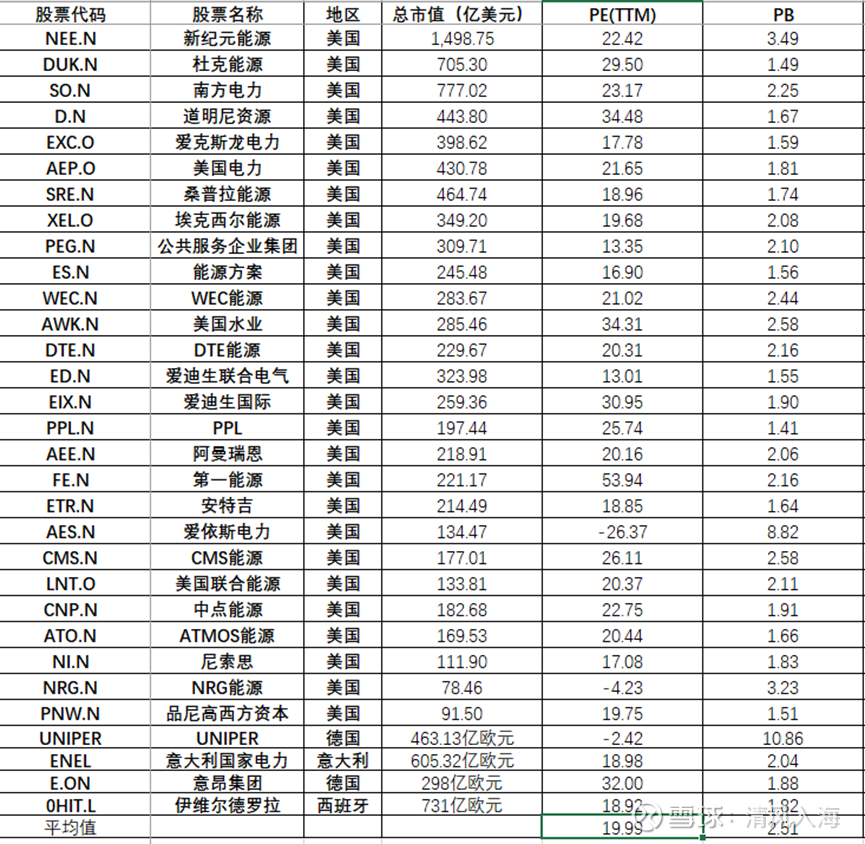

统计了海外电力公司的相关估值、利润和分红情况。如下表所示:平均PE估值为15-20倍,PB 2.5倍左右。(关于营收和业绩增速可以参考下一章节)

这里先看下港股的电力公司(市值从大到小),港股电力公司的平均PE为5-12倍左右(其中华能和华电因为2022年业绩是负数,显示为负PE),PB为0.7-1.2左右。

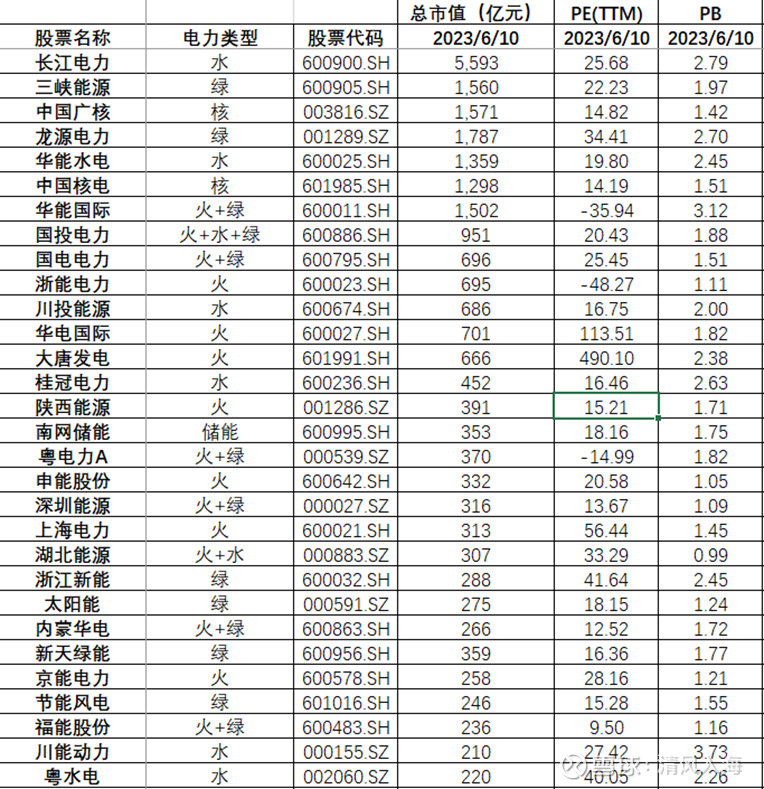

然后再看下A股的电力公司(按市值大小排名,同时区分了电力类型),如下图所示:因为分不同电力板块讨论下各个电力板块的估值,(1)水电板块的PE在15-25倍左右,和欧美电力公司比较接近,PB在2-3倍之间,也接近欧美电力公司平均水平;(2)绿电板块的PE在15-35倍之间,PB在1.5-3倍之间;(3)火电板块的PE波动较大,这里主要看PB,目前PB主要在1-1.5倍之间,个别因为过去两年净资产亏损较多,PB在1.5-3倍左右(华电、大唐等)。(4)火电+绿电,PE通常在10-20倍之间,PB在1-1.8倍之间。(5)核电,15倍左右PE,1.5倍左右PB。

二、中美盈利对比

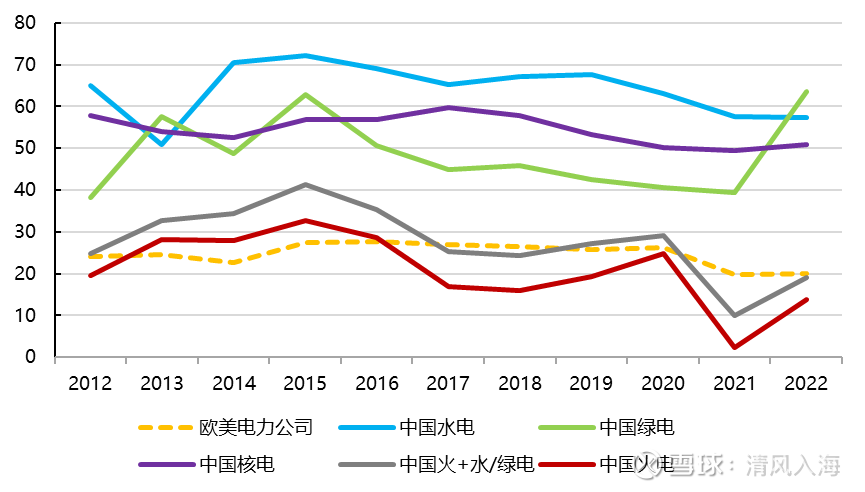

2.1营收净利增速

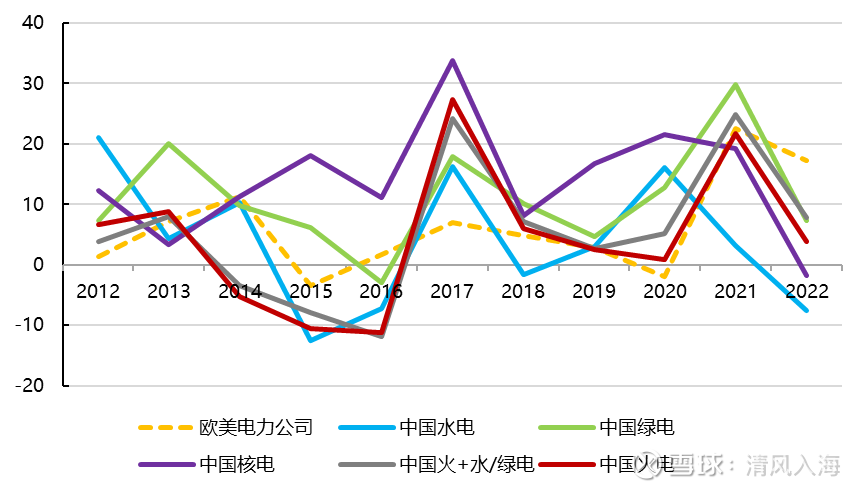

营收方面,海外电力公司营业收入增收较为稳定。细分中国板块,绿电、核电收入基本实现逐年增长,核电营业收入增速长期维持在较高水平,绿电在近年逐渐成为营业收入增速较高的板块,火电+水/绿电类企业收入增速与纯火电类企业基本一致,但增速略高于纯火电板块。

中美电力公司2012-2022年营业总收入(合计)增速(%)

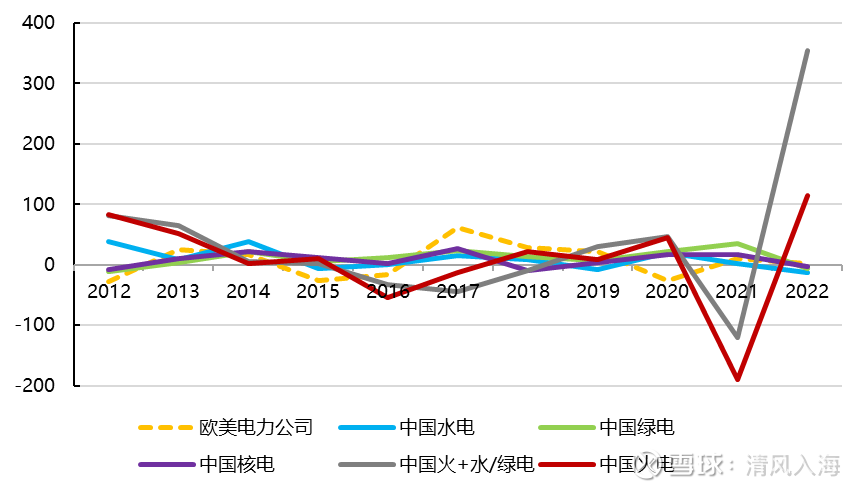

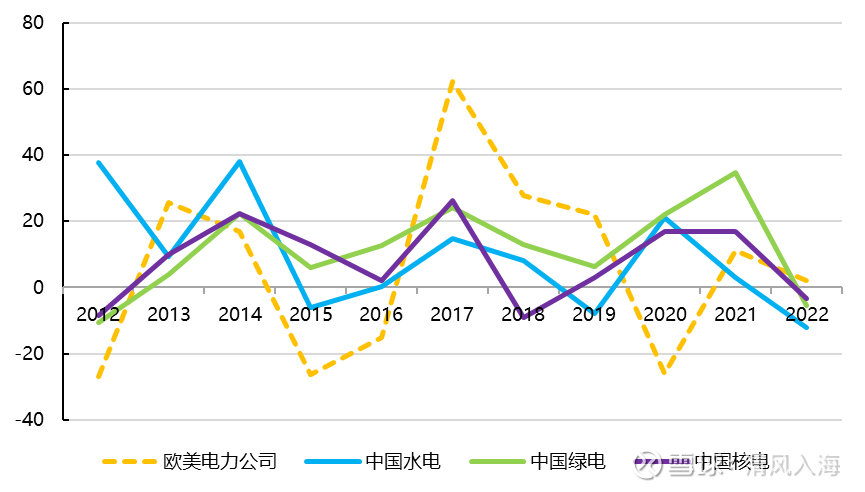

净利润方面,欧美板块净利润波动幅度大于其营收波动,中国板块绿电净利润增速最高,且基本实现逐年增长,水电净利润最为稳定,火电净利润波动最大。

中美电力公司2012-2022年净利润(合计)增速(%)

中美电力公司(剔除火电)2012-2022年净利润(合计)增速(%)

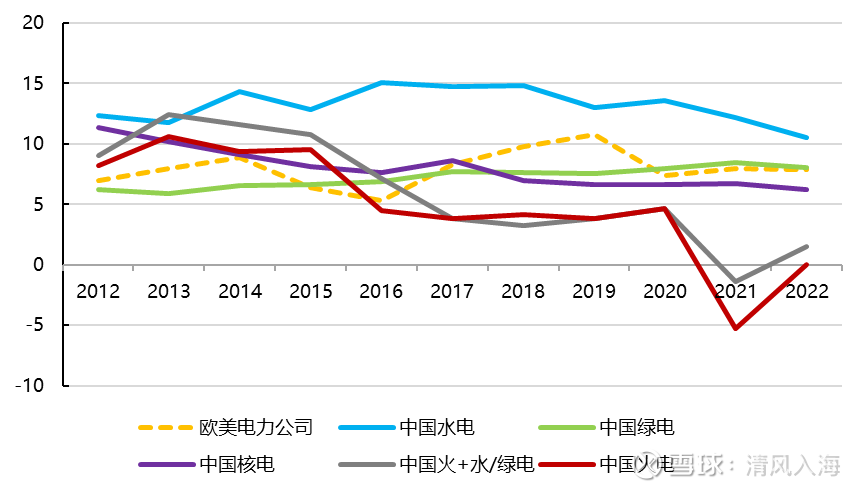

2.2 ROE&ROA对比

对比ROE和ROA,欧美板块和中国水电、绿电、核电板块公司的盈利水平较为稳定,中国水电的ROE和ROA表现突出,中国绿电板块ROE近两年与欧美板块的持平,ROA高于欧美板块,中国火电由于近两年利润下滑较多,ROE&ROA表现不佳。

中美电力公司2012-2022年ROE(%)

中美电力公司2012-2022年ROA(%)

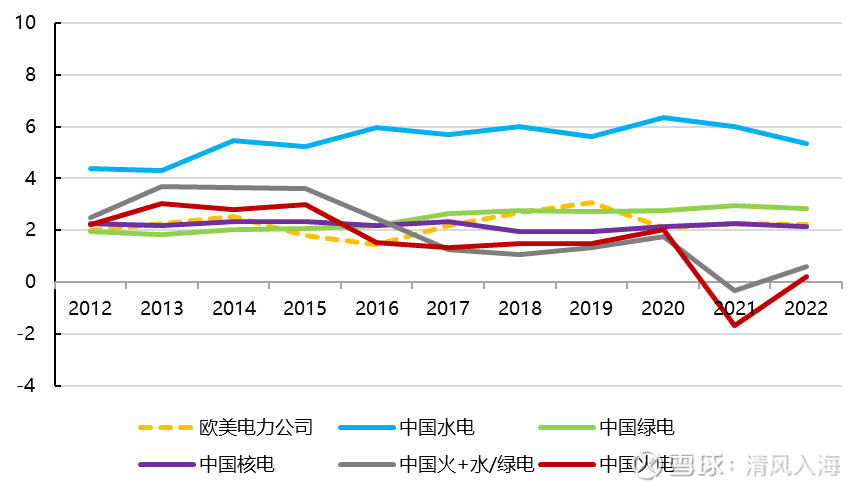

三、现金流情况

现金流情况如下图所示,这里主要比较了经营活动现金流占营业收入的比重,也即查看营收的含金量。

中美电力公司2012-2022年经营活动净现金流占营业收入比重(%)

欧美电力公司现金流占营收占比较为稳定,2021年和2022年略有下滑。

中国水电和核电的现金流占营收占比较为稳定,水电在2021年和2022年略有下滑。

中国火电板块2021和2022年煤价高企,因此现金流有些紧张。

其中中国绿电现金流/营收在2015年之后一直处于下滑阶段,而2022年现金流占营收占比大幅提升的原因是因为2022年收到较多补贴回款,如下图所示:

四、中美分红对比

这里从分红率和股息率2个角度来分析下中美电力公司分红情况对比。

4.1 分红率对比

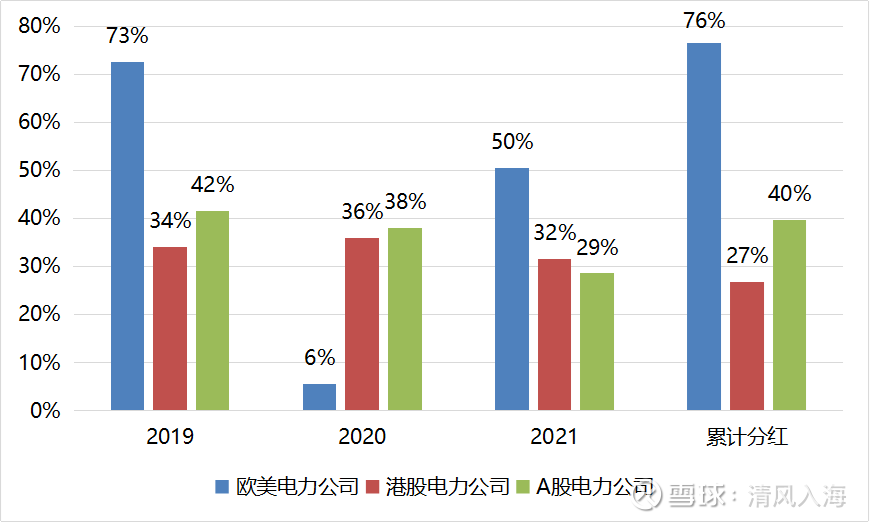

从多年分红率来看,美股电力公司平均分红率高于A股电力公司,高于港股电力公司。

中美电力公司平均分红率

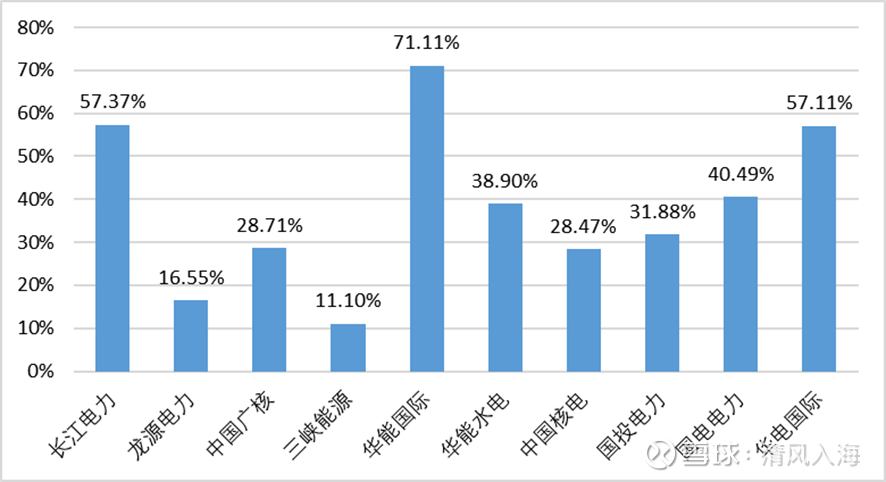

其中A股按市值排名,累计分红率数据如下,其中长电、华能、华电长期分红率在50%以上,近3年长电的分红率在70%以上,国投电力的分红率也提升到50%以上。

A股市值前十公司累计分红率(自上市以来)

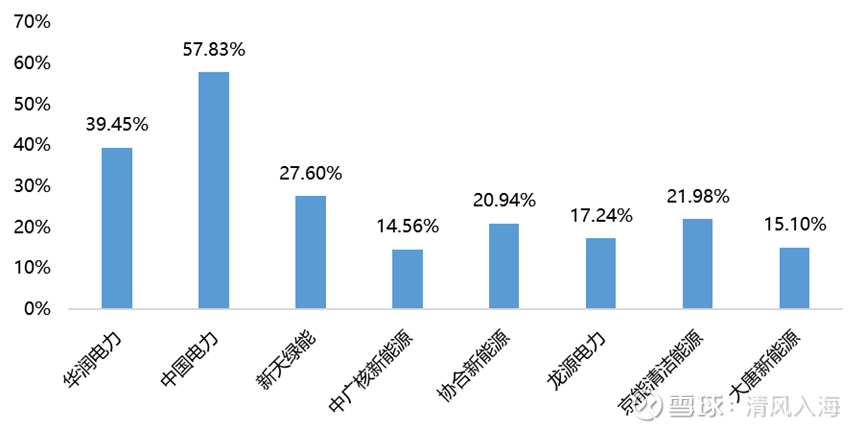

港股累计分红率数据如下:

港股电力公司累计分红率(自2012年起)

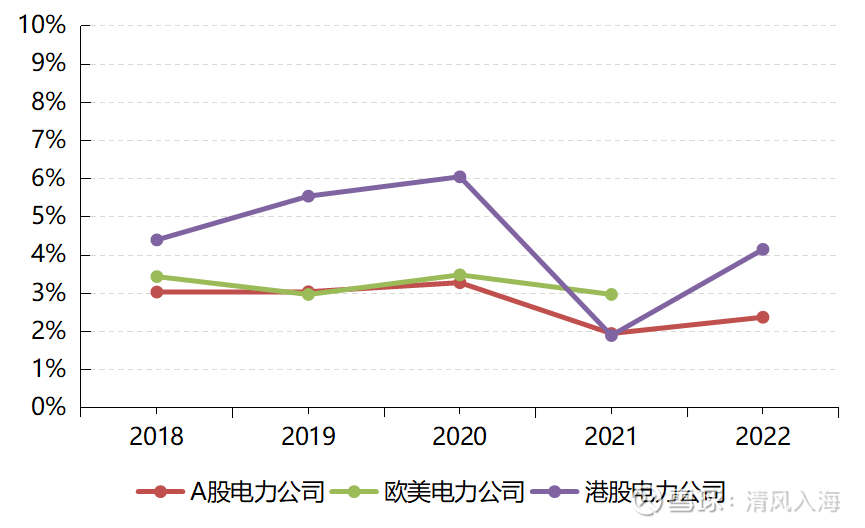

4.2 股息率对比

尽管分红率美股、A股、港股相差较大,但是股息率由于港股估值较低,反而股息率较高,如下图所示:

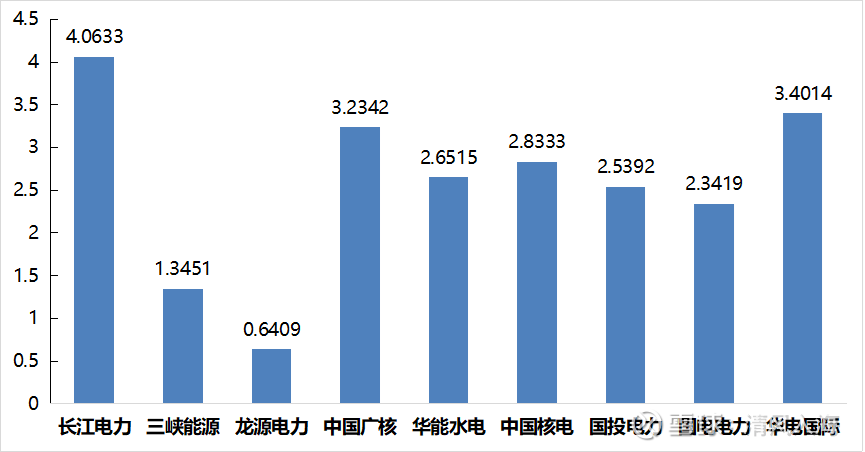

A股市值前十电力公司2022年股息率

其中A股市值前十电力公司2022年股息率如下所示:

A股市值前十电力公司2022年股息率

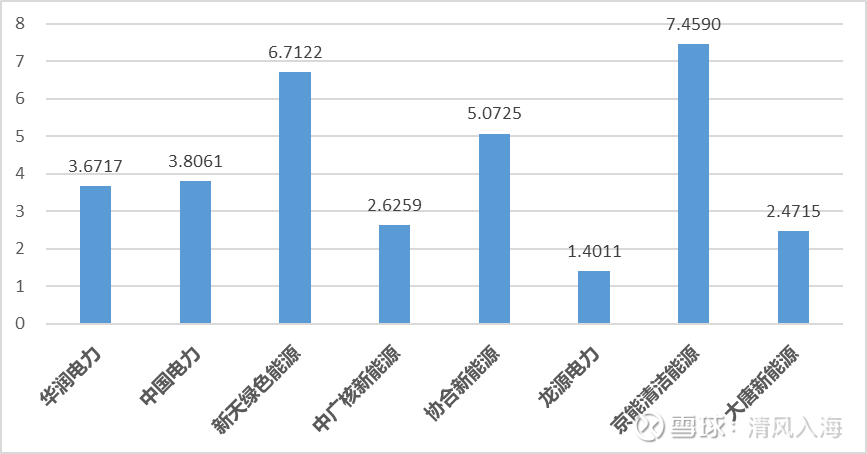

其中港股市值前十电力公司2022年股息率如下所示:

港股市值前十电力公司2022年股息率

备注:这里股息率的计算公式为N年的分红/N年年底的未除权股价。例如2022年的股息率为2022年的分红(通常23年发放,港股则有2022年中期派息)/2022年底的未除权股价。

五、中美电力体制

中国电力体制目前市场化程度相对较低;美国电力市场高度开放竞争,体制机制市场化较成熟。这导致目前中国电价受政府管制较多;美国电价市场化定价,电价相对比较灵活。

六、总结

美股的电力公司,不仅包含常规的发电业务,也包含输配电业务,因此业绩通常比较稳定,通过美股、A股、港股各个市场的电力公司对比,发现美股电力公司的估值和盈利稳定性和A股的水电公司比较类似。

整体估值而言:美股电力公司平均PE估值为15-20倍,PB 2.5倍左右。港股电力公司的平均PE为5-12倍左右,PB为0.7-1.2左右。A股的电力公司:(1)水电板块的PE在15-25倍左右,和欧美电力公司比较接近,PB在2-3倍之间,也接近欧美电力公司平均水平;(2)绿电板块的PE在15-35倍之间,PB在1.5-3倍之间;(3)火电板块的PE波动较大,这里主要看PB,目前PB主要在1-1.5倍之间,个别因为过去两年净资产亏损较多,PB在1.5-3倍左右(华电、大唐等)。(4)火电+绿电,PE通常在10-20倍之间,PB在1-1.8倍之间。(5)核电,15倍左右PE,1.5倍左右PB。

盈利能力方面:营收方面,海外电力公司营业收入增收较为稳定。细分中国板块,绿电、核电收入基本实现逐年增长,核电营业收入增速长期维持在较高水平,绿电在近年逐渐成为营业收入增速较高的板块,火电+水/绿电类企业收入增速与纯火电类企业基本一致,但增速略高于纯火电板块。净利润方面,欧美板块净利润波动幅度大于其营收波动,中国板块绿电净利润增速最高,且基本实现逐年增长,水电净利润最为稳定,火电净利润波动最大。

现金流角度,欧美电力公司现金流占营收占比较为稳定,2021年和2022年略有下滑。中国水电和核电的现金流占营收占比较为稳定,水电在2021年和2022年略有下滑。中国火电板块2021和2022年煤价高企,因此现金流有些紧张。其中中国绿电现金流/营收在2015年之后一直处于下滑阶段,而2022年现金流占营收占比大幅提升的原因是因为2022年收到较多补贴回款。

从多年分红率来看,美股电力公司平均分红率高于A股电力公司,高于港股电力公司。 其中A股长电、华能、华电长期分红率在50%以上,近3年长电的分红率在70%以上,国投电力的分红率也提升到50%以上。尽管分红率美股、A股、港股相差较大,但是股息率由于港股估值较低,反而股息率较高。

从电力体制来看,中国电力体制目前市场化程度相对较低;美国电力市场高度开放竞争,体制机制市场化较成熟。这导致目前中国电价受政府管制较多;美国电价市场化定价,电价相对比较灵活。

$华润电力(00836)$ $长江电力(SH600900)$ $中国核电(SH601985)$