(原标题:太不一样!买了此类资产,2021年至今依然是牛市!)

没错,这类资产就是大宗商品。

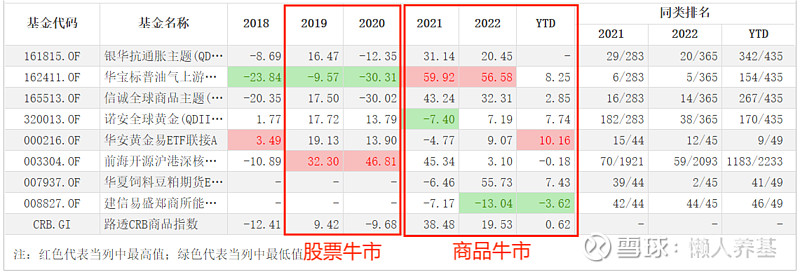

以路透CRB商品指数为例,该指数2021年、2022年和2023年截至8月4日的回报分别是38.48%、19.53%和0.62%,如果投资者在2019年和2020年在股市获利后将投资重点转移到商品基金,那就不仅不会受到股市跌跌不休的折磨,还会享受到持续而意外的牛市。

这当然是后视镜下的视角,也不意味着现在是投资商品基金的好机会,但绝不能说这种后视镜视角没有意义,因为它让我们看到了普通投资者平时并没有关注到或者没有重视的另类基金的配置价值。

由于货币超发几乎是所有现代经济体的重要特征,作为非生息资产的大宗商品,它的最大作用是对抗通胀。

经济过热或者发生严重通胀时,通常需要通过加息制造衰退预期、减少总需求从而抑制通胀,因此加息周期股市一般表现较差,而商品资产价格坚挺。

正是商品资产与股票资产的这种弱相关性,使它具备了较好的配置价值。

我们来看几类商品基金和路透CRB指数自2018年以来的年度回报表现。

(数据来源:Choice数据)

很明显,2018年股市下跌时,大部分商品价格下跌,黄金却是小幅上涨的。

2019年和2020年股市大幅上涨时,原油下跌、黄金上涨。

2021年之后股市进入下跌通道,原油却一路大幅上涨,黄金也仅在2021年出现负收益,2022年及2023年迄今为止都是正收益。

如果我们配置了一部分商品资产,可能在2019年和2020年股市大幅上涨时会一定程度拖累投资组合的配置效率,但在2021年后却能够贡献不菲的正收益,使我们的投资体验大大改善。

不同的大宗商品,其价格波动周期和波动幅度也是大不相同的,这就决定了不同的商品基金,其风险收益率特征也各不相同。

从投资标的所属区域来看,商品基金分为投资国内商品的商品基金和投资全球商品的QDII商品基金。

从具体的投资标的来看,商品基金又分为投资单一大宗商品的黄金基金、白银基金、有色金属基金、原油基金、农产品基金、化工产品基金等,以及投资多种商品的综合商品基金。

总体来看,商品基金在我国还属于小众基金产品,除黄金和原油基金外,其他商品基金目前仅有白银、饲料豆粕、有色金属和能源化工四大品类。

1、黄金和白银基金

作为一种国际储备和结算货币,同时作为一种特殊商品,黄金具有重要的避险和保值功能。在所有商品型基金中,黄金在普通公众中的知晓度是最高的,跟踪的基金数量和规模也最大。

我们通常都爱说“真金白银”,从公众知晓度来看,白银是仅次于黄金的贵金属,通常也是被公认的具有保值功能的一个投资品种。

2、有色金属基金

有色金属商品基金跟踪有色金属价格指数。

3、原油基金

目前已有的原油基金跟踪国际原油商品价格指数或国际原油价格收益率,因此都属于QDII基金中的另类投资基金(商品基金)。

4、农产品和化工产品基金

农产品基金和化工产品基金分别跟踪相应的农产品价格指数和化工产品价格指数。

5、综合商品基金

综合商品基金是投资海外多只、多类型商品基金的FOF,它们按一定的比例投资原油基金、黄金基金、农产品基金、金属基金等子基金,来获取超越比较基准的收益率。

6、商品资源股票主题基金

这类基金严格来说不属于商品基金,但与商品基金相关性较高。

1、银华抗通胀主题和信诚全球商品主题

1)两只基金均为主动管理型、投资多种商品的综合商品基金。

它们的业绩比较基准是标普高盛商品指数(GSCI),该指数包括24种商品,每种商品的权重每年调整一次。能源行业占了该指数75%的权重。

2)同为主动管理型产品,主要都配置在能源(原油)ETF和黄金ETF两类商品ETF上,并在两者配置比例上进行动态调整。

很明显,银华抗通胀主题的黄金配置比例一直较高,所以2018和2020年跌幅相对更小,2019、2021和2020年的涨幅也相对更小,显得更为稳健。

信诚全球商品主题则能源(原油)配置比例较高、黄金比例配置较低,故涨跌幅度都比银华抗通胀主题更大。

累计回报角度,近一年、两年和三年信诚全球商品主题略微占优,但近五年更为稳健的银华抗通胀主题反而小幅胜出。

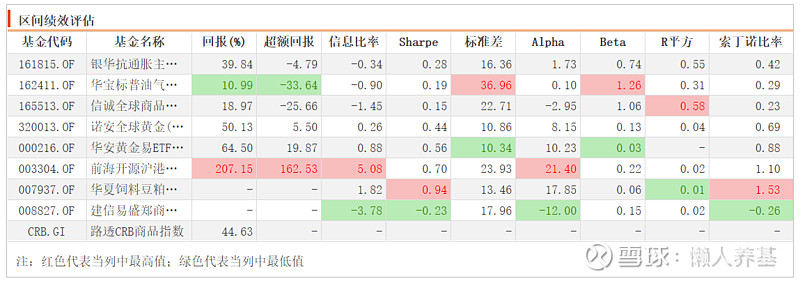

近五年回报表现详见下表。

(数据来源:Choice数据)

3)在最新的基金二季报中,两只基金的管理人均表示黄金可能短期承压,但看好黄金的中长期配置价值;银华抗通胀在二季报中明确表示,“展望未来,我们仍计划维持目前平衡的石油黄金组合。”

2、诺安全球黄金和华安黄金易ETF联接

1)同为黄金基金,诺安全球黄金是投资海外黄金ETF的FOF,而华安黄金易ETF联接则直接跟踪国内黄金价格指数。

诺安全球黄金是投资基金的基金,管理费、托管费等双重收取,所以总体回报水平稍微不如直接跟踪国内黄金价格指数的华安黄金易ETF联接,2023年8月4日统计近五年的累计回报刚好相差2个百分点。

2)诺安全球黄金最新的二季报观点与银华抗通胀主题和信诚全球商品主题相似,认为黄金短期仍有一定压力、价格震荡调整,中长期看值得关注配置。

华安黄金易ETF联接的观点更细化,维持“黄金当前震荡,到四季度偏乐观”的观点。

3、华宝标普油气上游股票和前海开源沪港深核心资源混合

1)同为商品资源股票主题基金,华宝标普油气上游股票用完全复制的方式跟踪标普石油天然气上游股票指数,是被动型指数基金,而前海开源沪港深核心资源混合则是主要配置贵金属(主要是黄金)和工业金属股票的主动管理型基金。

(数据来源:Choice数据)

2)通常情形下,商品资源股票主题基金的波动率高于相应的商品基金。

华宝标普油气上游股票会同时受到美股波动和原油价格波动的双重影响,所以其净值波动率高于原油基金。

前海开源沪港深核心资源混合也会同时受到A股、港股波动和有色金属商品价格波动的双重影响,其净值波动率也高于相应的有色金属商品基金。

有经验的激进型投资者可以用它们代替相应的商品基金进行投资。

3)前海开源沪港深核心资源混合在最新的二季报中表示,将维持当前对黄金和稀土资源板块的配置。

4、华夏饲料豆粕期货ETF联接基金和建信易盛郑商所能源化工期货ETF联接

1)华夏饲料豆粕期货ETF联接基金跟踪大连商品交易所豆粕期货价格指数。

而建信易盛郑商所能源化工期货ETF联接则跟踪易盛郑商所能源化工指数,持仓商品主要是PTA(对苯二甲酸)、甲醇和玻璃。

2)这两个商品基金对普通投资者更为陌生。

我们来看看近几年净值走势图,了解一下与商品指数和股票指数的相关性如何。

(数据来源:Choice数据)

很显然,建信易盛郑商所能源化工期货ETF联接与路透CRB商品指数的相关性较高,但前者涨跌拐点提前大半年,波动也更大。

2020年以来华夏饲料豆粕期货ETF联接与中证全指基本上是负相关的走势。

3)看华夏饲料豆粕期货ETF联接自成立以来的走势那么好看,好奇统计了一下,2020年以来的年化收益率竟然高达21.31%!

(数据来源:Choice数据)

一方面是饲料价格不断走高,一方面是猪肉价格屡创新低,饲料豆粕商品基金过往如此高的收益率,肯定也没有持续性可言。

1、稳健型投资者选黄金商品基金

基于费率比较和回报优势,国内的黄金ETF联接优于黄金FOF,即华安黄金易ETF联接优于诺安全球黄金。

2、中庸型投资者选综合商品基金

信诚全球商品主题回报弹性更大,银华抗通胀主题波动更小。

两者没有优劣之分,依各自风险偏好进行选择。

3、激进投资者选商品资源股票主题基金

受股市和商品价格波动双重影响,商品资源股票主题基金相较相关商品基金波动更大。

如果在油气股票主题基金和贵金属股票主题基金中二选一,懒人养基更倾向于贵金属股票主题基金。

即,前海开源沪港深核心资源混合优于华宝标普油气上游股票。

4、对小众的商品基金,有深度研究的投资者可以参与。

5、8只商品基金中,机构持仓占比前三分别是华安黄金易ETF联接、建信易盛郑商所能源化工期货ETF联接和前海开源沪港深核心资源混合。

详细的持有人比例数据详见下图。

(数据来源:Choice数据)

5、最后放一张8只商品基金近五年绩效统计表,供感兴趣的投资者朋友参考。

(数据来源:Choice数据)

基金梳理不构成投资推荐。本文所有观点和涉及到的基金不构成投资建议,只是我自己思考和实践的一个真实记录,据此入市投资,风险自担。

#老司基硬核测评# @今日话题 @雪球创作者中心 @雪球基金

$南方创业板ETF联接(F002656)$ $汇添富恒生科技指数发起(QDII)A(F013127)$ $天弘中证红利低波动100A(F008114)$

本文由 懒人养基 首发,版权归作者所有。未经许可严禁转载。欢迎朋友们转发朋友圈。