(原标题:致即将到来的牛市:多元化资产配置)

A股权益市场连续两年的跌跌不休,广大投资者痛苦不堪;投资者亟需一场牛市,以挽回投资损失、获取投资收益。

那么现在A股市场处于什么状态,牛市要来了吗?牛市来了以后,投资者的亏损就会迅速填补上吗?

#逆势破万亿!如何把握财富新时代?#

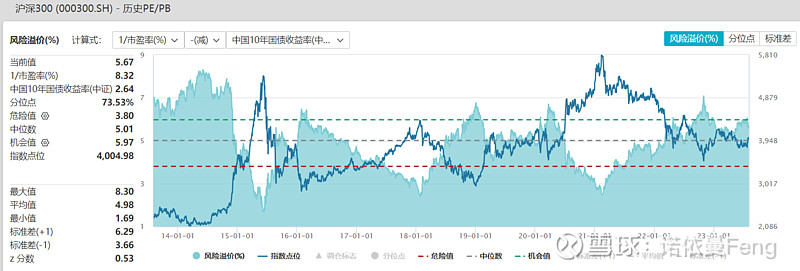

从FED估值模型看,

当前(8月3日)沪深300指数收益率8.32%,十年期国债收益率2.64%,风险溢价率5.67%。

从历史数据看,当风险溢价率达到6%附近时,市场处于底部区域。(10年周期的风险溢价率机会值为5.97%、5年周期的风险溢价率机会值为5.75%)

从20222年8月至今,风险溢价率一直在5.5%以上,最高时达到7.08%(2022年10月31日,本轮熊市结束之时)。估值持续在低位徘徊了一年的时间。

从沪深300指数近一年表现看,

自2022年十月底触底反弹后至今一直处于箱体震荡阶段,并多次于3800点附近探底。一季度复苏不达预期,二季度市场回到底部徘徊,七月底刺激政策密集出台,市场又见抬头。

经过近一年的底部徘徊,市场普遍预期新一轮牛市或将启程。

新一轮牛市,又是怎样的牛市呢?

作为普通投资者,我们将如何应对,如何配置我们的资产呢?

一、近10年的三轮牛熊市场分析

我们不妨先简单分析一下近10年间A股经历的三轮牛熊转换都是怎样的。

1、第一轮牛熊(2014年6月-2016年1月):

A股在底部徘徊2年半之后到2014年6月底,大盘开始迅速上升,到2015年6月中旬,沪深300指数涨幅高达146.42%,点位从2165.12点一口气涨到5335.12点;然后又迅速下跌,到2016年1月28日有跌回到2853.76点,下跌幅度46.51%。

在这一轮牛熊中,A股市场一个最大的特点是“普涨、普跌”。

(1)从大、中、小盘看,“普涨、普跌”

在牛市阶段(2014.6.30-2015.6.12),大、中、小盘普涨。沪深300、中证500、中证1000、国证2000指数分别上涨146.41%、194.17%、207.23%、227.15%;

在熊市阶段(2015.6.12-2016.1.28),大、中、小盘普跌。沪深300、中证500、中证1000、国证2000指数分别下跌46.51%、54.35%、52.68%、49.61%;

(2)从股票风格看也是如此,价值、成长、平衡“普涨、普跌”

以万得按权益投资风格分类的基金指数为例。

在牛市阶段(2014.6.30-2015.6.12),价值、成长、平衡普涨。万得价值风格基金指数、万得成长风格基金指数和万得平衡风格基金指数分别上涨131.68%、133.43%和137.68%;

在熊市阶段(2015.6.12-2016.1.28),价值、成长、平衡普跌。万得价值风格基金指数、万得成长风格基金指数和万得平衡风格基金指数分别下跌42.45%、46.76%和43.99%;

2、第二轮牛熊(2016年2月-2018年12月):

这一轮是小级别的牛熊,但持续时间比上次长。

2016年1月29日-2018年1月26日是牛市阶段,沪深300指数上涨48.72%,涨幅约上轮牛市涨幅的1/3;点位从2853.76上升到4381.30;

2018年1月26日-2018年12月27日是熊市阶段,沪深300指数下跌31.74%;点位从4381.30下降到2990.51;

在这一轮牛熊转换中,市场并没有普涨普跌,而是出现了分化。

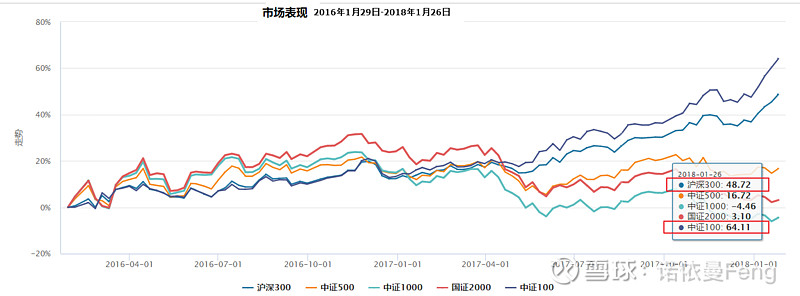

(1)从大、中、小盘看,牛市大盘涨、小盘跌

在牛市阶段(2016.1.29-2018.1.26),代表超大盘的中证100指数上涨65.11%、大盘的沪深300指数上涨48.72%;而代表中小盘的中证1000指数则下跌4.46%;(如下图)代表中盘的中证500指数和代表小微盘的国证2000指数则分别上涨16.72%和3.10%。

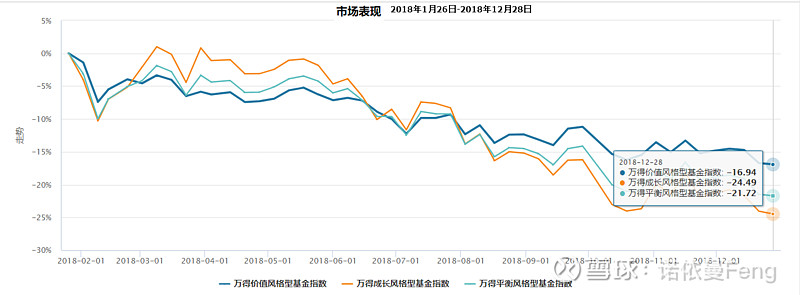

与牛市阶段的表现分化不同,在熊市阶段(2018.1.26-2028.12.27),超大、大、中、小盘齐跌。

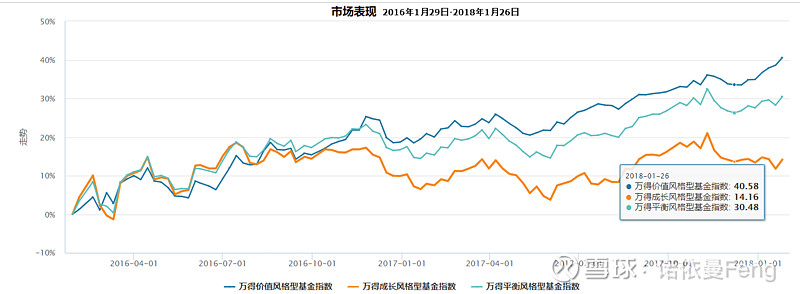

(2)从股票风格看也有分化,牛市价值股大涨、成长股小涨

仍以万得按权益投资风格分类的基金指数为例。

在牛市阶段,万得价值风格基金指数上涨40.58%,但是万得成长风格基金指数只上涨14.16%,约价值的1/3.

在熊市阶段,则是价值、成长齐跌,但是成长跌的更多一些。

记得在当时,这轮小牛市被称为“大盘蓝筹”和“白马50”的牛市。

3、第三轮牛熊(2018年12月28日-2022年10月28日)

这一轮牛熊转换,多数投资者应该记忆犹新。

(1)从大、中、小盘看,本轮牛市大盘大涨、小盘小涨,熊市大盘大跌、小盘继续涨

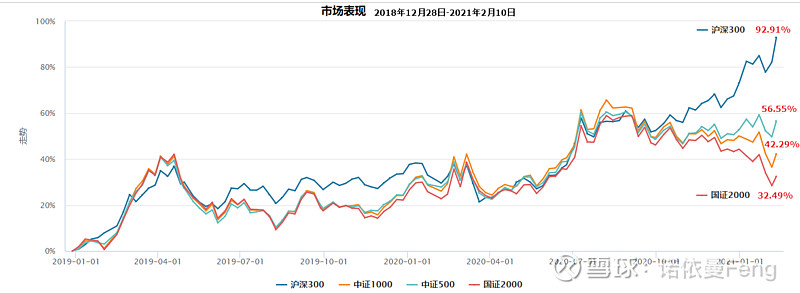

在牛市阶段(2018.12.28-2021.2.10),与上次小牛市类似,表现分化;代表大盘的沪深300指数涨幅92.91%,是国证2000指数涨幅32.49%的2.86倍!

中证500指数和中证1000指数涨幅分别为56.55%和42.29%

在熊市阶段(2021.2.10-2022.10.28),与前两次熊市的“齐跌”表现大不同,在这个阶段的表现依然分化!

在牛市阶段涨幅最大的沪深300,在熊市阶段跌幅最大,跌幅高达39.02%;在牛市阶段涨幅最小的国证2000指数,在熊市阶段依然上涨14.57%。

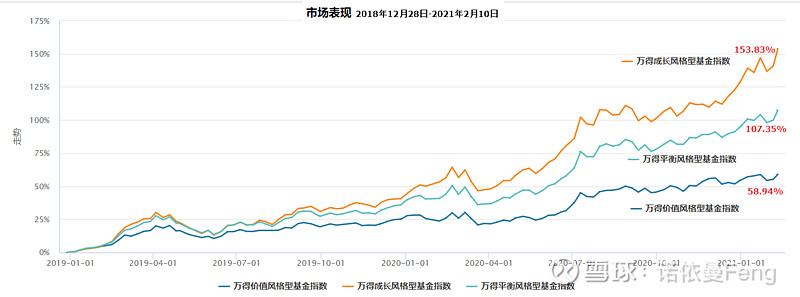

(2)从股票风格看,牛市成长股大涨、熊市价值股抗跌

仍以万得按权益投资风格分类的基金指数为例。

在牛市阶段,万得成长风格基金指数上涨高达153.83%;而万得价值风格型基金政府只有58.94%;

在熊市阶段,则表现出“价值股”的抗跌性。万得价值风格基金指数下跌只有4.28%;而万得成长风格基金指数下跌幅度为23.32%。

4、小结

从以上分析可以看出,

在最近10年的三轮牛熊转换,每一轮都有所不同;

第一轮,无论是大中小盘、还是价值与成长,都是“同涨同跌”;

第二轮,市场不再“同涨同跌”,而是有所分化;牛市已经变成“结构性牛市”,大盘与价值大涨;而在熊市则“同跌”;

第三轮,分化更加严重;牛市依然是“结构性牛市”,大盘与成长大涨;而熊市同样“分化”,小盘不跌返涨、价值抗跌;

三轮牛市都是“大盘股”的牛市,从风格上价值与成长各两轮;

二、新一轮牛市如何配置自己的资产

受够了熊市痛苦、震荡煎熬的投资者期待牛市的到来。

通过前面分析我们已经发现了一个现象就是:同涨同跌、鸡犬升天的牛市大概率不会再有。取而代之的是“结构化”牛市:总是部分类型股票处于牛市,而另一部分不在牛市中或者在熊市中;

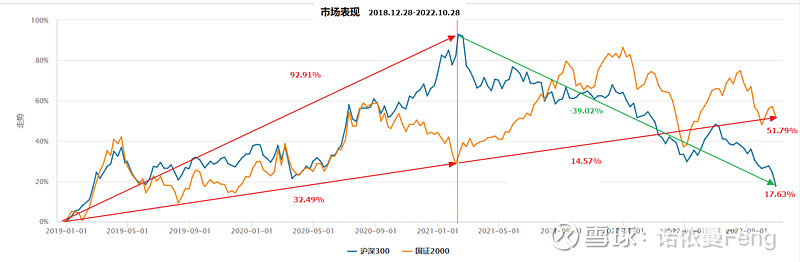

典型的例子就是在最新一轮牛熊(2018.12.28-2022.10.28)中,小盘股的表现却是“慢牛”,一直处于牛市中,没有熊市。

如下图,

代表大盘股的沪深300指数:牛市阶段涨幅92.91%、熊市阶段下跌39.02%,一轮牛熊上涨17.63%;

代表小盘股的国证2000指数:牛市阶段涨幅32.49%、熊市阶段上涨14.57%,一轮牛熊上涨51.79%;

新一轮牛市会是怎样的表现?

专家、学者、基金经理、资深投资者们唯一的共识就是“继续分化”。知名基金经理盛丰衍继续看好小市值,而私募大佬李蓓则未来更看好大市值。

这意味着,即使我们心心念念的牛市来临,我们持有的股票或者基金也可能不一定涨、我们也不一定赚钱,而是可能继续下跌、继续赔钱。

像我一样的普通投资者们该如何迎接这个充满“不确定性”的牛市呢?

可能唯一正确的方法就是将自己的资产配置“多元化”,来降低波动、分散风险、增加确定性。

1、用股票/偏股型基金替代个股,作为股票权益类资产投资

股票作为一项大类资产,长期投资能够打败几乎所有的大类资产。所以,股票资产作为一大类资产,在投资中应该作为资产组合的主要核心配置。

股票资产的长期高收益,不仅被美国上百年的股票市场证明,即使像A股这样“永远3000点”的不成熟市场亦是如此。

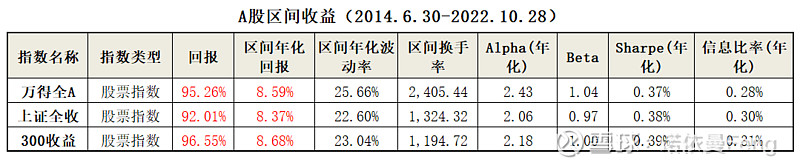

以前面分析的近10年三轮牛熊转换区间(2014年6月30日-2022年10月28日)为例。万得全A指数年化收益率8.59%,总回报95.26%;上证指数(全收益)累计收益92.01%,年化收益率8.37%;沪深300指数(全收益)累计收益96.55%,年化收益率8.66%。

这可能与大多数投资者的切身感受可能有所不同。

其主要原因是股票市场的“高波动”特性,A股尤其如此;股票市场在某一阶段的巨大回撤,往往成为普通投资者的不可承受之重。2015年6月12日-2016年1月29日半年内,沪深300指数回撤幅度高达46.51%;投资者能感受到的最近一次大盘回撤,2021年2月10日-2022年10月28日沪深300指数回撤幅度39.02%。

如果投资的是个股,市值波动性更大。

以几只被称为A股核心资产的“明星”个股在最近一轮牛熊市场中的表现为例。如下表。

这四只明星个股都是沪深300指数的成分股,在A股这轮牛熊市场中,恒瑞医药和招商银行的表现好于沪深300指数,而中国平安和万科A则是出现了不小的负收益,不及沪深300指数。个股跑输宽基指数,这是股票投资中的普遍现象之一。

再看牛市表现。恒瑞医药和招商银行大幅跑赢沪深300指数,中国平安和万科A的涨幅不及指数的一半。个股牛市涨幅不及宽基指数,也是股票投资中的常见现象。

最后看熊市表现。四只个股的回撤幅度全部大于沪深300指数,即使在牛市中涨幅低于指数的中国平安和万科A,在熊市的回撤仍然大于指数;恒瑞医药的回撤幅度更是高达56.29%,如果投资者在市场亢奋时的高位投入,低位割肉卖出,本金就只剩4成。

“波动”本身并不是风险,但是如果波动幅度超出了投资者的承受能力,从而使投资者做出了非理性的操作,则可能就会变成投资风险,造成本金的永久损失。

那么,有没有既能降低波动、又能提高收益的股票投资组合(配置)方法?

答案是“有”。

就是用股票型公募基金或者偏股型公募基金,替代对个股的直接投资。

如下图,仍以最近一轮牛熊市场来举例。

在这一轮牛熊中,中证偏股基金指数上涨69.50%、中证股票基金指数上涨62.15%,回报率约为沪深300指数的3倍。牛市的收益约为沪深300的1.36-1.55倍,而熊市回撤大约只有沪深300的70%-80%。

牛市涨的多、熊市跌的少。

股票/偏股型基金本身就是一组组“股票的组合”,购买基金相当于购买了“股票的组合”。

购买股票/偏股基金是否也需要购买多只基金进行组合?

答案也是肯定的,需要。

在前面的分析中已经反复提到,未来的股市牛熊,不会再有“同涨同跌”,而是更分化的市场。因此,在购买基金的时候,同样需要购买不同类型的基金,以分散和对冲投资风险。

对于如何构建股票/偏股型基金组合,篇幅所限,本文不再赘述。

2、用债券型基金替代债券,作为固定收益类资产配置

投资债券的本质,是将钱借给债券发行人,然后按照约定从债券发行人那里获得固定的利息,作为投资的收入。

由于债券具有固定的票面价值和稳定的利息收入,所以很多厌恶波动风险的投资者更愿意牺牲高收益,而获得稳定的回报。

表面看,债券的收益取决于票面利率、期限、交易成本和税费,似乎无风险;实际上,债券投资是有风险的,比如市场利率、通胀、汇率、流动性等风险;但是最大的风险来自于债券发行人的“偿债能力”。

而且,如果发生债券违约,投资人可能面临着“血本无归”的风险。不但利息收不到,本金有可能全部损失。

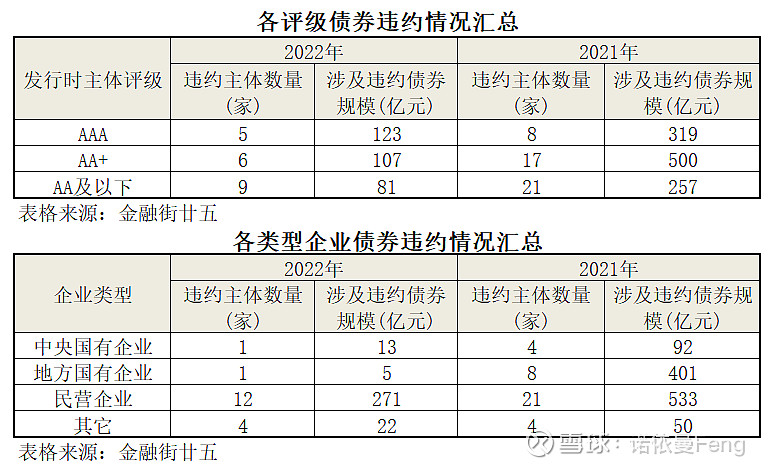

建行金融市场部公众号“金融街廿五”文章《2022年债券市场违约回顾及2023年展望》汇总了2020-2022三年内89起重大违约事件。涉及金额高达2566亿元。如下表,

中高等级(AAA和AA+级)发行人的违约数量和规模占比处于高位;(2021年)中央国有企业和地方国有企业违约主体数量虽然少于民营企业,但是违约金额却与民营企业几乎相同。

中高等级信用债发行人违约高发、央企和地方国企发行人违约高发,这与投资人的一贯认知大相径庭。

这无疑增加了普通投资人投资债券的难度。为规避风险而而构建债券投资组合,对普通投资者来说难度太大,不仅需要大量的资金、流动性很难解决,而且对债券的风险判断难度加大。对普通个人投资者来说,投资债券基金、构建债券基金组合,仍不失为最优解。

从中债从财富指数和中证债券基金指数10年收益对比看,投资债券基金的优点还是比较明显的。一是中证债券基金有“超额收益”,也就是债券基金指数跑赢债券指数;二是中证债券基金的波动小,债券基金最大回撤小于中债总财富指数。如下图所示。

3、直接投资混合型债券基金或者偏债混合型基金,应该是普通投资者的首选

从资产配置的角度看,股票和债券这两大类资产就能够满足普通投资者的绝大多数配置需求。

投资者可以根据自己对收益的需求、对波动的承受能力来迅速构建一个“股票+债券”的投资组合。

投资组合中的股票可以提升投资的收益,而组合中的债券则能够很好地平缓股票带来的波动;如果将“股票+债券”组合变成“股票基金+债券基金”组合,按照前面的分析,可以进一步提升收益和将低波动。公募基金中的“混合型债券基金”和“偏债混合型基金”恰恰是“股+债”组合的基金,也就是我们产说的“固收+”基金。

混合型债券基金,就是以投资债券为主,同时可以投资部分权益类资产的债券型基金;混合型债券基金分为一级债基和二级债基。二级债基可以按照基金合同约定直接在二级市场购买一定比例的股票;一级债基不可以直接在二级市场购买股票,但可以通过参与打新股、可转债转股等方式持有股票。所以,二级债基的收益大于一级债基,而一级债基的波动性小于二级债基。

偏债混合型基金,是混合型基金中的一种,偏债型混合基金是指基金资产大部分投资于债券的基金,一般债券比例50%-70%,股票比例在20%-40%。

长期持有的话,混合型债券基金和偏债混合型基金的收益大于债券基金、波动性也大于债券基金。

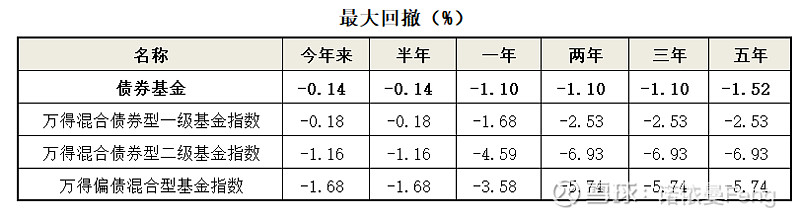

如下图为近10年累计收益对比,

债券型基金回报为57.25%;一级债基、二级债基和偏债混合基的回报分别为64.26%、74.33%和90.04%。

“固收+”基金的收益在大于债券型基金的同时,其波动性也大于债券型基金。如下图所示。债券型基金五年最大回撤只有1.52%,而二级债基的五年最大回撤高达6.93%、偏债混合基金五年最大回撤5.74%。

看似简单的“股+债”组合,给投资人带来的投资回报和投资体验的改善是惊人的。

仍以近10年的时间跨度为例,沪深300指数累计收益75.88%;万得二级债基指数累计收益74.33%,接近沪深300指数;万得偏债混合基指数累计收益90.04%,远超沪深300指数。但是沪深300指数近三年/五年的最大回撤是39.59%,而二级债基指数近三年/五年的最大回撤只有6.93%、偏债混合指数近三年/五年的最大回撤只有5.74%!

如下图,

殊途同归。但过程中些看似诱人的“尖峰时刻”(沪深300的巨大波动),同时也是给投资者带来巨大风险的“悬崖”吧。

4、REITs,是普通投资者投资房地产的好工具

房地产的资金门槛高、交易成本高、买卖流程繁琐、无法有效分散风险、流动性差等原因,房地产投资并不太适合广大普通(个人)投资者。

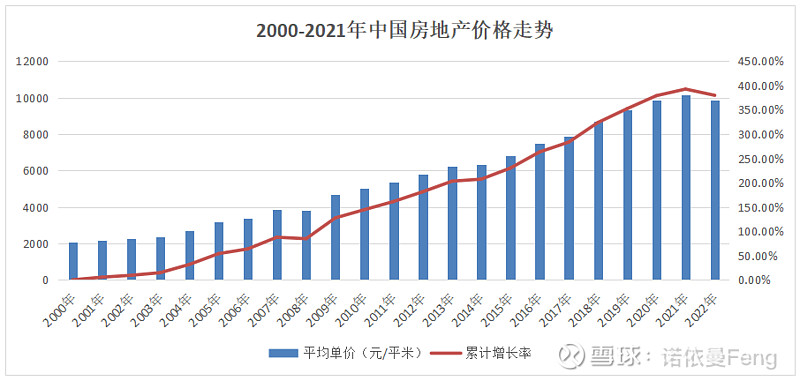

但是由于中国经济的快速发展,房地产价格的迅速增长,二十多年来确实给很多投资者在“不经意间”带来了巨大的收益。

按国家统计局统计的数据,2022年全国房地产平均价格跌回万元以下。

20年全国房地产价格累计增长接近400%,价格高企。行业高速增长时代已经过去,房住不炒,投资房地产进入“稳健收益”阶段。

房地产作为投资工具的“大类”,是资产配置中的必选项。目前市场状态下,普通投资者可以通过购买REITs,间接参与到房地产投资中。REITs的好处是,投资没有资金门槛、没有繁琐的手续、流动性好。

自2021年开放REITs以来,已经在场内交易的REIT共有28只,其中产权类REIT合计18只,占总量的64.29%。

中证REITs指数基日为2021年9月30日,基点1000点,截至今日(8月7日)收盘为887.68点,开始以来累计下跌12.32%,处于低位。

28只REIT中有8只基金折价,其中3只为产权类RETI,分别是建信中关村REIT、中金湖北科投光谷REIT、华夏和达高科REIT,分别折价9.75%、1.41%、1.35%。

投资REITs,目前是比较好的介入时机。

5、通过公募基金投资大宗商品(含黄金),既可以降低风险、又可以拓宽资金配置渠道

大宗商品是指可进入流通领域,但非零售环节,具有商品属性并用于工农业生产与消费使用的大批量买卖的物质商品。在金融投资市场,大宗商品指同质化、可交易、被广泛作为工业基础原材料的商品,如原油、有色金属、钢铁、农产品、铁矿石、煤炭等。包括3个类别,即能源商品、基础原材料和农副产品。

大宗商品是一个有效的投资配置工具,但并不适合长期投资。。

投资者可以到郑州商品交易所、上海期货交易所、大连商品交易所等正规的期货交易所开通商品合约的交易权限,进行投资。

大宗商品有一个显著的特点,即它不像股票、债券、房地产那样可以获得股息、利息、租金之类持续的现金收入,最终的投资收益完全依赖于市场供求关系影响下的价格变动。因此,大宗商品的长期收益率并不会很高,因此不太适合用来长期投资。它的两个优势,一是作为可以交易的实物资产能够有效抵御阶段性通货膨胀,二是与其他大类资产的相关度比较低但波动性比较大。

大多数投资者对大宗商品市场了解有限,甚至对期货的交易规则、运作规律等也缺乏研究;因此,仅从资产配置角度讲,普通投资者可以通过公募基金投资大宗商品,作为间接参与大宗商品投资的方式。

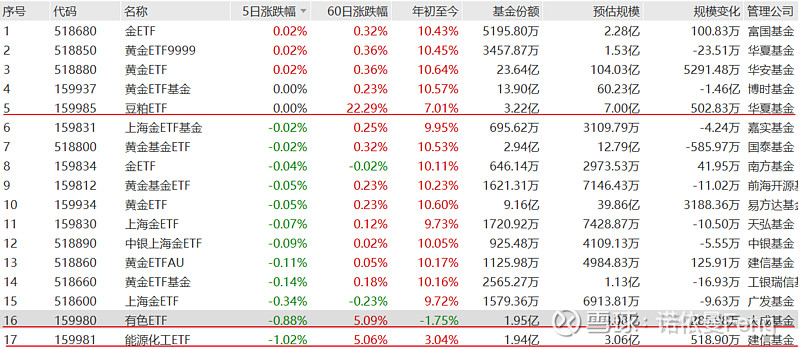

大宗商品类的公募基金较少,场内交易(ETF)的商品类基金,包括黄金总共只有17只,如下图(数据截止到8月7日):

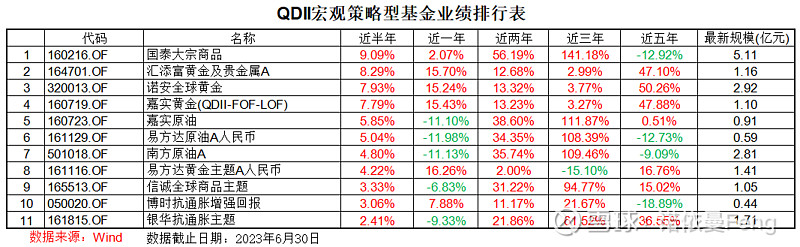

另外,大宗商品型的QDII型基金(场外)有11只,如下图(数据截止到6月30日):

6、资产配置中必须要保留一定比例的现金类资产

对于普通投资者来讲,现金类资产更大的优势是长期收益的稳定,以及在持有过程中的较小波动。保留现金类资产的一个不可忽视的作用,就是方便投资者进行有效的资产配置,以及在资产动态再平衡过程中需要的转换资金。

现金类资产的投资方式主要有如下几种:

(1)银行存款

这是投资者最熟悉的一种投资方式,不再赘述。但是在做“定期存款”时需要考虑其流动性,否则的话,提前支取会损失大部分利息。

(2)货币市场基金

货币市场基金是一种可以投资包括剩余期限在397天以内的AAA级的债券,期限在365天以内的债券回购、央行票据、银行存款等货币市场工具的产品。

很多金融机构将货币市场基金包装成“现金类理财产品”,比如招商银行“活钱三宝”:“朝朝宝”、“日日宝”、“朝朝盈2号”,以及雪球基金的“现金宝”,本质上都是货币市场基金。

招商银行APP上介绍说“朝朝盈2号下有80只货币基金”、“日日宝下有50只货币基金”;雪球基金的“现金宝”在“资金转入现金宝即向基金公司申购特定的多只货币基金”。

(3)国债逆回购

个人通过国债回购市场出借自己暂时不用的资金,以赚取约定的利息收益。借款人利用其持有的国债作为抵押物获得这笔资金,到期后还本付息。

由于抵押物对应的是国债,因而这种获利方式的安全性非常高。一般来说,国债逆回购的利率水平直观地反映了当前市场的货币需求。购买国债逆回购的期限都是灵活的短期,目前有1天、2天、3天、4天、7天、14天、28天、91天、182天共九个品种。

三、多元化资产配置,应对未来的不确定性

1、从10年来三次牛熊市场的变化看,牛市“齐涨”的时代一去不返、熊市“万齐跌”的现象也不会再出现;市场表现越来越分化,投资者投资难度增加;

2、将投资分散化、配置多元化,可以减少不确定性、降低波动性;

3、通过基金组合进行多元化的资产配置,可以降低投资门槛、降低波动、同时获得超额收益。

(1)用股票/偏股型基金替代个股,作为股票权益类资产投资;

(2)用债券型基金替代债券,作为固定收益类资产配置;

(3)直接投资混合型债券基金或者偏债混合型基金,应该是普通投资者的首选;

(4)REITs,是普通投资者投资房地产的好工具;

(5)通过公募基金投资大宗商品(含黄金),既可以降低风险、又可以拓宽资金配置渠道;

(6)资产配置中必须要保留一定比例的现金类资产;

(全文完)

(注:1、本文内容只代表本人观点,只能做参考之用,并不构成投资建议,不能作为买卖、认购证券或其它金融工具的推荐或保证。2、欢迎留言批评指正、共同探讨。3、资料及数据来源:Wind金融终端)

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负

@雪球创作者中心 @今日话题 @球友福利 @雪球基金 #逆势破万亿!如何把握财富新时代?# $招商银行(SH600036)$ $恒瑞医药(SH600276)$ $国证2000ETF(SZ159628)$