(原标题:福寿园(11):2023半年报分析及估值更新)

风险提示:本文仅是个人投资过程中的思考和阶段性梳理,本人只是一个普通小散,文章观点不一定正确,投资水平也很一般,文章中涉及的股票或者基金均可能有大幅下跌的风险,请保持独立思考,市场有风险,投资需谨慎,文章观点仅作交流之用,不构成任何投资建议,读者朋友请勿据此操作!

近期福寿园公布了2023半年报,先说结论:整体业绩符合预期,但是在外延并购及分红率方面略低于预期。

Part1.福寿园2023H1业绩概览:

注:图片内容来自“量子咸鱼”制作

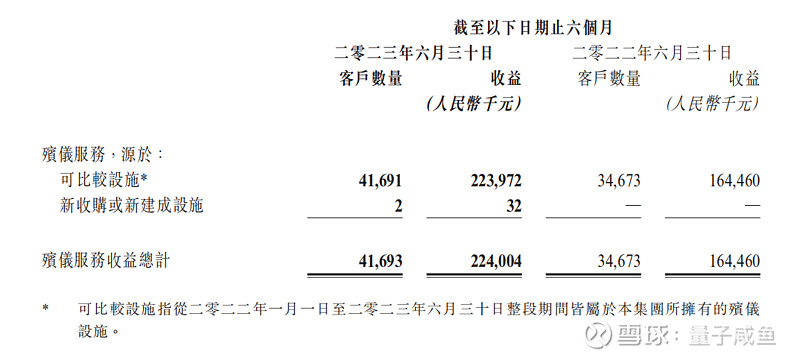

福寿园2023H1墓园服务12.87亿同比增长76.92%,相比于21H1增长33%,利润62.3%,2023H1殡仪服务2.24亿同比增长36.21%,相比于21H1增长38%,利润率20.9%,墓园服务利润率提升主要是可比墓园销售均价提升了14.9%(其中上海地区销售占比提升贡献最大)。另外殡仪服务利润率提升比较明显,相比于21H1的15.4%利润率也是提高的,主要是可比殡仪设施平均销售单价增长13.3%,主要是因为高附加值的殡仪服务恢复同时近几年成立的殡仪服务设施口碑在提升导致的客单价提升。

注:以上数据来自福寿园2023H1财报

Part3.福寿园2023H1分红情况:

2022年度:末期股息每股0.0758港币,加上0.0564港币中期股息, 2022年度合计每股股息0.1322港币,归母净利润6.586亿,股本数量23.2亿, 汇率按照0.87计算,那么分红金额2.668亿,分红率40.5%;

2023H1:中期股息每股0.0906港仙,归母利润4.64723亿,股本按照23.2亿计算, 汇率按照0.91计算,分红金额1.913亿,分红率41.16%

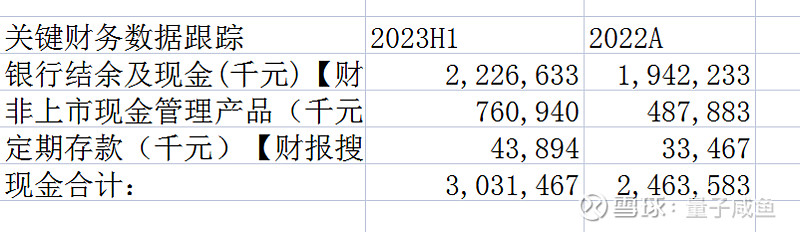

在提高分红率方面,目前还是维持在40%左右水平,在福寿园外延并购低于预期的情况下,福寿园账面上躺着大量现金,随着账面现金越来越多,一方面拖累ROE,另一方面可能导致更多的风险(这个了解福寿园的投资者应该都懂),福寿园账面现金储备跟踪:

截止23H1福寿园账面类现金资产已经有30.3亿,相比于22年底的24.6亿又增加了5.7亿,而中期分红也仅仅分掉1.913亿,按照目前的分红率,福寿园账面的类现金资产会越来越多。

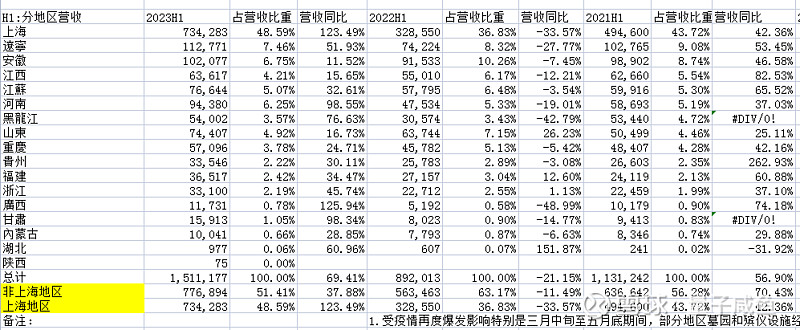

Part4.福寿园2023H1分省份的墓园销售情况:

注:图片内容来自“量子咸鱼”制作

2023H1上海地区销售还是比较令人满意的,过度的惜售并不是什么好事,23H1上海地区相比于21H1增长48.5%,也正是上海地区销售占比的提升(23H1占比48.59%,22H1占比36.83%,21H1占比43.72%)拉升了墓园销售的利润率及单价。

非上海地区23H1相比于21H1也增长了22%,整体上墓园销售还是符合预期的。

Part5.可比墓园+可比殡仪设施运营情况跟踪:

注:图片内容来自福寿园2023H1财报

注:图片内容来自福寿园2023H1财报

2023H1可比经营性墓园销售单价12.09万,同比增长14.9%,可见墓园服务生意模式的强大,在2023H1消费能力下滑的情况下仍然可以保持单价上涨,一方面是上海地区占比提升拉升了单价,另一方面也是和福寿园的客户定位有关,福寿园目标客户是中产及以上,这部分客群对墓园价格不敏感。2023H1可比殡仪设施服务单价5.4K,同比增长13.3%,原因在前文已经说了,主要是因为高附加值的殡仪服务恢复同时近几年成立的殡仪服务设施口碑在提升导致的客单价提升。

Part6.福寿园墓园销售结构分布:

注:图片内容来自“量子咸鱼”制作

由于23H1业绩交流会的内容我还没有看到,不知道是没开还是没人分享出来,这里还是22年底的数据,只能后续有新的信息了再更新:

2022年可持续发展类型(艺术墓、小型、节地环保产品)占比由2021年的90.1%提升至2022H1的94.5%再到2022A的95.7%,占比不断提升说明了福寿园墓园服务的发展方向是可持续的,另外2022年福寿园定制艺术墓+成品艺术墓占86.1%,同比21年增加3.9%,传统成品墓占比同比21年下降3.3%,绿色环保墓占比同比21年增加1.2%;

Part7.福寿园生前契约稳步推进:

注:图片内容来自“量子咸鱼”制作

生前契约2023H1签订9272份同比增长18.36%,生前契约目前的增长没有呈现爆发态势,管理层之前在22年业绩交流会给的解释是目前没有生前契约的专门销售网络,目前生前契约主要依靠墓园销售、殡仪服务的团队在做,不过福寿园目前上线的线上渠道未来或许可以贡献一部分增量。

福寿园已经成为“平安居家养老供应商”,也即平安寿险与福寿园达成了合作,在之前的系列分析文章《优质股权系列:福寿园(5)--生前契约篇》中我曾经对生前契约保单化有过分析,这里重新梳理一下:

在生前契约保单化的趋势下,未来险资与福寿园合作的可能性更大,险资直接杀进殡葬行业通常只能做局部的高端殡葬,难以大规模铺开:

1.险资直接进入殡葬行业同样面临福寿园的收购难题

险资进入同样会遇到墓园出售时,要么出价过高、要么买到有毒的墓园的问题,收购后的管理也是一个问题,并购扩张的道路并不会比福寿园走的顺利。

2.墓园区域垄断属性导致险资生前契约保单化销售范围狭窄

之所以买生前契约服务,就是看重提前锁定殡仪服务价格,个性化定制自己的身后事,得到一条龙式的优质服务,现在的殡仪服务还是在殡仪馆进行,险资要打通一条龙服务,只能像福寿园那样一个项目一个项目去谈,同样需要疏通政商资源,当地最好要有配套的墓园,殡葬行业的区域垄断和特许经营,使得率先完成全国化布局卡位的殡葬公司形成宽阔的护城河,险资如果进入殡葬行业,大概率只能做局部区域(未被福寿园啃下的地区)的高端殡葬品牌,只能面对已经并购的局部区域人群销售保单,难以大规模铺开。

未来险资选择与福寿园合作是最有可能的情况:

a.与福寿园合作可以快速拿下全国化的覆盖点位

福寿园的墓园全国化卡位初见成效,选择与福寿园合作进行生前契约保单化,可以快速获得46个城市的点位覆盖

b.与福寿园合作是资产最轻、速度最快的模式

福寿园在殡葬行业深耕多年堪称殡葬行业黄埔军校,即使如此并购进度也不快,险资直接自己做,那么并购对现金流的消耗也是不容小觑的,即使资金实力雄厚,时间上需要较长跨度的,与福寿园合作的“轻资产、快速度”模式更明智。

c.险资直接进入殡葬行业会直面福寿园的护城河

险资如果直接进入殡葬行业会直面福寿园的竞争,即使资金实力足够,但面对在殡葬行业深耕多年的福寿园也是不愿意的,由于墓园的区域垄断属性,险资大概率只能选择福寿园还没有啃下的地区,因为福寿园外延并购时也是尽量避开当地有成熟墓园的地区,这是墓园的区域垄断属性决定的。

d.全生命周期服务可能迫使险资龙头做局部高端殡葬品牌

只要险资没有全国化的野心,直接进入殡葬行业也是可能的(比如泰康),只要避开福寿园已经覆盖的区域,收购墓园后打造成小范围的局部高端墓园,那么供应一小部分高净值人群还是足够的。

平安把福寿园纳入“平安居家养老”的供应商体系,正好印证了之前对“生前契约可以作为平安’有温度的保单‘的最后一环的判断,构建保险之外的服务才是险企之间差异化竞争的关键所在”的判断。

目前生前契约渗透率国内不足1%,快速扩大市场份额提升民众认知度是当务之急,生前契约对福寿园来说就是“增收+引流+浮存金“作用,其中增收和浮存金贡献的占比太小,最主要还是为高利润率的墓园服务引流,但考虑到生前契约通常签订时间距离真正用上还有较长时间,福寿园开拓的生前契约业务真正贡献墓园服务引流增量的效果至少还需要3年以上的时间才能真正发挥出来。

Part8.福寿园2023H1外延并购低于预期:

福寿园2023H1仅1起并购落地:

收购延安洪福100%的股权,对价约为人民币4100万,是殡葬一体化项目, 已通过招拍挂取得了428亩的殡葬建设用地,未来会把该项目建设成具有红色意义的革命纪念园;

只能说再次侧面反映了殡葬行业外延并购的难度,需要调整对福寿园外延并购带来的增速贡献预期,之前在22年业绩交流会上管理层说的“23年收购开支计划6~9亿左右,期望4-5个项目,有几个是公墓殡仪一体化的成熟项目, 一两个是新建项目”也只能是听听,还是要降低外延并购方面的预期。

Part9.海南通远基金回收资金跟踪:

之前福寿园出资3亿成立了海南通远基金,目前是以出资金额原价退出,截止2023H1已经回收资金1.96亿,还有1.04亿的有担保的资金还没有收回,虽然亏了3亿资金的时间成本,但是相比于潜在的风险来说,整体看还是一件好事。

Part10.管理层2023年业绩目标:

管理层在22年业绩交流会上表示:

2023年营收目标不低于35%增长,利润增长目标30~35%,内生业务贡献收入增长25-30%,外延收购贡献5%-7%,外延并购资本开支计划6~9亿,期望并购4-5个项目,几个公墓殡仪一体化的成熟项目, 有一两个是新建项目,另外还有一些政府合作类项目。

注:以上业绩目标内容来自福寿园2022年业绩会机构调研纪要

现在我觉得对管理层的2023年业绩目标中”营收35%+,利润30%-35%”实现的可能性较大,至于”外延收购贡献5-7%,资本开支计划6~9亿,期望并购4-5个项目“只能说放低预期。

Part11.福寿园估值更新:

福寿园的外延并购低于预期,账上躺着大量现金,即使加大分红率,在目前的并购体量下,账上现金仍然会继续增多,这对股东来说是不利的,为了在估值中体现这部分风险,需要额外计提估值损失,海南通远基金还有1.04亿,嘉兴福翼总共需要出资3.99亿,加上潜在的或者以后可能发生的损失,那么这部分在福寿园估值上凑个整计提8亿。

回到之前写过的福寿园的增长势能分析里面:

1.墓穴销量低速增长(贡献3.8%增速)【维持不变】

2.墓穴逐年低速提价(贡献4%增速)【已经考虑到公益性墓园的销售增长且新并购墓园的质地不如老墓园带来的拖累】

3.全国化并购扩张新墓园(贡献增速:1.5%-->1%)【考虑到外延并购的难度比预期的更大,2022H2估值中已经调整为1.5%,2023H1外延并购仍低于预期,继续调低为1%】

4.殡仪服务与各地政府合作【增收+政商关系维护+导流】(贡献1%增速)【维持不变】

5.生前契约前景广阔【增收+引流+浮存金】(贡献增速1.5%)【虽然对高利润率的墓园服务引流效果可能要多年后才能体现,但是生前契约的布局可以锁定客户起到引流效果,业绩贡献增速在2022H2估值中已调整为1.5%,维持1.5%不变】

6.并购墓园品牌提升【园林改造+品牌管理输出】(贡献0.5%增速)【维持不变】

那么2023H1年财报更新后的福寿园长期业绩增长势能=1*1.038*1.04*1.01*1.01*1.015*1.005=1.1233-->12.33%复合增速

福寿园2022年墓园服务收入17.49亿,殡仪服务3.59亿,总营收21.72亿,归母净利润6.59亿,拍脑袋估算福寿园2023年墓园服务收入24.31亿,殡仪服务收入4.6亿,总营收29.43亿,归母净利润8.83亿,2026年福寿园估算墓园服务收入33.54亿,殡仪服务收入6.52亿,总营收40.76亿,归母利润率按30.5%估算,那么2026年福寿园估算归母净利润12.43亿,对于福寿园这种护城河宽阔、利润含金量高的印钞机,本来是可以给于25PE估值,但是由于全国化并购扩张的潜在风险以及众所周知的原因,必须对估值进行折价处理,保守一点给予18.5PE估值,那么2026年合理估值为222亿(已经算上计提8亿的估值损失)。

注:以上估算过程均为个人拍脑袋瞎猜成分,不一定正确,不构成任何投资建议,投资有风险,读者朋友请勿据此操作!

$福寿园(01448)$ $福成股份(SH600965)$ $中国平安(SH601318)$

#雪球创作者中心# #雪球星计划# #实盘分享#

@投资炼金季