(原标题:长钱账户发车的齿轮开始转动)

叮咚叮咚,知行黑板报准时抵达,请查收。

经历了八月一整月的快速大幅下跌之后,A股在进入九月后开始震荡盘整,涨涨跌跌,幅度也不大。最近一周来说,从上周三到这周二,代表全市场表现的万得全A小幅下跌 0.75%。宽基指数里,出现了分化,中证2000、中证1000等中小盘股指数是上涨的,而沪深300和上证50作为大盘股指数的代表,跌幅超过了 1%。中证500则介于两类指数之间。

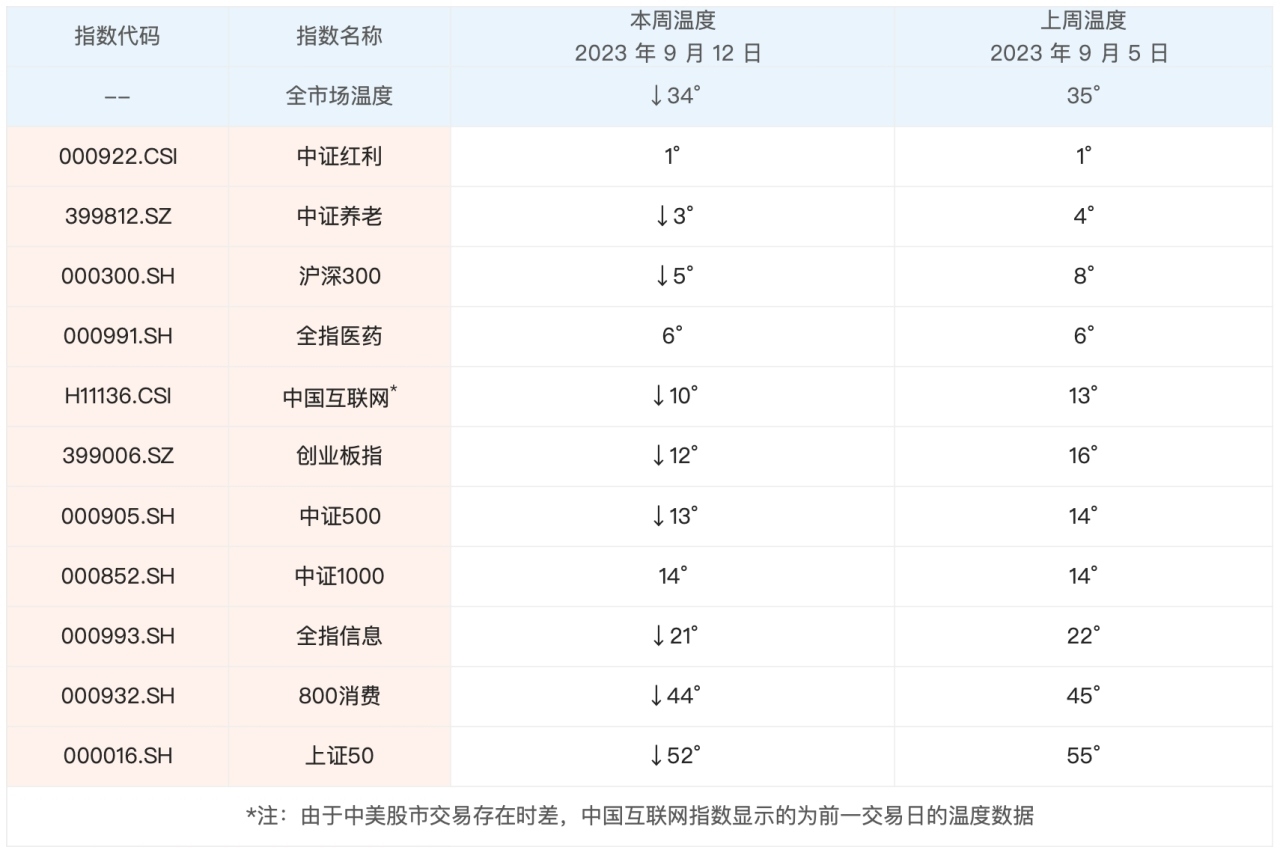

由于市场整体出现了下跌,最新的全市场温度是 34°,跟上周比,小幅下跌。具体指数里,恒生科技、创业板指跌幅比较高,温度下来得比较快。

如果看今年以来的表现,截止到 9 月 12 日,创业板指已经下跌了 12.6%。大家能感受到今年以来医药的悲惨,全指医药今年以来下跌了 12.97%。也就是说,创业板指的跌幅跟全指医药差不多。创业板指今年如此悲惨,是因为它重仓的两大行业(新能源和医药)今年均表现不佳,排名靠后。

如果让你猜一下除了全指医药、创业板指之外,上面表里的其他指数,谁今年跌得更多?会不会猜中证养老呢,毕竟中证养老里医药行业的占比也很高。答案不是养老,是800消费。800消费里主要配置的是食品饮料,其次是农林牧渔,该指数今年以来已经跌了 10.91%。消费、医药、新能源的下跌,这是对主动基金经理的定向爆破啊,今年万得偏股混合型基金指数已经下跌了 8% 左右,跑输沪深300,就是这个原因。

真心想问一句:行情这么无聊,大家是不是都麻木了?醒醒,长钱账户发车了~

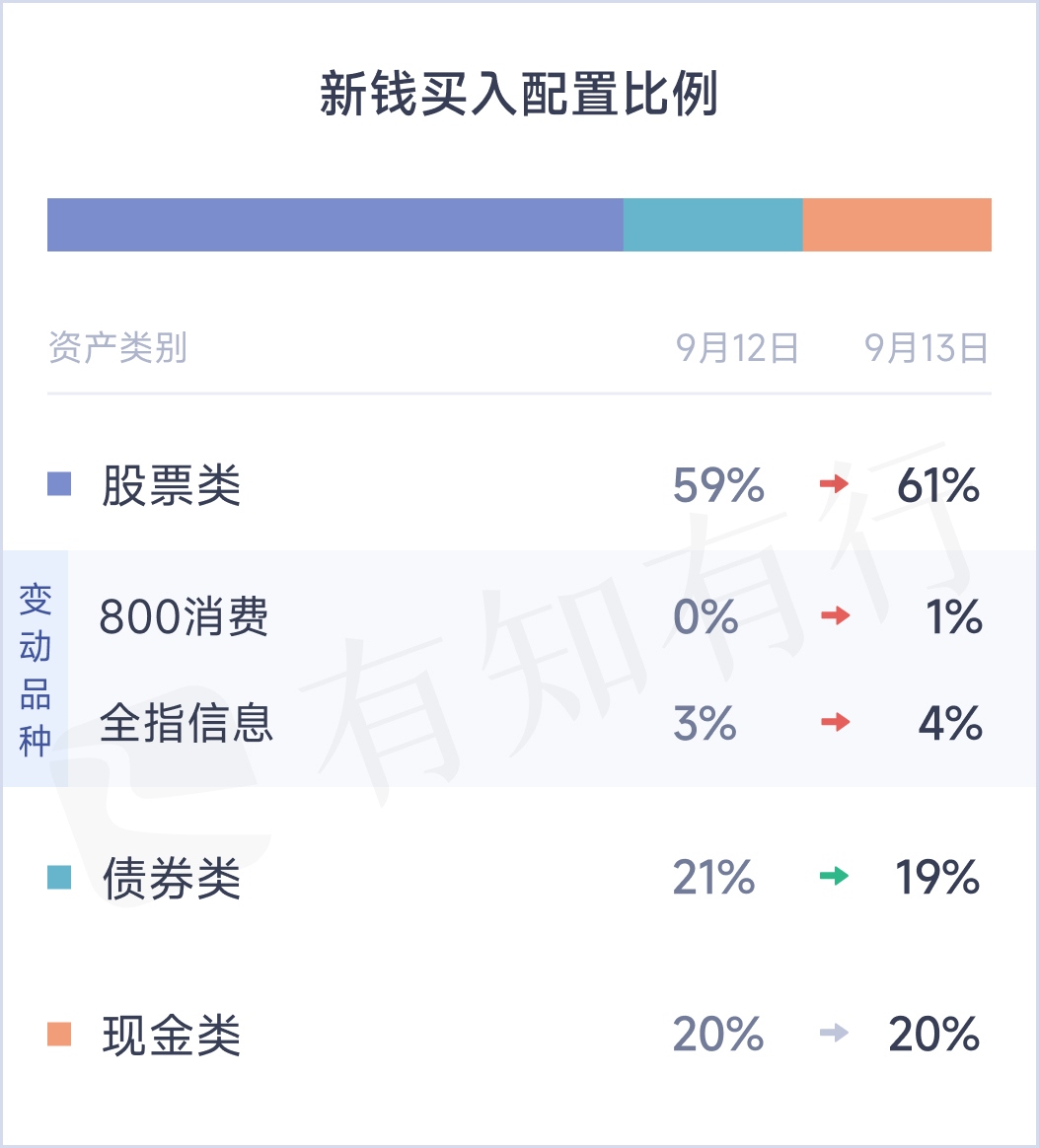

随着市场回调,$长钱账户(TIAA001001)$ 这周调整了「新钱买入配置比例」,将股票类资产的比例从 59% 提高到了 61%,增加的仓位分别给了800消费和全指信息。虽然行情无聊,很折磨人,大家可以选择不看,但长钱账户团队还是要时刻帮大家关注市场和管理账户的。

这次调整后,如果你有一笔新的资金要买入,会按照上面的配置比例进行分配。如果你之前就投资了长钱账户,当你整体持有的股票类资产的配置比例小于 61% 时,就会收到调仓信号,通知你卖出货币基金、买入相应的调仓品种。收不到调仓信号的也别着急,这意味着你的持仓是合适的,不需要进行调仓操作。

长钱账户的特点是会根据股票市场和具体指数的情况,动态调整股票类、债券类、现金类资产的比例,在股票类资产里,优先买入性价比较高的资产,实现资产的均衡配置。

例如,股票市场经历了七月下旬的反弹之后,长钱账户在 8 月 1 日降低了新钱买入时股票类资产的配置比例,从 65% 降低到 55%。然后在八月的下跌过程中,慢慢加仓,逐渐提高了股票类资产的比例。这次的加仓也是同样的目的。

在慢慢加仓时,长钱账户也不会一味地只加跌幅最大的品种,而是考虑了品种的分散配置。算上这次加仓,长钱账户八月以来分别加仓了沪深300、恒生科技、全指医药、中证1000、800消费和全指信息。分散且均衡的配置,使得长钱账户不至于依赖单一行业和赛道表现,导致风格和市场整体偏离太多。

说完长钱账户情况,照例还要说一些本周发生的事件和相关的知识点。每周二要开始写黑板报时,第一个想的问题就是最近一周发生什么了,然而越来越发现,确实可说的信息也不多。情绪低迷期,写投资相关的内容本身很受限,同时来看内容的人不多,给到的反馈也很少,大家越来越沉默。

于是我们集中翻了一下最近用户的咨询,感谢其中一位叫「三文鱼-冰鲜」的用户,他问了一个有趣的问题:都说股债跷跷板效应,最近债市连续调整,股市也是跌,怎么理解?

我们试着来回答一下。什么叫做股债跷跷板效应,它主要是指一段时间内股债价格反向变动的现象,一类资产上涨,另一类资产下跌。如果像用户问的那样,最近债市在跌,股市也在跌,说明股债跷跷板效应很不明显。

我们如果细看这个概念,会发现股债价格反向变动的现象有个前提,是一段时间内。这是不是意味着这种现象不是总发生呢?我们来看一下。

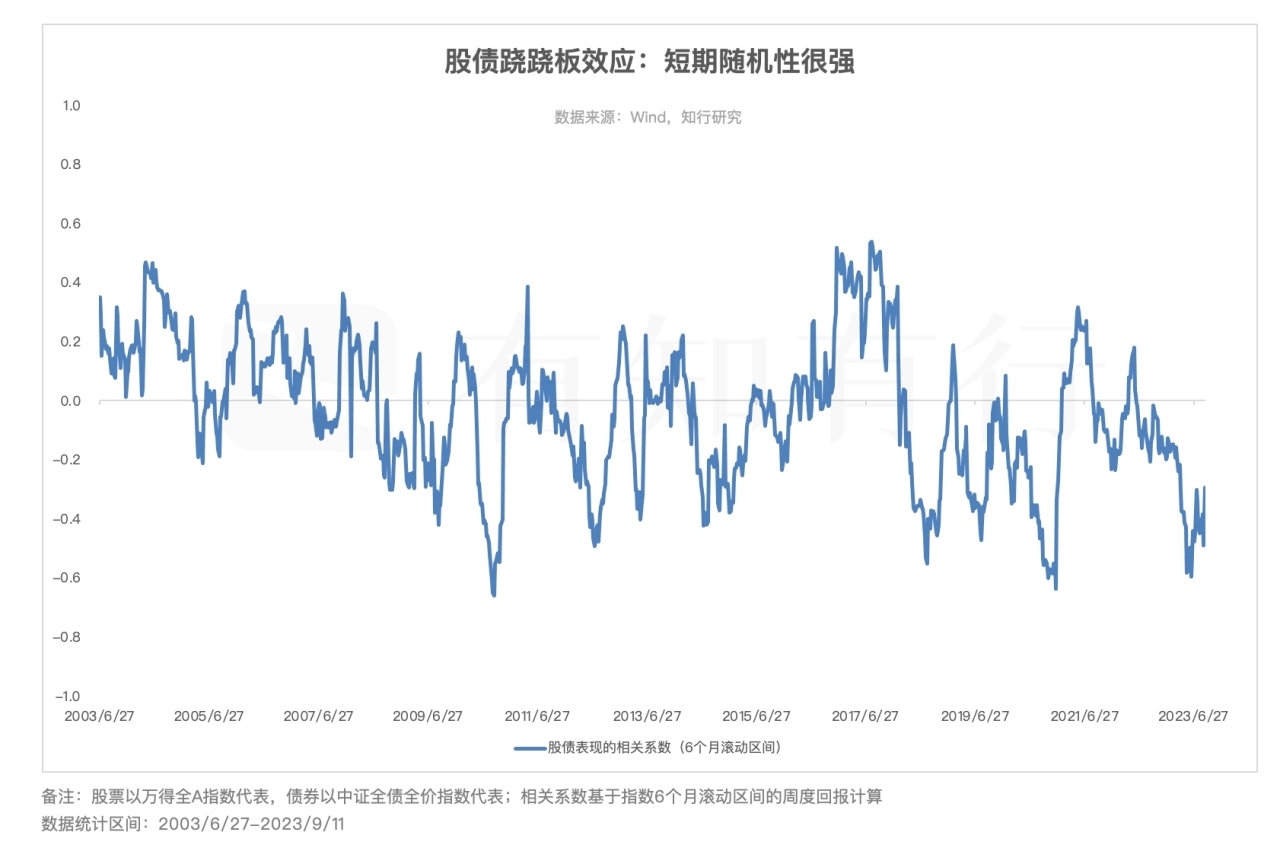

学术上会用股债相关系数来表示股债跷跷板效应。相关系数的公式我们就不展开讲了,感兴趣的可以去搜一下 Pearson 相关系数。相关系数介于 -1 与 1 之间。一般来说,小于 0 为负相关,越接近 -1,负相关性越强,一方的上涨对应了另一方的下跌。大于 0 为正相关,越接近 1,正相关性越强,二者同涨同跌。等于 0 为不相关,二者的涨跌变化之间没有关系。

上面图里,我们用万得全A指数代表股票表现,用中证全债全价指数作为债券的表现,计算了二者的相关系数。在计算周期上,我们选择了过去六个月的滚动区间。什么意思呢?最新数据是 2023 年 9 月 11 日,相关系数是 -0.31,这意味着站在 9 月 11 日,看过去六个月股债之间的相关性。-0.31 意味着是股债在过去六个月是负相关的,也就是存在股债跷跷板效应。

图上每个点的数据都代表了该点过去六个月股债的相关系数。从图里能看出来,从六个月的维度来说,相关系数在 0.6 到 -0.8 之间随机波动,有的时候是负相关,有的时候是正相关,有的时候不相关。这意味着,短期来看,股债跷跷板效应的随机性很强。今年股债跷跷板效应整体很明显,不意味着明年也这样。六个月都是如此,如果看更短的时间,随机性就更强了。

那我们拉长计算周期看看情况如何呢?上图显示了滚动 5 年的股债相关系数的情况。时间一旦拉长,数据的稳定性就提高了很多。股债相关系数大部分时间都在 0 以下,但从数据来看,负相关性也不是很强。如果时间再度拉长,看从 2003 年年初到 2023 年 9 月 11 日的股债相关系数,是 -0.07,这个数据基本意味着股债长期表现并不相关。

其实也好理解,股票、债券作为两类资产,其价格变化的影响因素是不同的。这里面会有共同的因素,例如市场的资金面宽松;也有不同的影响因素,例如股市会主要看对未来经济增长的预期和市场情绪,债市更多看现实经济是不是不好,资金面是不是宽松,债券供给如何等等。不同影响因素,自然会带来股债不同的阶段表现。

不过从更长周期来看,股票作为风险资产,债券作为避险资产,二者相关性很低的结论是可以支持的。这也是资产配置方案里经常采用股票类、债券类资产来进行搭配,起到分散风险作用的原因所在。

我们下周见。

本文所载内容仅供参考,不构成任何投资建议。市场有风险,投资需谨慎,投资者应独立作出判断。本文所涉基金及/或基金投顾组合相关数据来源于基金销售机构及/或基金投顾机构公开披露信息。有知有行提示您,基金及基金投顾组合的过往业绩不预示其未来表现,为其他客户创造的收益并不构成业绩表现的保证。如需转载引用,请注明来源并取得有知有行的授权。