(原标题:转债的底在哪里?再下跌,将放弃防守全面进攻)

当一个人有了“熬”的真本事,他的内心就会生长出一种反脆弱的能力,以对抗这个世界的不确定性,给生活带来意义;个人只有摈弃心中的浮躁,放下急功近利的念头,才能真正地成大器。

最近跌跌不休,很多朋友问,底在哪里,还需要跌多久,今天正式聊一下这个问题:

1.指数:

A.跟本年4月底5月中相对一致了,离去年12月的底部还有80点的距离,也就是4%的跌幅;跟去年同期比,还有2.7%的跌幅空间;但是去年有疫情的不定因素,目前没有这个问题,也就是说,与去年下半年比,已经没有什么跌幅空间。

B.与去年4月底相比,还有220点的距离,也就是11%的跌幅空间,考虑去年更多不确定因素和深度恐慌,我认为并不适合和这个时候比,目前更具确定性和方向性。

肯定有小伙伴想说与21年初的相比,我认为目前的情况完全不一样了,众多转债投资者受到了博主的教育,比过去更加精通于转债规则,且没有那时的违约危机,就目前来说,正邦、花王、全筑暂时都很好的处理了转债问题,也为未来建立了模板,没有违约的恐慌,就不可能跌回21年初的惨状,更不可能出现尸横遍野的情况,所以根本不用想着那种中位数100元的红钻坑,因为一旦出现110元的中位数,将有无数的投资者会超高杠杆加上,毕竟赚大发是必然的。

正因为如此,不会出现这种十年难得一遇的捡钱盛世惨状。

2.平均价格:

A.跟本年4月底5月中比略低了,离去年12月的底部还有2元的距离,也就是1.5%的跌幅;跟去年同期比,更低位;但是目前的转债到期保本价更高,这个差价是合理的。

B.与去年4月底相比,还有5.5元的距离,也就是4.3%的跌幅空间,但是目前的转债到期保本价更高,这个差价是合理的,同比之下并没有太大的跌幅空间了。

3.中位数价格:

A.跟本年4月底5月中比还有2元的距离,离去年12月的底部还有4.5元的距离,也就是3.7%的跌幅;跟去年同期比还有3元的距离;但是目前的转债到期保本价更高,这个差价是合理的。

B.与去年4月底相比,还有9元的距离,也就是7.5%的跌幅空间,但是目前的转债到期保本价更高,预计中间差价有1.5元,同比之下还有约6%跌幅空间。

4.中位数转股价值:

A.跟本年4月底5月中几乎一致,离去年12月的底部还有4元的距离,也就是4.5%的跌幅;跟去年同期比还有10元的距离;但是目前的转债到期保本价更高,这个差价是合理的,有债性保护下,并不会完全跟随正股继续下跌。

B.与去年4月底相比,还有14元的距离,也就是16%的跌幅空间,但是目前的转债到期保本价更高,预计中间差价有1.5元,再跌受债性保护更大,跌幅空间最多是正股的1/3,也就是4.5%左右。

5.中位数溢价率:

A.跟本年4月底5月中比还有3%的距离,离去年12月的底部还有4%的距离;跟去年同期比还更低;但是目前的转债到期保本价更高,这个溢价率是合理的,且部分转债正股一直回落,转债跌不下去了,导致溢价率高。

B.与去年4月底相比,还更低,但是目前的转债到期保本价更高,预计中间差价有1.5元,再跌受债性保护更大,所谓杀溢价率,空间并不大。

当然,还需要看股市表现,目前的股市受经济发展的不确定性、信心不足、地区政治动荡、丑国加息的影响,导致走势极弱,但我相信国家治理能力,每一道政策的背后都是国家,如果连这都不放心,建议直接yimin,中国人只需要中国“xin”,心、芯、信、兴。

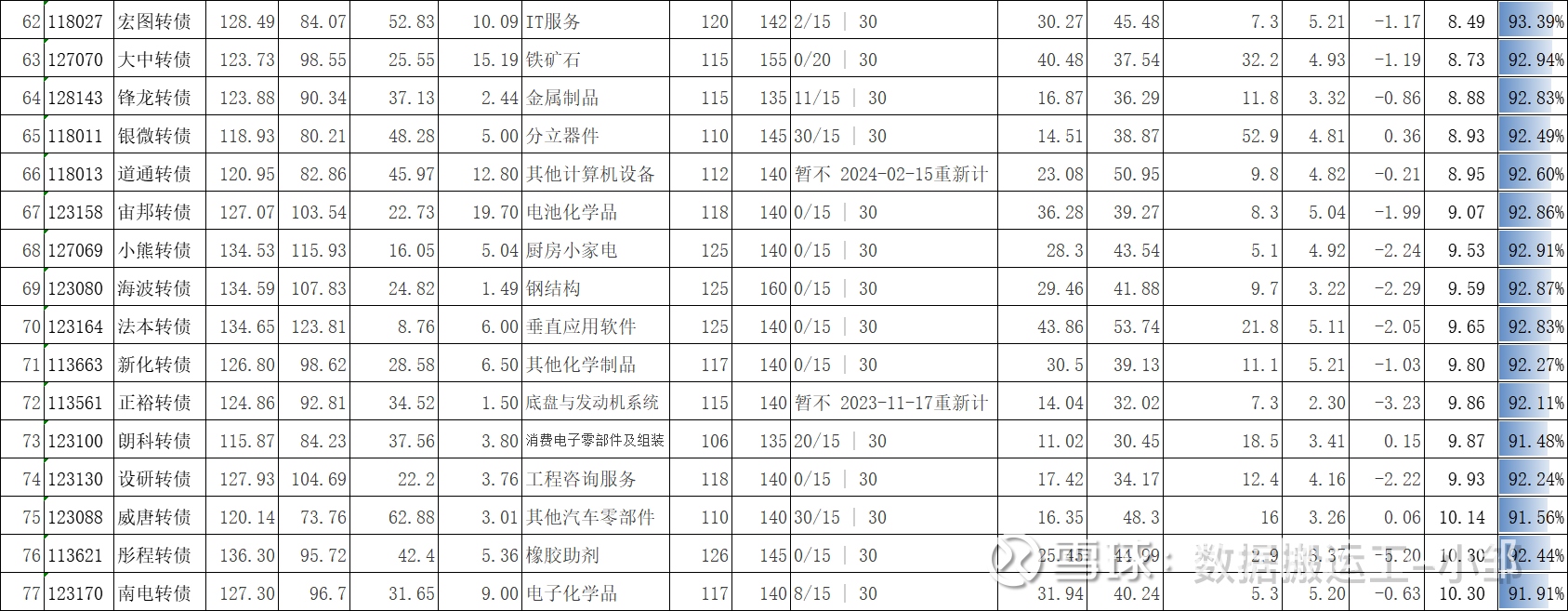

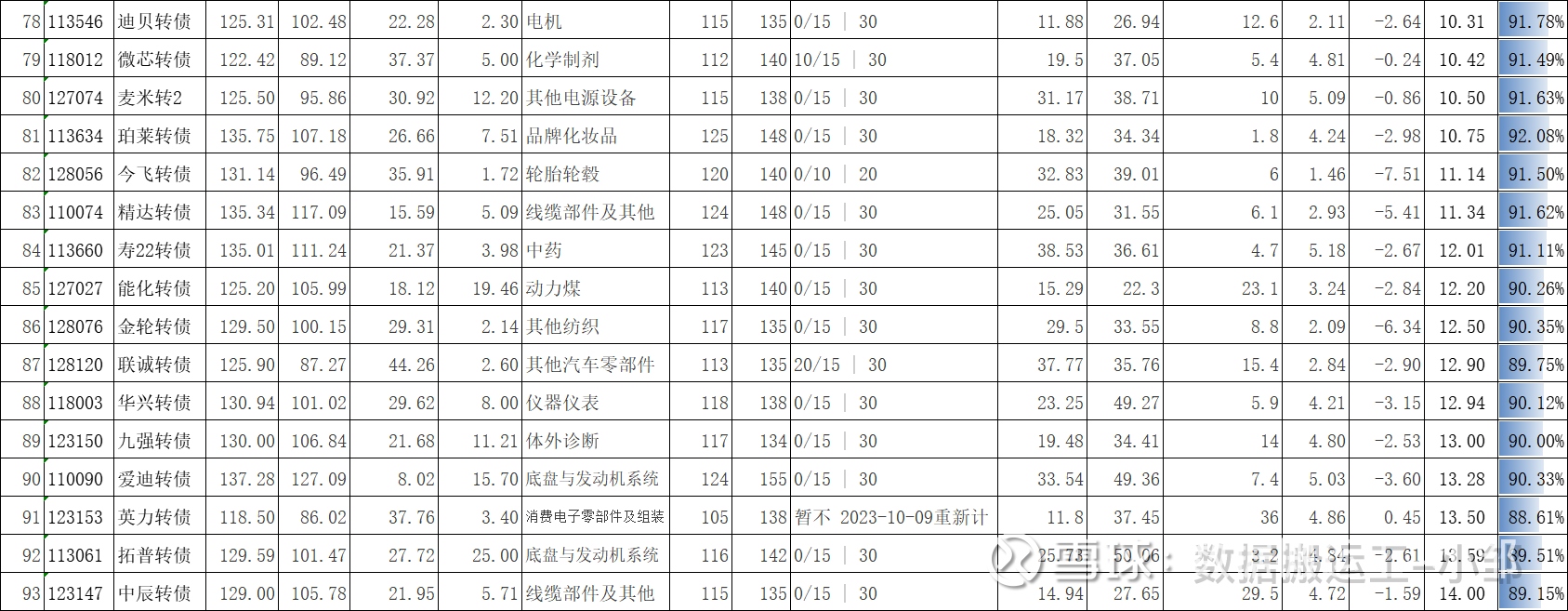

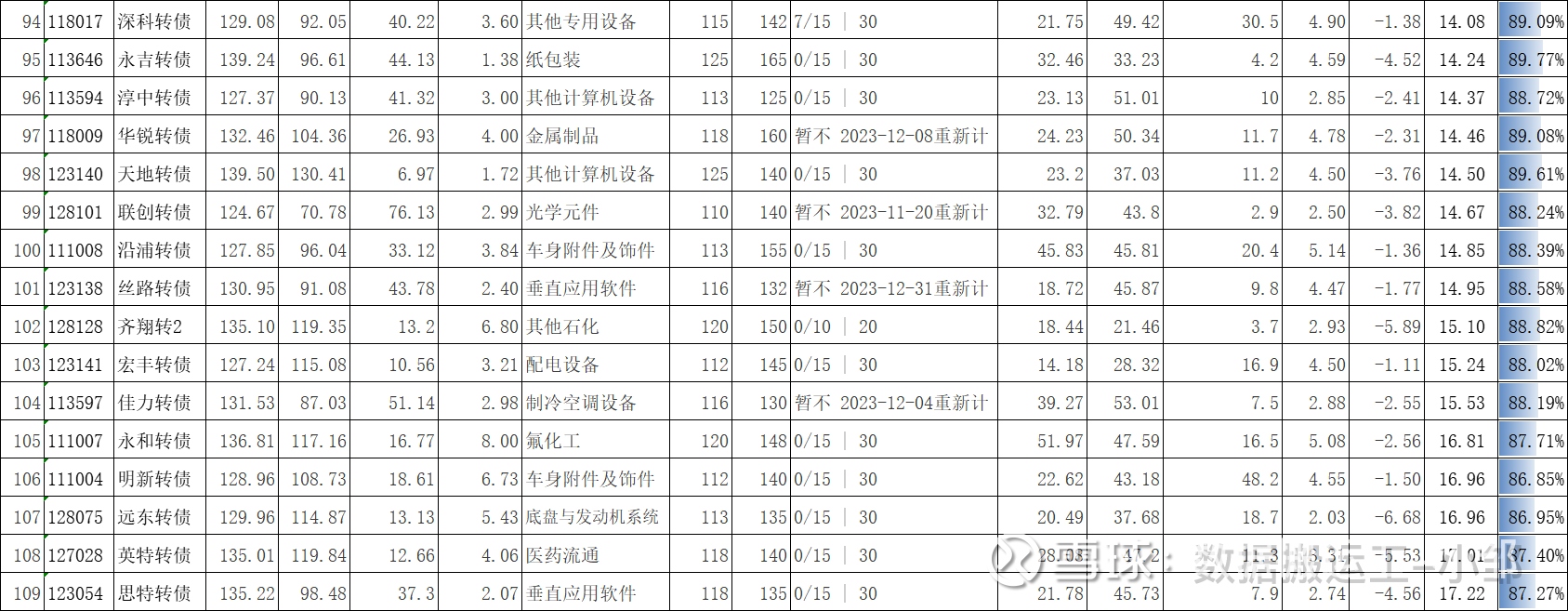

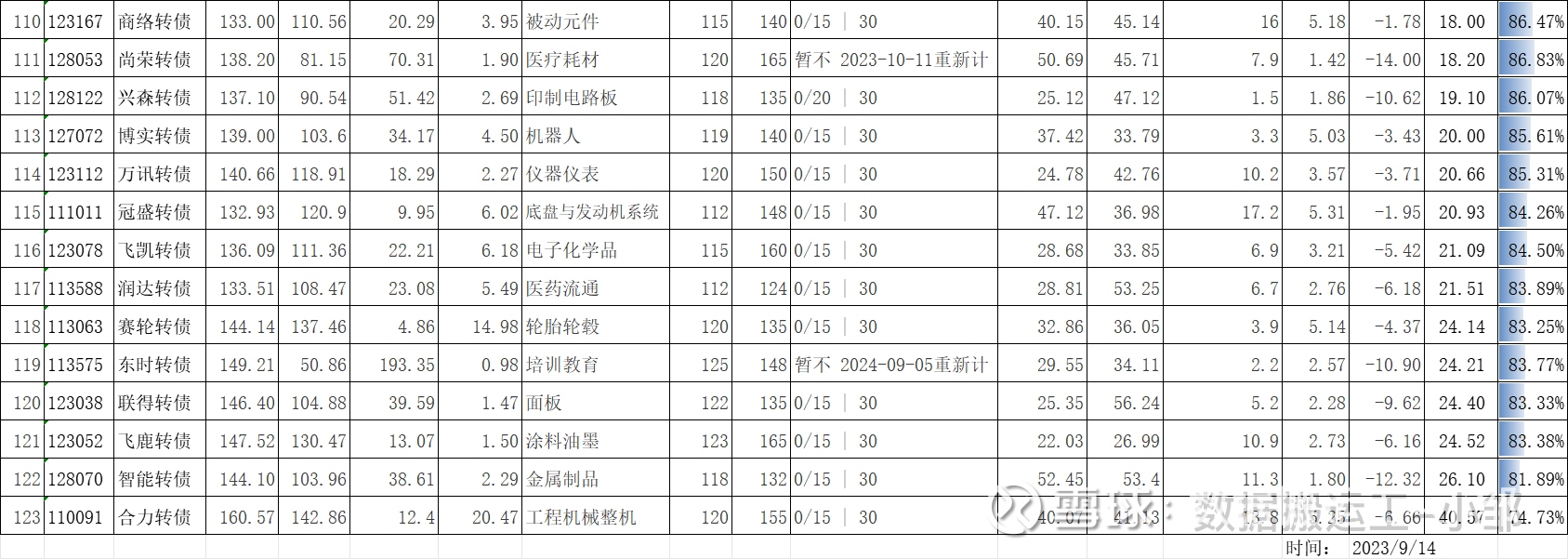

综上所述,转债往下的空间不会超过5%,如果中位数跌至116元,届时往下空间不会超过2%,我会把所有防守债、活跃度略低的转债,全部换成活跃度高、超跌且溢价率相对较低或规模超小的转债,会把天23、城地、洁特、好客等在全部置换,不再保留任何下修策略债,更不会保留现金替代品,就目前来说,天23、城地、好客、洁特等的回撤也极小,这就显示了防守的作用,只是后期一旦反弹,这类债反弹力度也极弱,所以需要完全舍弃。

我们要明白,很多人吃着碗里,骂着市场,就是因为市场没有给他吃胖,其实作为转债投资者,今年亏钱的并不多,除非追高、逢低割肉,只要做伏地魔,最多是收益不理想而已,不过正是因为收益没有达到他们的理想,才会骂着市场不争气,却从来不感谢市场给他带来的收益。

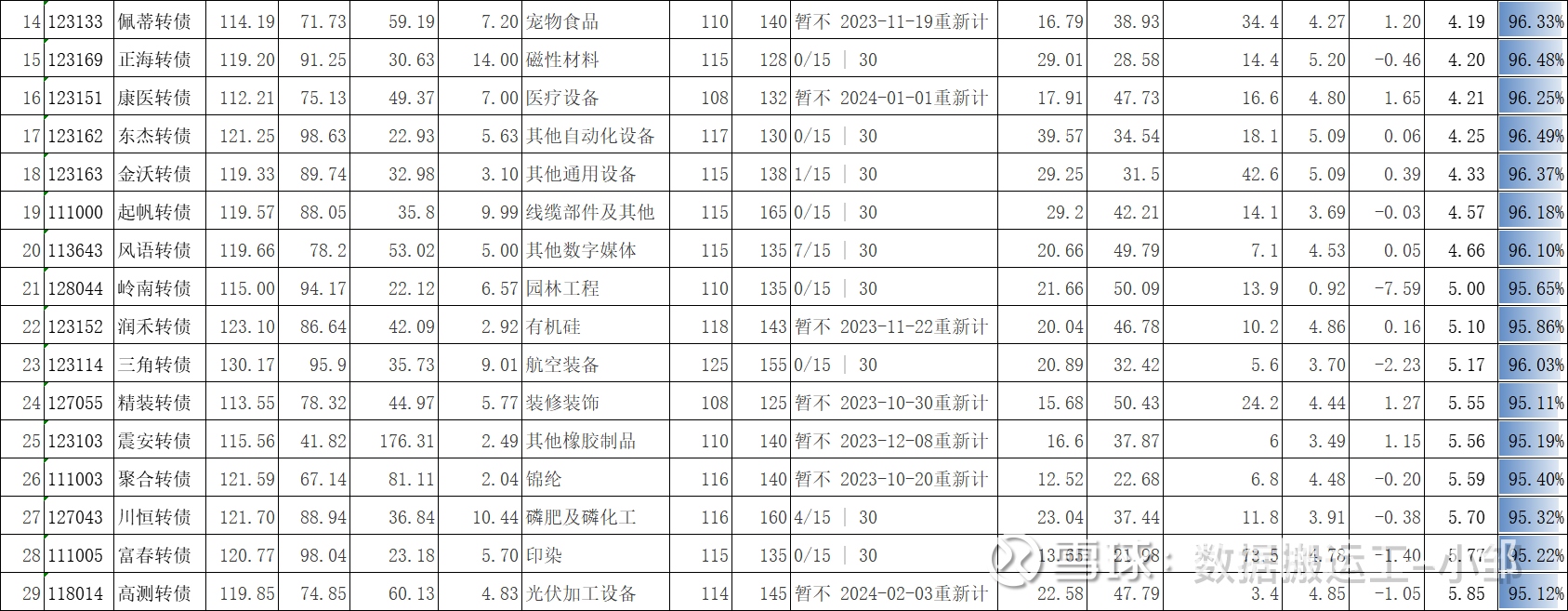

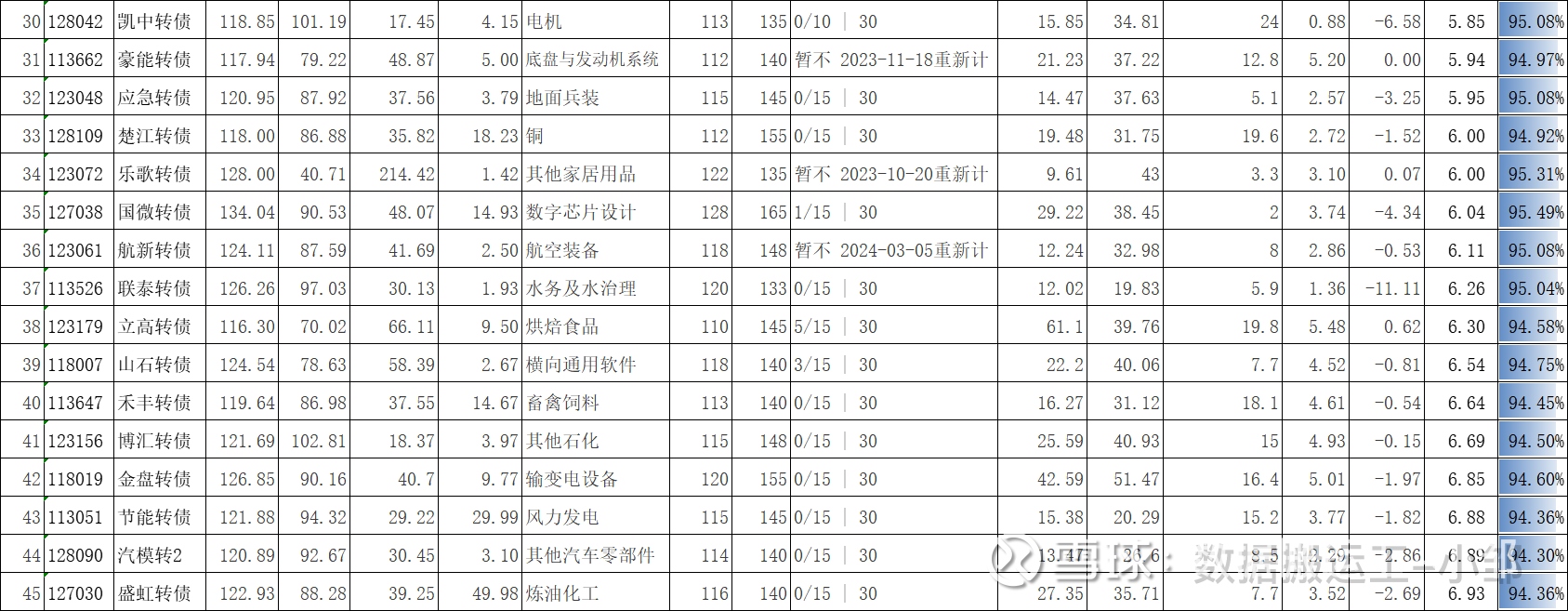

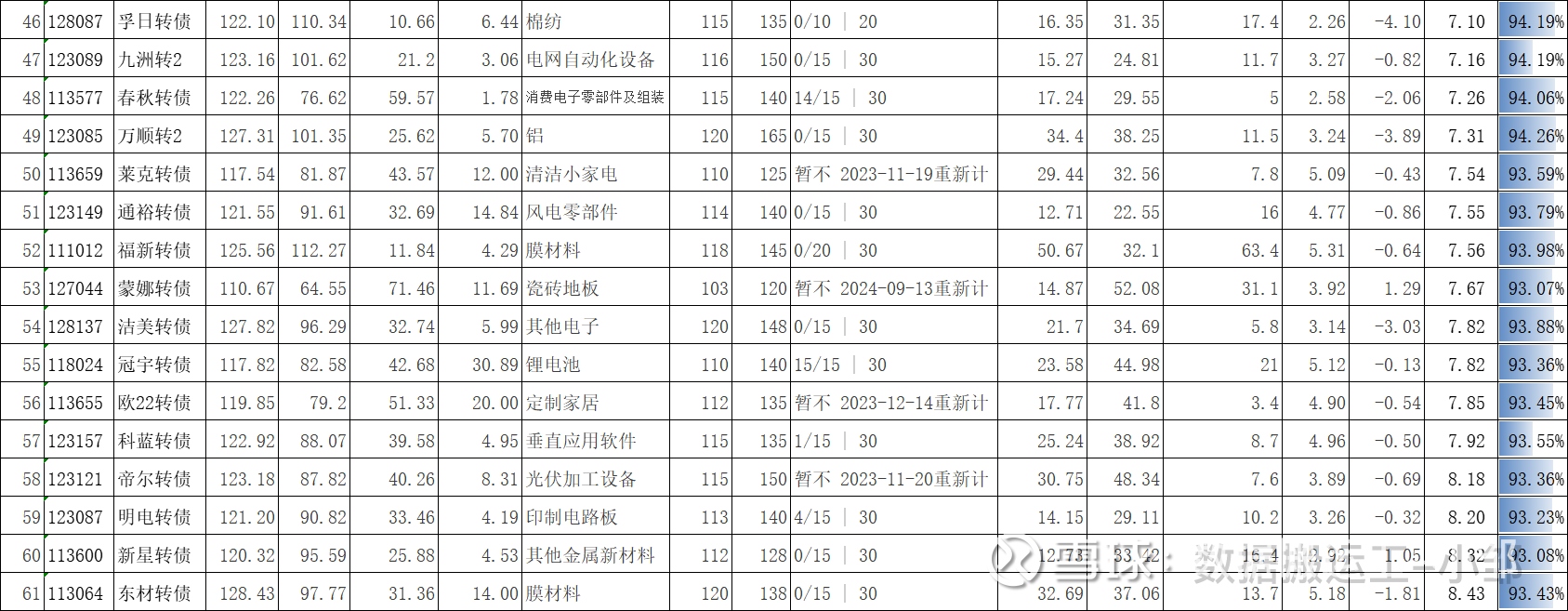

一、可转债指标:

1.今日大跌,上涨数量远小于下跌数量,上涨幅度小于下跌幅度,本日平开低走,下山走势,9月10个交易日,7个交易日下跌,不断的挤压泡沫。

2.指数为1995点,跌了10个点,跌破了2000点,近期很可能就在2000点附近来回摩擦,直至擦出火花,燃起熊熊烈火;平均价格跟上个交易日(以下简称昨日)跌了0.8元;中位数价格跌了0.6元;中位数转股价值跌了0.7元;平均双低无变化。

3.平均溢价率51.38%,涨了0.6%;中位数溢价率38.49%,涨了0.2%;整体溢价率上涨,这是因为转债跌幅小于正股跌幅;成交额少了30亿,连续267个交易日低于1000亿,也就是一年没有高于1000亿了,成交额跌破400亿,只有340亿,这是2021年4月20日以来的新低,但剩余规模远比当时大得多,中位数不断向年前1个月靠近,估计会冷场1个月,甚至2-3个月,如果剔除次新的影响,已经跟去年12月下旬相对一致了,我认为这是低位,现在到期收益为正的转债已经有200支了,而到期收益为正超过一半就是严重低估位,我选择了满仓,热泪盈眶的相信明天的太阳会灿烂明媚;

有一半的转债换手率不超过1.4%,说明只有极少人愿意买卖了,行情、情绪极其萎靡。

二、涨跌情况:

1.上涨:

力诺为上市首日,不予计算,涨幅前十的债,涨幅差异很小,除了天康、通光、溢利、万顺、大叶其他都是正股上涨带动的,除了恒邦、苏租、川投其他都是小盘债。

力诺如果按照我说的价格,大概率能卖在相对高价,但是对于收盘的价格,我并不认为很低估,没有想法参与。

天康正股微跌,转债涨幅5.04%,这纯属柚子在炒作,但是这种炒作无法预测具体什么时候停止,不过3个月内必然停止,对于这种高赔率低胜率的事,我从不参与。

远东正股一度大涨,转债一度涨幅4.72%,考虑绝对价格不高,我并没有卖出,继续持有。

佳力正股一度大涨,转债一度涨幅4.44%,考虑绝对价格较低,我并没有卖出,继续持有。

这个世界总是能量守恒的,你想得到些什么,就需要付出对等的东西来交换。

2.下跌:

跌幅前十的转债,都受到正股下跌的影响,都是中小盘债。

昨天刚说荣23,今天转债跌5.93%,竟然比我预测的要小,又被打脸了,不过比起打脸,那些157.3元追高的人,才是真的痛。

纽泰正股下跌,转债跌4.46%,都在挤压泡沫,只不是只要炒作基因在,这个泡沫就不可能挤干净。

聚隆正股微跌,转债跌4.18%,成交额高达2.6亿,是可交易规模的近2倍,是否有柚子在吸筹呢,未知,不过考虑新债发行缓慢,估计次新还会炒作,毕竟这是次新小盘中非常便宜的了,不知道是柚子故意打压吸筹还是怎样,完全看不懂。

超达正股下跌,转债跌4.16%,还有一个月解禁,下跌是必然的,还有很大的下跌空间。

冠中正股大跌,转债跌4.04%,之前就说过,那些追高的人,一定会被挂山顶上,正股还会继续下跌,转债继续回落。

大业正股大跌,转债跌3.99%,未来强赎的可能性很低了,只是苦了那些博弈强赎的人,其实强赎策略的成功率并不高,预期收益也不高,风险却极大,从交科转债之后,我便不再博弈强赎了。

神通正股下跌,转债跌3.89%,成交额高达2.9亿,是可交易规模的近2倍,是否有柚子在吸筹呢,未知,不过考虑新债发行缓慢,估计次新还会炒作,毕竟这是次新小盘中非常便宜的了,只是比聚隆略贵。

新港正股微涨,转债跌3.1%,下个星期解禁,下跌是必然的,还有很大的下跌空间,估计下周五会跌至140元以内。

亚康正股下跌,转债跌2.9%,还有半个月解禁,下跌是必然的,还有很大的下跌空间。

岱美正股下跌,转债跌2.87%,溢价率仅为25%,几乎是合理价格了,考虑新债发行缓慢,估计次新还会炒作,毕竟这是次新小盘中极其便宜的了。

道通正股下跌,转债跌1.27%,如果来个大跌,我会考虑拿盘接。

今飞正股下跌,转债跌1.25%,如果来一个大跌,我会考虑去做接盘侠。

煜邦正股下跌,转债跌0.77%,如果来一个大跌,我会满上。

科蓝正股微跌,转债跌0.71%,如果来个大跌,我会去做大冤种。

迪贝正股下跌,转债跌0.69%,如果来个大跌,我会考虑拿盘接。

思特正股下跌,转债跌0.67%,如果来两个大跌,我一定会是个大好人,救大家于水深火热之中。

锋龙正股下跌,转债跌0.58%,如果来一个大跌,我会考虑做全网最大的善人。

有些黑暗必须自己穿越,有些痛苦必须自己体会,有些悲喜必须自己摆渡;所有过往皆是云烟,明天一切皆是未知,学会接纳平凡的自己,才是不平凡的人生。

目前转债仓位93%,股票仓位14%(股票为临时资金仓位),如果有适合机会,将继续增加或者换仓,防守债的仓位超过30%,届时只要反弹3%,就能新高,而我认为进攻债反弹3%,只需要3天。

不过市场规律就是涨多了跌,跌多了涨,牛熊轮转、循环往复。

三、转债快讯:

1.九典转2明日发行,宇邦19日发行。

2.多伦提议下修,很可能下修到底,明天涨2元是很可能的。

3.冠盛大股东减持12%转债,还有16%。

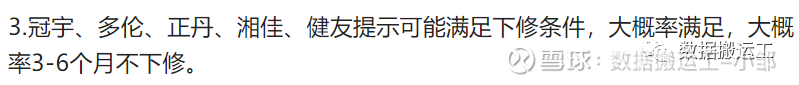

4.中宠本次不下修;冠宇3个月内不下修;正丹、健友6个月内不下修。

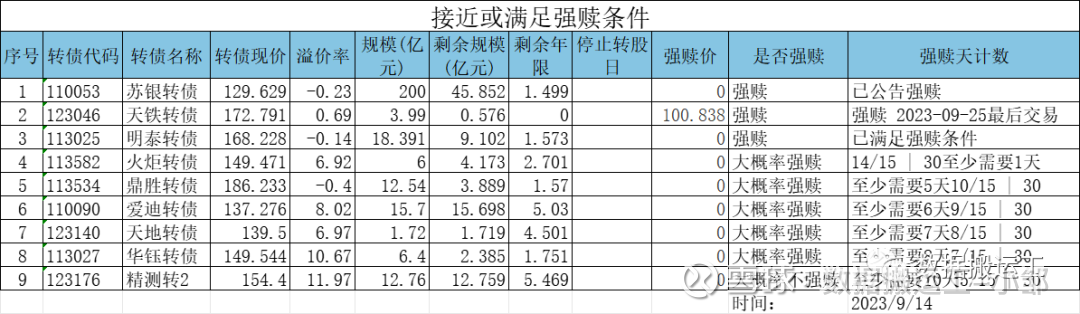

5.明泰强赎,如同预测,考虑规模9亿,占流通市值7%,估计明天会下跌5%,溢价率跌至-1.5%。

文章所述的可转债,均为案例使用,不作为投资建议,投资有风险,入场需谨慎,请独立思考。 $平煤转债(SH113066)$ $招路转债(SZ127012)$ $科数转债(SZ127091)$

著作权归作者所有。商业转载请联系作者获得授权,欢迎喜欢的朋友转发分享。

本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

祝投资愉快。#可转债大饼# #可转债# #下修# @今日话题