(原标题:6只科技主题基金测评:各显千秋,“科技”大不同)

#老司基硬核测评# 近期最大的热点就是华为mate 60发布,它的发布绝不仅仅是一台手机,而是一个国家科技进步的象征,这波热潮也带动了消费电子板块的表现。

这一期的主题是6只科技主题基金的测评,我看了这一期的6只基金的基本面资料,可以说是众星云集,基金经理里面的“科技”特长生都参与了,蔡嵩松、杨锐文等基金赫然在列,高手过招,自然不同凡响。

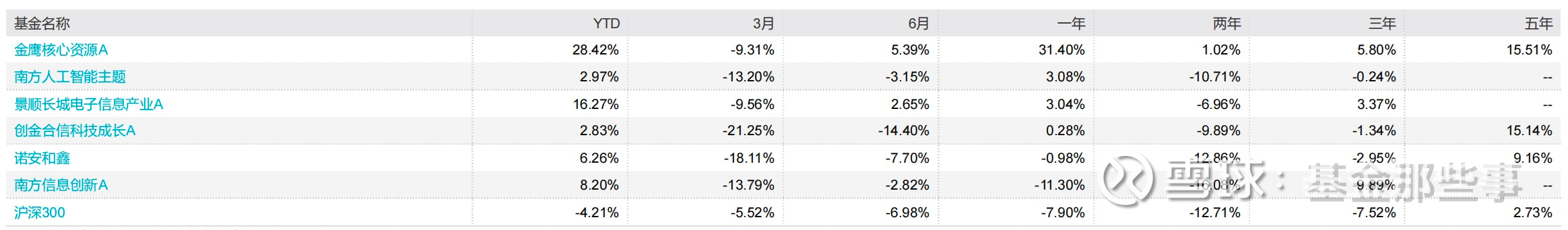

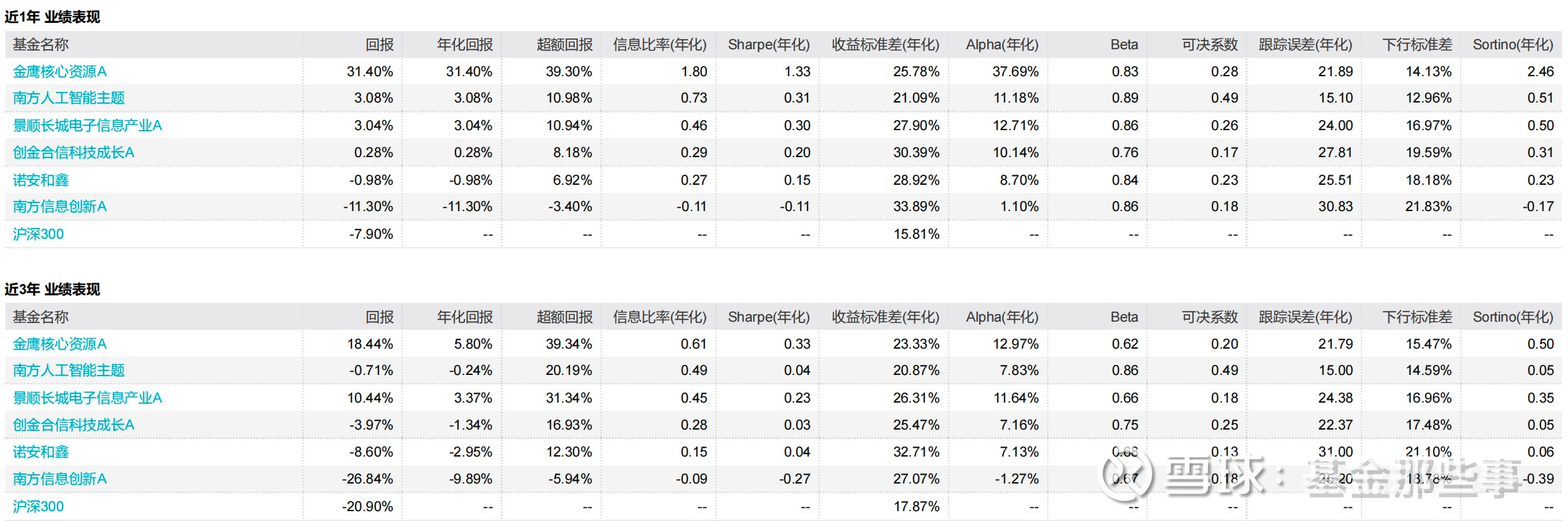

这6只基金除了金鹰核心资源外,其他成立时间比较接近,规模也是表格中后四只更大,甚至基金经理从业年限也差不多,所以要比较起来其实并不容易。@今日话题

科技的重要性

在当前阶段,确实应该关注科技主题的机会。人类社会的发展史,就是一部科技进步的历史,每次经济腾飞和大跨越,都是和科技成果大爆发的时代;世界上的发达国家,都是随着科技进步和产业分工,从而形成自己的独特优势产业,才能在国际产业链分工中立足。

日本的汽车、材料工业、机器人,美国的互联网、金融、军工,德国的汽车和化工、电气等都是各自通过科技攻坚,从而形成自己的优势地位。

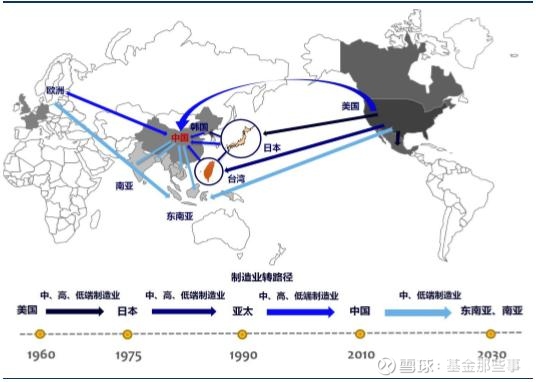

随着产业的分工越来越细,发达国家在产业升级的同时,向发展中国家转移低端产业,发展中国家利用人口、成本等优势承接低端产业,从而带动经济的发展,带动消费的升级,这种模式下的产业分工对各方都是有利的,但是从事低端产业的一方从中得到的价值极其有限,而从事高端产业的获得了产业链的大部分价值。

这样久而久之,低端产业链的部分想要升级,从事附加值更高部分的发达国家自然不愿意,要突破这种限制,必须依靠科技,发展自主的高科技、高附加值产业,过去的日本、韩国、新加坡都是这样发展起来的。

当前国际形势纷繁复杂,逆全球化趋势明显,各国都开始转向内循环,依靠自身产业链完成闭环,就当前的经济发展水平来说,肯定不是基本衣食住行、温饱的闭环,而是更高质量,更高附加值的闭环,这就需要高科技的支撑。

6只基金分析

好了,现在就来开始分析这6只基金,从基金类型上看诺安和鑫是灵活配置型基金,其他的基金都是偏股混合和股票型基金,但是实际仓位看,它的最新股票仓位并不是最少的,南方人工智能主题更少。

1、金鹰核心资源混合

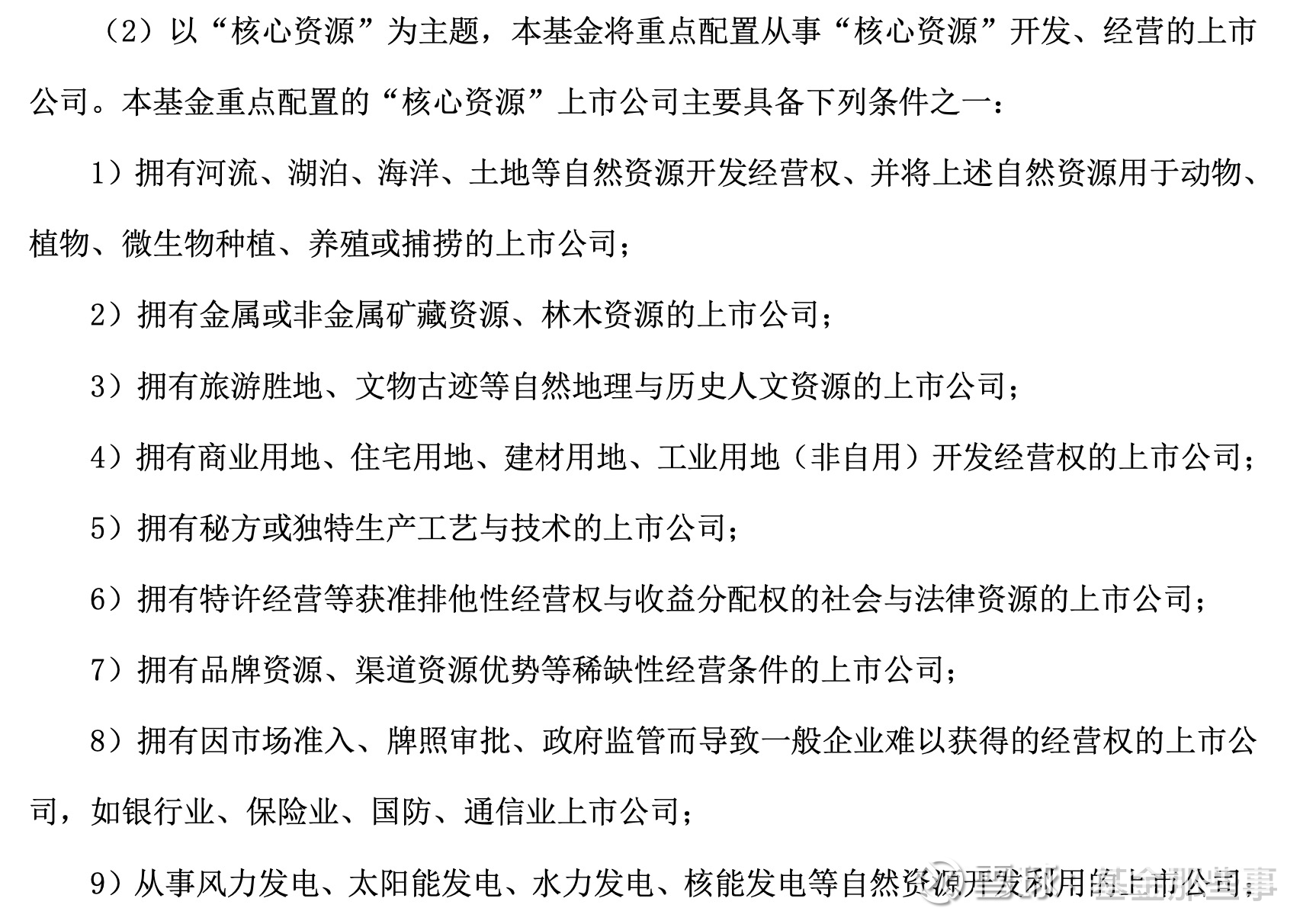

从投资风格来看,金鹰核心资源混合是比较特别的,这并不是一只典型意义的科技主题基金,它的主打其实是“核心资源”,它的投资目标是:“以深入的基本面分析为基础,通过投资于拥有核心资源的个股,在充分控制风险的前提下,分享中国经济快速发展的成果与资源的价值增值,进而实现基金资产的长期可持续稳健增长。”

所谓核心资源,是指能够被企业占有和利用,为企业创造经济价值,进而给企业带来核心竞争力的稀缺的生产要素、生产或经营条件、独特生产工艺与技术,以及经营权利。

所以核心资源不仅仅有高科技元素,也会有其他类似于垄断型资源的成分,从最新的持仓来看,金鹰核心资源混合的前三大持仓行业是计算机、电子和传媒,占比近70%,虽然不敌,但对比其他科技主题的90%以上并不高。

不过,从业绩看,金鹰核心资源混合的表现确实是这几只基金里最出色的,从近一年的回撤和波动率来看,也是最小的;基金经理陈颖,本科毕业于北大,不同于其他的基金经理,他曾经在实业干过七年,毕业后在广东省电信规划设计院项目经理,惠普公司技术销售;2010年才开始进入投资行业,2015年开始担任基金经理,这样的复合经历让他对科技新事物的发展脉络看得更透彻,同时也对潜在的风险保持理性的判断。

陈颖当前管理8只基金,规模47.38亿元,金鹰核心资源混合是他的代表作,任职回报达到了116%,陈颖此前接受采访时表示,他的投资思路是偏向绝对收益的,投资方法是自上而下与自下而上相结合,寻找市场上预期差相对较大的公司,在预期差兑现过程中,股价可能就会出现比较大的涨幅,这是研究和投资的价值所在。

金鹰核心资源混合的选股偏向大盘和中盘价值,换手率在300%左右,属于中低水平,同类基金比较来看,金鹰核心资源混合在最近三个季度都是排行前列,算是比较突出的产品。

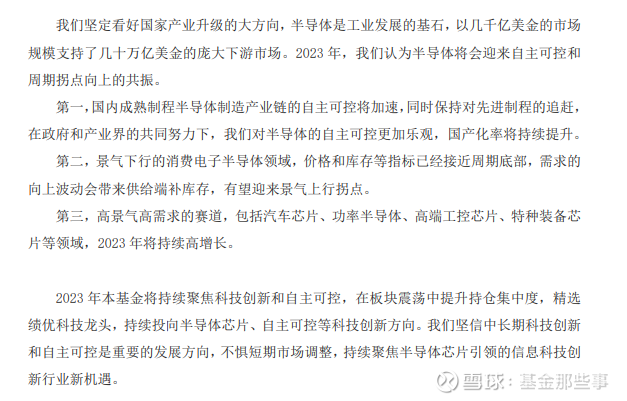

2、诺安和鑫

第二个要说的产品是诺安和鑫,诺安基金的产品其实不用太多分析,基金经理蔡嵩松更不用说,他们的产品必然是大局押注芯片的,不过这只基金是灵活配置型,令我没想到;尽管如此,但这只基金的股票仓位最近三年从来没有低于80%,在此之前并非蔡经理管理,主要的持仓是债券,2018年5月接手之后才开始“放飞自我”。

目前蔡经理管理的产品有5只,规模达到了281亿元,业绩最好的就是这只诺安和鑫,任职回报达到了78.7%,蔡经理的风格不用多说,简单说比较重仓芯片,有人说他的产品最好去睇啊,就是芯片(半导体)指数基金。他自身也确实有这方面的背景,所以我相信他是懂的,持仓集中度比较高,换手率很低,而基金的持仓风格决定了它的波动率比较高,不过这几年赶上风口,业绩还算不错。

3、景顺长城电子信息产业

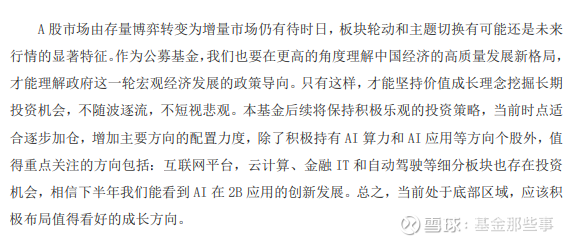

提起科技主题基金经理,杨锐文肯定算一个,杨锐文名声远扬,一是因为他在善于投资科技股,被称为科技股猎手,另外就是他的年报、季报解读写的好,洋洋洒洒几千字,不像很多基金经理的“豆腐块”。

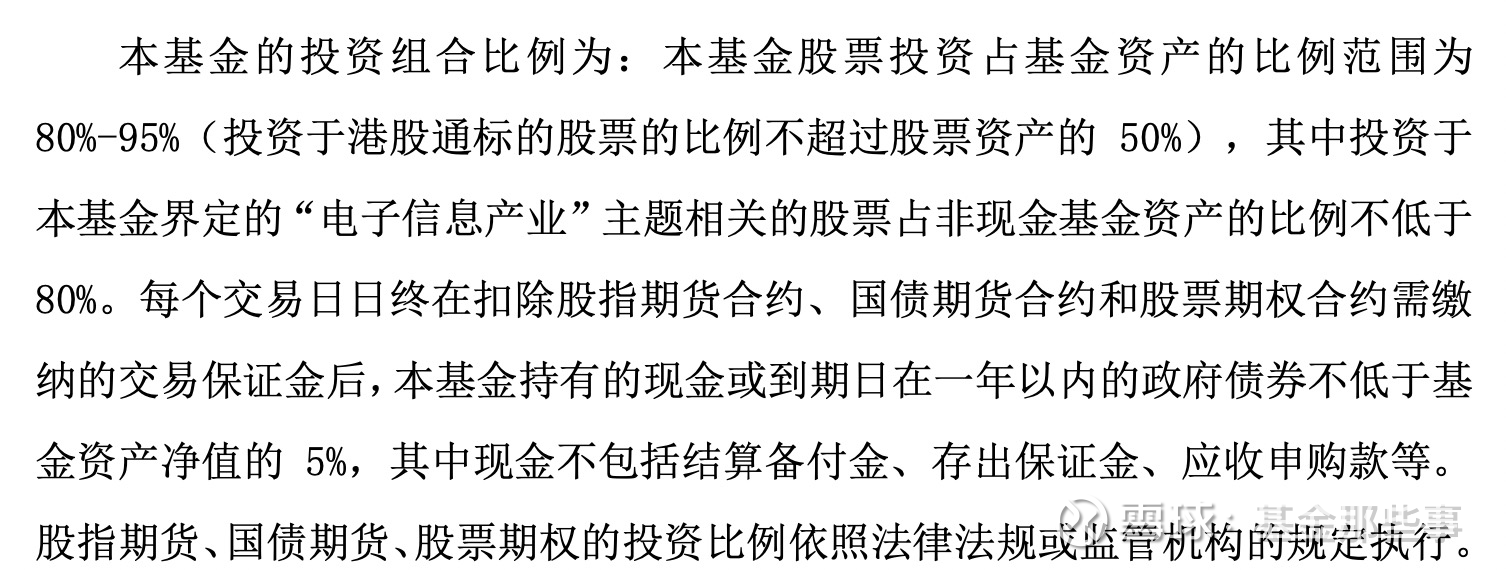

景顺长城电子信息产业除了投资A股的电子信息产业股票外,还可以投资港股通相关的行业,业绩比较基准是中证TMT产业主题指数收益率×80%+中证港股通TMT主题投资指数收益率(人民币)×20%。

最新的持仓来看,电子产业占比75%,主要是芯片,前十大持仓占比42%,集中度比较高,基金的选股偏向大盘和中盘,换手率一般;业绩表现看,2022年表现一般,今年以来涨幅13.14%,算是比较优秀,也赶上了年初的科技风口。

杨锐文自基金2020年成立以来一直担任基金经理,他的任职回报为8%,中规中矩,他目前管理12只产品,规模有337亿元,是百亿基金经理的一员,杨锐文高度看好科技与制造行业,深信制造业立国和科技兴国。

他把行业和公司分为两类,一类像被照顾得比较好的家畜,日子过得比较舒服,但没有爆发性;另一类像丛林里的猎狗,有很强的拼搏精神和开拓精神,投资风险很大,死亡率很高,但大浪淘沙后生存下来的企业,具备强劲的竞争力;杨锐文倾向于后一种——有拼搏精神的猎狗,而且希望在它们还较小的时候投资。

4、南方人工智能主题和南方信息创新混合

这两只基金是南方基金的“科技大礼包”,前者偏向人工智能,后者偏向芯片、半导体,两者成立时间差不多,只相差半年,但是南方人工智能主题的股票仓位只有69%,后者是92%,南方人工智能的同期业绩更好,回撤也控制得更好。

南方人工智能的业绩基准是中证人工智能主题指数收益率×60%+中证港股通综合指数×10%+上证国债指数收益率×30%,这也是与它的持仓相匹配的;南方信息创新混合的业绩基准是中证信息技术指数收益率*60%+中证港股通综合指数收益率*10%+上证国债指数收益率*30%,两者跟踪基准类似。

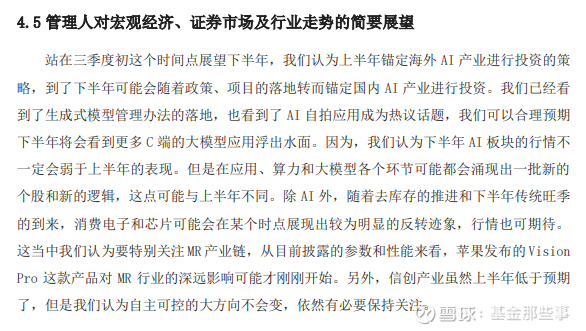

不过,从业绩和回撤来看,南方人工智能做的更好,近三年收益113%也是这几只基金里最高的,但4亿多的规模也是最小的。两只基金的基金经理分别是罗安安和茅炜,罗安安主要看好AI,还包括互联网平台,云计算、金融 IT 和自动驾驶等板块;茅炜则看好硬科技和进口替代的方向,从今年的表现看,南方信息创新混合的表现稍稍领先。

这两只基金,我们暂不评价孰优孰劣,虽然最近几年南方人工智能占优,但它们各自的侧重点不一样,近三年的表现,可能和市场的风口有关,还需要继续观察;一个人工智能,一个半导体硬科技,风格特点明显,供不同投资偏好的投资者选择。

5、创金合信科技成长

无论从业绩还是规模看,创金合信科技成长都算是中规中矩的产品。这只基金的侧重点一直是在电子板块,今年上半年大幅提升了计算机板块的比例,取得了不错的效果,基金经理周志敏在半年报中提出:“这也恰恰说明,在一个 “新”和“变”为基调的赛道里,要小心经验主义和教条主义,要时时提醒自己做到实事 求是和与时俱进。”

对于下半年,周志敏特别提到了MR板块,看好自主可控方向,从实际持仓来看,计算机板块确实在创金合信科技成长的持仓比例较高,而自主可控的方向多数就属于计算机板块,比如前十大持仓里的金山办公、太极股份、中国长城、中国软件等等。

这只基金在2019-2021年的顺风行情里表现不错,但是在2022年的逆风行情里低迷,2023年上半年及时调整策略,取得了良好的效果。

周志敏自2017年基金成立以来一直单独管理这只基金,所以风格和策略比较稳定,年初以来基金调整了风格,业绩不错,规模也随之增长较快,总体来看,这只基金相对比较平稳,选择科技股、自主可控方向可以考虑。

总结

当前世界局势纷繁复杂,全球面临新一轮的转折点,各国都在争夺科技领域的制高点,在这种情况下,突破性科技成果显得极其重要。这一期的主题是6只科技主题基金的测评,可以说是集中了A股市场优秀的代表性科技主题基金。

6只基金虽然被冠以“科技”的抬头,但是侧重点是不一样的,金鹰核心资源混合、创金合信科技成长偏重计算机板块,南方人工智能偏向AI,诺安和鑫、景顺长城电子信息产业、南方信息创新混合偏向硬科技、半导体、自主可控,这些方向虽然最近几年都在风口,但是发展阶段和受益程度是不一样的,这也很大程度上造成了业绩和回撤的差异。

按我个人判断,比较青睐金鹰核心资源混合和南方人工智能主题,但这也仅代表在这几只基金里相对看好,不作为投资推荐,市场有风险,投资需谨慎。