(原标题:市场见底的条件之一)

什么时候市场会见大底?先看下图:

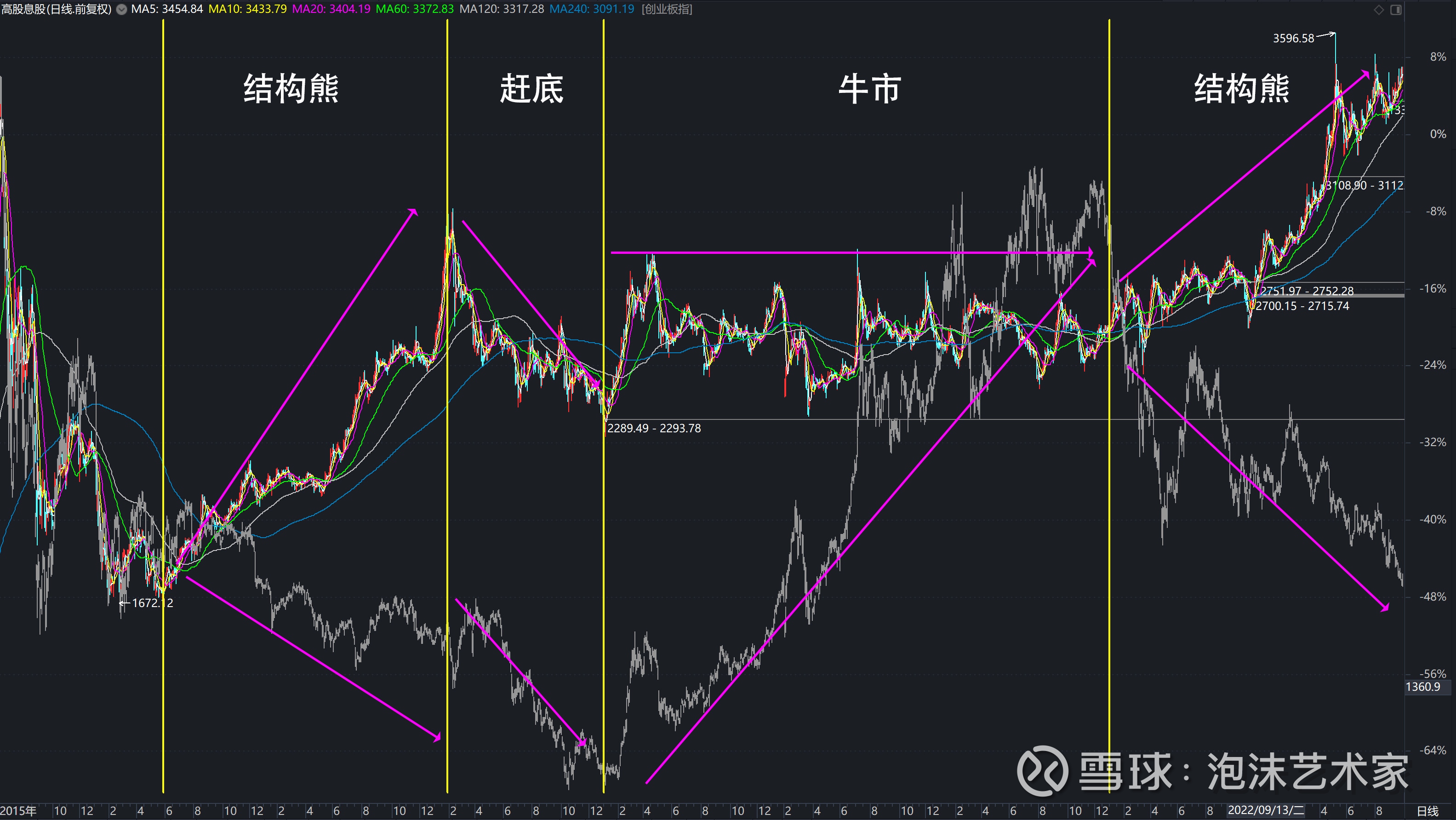

图中K线是高股息股,而灰色K线是创业板指。

高股息的表示的是“防守与传统”,当其强势时,代表的是市场处于长期低风险偏好的熊市状态。

而创业板表示的是“成长与创新”,当其强势时,代表的是市场处于长期高风险偏好的牛市状态。

于是就出现了图中的这种长期走势的牛熊“跷跷板”。

16年中-18年初:上一轮结构熊,跟现在一样涨权重,但跌个股。所以图中很明显高股息防守股与创业板指数长期逆着走,其实本质上就是市场风险偏好不断降低的熊市。

18年:当市场结构化走势发展到一定程度上,18年初权重拉着指数十几连阳,而个股一片哀嚎,于是物极必反了,开始权重补跌,全市场熊市加速赶底。

19年-21年:三年结构牛,板块轮着涨,主线疯涨,创业板指数从1100暴涨到了3500,可是你看高股息涨吗?最多就跟着指数脉冲一下。这就是市场处于高风险偏好周期时,会压制防守品种。想想人家芯片股、消费股与周期股等都在疯涨,你会买一堆银行股吗?

22年-目前:再次出现了16-18年初的走势复制,高股息防守品种走势很强,而创业板代表的个股不断新低。22年还不是很明显,而进入今年后,明显开始加速出现走势裂口。也就是说别看一个阳线总有人跳出来喊牛市,实际上市场一直处于熊市之中,风险偏好怂得很,而且今年远比去年怂。很多人可能也有这个体验,去年做反弹很好赚,今年伸手就亏,而且越来越容易亏,市场如此而已。

看到这里明白了吗?

市场想见每个周期的大底,并不只是很多人所说的盼来啥利好,而是必须高股息类的低风险偏好品种陨落,然后创业板类的高风险偏好品种开始走强。那说明的是一种市场风险偏好的周期性切换,这是一种市场内在的走强。

而现在这种存量资金都不断怼进高股息品种,怎么都跌不下去,而创业板不断新低复新低的阴跌,本身就是一种深度熊市的表现,恰恰说明市场风险偏好越来越低。

所以总结一下,我们可以得到如下的结论:

市场见底的条件之一是高股息等低风险偏好防守品种出现深幅补跌,而创业板等高风险偏好的成长品种开始见底走强,也就是说市场风险偏好周期出现反转。

$上证指数(SH000001)$