(原标题:当前的上海机场,值得关注吗?)

思路分享不代表买卖推荐,本人不持有上机,观点不同一定是你对

本文语音版

后台问上海机场的朋友比较多,今天就来聊聊上海机场。

先说说大致的思路。

第一步:

当下的上机和2019年的上机有什么区别,如果没区别,至少能恢复到19年50亿的利润点,我们就可以拿19年的利润做个第一目标来估值。

第二步:

上机未来的流量能否增加,变现能力是否更强,能为企业带来增长。

大的方向来说,上机也是个流量变现的业务,乘坐飞机的人足够多,才能带来收益。

上机主要三个思考维度,流量的确定性,流量未来的增量,以及流量的变现能力。

带着这几个问题,我们来聊聊上机。

01

公司业务介绍

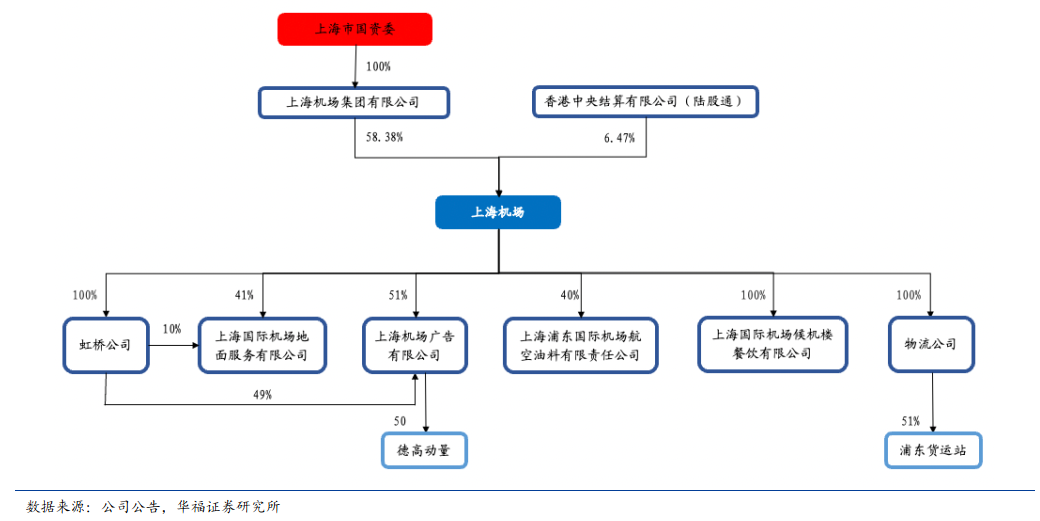

1997年上海机场成立,次年于上交所上市。成立初期公司核心资产为1921年成立的虹桥机场,以及1997年新建的浦东机场候机楼。

2003年公司与机场集团签订重大资产置换,出置虹桥机场,置入浦东机场。

2019年,机场卫星厅投产,机场可容纳3000万旅客吞吐量,较扩容前增加2000万人。

2022年,收购虹桥机场以及浦东机场第四跑道。

同期,上海机场四期扩建工程启用,拟曾加T3航站楼,预计建成后2030年浦东机场旅客吞吐量为1.3亿人次。

简单的说,公司统一管理上海浦东机场和虹桥机场。

浦东机场目前投入民航运营跑道4条,航站楼2座,卫星厅1座,设计满足年旅客吞吐量8,000万人次的需求。

虹桥机场目前投入民航运营跑道2条,航站楼 2 座,设计满足年旅客吞吐量 4,000万人次的需求。

浦东机场属于一类1级机场,虹桥机场属于一类2级机场。

目前国内机场一类1级有4个 :北京首都、上海浦东、广州白云、大兴机场

一类2级有3个:深圳宝安、成都双流、上海虹桥

股权结构如下图:

02

当前收入结构

公司收入主要来自航空性收入和非航空性收入。

航空性业务:是与飞机、旅客及货物服务直接关联的基础性业务。

非航空性业务:机场商业、办公室租赁、值机柜台出租、货运站操作。

机场商业包括:餐饮,各种商品, 免税商品,VIP休息室,广告位等。

其中免税是非航空性业务,重要的组成部分,也是我们观察的重点

收入占比上非航空性业务占比60%左右,且这部分收入弹性也更大。

因为,目前航空性业务等收费项目的收费标准,是按照民航局相关文件规定实行政府指导价,除了人流增长带来的收入增长,本身公司不具备太大的调节空间。

而非航空性业务收费项目的收费标准实行市场调节价,公司的自主性更高。

上海机场的流量质量相对其他机场要高出不少,非航空性业务商业部分价值发展空间更大。

首先地理位置优越,国际及港澳台旅客占比高。

上海位于亚洲、欧洲和北美大三角航线的端点,飞往欧洲和北美西海岸的航行时间约为10小时,飞往亚洲主要城市的时间在2至5小时内,航程适中。

以2019年数据为例,上海机场、首都机场、白云机场的国际及中国港澳台地区旅客占比分别为50.6%、 23.9%、 25.5%。

其次经济领先,流量价值也高。

上海是我国最大的经济中心城市、是一带一路和“长江经济带”的重要交汇点: 2小时飞行圈资源丰富,包括中国80%的前100大城市、覆盖了93%的GDP 产出。

长三角地区已经成为了世界上第6大城市群,财富500强中有 400 多家企业已经在这里进行了投资,机场半径 300 公里的腹地内覆盖了长三角地区的 8 个主要工业、科技园区,相关产业航空关联度高,主要产业为电子信息、汽车、石化、成套设备、精品钢材和生物医药等。

体现在数据上就是上机的毛利率远远高于同行。以2019年为例,上机的毛利率在50%以上,白云机场和深圳机场在20%左右

(数据来源上海机场2019年财报)

另一个对比数据,2019年的单个旅客平均归母净利润分别为上海机场66.05元、 首都机场24.19元、 白云机场13.62元。

这部分长期看,上海及周边经济发展活力决定上海机场的潜在需求。

无论是商业出行、私人出行、以及货物都和经济相关度较高。

03

竞争优势

上海机场首先是地理位置的优势,处于经济发展最迅速的长江经济带,同时海外航线航程也相对适中。

其次这不是个有钱就能复制的行业,不用太担心供给端的格局问题。

需求端我们可以拿2019年当做第一恢复目标做个对比,这个是比较容易达到的,且2022年,上海机场收购虹桥机场、物流公司以及浦东机场第四跑道,长期看盈利能力是有所提升的。

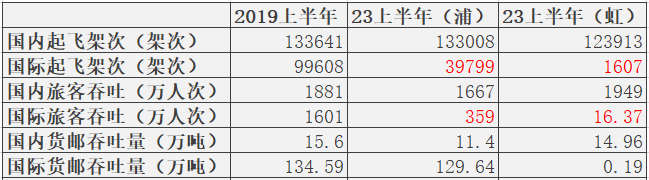

直接上对比数据,从黑白的统计图片中可以看出,从起飞架次和旅客吞吐来看,国内基本上已经恢复到2019年的水平。

问题主要在国际航线,国际航线中,货物运输基本也回到了2019年的水平,

但国际航线吞吐人次来看的话,如果只对比浦东,只有2019年的五分之一左右。

非航空性业务主要中的,餐饮,各种商品, 免税商品,VIP休息室,广告位等都和人流量和消费能力相关。

首先国际航线旅客的消费能力相对更高。

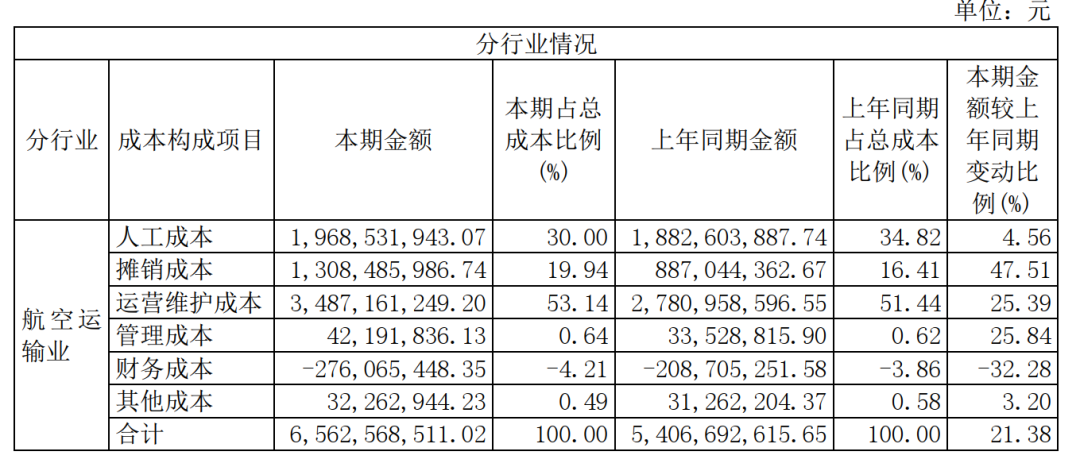

其次,机场成本大部分是固定的,所以后续恢复的收入能更多的体现在利润端。

机场的成本中,运营维护、人工、摊销占总成本 80%。

以为2020年为例,当时还没收购虹桥,数据对比比较直观。

2020年因为种种原因影响,上海机场的营业收入只是2019年的40%,但是成本端还略高于2019年,因为人工、摊销、运营维护,这钱旅客多少,基本上都是要支出的。

如果以2019年的利润当做第一目标,国际航线这部分就很关键。

那么问题来了,国际航线还能恢复到2019年水平吗?企业未来的增长点又在哪里。

上海机场的两个业务大类

航空性业务:与飞机、旅客及货物服务直接关联的基础性业务。

这个增长主要和长期旅客数量增长相关。

非航空性业务:餐饮,各种商品, 免税商品,VIP休息室,广告位等。

这个增长主要和旅客数量、旅客人均消费,免税协议相关。

先聊聊非航空性业务主要的组成部分免税业务。

01

免税业务

8月21日上机暴跌9%,开启了新一轮的下跌,原因是当时传出上机要重签免税协议,且提成比例大幅下降。

后来上机发公告,否认了上海机场将与中免重签免税协议的说法。

但是这事未来早晚要面对,因为当前协议2025年也要结束了。

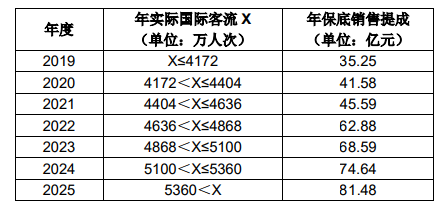

之前上机和中免的合作协议是2019~2025年,销售提成42.5%。

后来2021年初新签了一个过渡协议至2025年。这个协议相对复杂篇幅有限就不详细描述了。

简单的说达到表格上的客流就按固定提成,未达到就按人头提成。

随着恢复常态,以及2025年的到来,重签是早晚的事情。

虹桥和浦东的免税业务,对于上机和中免都是非常重要的组成部分,未来有博弈是肯定的。

核心其实还是上海机场的流量质量。

如果国际游客恢复迅速,上机的流量价值变高,在新协议谈判中,自然话语权更强,如果国际旅客恢复缓慢,流量质量相对较差,自然话语权就变低。

举个例子,以前公众号的流量质量在互联网平台上是比较高的,转化率高,所以公众号主就比较有话语权,文案要温和,选择的品类也多。

但是随着短视频的兴起,短视频的转化率更高,公众号的话语权就下降了。

而决定了上海机场流量质量的,海外旅客恢复速度是关键。

这方面我认为,短期恢复速度可能没那么乐观,但长期大概率还是能恢复并创新高的。

短期恢复没那么乐观是因为,一个是当下的全球经济确实相对都差,一个是国际形势和一些事情后海外对我们的偏见比较大。

这个就不展开聊了,大家各自有各自的判断,很多也写不出来。

但是我认为长期肯定还是恢复趋势,一个是这么大的经济体量在这,不可能被忽略,一个是看了再吓人的鬼片,随着时间推移也会有忘记恐惧的时刻。

未来免税协议签的如何,上机的流量质量是关键。

除此之外当下和之前还有一个变化是,市内免税增多,对机场的依赖度有所减少。

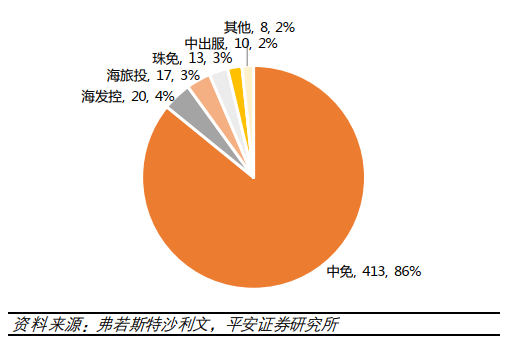

目前全国主要有10张免税牌照,分别归属于中免、日上、海免、深免、珠免、中出服、港中旅、海旅投、海发控、王府井。

其中深免、珠免、中出服等主要专注于特定区域/特定群体免税品经营,被称为区域性免税商,在2016年开始被允许在原始运营区域之外对某些入境口岸免税店进行招标。

中国中免份额约90%,具有口岸、离岛、市内等全牌照。

近几年机场免税受阻,但免税其他渠道发展的也不错,比如出国后半年内能可以在中免app购买免税产品,比如更多的市内免税店,这几年中免的业绩影响是小于机场免税收入影响,这也意味着一部分人的免税消费渠道发生了改变。

以目前的形式看我认为新协议大概率会下调提成比例。

另外一方面航空性业务和非航空性业务也都和旅客流量息息相关。

02

机场流量增长是大概率的长期趋势

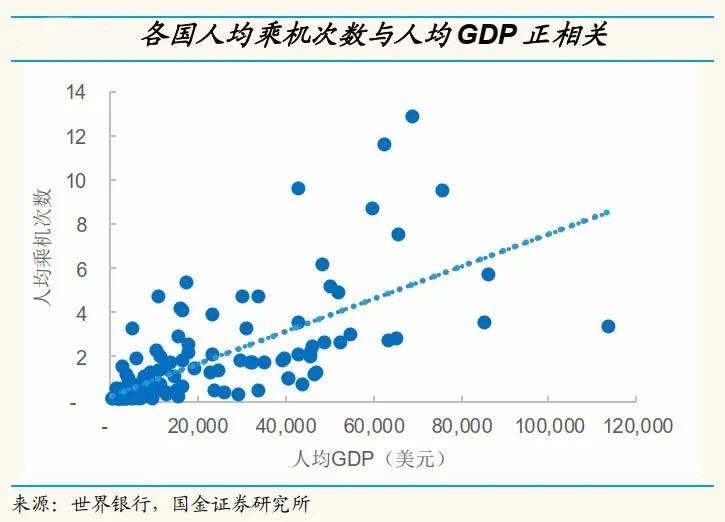

机场和经济发展有一定的相关性,无论是货物还是出行人次,都受到经济的影响。

商业出行,需求与宏观经济相关度高,经济周期的波动会对商务旅客航空出行需求造成影响;

私人出行,出行旅客的需求多来自旅游,随着人均收入的不断提升,消费水平随之提升,旅游出行的人数和比例将保持稳定增长。

目前国内人均航空出行人次相对较低。

以常态的2019年为例,中国人均航空出行人次仅0.47次,而同期美国为2.80次。

1995年美国人均乘机次数达到2次后, 1995-2019年航空客运量复合增速为2.3%,2014-2019年复合增速达到了4%。

首先经济增长肯定会带动人均航空出行,我们还有增长空间,但另外一方面不能完全对标美国,因为咱们的高铁更发达。

如果你认为长期看经济可以恢复,收入可以增长,虽然国内的出行有高铁很难对标美国,但依然是具备较大增长潜力的。

接待能力方面,浦东T1与T2合计设计容量为6000万人/年, 2019年9月卫星厅投产后到8000万人/年,机场的利用率一般会超过100%,现有基本能够承接1亿人/年的客流。

虹桥机场目前投入民航运营跑道2条,航站楼2座,设计满足年旅客吞吐量 4,000 万人次的需求。

目前接待能力是完全足够的,且上机还有新航站楼再建。

2022年1月浦东机场四期扩建工程开工,其中 T3 航站楼的规划面积为 119 万平方米,设计保障能力 5000万人次;同时四期扩建还将建设 103 万平方米交通中心。

上海浦东机场的设计产能将从8000万人次增长至1.3亿人次,增幅达 62.5%。

但是另一方面扩建意味着未来几年持续的投入,对在意股息的朋友相对不那么友好。

最后聊聊上机买入方面的看法。

上机当下状况和2019年的差别:

1、国内吞吐人次接近2019年同期水平,海外旅客相差较大

2、免税业务政策不同,当下的协议哪怕恢复到同等流量,收入也会相差很多,新协议是关键。

简单总结,护城河没有变,流量暂时减弱,流量价值有可能下降。

虽然2022年,收购虹桥机场以及浦东机场第四跑道后盈利能力有所增强。

但是在国际游客恢复缓慢,新免税协议未知的情况下,把第一目标定位到,未来两三年恢复到2019年同期的50亿利润,相对来说安全度比较高。

50亿对应20PE是1000亿,对应25PE是1250亿。

一家两三年后合理市值在1200亿左右,且具有成长性和较强护城河的企业,多少钱买,每个人的潜在收益预期不同,自己衡量就可以。

我的习惯是合理市值打个6折。

上机每个月都有运输生产情况简报,稍微花点心思,是可以跟踪国际旅客恢复情况的,也可以根据数据对投资策略做出调整。

今天就聊这么多,我们下期见。

@今日话题

$上海机场(SH600009)$