(原标题:继续掰扯当下腾讯到底多少pe)

【继续掰扯当下腾讯到底多少pe】

昨天一篇短的点评帖子引起了大家的兴趣:“为啥老有人说腾讯13倍。。我站出来反驳下吧:目前腾讯ttm四个季度的净利润和是1320.5亿,当前估值是20.12倍pe。增长的话,看腾讯的收入增速,也就是10%左右。

一图胜千言,看图吧。腾讯并没有便宜得离谱,甚至我觉得当下的港股中概市场,腾讯贵了(相对很多股,如拼多多、富途、唯品会等等)。”

链接如下:网页链接

我这里就更加完整和严谨的给大家再掰扯下(啰嗦下),当下腾讯到底多少pe,或者说,我们花26565亿人民币市值买腾讯,买的是什么?

注意,我没有用多少估值,因为我本身不认为pe、pb对真正的估值有多大意义,都要具体公司具体看(成长性各不相同)。真正的估值,有且只有一个,未来现金流贴现(DCF模型),其他的pe/pb/ps是充满假设的变种。但弄清楚当下pe是多少也是有点意思的,它揭示了假设利润不增长不下降多少年回本,之后,你可以迅速心算假设利润翻倍,我pe会下降到多少,又是多少年回本,或者利润折半,延长到多少年回本。但我们知道,从10年20年角度,利润大幅变化才是常态,几乎对任何公司适用。

总归,pe是dcf的变种。用可以用,但要小心点。

说回腾讯,我们看三张图和表搞清楚当下腾讯到底pe是多少。

1.资产负债表到底多少家底儿

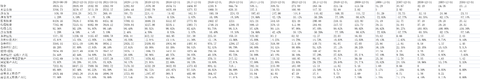

20231004,截止2023Q2财报,腾讯是轻资产公司里边比较反常的,净现金是负数,-108.5亿,净负债率1.29%,主要是公司高额的投资项目,我们好好看下。

腾讯股东权益8408.16亿,归母权益是7782.96亿,因为还有少数股东权益625.2亿。

上下游占款方面,各种应收是1331.55亿,各种应付是3386.44亿,应付-应收是2054.89亿,即腾讯占款上下游合计达2054.89亿,占比股东权益高达24.44%,上下游地位是很强的。

固定资产等经营资产(这里包括土地使用权/递延所得资产等)1342.69亿,占比权益只有15.97%。

其他钱去哪了? 主要两块:

①高额的投资项目,权益性投资+其他长期投资合计7202.81亿,占比股东权益高达85.66%,历史上虽然分了美团、京东股权,减持了sea,但可能随着其他投资的增值或上市重估,腾讯的投资项目绝对额依然是在非常高位的;

②无形资产1719.52亿,有使用权资产205.92亿,合计1925.44亿,这部分可以认为是收购导致的资产重估或内部研发导致的资产化,总归可以认为是维持当前经营规模所必须的,某种意义是经营类的资产,这块占比股东权益高达22.9%。

所以,资产负债表总结,大致可以认为,1元的股东权益,占款上下游0.2444,合计1.2444元,投向是固定资产等经营资产0.1597,投向无形资产0.229,这还剩下0.8557,再投向投资项目0.8566,基本上还不够了略欠缺,那就是找银行负债去了,净负债了0.0129元。多余的或不足的是那些无关紧要的小额项目。

所以,从估值角度,如果腾讯的投资我们要扣除,类似于算企业价值(EV的概念,用市值扣减账面净现金,腾讯的投资如果认为和经营无关,可以近似作为净现金扣除,减小EV),7208亿的投资,这两年市场极其低迷,考虑到流动性折价,算个7折好了,再考虑到少数股东权益影响,算6折好了(这里其实多点少点问题不大),为4300亿。(就算不打折,ev角度,也不能都扣的,你还得留够固定经营资产1342.69亿和无形资产1719.52亿的钱,不然得多负债,得加回,不赘述)

2.利润表到底一年赚多少钱

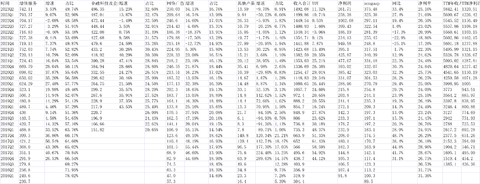

腾讯最新一年的净利润(TTM)在nongaap指标下是1320.5亿,其中2023Q2净利润在nongaap指标下是375.48亿,yoy33.4%。

增长的话,利润波动大,去年基数低,所以我们看收入增速,最新的2023Q2收入增速是11.32%,长期看,腾讯的利润率如果认为维持当下的利润率也是看收入增速来替代利润增速。(这个个人可以自行合理假设)。好多人说收入体量上去,利润增速会更快,但从历史过去10年看,这个结论是错的。我这里不做判断,因为我认可规模效应,但腾讯其他业务从利润率角度,比游戏还是差太远。

3.扣除股权激励还原真实经营利润水平

nongaap是不含投资收益,但未扣减股权费用的。不含投资收益好办,我们算ev把投资总额从市值扣减就好了;不扣减股权费用也好办,我们自己减。如下表:

腾讯的股权激励费用比我想的还要多不少,最新的Q2是66.66亿,ttm一年是287亿,这也很好解释了为什么腾讯每天回购但总股本减少有限的原因。这个意义上,中概里面,腾讯的回购力度(相对市值)是比不上如唯品会、贝壳、富途、甚至阿里巴巴的。

4.结论-到底多少倍pe

pe(市盈率)这下弄得比较清楚了,因为腾讯高额的股权激励,导致经营角度(不含投资)的净利润ttm是1033.49亿(1320-287)。因为这里没考虑投资,我们总市值26565亿人民币也同步扣除4300亿(见资产负债表分析),得到22265亿的ev(企业价值)。

相当于你花26565亿,其实只花了22265亿去买腾讯的经营资产,这部分的市盈率是21.54倍。(=22265/1033.49),这个值是还高于昨天我们讨论的20.12倍。主要是股权激励费用影响大于了昨天少算的投资部分的影响。

我观点还是认为腾讯不便宜。主要从四块业务看,很难想象巨幅拉升的经营杠杆效应,因为本身固定资产占比是不高的,经营杠杆有限,所以利润率很难直接暴增,导致利润增长可能很难脱离收入增长。而收入增速,我自己感觉,很难有比较大的速度了,游戏渗透率足够高,云在国内我甚至认为不是好的商业模式(不一定对),广告和金融,应该还会有大的空间,但个人认为是比较缓慢的。(相对腾讯的基数)

(以上观点,不一定对)$腾讯控股(00700)$