(原标题:三一重工与徐工、卡特彼勒的对比)

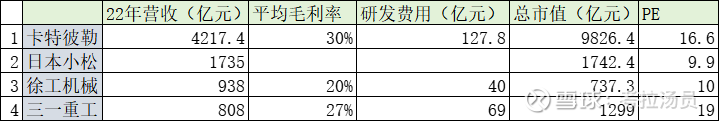

2022年全球工程机械前5名:

1、卡特彼勒

2、日本小松

3、徐工机械

4、约翰迪尔(靠并购上升了一名)

5、三一重工

通常来讲,制造业公司的寿命普遍比较短。但是,日本和美国的龙头工程机械公司,基本是100年的长青企业:

比如日本小松,是1920年成立的;

卡特彼勒是1925年成立的;

世界第4的约翰迪尔是1837年成立的。

为何这种重工业公司能够基业长青?

因为这个行业周期波动非常大,时间一长,比如2008年一波经济危机,很多小企业那扛不过来,就被并购了。

同时,技术与规模优势明显、往往行业集中度较高, 头部公司占据的市场份额大。

通过这个历史规律看,中国的工程机械企业,50年后还能占据龙头位置的,大概率是三一重工(成立于1991年)和徐工机械(溯源于1943年的鲁南第八兵工厂)。

那么问题来了,三一和徐工,谁竞争力更强,成长性更高?

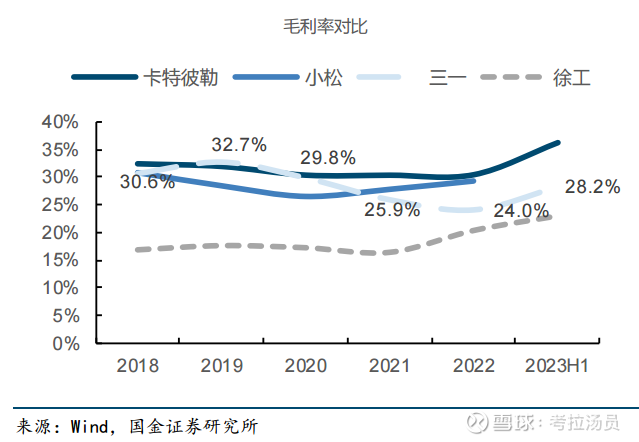

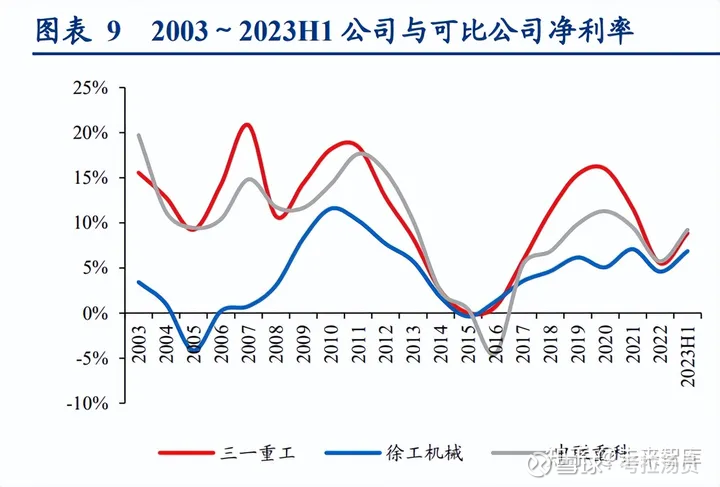

从净利率看,三一重工大部分时间比徐工高5个点:

从研发投入来看,三一重工69亿;是徐工机械40亿;三一比徐工高出一大半;

从市净率来看,徐工1.39,三一2.02,徐工显得更加便宜。

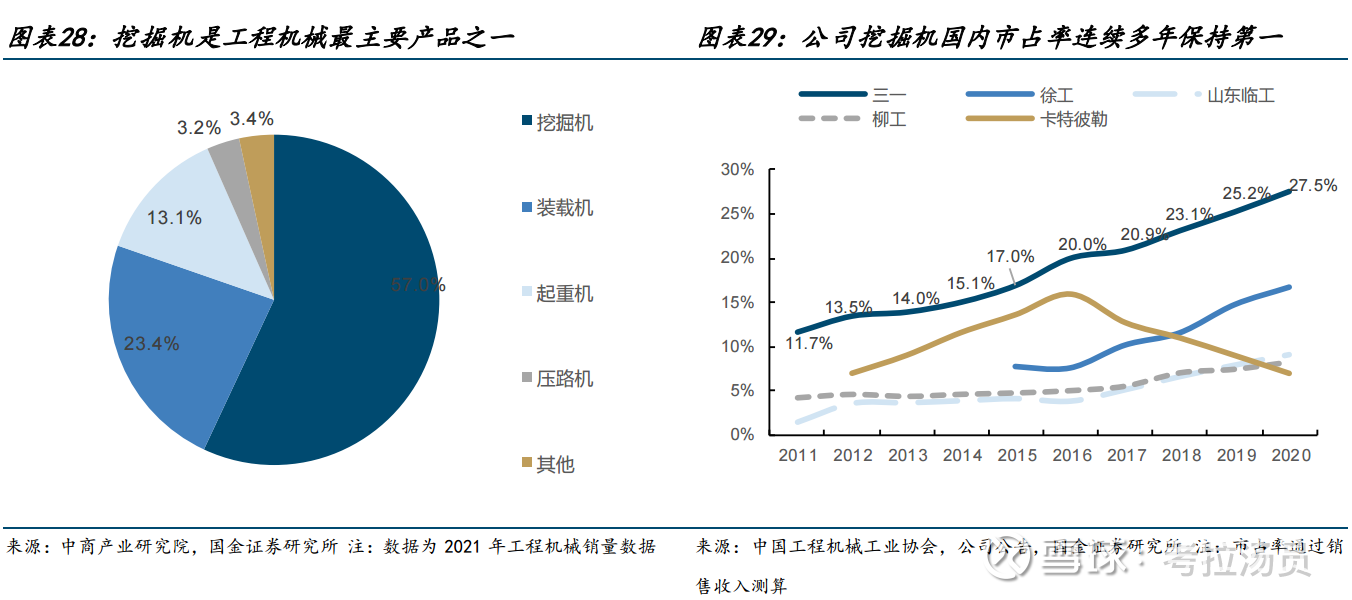

从核心产品看,挖掘机应用较广泛,是工程机械最主要产品,同时也是毛利率最高、含金量高的业务。 2020 年的国内挖掘机市场来看, 我国挖掘机销量前五名为三一、徐工、卡特彼勒、山东临工和柳工,市场占有率分别为 28.0%、15.9%、10.3%、8.2%、7.9%,合计占比 70.3%。其中三一重工挖机市占率遥遥领先。

从人均创利来看,2020 年三一重工的人均创利达 62.77 万元,分别约为徐工机械 2.56 倍、中联重科的 2.03 倍。2020 年后受行业以及国内竞争加剧、投入上升等因素的影响出现快速下降趋势,2022 年人均创利降至16.20 万元,分别高于徐工机械 3.28%、中联重77.62%。

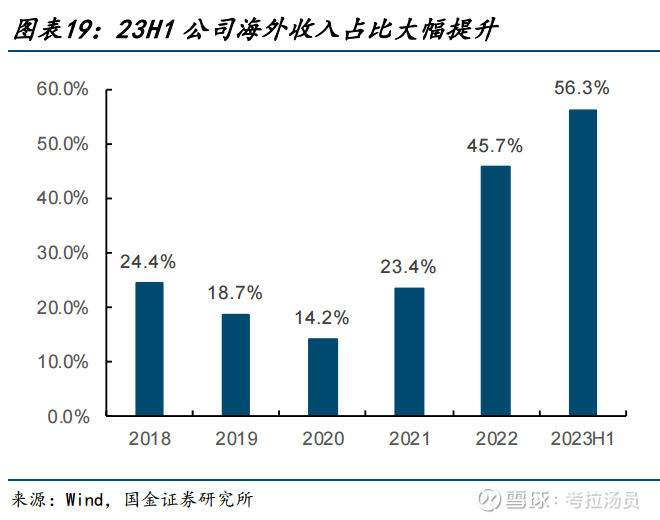

总之,在营收差不多的情况下,三一的估值比徐工高了一倍。主要是领先在了技术研发、境外销售、挖机品类优势,人均创利等方面。

工程机械行业是我国在全球范围内优势较大的高端制造业。

就像中国汽车行业出口已经超过日本一样,三一重工追赶上日本小松1700多亿营收和1750亿市值是迟早的事。有望成为存在100年的公司。

下面是更进一步的详细数据:

一、国内市场:

据中国工程机械工业年鉴 2021 统计,我国工程机械下游中 30%为房地产,是最主要的应用领域,公路铁路、挖矿、水利水电占比分别为 25%、10%、10%,主要是随着我国工程机械产业链配套成熟、产品质量改善、品牌知名度提升,出口也成为较大的需求来源并逐步呈现扩大趋势。

二、国际市场:

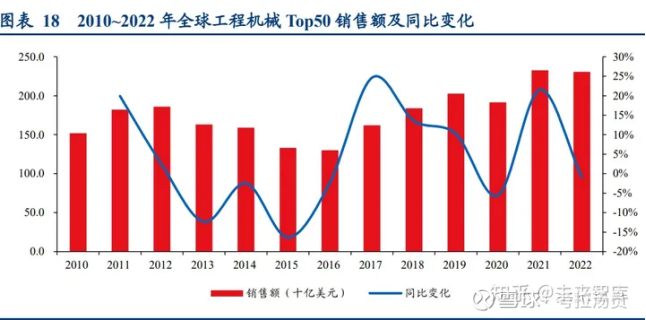

全球工程机械市场规模巨大,近 4 年 3 次超过 2000 亿美元。伴随着全球经济周期的波 动,全球工程机械市场规模也呈现出一定的周期性。据 KHL 集团历年发布的全球工程机 械行业数据显示,2012~2016 年全球工程机械市场规模逐步下降,由 1860 亿美元下降 至 1300 亿美元,CAGR 为-8.57%。2016 年市场规模实现触底反弹,至 2019 年达到 2027 亿美元,CAGR 为 15.96%。2020 年全球新冠肺炎疫情爆发导致全球经济负增长,行业景 气度下滑。2021 年海外疫后复苏行业强势反弹,总销售额达到 2327 亿美元,同比增长 21.50%,销量接近 120 万台,同比增长 9%,均创历史新高。2022 年 Top50 制造商合计实现收入 2306 亿美元,同比微降 0.90%。尽管在地缘政治冲突不断、供应链不畅、高通 胀的背景下,2022 年工程机械仍然维持了较高的市场规模,但 Yellow Table 预计受中国 工程机械行业下行周期的影响,2023 年全球销量可能出现约 7%的下滑。

总的来说,全球市场虽然有周期波动,但机械代替人力是大趋势,工程机械销售额不断增加是大趋势。

出口数据:

2021~2022 年,我国工程机械行业出口至各区域经济体的金额均呈高速增加趋势,2022 年在高基数影响下增 速稍有放缓。各区域经济体中,非洲和拉美、东盟、欧盟和英国为我国工程机械三大主 要出口区域,2022 年出口金额分别为 79.91、79.74、64.57 亿美元,分别同比增长 36.4%、 25.8%、25.3%。

我国主要目标市场中增长最快的是俄罗斯,2022 年出口金额为 36.4 亿美 元,同比增长 70.7%,占我国工程机械出口总额的 8.22%。“一带一路”沿线国家和金砖国家需求增幅较大,成为支撑我国出口重要力量。虽然 2022 年增速较 2021 年稍有下降, 但仍保持了较好的增长势头。2022 年,我国工程机械对“一带一路”沿线国家出口 189.64 亿美元,同比增长 32%,占总出口额的 42.8%。对金砖国家出口 73.01 亿美元,同比增长 55.5%,占比提升至 16.5%。

国际化转型提速,出口是国内制造商业绩重要支撑。我国工程机械出口好于内销,对比 近两年的出口市场占比情况,呈现出口占比明显增加的趋势,12 种产品合计出口销量在 总销量的占比由 2020 年的 18.3%提升到 25.9%,增加了 7.6pct,呈现出强劲的增长力度。 从具体品类来看,挖掘机、推土机、平地机、履带起重机、压路机、升降作业平台增长较 为明显,这些品类 2021 年超过 20%的销量为出口产品。其中增速最快的为挖掘机,出口 销量占比由 2020 年的 10.6%提升至 2021 年的 20.0%,销量增幅高达88.7%。

三、机械代替人工、电动化智能化转型:

纯电挖掘机应用场景丰富,性能提升同时兼备经济性。近年来三一电动化挖掘机产品突 飞猛进,2022 年推出的微型挖掘机 SY19E 得到了广泛关注,SY19E 采用纯电作业模式, 充电 2 小时,续航达 4~6 小时,因无燃油废弃排放、无污染,配套专业食品级不锈钢材 质铲斗,匹配酒厂、食品厂等生产需求。SY19E 动作响应快、静音不扰民等特性,更加 适合应用于室内装修、地下车库改造和市政施工等场景。

温馨提示:投资有风险,本文不构成任何投资建议

$三一重工(SH600031)$ $徐工机械(SZ000425)$ $中联重科(SZ000157)$

@雪球创作者中心 @今日话题