(原标题:获得总理点赞的医械龙头公司)

近日,总理李强在迈瑞医疗公司调研时夸奖说:之前听说过你们公司,没有想到你们的技术含量这么高!”结合迈瑞最近刚发布的2023年半年报,我们一起看看这家获得总理点赞的企业成色如何。

本文内容分为以下部分:

一、财报数据解析:合同负债降低,应收账款增多。

二、三大核心业务分析。

三、多年研发终出成果,总理点赞

四、 整合初见成效,并购步伐加快

五、 未来成长驱动力

六、 潜在风险:医疗反腐

七、 盈利预测与价值评估。

上周末迈瑞医疗披露2023年半年报,又是一个稳稳的大号两双。

2022年Q2,总营收101.1亿元(+20.2%);归母净利润38.7亿元(+21.6%)。

2023年H1,总营收184.8亿元(+20.3%),归母净利润64.4亿元(+21.8%)。

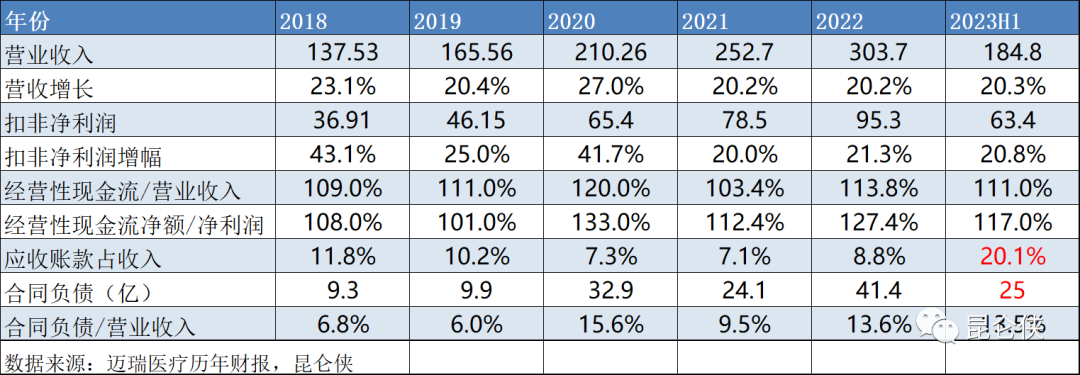

我们通过一些核心指标来看一下迈瑞业绩的含金量到底如何。

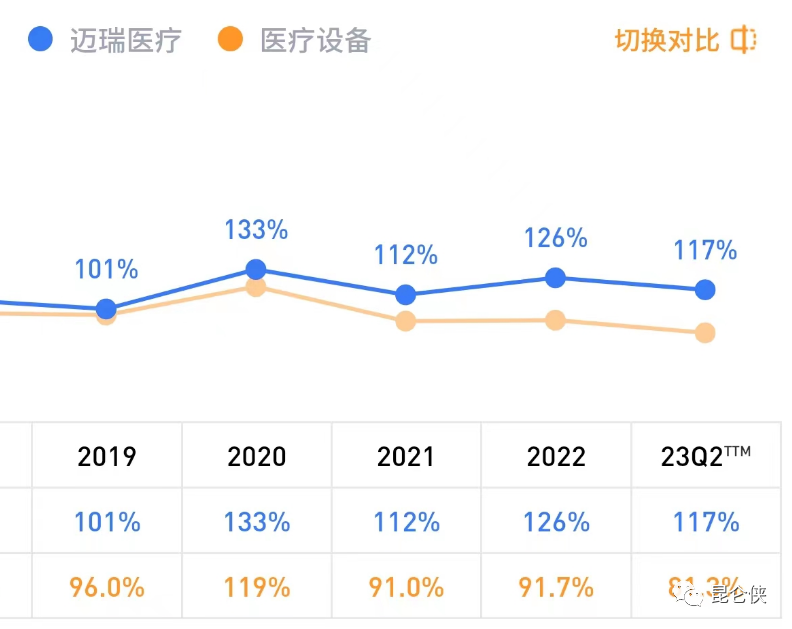

1、过去5年半时间,迈瑞的收入现金比率和净利润现金比率长期大于100%,远高于医疗设备行业的平均水平,公司业绩的含金量非常高。

但是2023年上半年经营性现金流净额44.8亿元,同比增长10%,略低于净利润增速。

2、过去5年间,迈瑞的应收账款比例始终保持低位,回款良好,营收质量高,但是2023年上半年应收账款占营收的比例大幅提升至20.1%,有点扎眼。

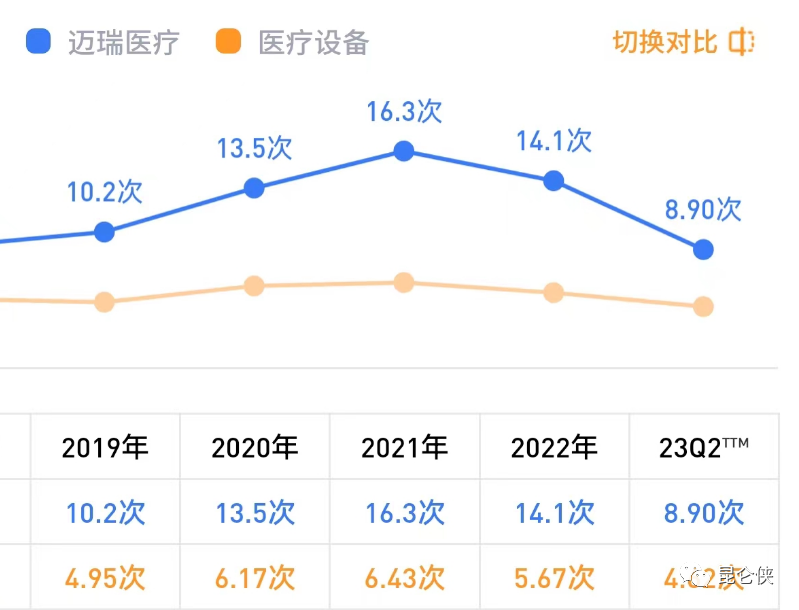

通过查阅过去几年数据发现,近两年,迈瑞的应收账款周转率确是呈现下降趋势,代表回款时间在变长。

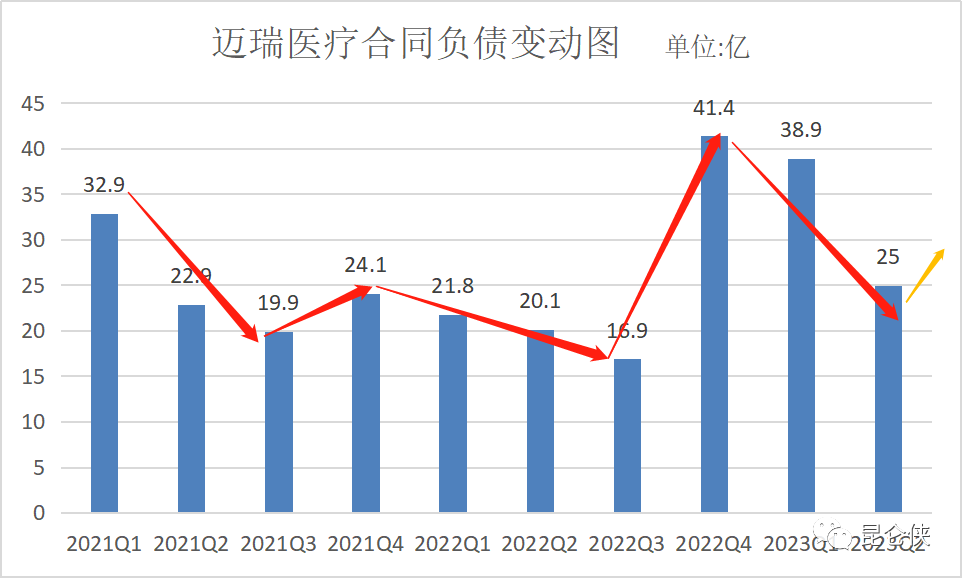

3、合同负债(预收款)作为业绩调节的蓄水池,过去5年间稳步提升,2022年金额高达41.4亿,2023年一季度也依旧保持在38.9亿的高位,2023年二季度末下降至25亿,说明报告期内确认收入较多,蓄水池水位在下降。

同时通过查阅过去几年的季度合同负债变化后我发现,迈瑞的合同负债也呈现出一定的季节特征,每年的4季度末是高峰,然后逐季下降,3季度往往是低点。所以今年2季度合同负债金额大幅下降可能也和季节因素有关。

今年2季度应收账款金额上升,合同负债金额下降,以及经营现金流增速慢于净利润增速,综合这几个因素来看,一方面有可能和季节因素有关,也有可能是2季度宏观经济不景气,公司提前释放了一些利润出来平滑季度之间的业绩。

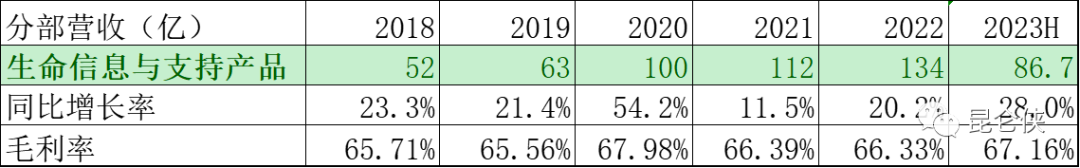

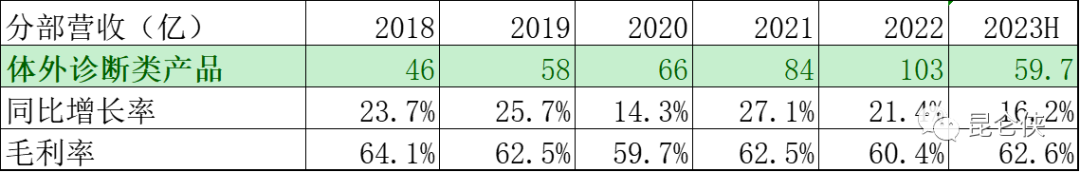

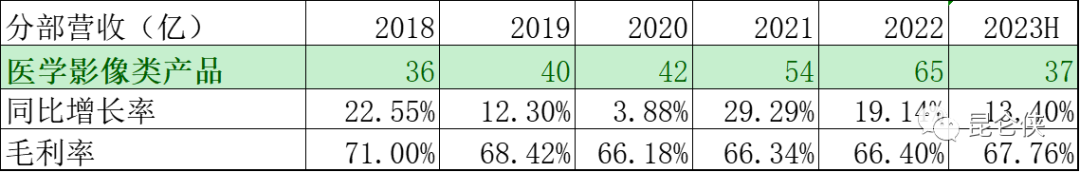

从整体业务结构看,生命信息和支持业务营收86.7亿元,占比46.9%,仍然是迈瑞最大的一个业务板块,而体外诊断业务近几年发展迅速,实现营收59.7亿元,占比32.3%,稳稳占据老二的位置,医学影像业务营收37亿元,占比20%。

业绩增长方面,上半年生命信息和支持业务同比增长28%,体外诊断业务同比增长16.2%,医学影像业务同比增长13.4%。并且三大业务板块毛利率分别为67.16%、62.63%、67.76%,相较过去两年均有小幅提升,说明产品竞争力较强。

生命信息与支持业务作为迈瑞发展最早,最具优势的业务板块,是增长的中坚力量。得益于国内医疗新基建的开展和海外高端客户群的突破,生命信息与支持业务2023年上半年营收86.7亿元,同比增长28%,毛利率67.16%,小幅上升,接近最近5年的峰值。

由于国内的医疗新基建项目以大型公立医院扩容为主导,因此对于医疗器械的采购需求多以全院级大项目为主,对公司的三大业务均有不同程度的拉动作用,其中对生命信息与支持业务的拉动尤为显著。

从迈瑞可及市场的角度来看,截止2023年6月底,国内医疗新基建的待释放市场空间从年初245亿元小幅下降到230亿元,预计未来2年仍将为公司业绩带来显著增长。

2023年上半年体外诊断业务营收59.7亿元,同比增长16.2%,其中单二季度增长超过35%,毛利率62.6%,也有了一定程度的回升。

国内体外诊断试剂消耗自 3 月份以来实现了迅速复苏,各重磅仪器装机表现持续亮眼,同时在海外市场平台化能力建设的加速推进下,海外中大样本量客户突破仍在加快,使得体外诊断业务上半年实现了快速增长。

2023年上半年公司医学影像业务实现营业收入37亿元,同比增长13.40%,其中二季度增长超过35%。

国内超声采购自3月份以来逐步复苏,并且得益于全新高端超声 R 系列和全新中高端超声 I 系列迅速上量带来的海内外高端客户群的突破,医学影像业务实现了快速增长。

近来来公司的二、三级医院超声收入的比重连年提升,高端超声占国内超声收入的比重已超过一半。在国际市场,受益于全新中高端台式超声 I 系列以及多款全新POC超声等爆款新品的重磅推出,公司的超声业务将全面开启从中低端客户向高端客户突破。

随着2023年国内医院诊疗的全面正常化,预计医学影像业务将维持20%左右的增速。

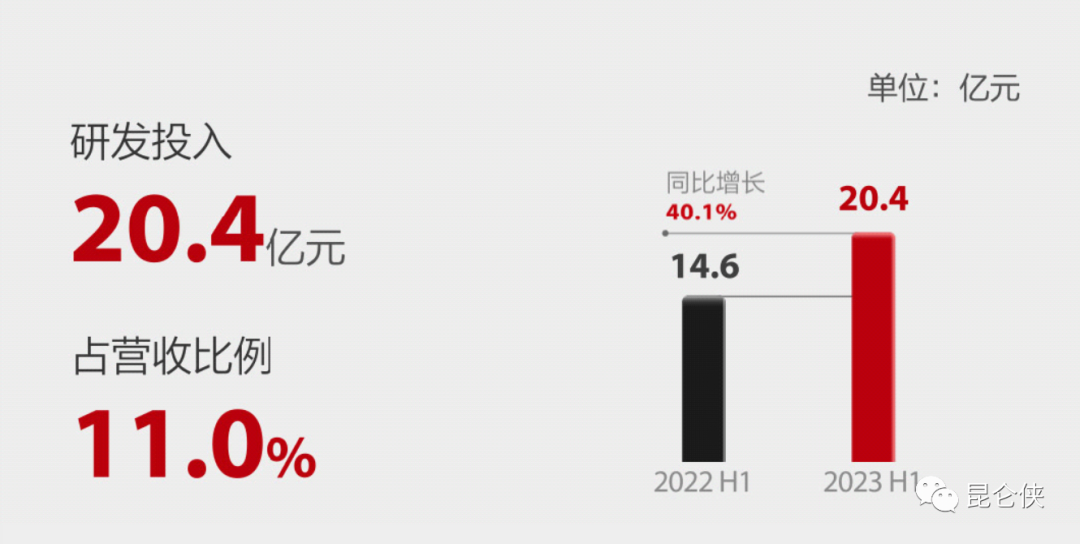

本期财报有个值得注意的点是公司继续保持高研发投入,研发投入达 20.4亿元,同比增长 40.1%,占同期营业收入的比重达11.04%。通过查询得知这20.4亿研发投入中只有2883万元资本化后转入无形资产,还是很厚道的。

随着持续多年的研发投入,迈瑞的产品不断丰富,技术持续迭代,尤其高端产品不断实现突破。

以前迈瑞的医疗设备在国际市场上总是以性价比著称,而目前迈瑞已经敢于宣布自己的生命信息与支持产线各产品竞争力已经全面达到世界一流水平,加速渗透高端客户群。

而在体外诊断板块中技术含量较高的化学发光领域,2021年收购了全球知名的IVD原材料领域的公司海肽生物后,迈瑞加大投入力度积极整合,实现了化学发光原材料领域核心技术的自主可控。今年财报中更是喊出了力争三年内实现化学发光业务的产品竞争力全面追上国际一线品牌的口号。

在2022年年报中,迈瑞董事长李西廷在特意谈到了“多年的积累,让我们深刻认识到医疗器械领域底层技术创新和融合创新之上构筑创新性的生态系统的重要性。”

从2022年财报开始,公司新增了【公司技术的先进性】章节,从底层技术创新,融合创新,和“三瑞”生态系统方面展现迈瑞一些具有世界先进水平的技术和产品。

比如本次财报新披露的“监护设备及其生理参数处理方法及系统”荣获第二十四届中国专利金奖,该技术为迈瑞独创的专利技术,并在北京协和医院、四川省人民医院等多家临床中心完成了临床应用验证,获得 NMPA 和 CE 注册证。并且下半年还有多款重磅创新产品上市。

这也难怪总理李强近日在迈瑞医疗公司调研时,详细了解生产经营和研发进展情况后,对企业创新发展取得的成绩表示赞赏,鼓励企业向着国际一流水平继续努力,以技术和产品优势赢得市场竞争优势。

总理还夸奖说:之前听说过你们公司,没有想到你们的技术含量这么高!”

迈瑞以前给人感觉是家销售能力很强的公司,随着持续多年的高强度研发投入,逐渐的补上了技术短板,真正成为一家销售研发双轮驱动的公司。

在 2021 年,迈瑞全资收购了全球知名的 IVD 原材料领域的公司海肽(HyTest)生物,在业界轰动一时,此举实现了迈瑞在化学发光原材料领域核心技术的自主可控。

最新财报披露,公司与海肽生物研发团队的整合进展顺利,迈瑞医疗的体外诊断业务试剂研发团队与海肽生物的原材料研发团队已经能够高效、协同地开展工作,同时也在积极开始布局新项目的研发和成果转化。

今年下半年,通过结合海肽生物在原材料上的技术优势,公司将推出全面达到行业领先水平的三项心肌标志物试剂。

未来,公司将加大海肽生物的研发和运营投入力度,大幅增加其研发团队的规模和扩大研发场地,确保其未来开发的核心原材料能够帮助公司显著提升化学发光业务的试剂性能,力争在三年内实现化学发光业务的产品竞争力全面追上国际一线品牌。

尝到甜果的迈瑞也是加快了并购步伐,今年 7 月 31 日,公司发布公告,拟以现金形式收购 DiaSys Diagnostic Systems 75%的股权,逐步导入和完善化学发光等海外体外诊断业务的供应链平台,加强海外本地化生产、仓储、物流、服务等能力建设, 为实现体外诊断业务的全面国际化奠定坚实的基础。

医疗器械行业的发展受技术推动,往往一个新技术的出现就能打开一片细分市场。然而单一市场的空间往往有限,因此当行业趋向成熟时,通过并购来维持一定的市场份额,成了医疗器械企业保持竞争优势的不二选择。

复盘全球医械之王美敦力的成长史,也可以说是一部恢弘的并购史,过去30年时间并购超过40家细分市场的公司。

迈瑞公司也多次表示在密切关注行业内的一些潜在并购机会,通过内生和并购双管齐下的方式做大做强企业。

公司未来业绩持续增长的驱动力主要来自于医疗新基建加速医疗器械市场扩容、国内医疗器械市场国产化进程加速、海外市场开拓三大方面。

根据 2023 年《政府工作报告》,预计医疗领域的专项预算规模将达到 3,800 亿元,对于接下来医疗新基建的开展提供了有力的资金支持。

根据企业预警通数据,截至 2023 年 8 月 10 日,已发行医疗专项债超过 1,990 亿,按 3,800 亿总发行规模预计,还有约 1,800 亿医疗专项债待发行,持续支撑医疗新基建。

近期,监管部门通知地方,要求 2023 年新增专项债需于 9 月底前发行完毕,原则上在 10 月底前使用完毕。

从迈瑞可及市场的角度来看,截至2023年6月底, 国内医疗新基建待释放的市场空间仍有超过 230 亿元,未来几年“千县工程”带来的市场空间预计将达到100 亿元。

作为国产器械龙头品牌,迈瑞强大的产品实力、全面的全院级整体解决方案和“三瑞”生态系统更加 适合医疗新基建的需要,也能更好地支持智慧医院的建设。

迈瑞已布局的业务对应国内的可及市场空间为近 1,000 亿元,而公司在 2022 年的国内收入约为 187 亿元, 对应的市场占有率仍不到 20%,其中体外诊断业务的市场占有率仅 10%出头,而微创外科的市场占有率甚至仅为 2%。

从全球市场排名来看,根据 Wind 取用全球医疗器械行业各上市公司截至 2022 年底的最新财年收入数据,迈瑞在 2020 年、2021 年 和 2022 年的排名分别为第 36 位、第 31 位和第 27 位,名次逐年提升,不断向着全球医疗器械前 20 名的 目标前进。

与此同时,与全球排名第一的百年医疗器械巨头相比,迈瑞的营业收入仅为对方的约 10%,还依然存在很大的差距和发展空间。

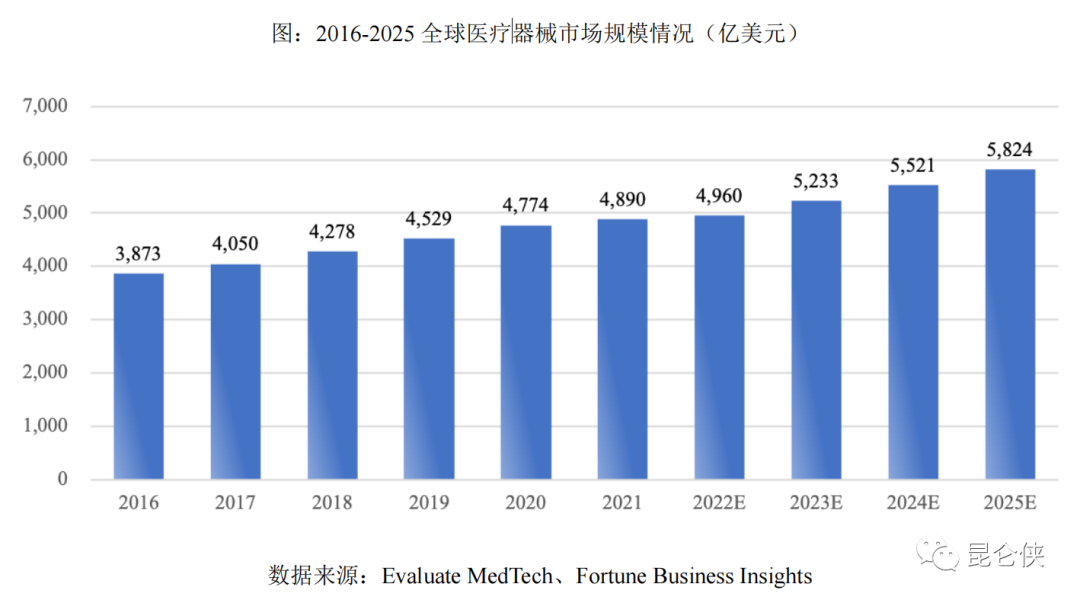

根据《财富》商 业观察(Fortune Business Insights)的数据,2021 年全球医疗器械市场规模为 4,890 亿美元,预计未来将以 5.5%的年复合增长率增长,预计 2025 年超过 5,800 亿美元,2029 年增至 7,190 亿美元左右。

据公司统计,迈瑞已布局的业务对应国际的可及市场空间超过 4,500 亿元,而公司在 2022 年的国际收入约为 117 亿元,对应的市场占有率仅为低个位数。

其中,公司预计当前海外发展中国家的可及市场空间和中国类似,均接近 1,000 亿元,而公司 2022 年在发展中国家的收入仅为 72 亿元,对应的市占率仅为 7%。

在国际新兴市场医疗器械行业持续快速扩容的趋势下,公司已布局的业务在全球市场、特别是中国以外的发展中国家仍存在着巨大的增长空间。

今年7月份,国家卫健委、公安部、审计署等多部门联合召开视频会议,部署为期一年的全国医药领域腐败问题集中整治工作,多名医院院长被查。这也引发了医药医疗股股价的一波大跌。

在这次财报的业绩说明会上,医疗反腐的提问占据了提问了大部分。公司回应称公立医院可能会暂时性地减少一些设备采购,因此使得这部分招标采购延迟,但这些需求并没有消失,正常情况下,今年的采购预算还是会在年内执行。而迈瑞针对员工和经销商的合规管理体系是业内最为完善和成熟的。

所以我预计公司三季度的业绩可能会稍微受到招标采购延迟的影响,但是四季度会恢复正常。

公司二季度业绩符合预期,考虑到员工持股计划的业绩考核指标是,2023年归母净利润增长率相比2021年不低于44%,即115亿,同比2022年增长20%。我认为公司有动力也有能力完成此业绩指标。

故仍然保持此前的预测不变:2023-2025年归母净利润117/145/174亿元,同比增长22%/24%/20%,正负误差5%。

公司最近5年ROE保持在30%左右,非常优秀,同时我们还看到公司的ROIC常年也高达30%左右,和ROE数值很接近,这说明公司的很赚钱的同时,还不依赖高杠杆,这在制造业中很少见。

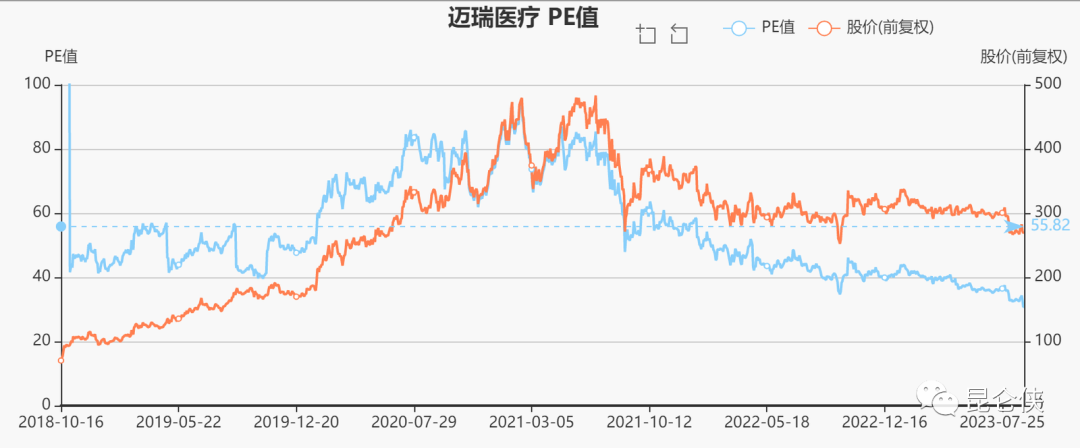

公司股价近期由于医疗反腐和外资持续卖出引发了一波下跌,目前市值3300亿左右,PE-TTM为30.4倍,为上市以来最低值,比2022年10月的疫情底估值更低。

如果按照2023年117亿利润估算的话,PE为28倍,如果10月份切换估值到2024年的话,前瞻PE为22.8倍。

考虑到医疗行业永续增长,公司盈利能力强劲,且发展空间广阔,投资性价比进一步增强。具体买卖视投资者的风险偏好而定,不做建议。

【阅读提示】本文内容仅作为个人投资及研究之用途,不作为任何投资建议或暗示,据此买卖,风险自负。

----------------------------------------

欢迎评论区留言交流,如果觉得文章不错,请点赞/在看/收藏/ 转发,一键四连,你的支持是推动下一篇文章诞生的重要动力。

$迈瑞医疗(SZ300760)$ @今日话题 #2023年中投资炼金季#