(原标题:如何看现在的创业板?)

本周创业板指数跌出低点1840,最高点下跌49%,接近腰斩。而伴随着指数的杀跌,创业板出现了较为明显的放量趋势,这是比较典型的杀出恐慌盘,底部筹码快速交换的形态,容易出现在市场下跌的末期甚至反转的初期。上周我们聊了沪深300 的情况,得出结论:如果美债收益率继续突破5%上行,沪深300可能在3500点的基础上继续下跌2%-7%(股票市场下跌的极值可能在哪里?),今天就创业板相关的问题,来聊聊看法。

通常来说,一个国家的各大指数的趋势是一致,都反映经济,流动性,社会的变化,从历史上看,沪深300跟创业板指数的趋势呈现高度的相关性,只在13年以及17年等少数出现背离,这背后有创业板权重变迁的原因,后面我们再展开。

沪深300 VS 创业板 简单一些,可以把创业板当成1.2-1.5倍数的沪深300

第一,创业板目前估值到了历史底部区域

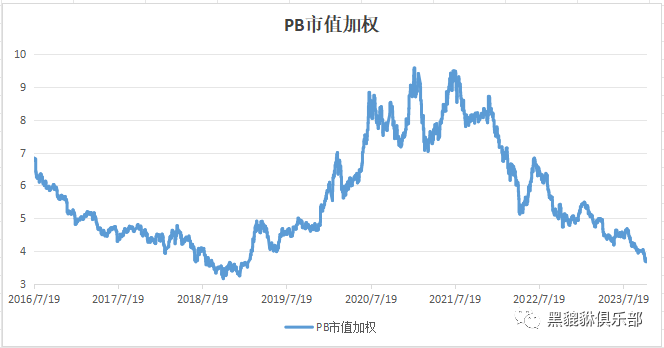

目前创业板动态PE 27.69倍甚至低于2018年,PB 3.76 也接近于18年的底部,都说现在创业板低迷,实际上18年对创业板的恐慌要远高于现在,当时创业板因为估值高从16年连续下跌3年,最后18年的下跌,伴随着政策的利空以及投资者对创业板指数的极度不信任。

18年末,15年高位众多中小企业并购的互联网项目开始爆雷,然后财务出清,进行大规模的计提减值,使得很多投资人对创业板的未来极度看空,而当时的最大权重之一的乐视网也因为爆雷,严重打击市场的信心。这轮市场的杀跌则是很大程度上因为流动性出现了挤兑,现在对于新能源,医药,智能制造远期预期还是非常好,这跟当时完全不可同日而语,但是这波创业板的估值甚至低于18年底,足见杀跌的惨烈程度。

PB 接近历史最低 3.76

第二,创业板主要的权重都已经经历或者正在经历行业景气度下行

创业板权重:电力设备新能源超过25% 医药超过10%

从创业板的权重来看,其主要的权重行业在过去的2-3年都先后经历了行业景气度的急剧下滑或者政策的巨大变化,导致系统性的杀跌,这点很多主板行业是没有经历的。其最大的几个权重,持仓最大新能源的系统性杀跌从去年7月份开始一直持续到现在;医药作为第二大权重,从21年初期一直持续到今年的7-8月份,政策对于医药行业贪腐的大力出手;金融权重从市场21年初期跟随指数跌到22年10月;养殖业也是持续维持在底部区域。

其实可以说,最起码,现在的创业板该跌的权重基本上都跌过一轮,无论是行业还是产业的预期都不是很高,估值也不算贵,但是远期的预期依旧很好。这就意味着如果没有政策性的利空,想要在惊慌盘已经出来的情况下,再大幅度的下跌已经比较难。

第三,2000点一下的创业板,或许是流动性冲击导致的恐慌盘抛盘,尤其是电力设备新能源。

其实本轮创业板2000点以上就算合理甚至便宜了,原因前面我聊了:第一,创业板18年的预期是大家极度对中小公司不信任打出的低点,这轮并没出现这种情况,理论估值应该是比18年高的,但是这轮打出更低的位置;第二,创业目前的行业,其实远期的预期都很好,而且很多领域中国的竞争力非常强,这个18年也是没有的。

这轮之所以跌这么惨,是因为最大的权重——新能源出现流动性冲击。根据最最新的统计数据截至202303,全市场主动偏股类基金产品总规模为4.3万亿,而电力设备新能源仓位在第三季度下降最多,达到了3.98%,目前持仓为11.01%,尽管依然超配,但是简单计算三季度超过1700亿的资金从新能源板块流出,这就出现了:新能源股票跌——基金赎回——创业板下跌——新能源股票跌……的负向循环。可以明显的看出,本周创业板出现的低点,正是因为宁德时代等新能源权重砸盘导致的,部分600-700亿的上市公司,股价瞬间波动3-5%,这明显是流动性出现问题,这背后是情绪的极端崩溃。

2000点以下或许是流动性冲击的原因

第四,历史上创业板权重板块的变迁

创业板权重有过几次变迁,这点跟主板有非常大的区别,主板尽管权重也变化,但是主要的权重依旧是金融,能源,指数最近几年消费医药板块的占比才逐渐的提升。创业板刚上市的时候主要的权重是电子板块;经过11-12年的下跌后,13年以移动互联网,传媒,金融,电子大幅上行,成为创业最主要的权重,一直持续到2015年的高峰,当时前十大公司的权重主要集中在这几个方向;经过16-18年的下跌,电力设备新能源,医药,金融在18-21年的行情中大放异彩,成为创业板最大的权重,也主导了本轮市场的下跌。

创业板相对于主板有更大的波动,核心在于:权重的变迁。这点主板是没有的,也就是说,创业板其实更加看中的是行业或者产业的景气度,而不一定是宏观经济,比如2013年,传媒以及消费电子的行情,主要是移动互联网的崛起,当年经济很差。而17年创业板权重整体走弱,也是权重进入下行周期,但是宏观经济却是过热的。

第五,创业板见底后超跌反弹还是趋势反转?

起码从目前来看,创业板的大权重板块依旧受到新能源产能过剩预期,医药政策的预期以及整个金融市场波动的影响。新能源的产能过剩,去化可能还需要1-2年的时间,这是因为本轮新能源滞后宏观经济大概1年多,叠加产能投放太大,消化时间依旧较长的影响,而医药板块的彻底出清还需要政策进一步明朗跟海外尤其美股医药估值的下跌修复结束。从大的方向看,沪深300基本上没太大的下行空间,而高估值的美股的波动会给市场带来持续的影响,这也在一定程度上影响金融板块的表现。

从大的方向上看,创业板在流动性冲击后,反弹的预期非常强烈,但是反转需要更多的证据,尤其是新能源的预期变好可能需要更久的时间,持续的震荡,直到新一轮的产业革命来临带动景气度的走高。

简单总结一下:

(1)创业板无论PE PB都比较低,均指向市场的底部特征,估值低于18年显示市场非理性跟极度悲观;

(2)新能源带来的流动性冲击会随着市场的好转结束,进而推动创业板开启反弹之路,而反转,最起码还需要看到更好的预期出现,其实更期待产业向好趋势出现;

(3)海外尤其是美股的波动,可能对创业板带来持续的影响,这要远大于主板权重。

@今日话题 @雪球创作者中心

$东方财富(SZ300059)$ $宁德时代(SZ300750)$ $亿纬锂能(SZ300014)$