(原标题:一眼低估:平安太保人寿新华的横向对比)

今天聊点儿关于保险股的问题,最终目标是对市场上的5只保险股:中国人寿、中国平安、中国太保、新华保险,以及港股的友邦保险做一个横向价值评估。

友情提醒:要读懂本文,首先需要掌握一些前置的知识,可以检索我的主页查看历史文章。

了解保险行业的基础知识,可以阅读我写的以下内容,9篇文章皆可直接跳转:

保险杂谈(一):保险行业是怎样一步一步变成骗子行业的

保险杂谈(二):披着金融外衣的合法传销

保险杂谈(三):对代理人渠道的再认识

闲聊三傻之保险股(一):为什么有人愿意买保险

闲聊三傻之保险股(二):保险行业的市场空间有多大

闲聊三傻之保险股(三):未来十年的黄金赛道

读完这六篇文章,你将对保险这个行业,包括人寿保险和财产保险形成一个清晰的认识。

了解保险公司估值的相关知识,需要阅读:

详解保险公司估值(上):从净利润到剩余边际摊销

详解保险公司估值(中):核心指标,内含价值

详解保险公司估值(下):我对四大险企的估值,太保最低估

这三篇文章主要讲的是寿险公司估值的知识。财险其实比较简单,直接使用我们熟悉的PB-ROE体系即可,难的是寿险公司估值,这里重点是掌握寿险公司内含价值(EV:Embedded Value)的计算原理、变化过程等。

由此引出我们的保险公司特有估值体系:PEV-ROEV估值法。

不夸张的说,以上两个系列共9篇文章,现在仍然是普通投资人对保险行业最好的入门学习资料。

当这些前置的准备工作做完后,我们可以提出以下几个问题:

保险的商业模式是什么?

财产保险和寿险的区别在哪里,体现在资产负债表和利润表上有何差异?

财险和寿险推广的渠道有哪些?寿险的代理人渠道和银保渠道各自的特点,代理人渠道的现状和未来发展如何?

寿险公司的净利润怎么来的?寿险公司估值为什么不能简单的看净利润?理解剩余边际及其摊销的过程。

什么是保险公司的内含价值和新业务价值?内含价值如何变动的?什么是营运假设和经济假设?什么是营运偏差和投资收益偏差?

为何使用PEV-ROEV体系对保险公司进行估值?

合格的保险投资人至少应熟练掌握以上保险行业知识,并能在脑中构建相应的知识框架。

否则,不用说自己做研究,即使别人给你一篇现成的公司研究报告,你可能一个字都看不懂。这也是保险这个行业的复杂之处,是投资保险股最困难的地方。

这里我们简单复习一下什么是保险公司的内含价值。

保险公司卖出一份保单,由于它给保险公司带来的一系列收益,以及它所产生的各种成本、费用等在时间上产生明显错配(有的错配甚至长达30年之久),给这份保单的实际利润估算造成极大困难。

这时候聪明人想了一个办法,根据这些收益、成本、费用对应的期限和发生概率的不同,进行估算,并以一个固定的贴现率进行贴现,得到这份保单的现值。依葫芦画瓢,把公司的所有现存保单价值叠加后,再加上公司当前的净资产,即得到保险公司的内含价值。有些地方叫内涵价值,他们是一回事。

以中国太保为例,2023年第二季度末公司估算的内含价值(EV)为5469亿,对应当前A股市值(Price)2400亿,它的PEV(Price/EV)为0.44倍,也就是用4毛4分钱,就能买到价值1块钱的内含价值。这个看起来和PB的概念非常类似了。其实EV内含价值,就是B(bookvalue)净资产的变种,而且EV中其实是含有大量现成的公司净资产的,只不过同时叠加了现存保单可能兑现的价值。

现实中,在大部分年份,保险公司的EV都是可以持续增长的。

我们很容易发现,当以1倍PEV购买保险公司的一份EV时,它能带来的回报有:公司净资产的自然增长、公司现存保单的利润释放、公司未来销售新保单所收获的新价值、公司的分红等。显然,我们买的越便宜,即PEV倍数越低,这笔交易就越划算。

这里,公司净资产的自然增长、公司现存保单的利润释放、销售新保单所收获的新价值、公司的分红等因子,包括运营偏差和运营假设的调整、投资收益偏差和经济假设的调整等,共同构成EV的增长,这个增长率我们可以称之为ROEV(return on EV)。

联系PB-ROE体系可知,切换到PEV-ROEV后,当一家公司未来预期的ROEV越高,则我们可以给出的PEV理应更高。如果一家保险公司未来预期的ROEV为固定10%,那么我们花1倍PEV去购买这家公司是比较合理的。

这时,估值的关键就转变为,一家保险公司未来预期的ROEV是多少?如何测算?得到这个ROEV后,我们应该以多少倍PEV去购买这家保险公司?和当前市值对比如何?

第一个问题,如何测算ROEV?这个问题可以在财务报表中的“内含价值变动”板块找到答案。

还以中国太保2022年年报为例,在财务报表中搜索“内含价值变动”字样,找到下表:

逐项分析:

2022年期初的集团内含价值EV是4983亿,包括寿险业务内含价值3766亿(即存量保单价值)+集团其他业务的净资产1320亿,上图绿色框中展示寿险业务内含价值的变动,橙色框中展示集团其他业务净资产的变动。

其中寿险业务内含价值的变动是重点,由期初值3766亿开始,加上内含价值预期回报322.61亿(存量保单的价值释放),加上一年新业务价值92.05亿,以及由此带来的分散效应12.14亿(2022年销售的新保单带来的新价值),减去投资收益差异184亿(2022年的投资收益差于投资收益假设,投资收益假设也叫经济假设),减去营运经验差异2.24亿(2022年的营运经验优于营运假设),加上假设和模型改变8.07亿(公司认为过去的假设模型偏保守了,适度放宽)。再计算寿险公司和集团之间的资本进出(股息-69.89亿,反向注资25.06亿)。最后得到期末的寿险业务内含价值3981亿。

用这个数加上期末集团其他业务净资产价值1322亿,对少数股东损益进行调整后,就得到了期末的集团内含价值EV5196亿。

以上是某一年度保险公司内含价值变动的典型过程。

我们由此计算得到2022年这一年中,太保集团新创造的内含价值为期末5196亿-期初4983亿,再加上96.2亿的股息,结果是309亿。那么在2022年,太保的ROEV就大致是309亿/4983亿=6.2%。

我们对中国太保近几年年报的数字进行分析,可以得到每年ROEV的数据,以及各项因子对ROEV的贡献,见下表:

可以看出,2022年ROEV为6.2%。其中,对内含价值贡献最大的是期初内含价值的预期回报(大部分是存量保单的价值释放),数据为6.47%。新业务价值创造占到2.09%(销售新保单带来的),而营运经验差异、投资收益差异、营运和经济假设调整等和假设有关的调整项合计出现了-3.34%的负向贡献。

作为对比,2019年集团的ROEV高达20.5%。其中,期初内含价值预期回报7.1%差别不大,而当年的新业务价值创造达到惊人的8.09%,营运经验差异、投资收益差异、营运和经济假设调整等和假设有关的调整是正值+2.55%。这几项叠加后共同作用于2019年ROEV,使之达到20.5%的高水平。

时间拉回到2019年末,面对集团动辄20%的内含价值增长,此时我们投资人很容易为高增长支付一个较高的价格(PEV),而当时市场给中国太保的估值是1倍PEV。客观的说,太保在2018年到2019年连续两年ROEV达到20%以上,给2倍的PEV都是不过分的。

但是到2022年底,整个保险行业的基本面出现了明显的恶化,首先是经济环境转差,居民收入萎缩使新保单销售受阻,由此带来代理人的大量脱退并陷入恶性循环,使存量保单的继续率也出现问题,进而导致新业务价值创造减少,营运经验偏差和营运假设调整由正向贡献转为负向拖累。其次是经济下行使长久期国债等固收产品利率下降,降低了新业务价值率等数据,经济假设等指标也随之需要向下调整。再加上这几年股市的投资收益也很差。保险行业可以说是屋漏偏逢连夜雨,几个最坏的影响因子凑到一块儿去了。

所以在中国太保ROEV萎缩到6%的当下,市场只给了一个0.45倍PEV的估值,也就情有可原了。

由此我们得出结论,对于某家保险公司的估值来说,需要关注的重点,一个是保险公司当前的ROEV是多少,一个是对ROEV最重要的影响因子的边际变化,如新业务价值创造,即公司新保单的销售情况能否改善(需要新保费总额和新业务价值率的提高),还有经验和假设的调整能否重新转正。这有点儿像对传统行业公司做杜邦分析,看公司经营的各项指标对ROE的贡献程度。

以上。

当我们具备这些基础知识后,接下来就是最重要的事情,估值。以及,对于特定的保险公司,你愿意花多少倍的PEV来购买它?

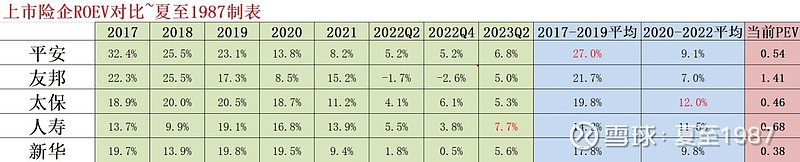

这里我直接给出近几年上市险企ROEV的数据:

我算出了平安、友邦、太保、人寿、新华等5家保险公司,从2017年起到2023年第二季度的ROEV,以此作为横向对比。同时归纳了2017-2019年,以及2020-2022年两个时间段各家保险公司的平均ROEV。

以我们投资其他行业的经验,可以设想,如果一家保险公司的ROEV持续领跑行业,持续的超越行业的平均水平,那么它必然是一家“好公司”。我们只需要闭着眼睛买入,经过足够长的时间,就能给投资人带来可观的回报。

保险行业里是否存在这样一家“好公司”呢?

很遗憾,从数据上暂时看不出来。

2017-2019年的时候,我们一度以为平安是这家好公司,因为它的ROEV很高,2017年到2019年达到32.4%、25.5%、23.1%,三年平均ROEV是27%,远远超过第二名友邦保险的21%。当然了,友邦在当时已经是行业里的翘楚了,但EV创造能力依然被平安稳稳的压了一头。2017年到2019年三年的保险公司平均ROEV排名是:平安、友邦、太保(19%)、新华(17%)、人寿(14%)。

但在2020-2022年这个时间段,也就是经济不景气叠加保险行业萧条的历史时期,攻守易势,此时太保的三年平均ROEV达到12%排名第一,紧随其后的是人寿(11.5%)、新华(9.8%)、平安(9.1%)、友邦(7.0%)。曾经的两大好公司平安、友邦,突然变成了行业倒数第一、倒数第二,令人匪夷所思。这种情况在其他行业里是非常少见的。

原因也很复杂的,我们从代理人数量剧烈的收缩过程中,即可窥见一斑。平安在2018年的鼎盛期保险代理人数达到141万,到2023年年中的时候,竟然萎缩到只剩37万,大幅减少75%,这不是腰斩,是膝盖斩啊。熟悉保险行业规律的投资者都知道,这些代理人,其实既是保险公司的员工,又是保险公司的客户。如果在短短的四五年时间内,一家公司裁员75%,客户数量减少75%,那不要说业绩了,未来会不会破产都是未知数。

好在,保险行业自有其特殊性,就是历史长期保单对长期价值的锁定,以及,它不单有个体代理人渠道,还有团体保险、银行保险等其他渠道。

在2023年上半年,五家保险公司的ROEV及排名情况分别是:人寿(7.7%)、平安(6.8%)、新华(5.6%)、太保(5.3%)、友邦(5.0%)。在经历了长期的衰退后,保险公司的经营状况在今年终于开始有了起色。

当前行业基本面的边际变化主要有:

负债端:代理人数量开始呈现企稳现象,保险新单销售反弹并呈现高速增长趋势,驱动新业务价值(NBV)高增长。可以想象,这些因素同时会促使营运经验偏差、营运假设、投资收益偏差、经济假设等因子的正向增长,或者至少不再称为ROEV的拖累项。2023年前三季度,从新单销售的角度来看,平安销售同比上升44%、人寿14.8%、太保13.1%、新华9.5%。NBV的角度,平安40%、太保36%、人寿14%,均达到两位数的增长。

资产端:十年期国债收益率跌到2.6%附近,基本见底。衡量保险公司资产端收益率最重要的指标综合投资收益率,前三季度各家分别是人寿4.2%(同比+0.5pct)、平安4.1%(+0.7pct)、太保4.2%(+0.6pct)、新华4.7%(+2.9pct),全部触底反弹。

当然了,我们要清醒的认识到,保险行业的基本面固然出现了边际改善,但也只是处在“大病初愈”的状态,离重拾“高成长”还差的远。

从我们最关心的NBV指标来看,2022年各家公司NBV对ROEV的贡献分别是:平安2.4%、太保2.09%、新华1%、人寿2.99%。基数很低,即使NBV出现30%-40%的恢复,对于保险公司整体的ROEV的拉动也非常有限。类似于传统行业公司的净利润,当它的净利润基数过低的时候,偶尔的净利润翻倍,甚至增长200%-300%,都是没有太大价值,只能证明公司的经营情况在朝着好的方向发展罢了。

回头接着看这张表,接着聊估值:

我是很难理解,为什么在港股市场上友邦这样的公司能给到1.4倍PEV的高估值。且友邦的风险贴现率,我测算只有8.3%,比内地的四家险企的贴现率都要更低。内地险企的贴现率除中国人寿是10%,其他三家都是11%。也就是说友邦保险的EV含金量更低。港股这个市场的定价体系过于畸形,我也懒得细细推敲。

重点是,从表中数据我们知道,在ROEV的角度来看,对比内地的四家险企,友邦并没有什么特别之处。

那么其他四家的PEV倍数,平安0.54倍、太保0.46倍、人寿0.68倍、新华0.38倍是否合理呢?

客观的说,全部低估了。

以前我认为保险是成长型的弱周期行业,但这么多年观察后总结经验,保险是一个彻头彻尾的强周期行业,它的行业基本面和宏观经济周期正相关,且贝塔倍数还挺高。

在负债端,宏观经济景气时,正是居民收入增速高,消费增速也高的时候(保险虽然看似是金融产品,但它的性质更像可选消费品),保单需求旺盛,且高价值的保障型保单销售情况良好。而这又导致保险代理人或其他保险销售渠道收入的大幅增长,促使更多的群体、个体汇入到保险销售的队伍中来,形成一种正反馈螺旋,推动保险公司NBV快速增长。没错,这个行业的发展趋势是可以自我强化的。在资产端,宏观经济复苏或繁荣期,市场利率上行,保单的吸引力上升,保险公司的投资收益率(无论是债权还是股权的收益都有保障)提升。而以上因素又间接的作用到营运经验偏差、营运假设调整、投资收益偏差、经济假设调整等因子上,且全部为正向作用。

反过来,在宏观经济萧条的时候(如2020-2022年),以上这些利好又齐刷刷的变成利空,重重的压在保险公司身上。无论你怎么努力改善经营,就是无济于事,有一种深深地无力感。

最后还是谈估值。

前面我们说过,如果有一家普通的公司,它的ROE恒定为10%,那么花1倍PB购买它的股票是合理的。由此我们可以推测,如果有一家保险公司,它的ROEV恒定为10%,那么以1倍PEV购买它的股票也是合理的。

问题是,由于周期的影响,保险公司的ROEV大幅波动,不可能恒定。

以新华保险为例,这家公司在2017-2019年平均ROEV达到18%,而2020-2022年的三年平均ROEV回落至9.8%。看最新的2023年数据,按目前的情况测算应该在9-11%。怎么算的?很简单,期初内含价值预计回报贡献7.3%,新业务价值贡献1.3%,营运经济的偏差和假设总影响按中性计算是±1%,股息1.3%,这些加起来就是9.9%±1%。

这个时候0.38倍的PEV,怎么都称不上贵吧?而且目前正处在行业景气周期的最低谷,未来至少新业务价值的贡献是往上走的,ROEV提升的趋势是可以期待的。这还是A股的新华,港股的要便宜一半。

据此直接给出结论:当前的保险行业周期处在底部,有向上反转的可能,除友邦外,其他四家保险公司的估值都是偏低的,买入的安全垫很足,未来几家公司的PEV都有机会修复至1倍。

由于篇幅所限,本文其实是忽略了很多重要问题的,有疑问的读者直接评论区留言,有价值的我会一一回复。

感谢您的点赞、转发和关注~

$中国平安(SH601318)$ $中国太保(SH601601)$ $新华保险(SH601336)$

#保险板块#