(原标题:各有千秋!8只医药行业主题基金测评)

无论社会如何变革,也不管世界如何动荡,医药医疗一定是人类的刚需。

所以对医药医疗保持一份关注对投资者来说是很有必要的。

本文要测评的8只医药主题基金包括5只主动管理型基金和3只被动指数型基金,其中3只指数型基金本来是场外的ETF联接基金,但为方便分析其持仓情况,改用场内ETF代替。

8只基金详情见下表。

(统计日期:2023.11.8,数据来源:Choice数据)

虽然我们投资的是未来,也知道基金回报并非“所见即所得”,但基金过往回报表现仍然是评价基金最重要的指标,没有之一。

8只基金成立时间不同,我们就分别选取最晚成立的3只基金的成立时间作为起点,分阶段比较它们的过往业绩,详见下表。

(统计日期:2023.11.8,数据来源:Choice数据)

2022年1月19日以来,回报表现最好的依次是建信医疗健康行业股票、融通健康产业混合和中银创新医疗混合,垫底的是华宝中证医疗ETF和广发中证创新药产业ETF。

最大回撤方面,表现最好的是富国新动力混合和建信医疗健康行业股票,最大回撤低于20%;垫底的是3只指数基金,最大回撤都超过了30%。

2021年12月28日以来,回报表现最好的依次是建信医疗健康行业股票、融通健康产业混合和安信医药健康股票,垫底的还是华宝中证医疗ETF和广发中证创新药产业ETF。

最大回撤方面,表现最好的是富国新动力混合和建信医疗健康行业股票,最大回撤低于20%;垫底的是华宝中证医疗ETF和广发中证创新药产业ETF,最大回撤接近或超过40%。

2021年1月12日以来,回报表现最好的依次是安信医药健康股票、融通健康产业混合和富国新动力混合,垫底的还是华宝中证医疗ETF和广发中证创新药产业ETF。

最大回撤方面,表现最好的是富国新动力混合、安信医药健康股票和融通健康产业混合,最大回撤低于30%;垫底的是华宝中证医疗ETF和广发中证创新药产业ETF,最大回撤超过50%。

仅就能够比较的三个时间段来说:

1、3只指数基金回报率和最大回撤都不如5只主动基金;

2、主动基金中融通健康产业混合和建信医疗健康行业股票总体表现较为突出。

8只基金中,3只基金的细分行业结构相近,可以大致归类为创新医药主题基金。

它们分别是:

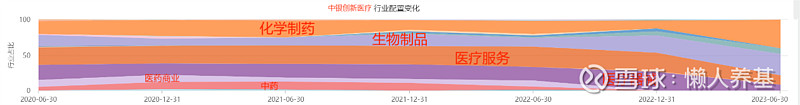

中银创新医疗混合,主要投资细分行业为化学制药、生物制品、医疗服务和医疗器械。

其行业构成和变化图如下:

(数据来源:Choice数据)

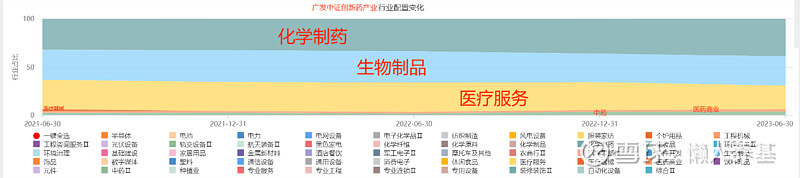

广发中证创新药产业ETF,主要投资细分行业为化学制药、生物制品和医疗服务。

其行业构成和变化图如下:

(数据来源:Choice数据)

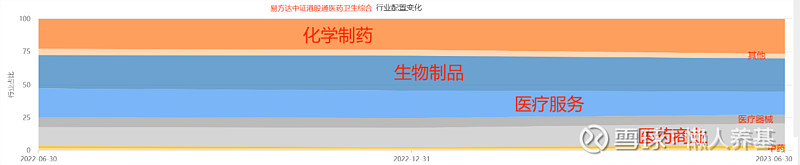

易方达中证港股通医药卫生综合ETF,主要投资细分行业为化学制药、生物制品、医疗服务和医药商业。

虽然也有医药商业企业,但港股医药上市企业大部分是创新药企。

其行业构成和变化图如下:

(数据来源:Choice数据)

3只基金细分行业“医疗服务”中大多是上轮牛市表现突出的CXO(研发外包服务)企业。

其中,中银创新医疗混合在前面三个比较时段无论回报率还是最大回撤方面都是最好的,明显好于两只指数基金。

细心的读者可能已经发现,限于几只基金成立时间较短,前面的业绩比较基本上都集中在2021年开始的熊市,上轮牛市(2019年-2021年初)有完整业绩的仅融通健康产业混合和富国新动力混合,而富国新动力混合并不是严格意义上的医药主题基金。

(数据来源:Choice数据)

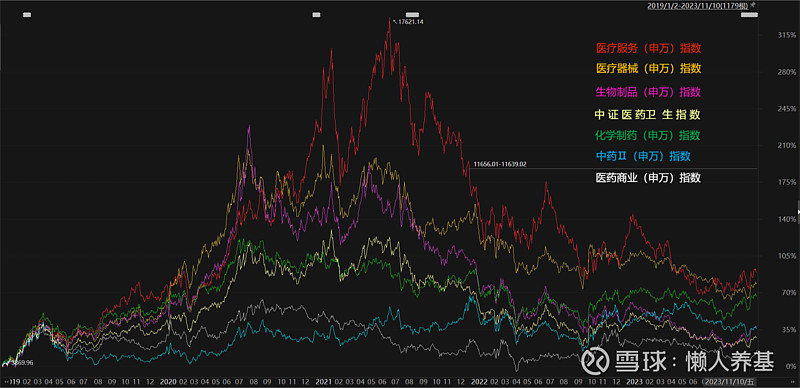

那么,2019年以来,医药行业的行情到底是如何演绎的呢?

我们来简单回顾一下。

医药行业的二级细分行业(申万)主要有化学制药、医疗服务、生物制品、医疗器械、中药和医药商业。

以中证医药卫生指数为例,它的最新二级行业(申万)分布是这样的:

(数据来源:WIND)

2019年以来的牛市中,表现最好的细分行业分别是医疗服务、医疗器械和生物制品,化学制药表现一般,中药和医药商业表现拉垮。

(数据来源:Choice数据)

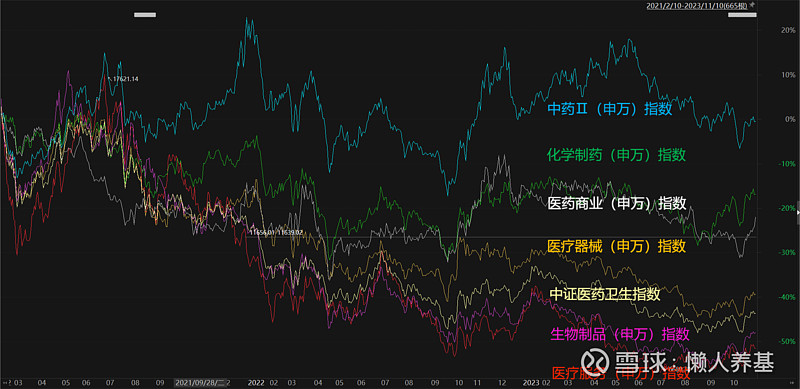

而牛市结束以来,各细分行业的表现正好反过来了,中药、医药商业和化学制药表现良好,而医疗服务、生物制品和医疗器械则出现大幅下挫。

(数据来源:Choice数据)

也就是说,在牛熊转换过程中,各医药细分行业发生了较为典型的均值回归现象:

牛市涨多了的,熊市出现大幅下跌;

牛市没怎么涨的,熊市出现补涨或跌幅较小。

下轮牛市来临,会不会再次出现均值回归现象呢?

从经济和行业周期的常识判断,这种可能性还是比较大的。

如果再次出现均值回归,那就意味着目前跌幅巨大的细分行业医疗服务、生物制品和医疗器械有可能在下轮牛市重现辉煌。

那么,能不能从各基金持仓行业分布变迁数据中发现哪些基金在医疗服务、生物制品和医疗器械占比较高呢?

答案是肯定的。

首先,前文说到的三只创新药主题基金,中银创新医疗混合、广发中证创新药产业ETF(联接)和易方达中证港股通医药卫生综合ETF(联接),它们持有医疗服务、生物制品和医疗器械几个细分行业的占比较高,几乎都超过了50%。

我们再将其他基金的二级行业变迁图进行细致分析。

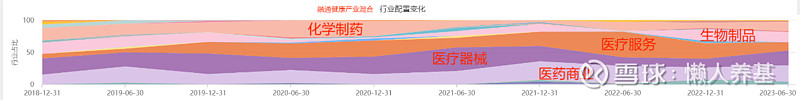

先看融通健康产业混合。

(数据来源:Choice数据)

很明显,万民远擅于在医疗服务、医疗器械、医药商业、化学制药和生物制品等几个细分行业中做加减仓轮动,但也可以看出,医疗服务、医疗器械和生物制品在融通健康产业混合中的总持仓占比一直也是比较高的,基本上不会低于50%。

而医药商业和化学制药在融通健康产业混合中的也有一定的持仓占比。

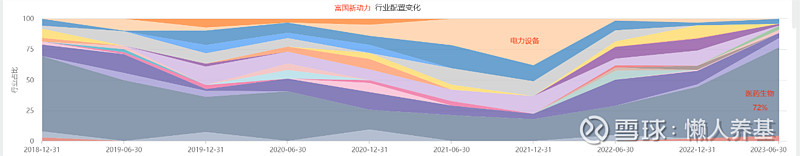

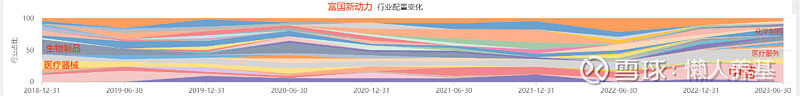

再看富国新动力混合。

(数据来源:Choice数据)

医疗服务、生物制品和医疗器械在富国新动力的持仓占比相对是比较低的,目前中药和化学制药的占比较大。

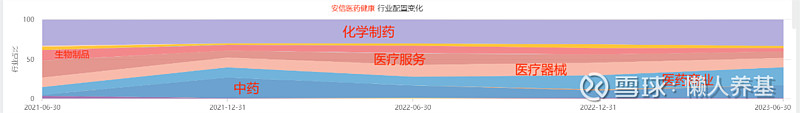

接着看安信医药健康股票。

(数据来源:Choice数据)

安信医药健康股票成立时间较晚,只能看到2021年6月以来(熊市)的持仓行业变化情况,总体来说医疗服务、生物制品和医疗服务的持仓占比相对较低,而化学制药、医药商业和中药的持仓占比反而较大。

因为是主动管理型基金,如果牛市来临,池陈森也可能会进行较大幅度调仓也未可知。

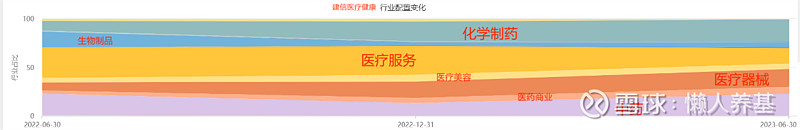

下面是建信医疗健康行业股票的持仓行业变迁图。

(数据来源:Choice数据)

建信医疗健康行业股票的成立时间更晚,近一年多的持仓中,医疗服务、医疗器械和生物制品的占比也是比较高的,但未来会如何调仓不知道。

最后看华宝中证医疗ETF的持仓行业变迁图。

(数据来源:Choice数据)

作为指数基金的华宝中证医疗ETF,在它的行业构成中,医疗服务和医疗器械占比超过了90%,是所有基金中占比最高的。

如果未来牛市发生均值回归,它的弹性可能是8只基金中最大的。

小结:

仅从医疗服务、生物制品和医疗器械占比来看,如果未来牛市发生均值回归,弹性从大到小的可能排序是这样的:

1、华宝中证医疗ETF(联接);

2、中银创新医疗混合、广发中证创新药产业ETF(联接)和易方达中证港股通医药卫生综合ETF(联接);

3、融通健康产业混合和建信医疗健康行业股票;

4、安信医药健康股票;

5、富国新动力混合。

而从动量趋势角度,在下轮牛市来临前,上述基金表现较好的顺序可能刚好反过来。

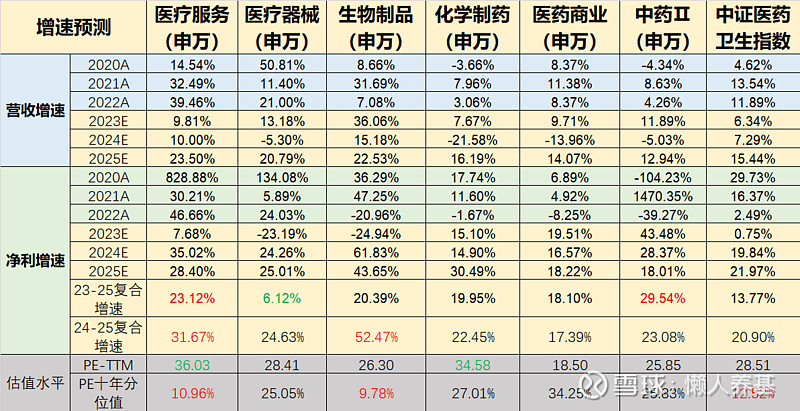

1、各细分行业当前估值与未来增速是否匹配。

以下是懒人养基整理的各细分行业估值与万得一致预测的未来营收和净利润增速对比。

(通常,熊市的预测数据总体是偏悲观的,跌幅越大的细分行业可能越悲观。)

(数据来源:WIND)

2、主动基金经理未来应对市场变化的胜率。

过去一轮完整牛熊中,万民远的胜率较高。

于洋离开过一段时间(2020.6-2021.12),管理富国新动力期间的总体胜率也不错。

其他主动基金经理管理当前基金的时间都偏短,长期胜率无从判断。

3、测评和预判只是一种单纯的逻辑推理,不能直接当成投资策略。

基金过往回报表现不预示未来业绩,基金梳理不构成投资推荐。

本文所有观点和涉及到的基金不构成投资建议,只是我自己思考和实践的一个真实记录,据此入市投资,风险自担。

$融通健康产业灵活配置混合A(F000727)$ $富国新动力混合A(F001508)$ $安信医药健康股票A(F010709)$

#老司基硬核测评# #雪球星计划公募达人# @今日话题 @雪球创作者中心 @雪球基金