(原标题:大消费女将王园园的选股之道)

#老司基硬核测评# $富国消费主题混合(F519915)$ @今日话题

各位球友大家好啊,今天给大家带来的是关于富国基金大消费女将王园园的研究报告。作为一名长期深耕消费主题基金的基金经理,王园园认为消费品是一条极好的赛道。首先消费行业“走势较为稳定”,即行业营收和估值体系都相对稳定,如果找到业绩稳定持续增长的公司,大概率能赚到钱;其次,消费品研究透明度高且容易理解,身边的超市、百货商场等渠道就可以验证其销售等相关情况;其三,消费是中国的本土优势产业,和海外同类型公司相比,国内的消费品龙头公司估值并不贵,且成长性更高,颇具性价比。陆港通开通以来,外资买入最多的也是消费股。

王园园非常看重赛道的重要性。“贫瘠的土壤是长不出来参天大树的,所以她更多的会去寻找好的细分领域。最好的商业模式是什么?是不需要资本开支、不需要研发投入,最好管理层也不用太卓越。不论是医药创新还是科技公司等,研发成本都在所难免,而消费品的研发肯定是低于这些行业的。在好的赛道里,她只要静下心找到优秀的公司,和它们做时间的朋友,就最终会有所收获。”

在好的赛道中精选个股也至关重要。王园园表示,除了重点关注行业龙头,也较为注重技术升级和品质生活消费升级带来的投资机会。她认为,传统消费行业的竞争格局是比较稳定的,因此行业会呈现出强者恒强的趋势, 而在一些新兴消费的领域,由于技术的更新迭代,龙头的竞争壁垒不一定会那么稳定。在大家追求消费升级和消费创新的趋势下,部分企业可以用优质产品和服务获得快速增长。例如当下比较火的5G,其实就是在技术升级的背景下带来消费产品与服务的升级。

基于对上市公司基本面的深入研究,王园园在持股上也相对集中,且持有周期较长。不过她对股票估值与安全边际要求也十分苛刻,同时十分看重个股的成长性。根据富国消费主题以往的持仓情况可以发现其总体仓位一般较高。

王园园在2012年毕业后,先在安信证券做卖方研究员,2年半后从卖方转入买方国联安基金继续担任研究员,做的一直是消费研究,覆盖了零售、食品饮料、轻工、农林牧渔等诸多细分行业。 2015年加入富国基金,2017年正式管理基金,期间获得了富国基金内部重点推荐的“一年期金奖及银奖”和“两年期金奖及银奖”。 目前王园园在管7只基金,代表作是富国消费主题。随着消费和技术日益升级,她表示未来将不断拓展自己的能力圈,围绕品牌集中度提升、消费升级和产品服务创新三个趋势,在“衣食住行康乐购”七大领域深挖牛股。

王园园十分重视研究的重要性,如今虽然已经成为基金经理,但她的调研频率依然很高。“除了去上市公司实地考察,平时我也会定期去去一些商场或者超市转转,有时候实际情况比公司报表要更为可靠。”

近年来,市场结构性机会频出,除了大消费,科技等板块亦强势上攻。不过王园园表示,自己并无意追求成为全能型的基金经理,而更希望守住自己的能力圈,渐进式地拓展能力圈的边界。

每个人的时间是有限的,在做研究分配的时候,她画了七个板块,希望能在其中逐渐树立自己的研究壁垒。这七个领域分别是衣、食、住、行、康、乐、购。衣食住行其实就是偏传统的,譬如纺织、服装、食品、饮料、农业、家电、家具等;康就是医药板块,乐就是像消费电子、传媒;购的话,一方面是传统的商贸零售,另外还有近年来兴起的电商、O2O、外卖等。”

站在当下,王园园表示未来消费领域将重点关注三个趋势:一是品牌市占率的提升,扎实做品牌和渠道建设的企业能活下来,小企业退出、龙头企业进入业绩提升的红利期;二是消费升级是大势所趋,未来传统板块中消费升级相关的细分领域会有很多机会,譬如5G、新能源汽车等;三是消费领域的创新,包括产品、服务和商业模式等。

作为一位女性消费达人,王园园对消费有着天然的敏感度,她曾在自己专栏中的一篇小作文写道: “大消费真的是一个非常接地气的行业,因为这投资的就是我们的生活。从以往来看,消费的投资机会往往就出现在某部爆火的综艺,某款爆火的商品,甚至身边突然越来越多人穿的服装品牌,还可以是大家正在追赶的某种潮流趋势。”

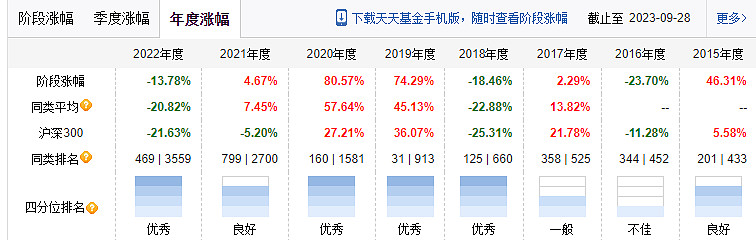

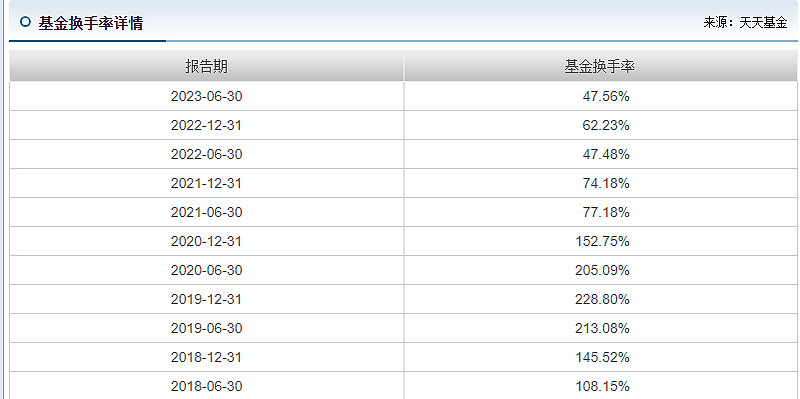

具体操作上,王园园的持股相对集中,且持有周期较长,淡化择时,长期高仓位运行,侧重选股,换手率较低。 这两年消费板块不景气,王园园在年初采访时强调,“以前大消费投资中太过于关注需求端的变化,比如社会零售总额的增速等等因素,今后的消费投资里更需要关注供给侧,也就是企业是否推出了非常好的产品或服务,投资者将投资研判的视线前置。” 需要表扬的是,不管业绩表现如何,王园园在管的每只基金她自己都有买,与基民共进退的态度值得肯定。

王园园的投资框架可概括为四个词:优选行业、精选个股、深入研究、动态调整。基金经理将行业选择放在投资框架的第一位,大部分行业都具备周期性特征,而基金经理偏好把握行业周期中高速成长的阶段。

组合管理上,基金经理对白酒无明显偏好,子行业配置相对分散,并依据估值等因素灵活调整,同时会适度配置拐点型行业或公司增加弹性。基金经理能力圈广泛,覆盖“衣食住行康乐购”多个消费领域,并积极拓展能力圈至电子、医药、新能源等领域。基金保持高仓位运作,不依赖于长期超配白酒,近三年业绩表现十分领先,同时具备突出的回撤管理能力,在选股、持仓调整上存在显著的超额收益。