(原标题:简单却不容易!从消费投资达人杨思亮看消费品赛道)

巴菲特说,投资简单,但不容易。这个道理,在消费行业的投资上体现得淋漓尽致。

消费是投资者生活中最常接触的行业之一,因此很多投资者会认为对消费的投资门槛比较低。但从消费主题基金看,落实到微观企业层面,消费行业的投资,极其容易同质化:

以食品饮料行业为例,分析框架不外乎三个,产品、渠道、品牌,其中品牌和渠道又是重中之重,作为慢变量,护城河很难被攻破,近年来很少出现颠覆式的大单品,使得整个行业的研究,更加白马化,而在一个研究很透明的行业里,做出阿尔法对于投资者来说难上加难。

另一方面,过去这段时间,弱复苏、国产化、追求性价比的消费趋势更加明显,也让投资消费赛道多了一些变数。

消费的投资不好做,但也有一批消费基金经理跑了出来。

从量化数据看,不管是23年度、近1年、近3年收益以及近1年最大回撤,杨思亮的表现都在行业中排名前列,这也让我很好奇:

1、他的长期优秀业绩是如何保持的,怎么在内卷的消费行业中做出阿尔法?

2、在消费核心资产受挫的这三年,他是如何应对的?

3、在今年消费呈现弱复苏、国产化、追求性价比特点的今天,他们对行业又有哪些思考?

这是本文想要探讨的问题。

杨思亮的成长路径是非常有意思的,不同于大多数消费基金经理都是长期看消费出身,他的事业从2011年6月起步,在大成基金担任研究员(电力、煤炭、公用事业),在专户投资部担任投资经理助理;2015年4月加入宝盈基金,2018年3月开始管钱,2018年10月25日管理宝盈消费主题,也是他目前任职时期最长的基金,管理业绩最有代表性。

从电力、煤炭、公用事业这些行业研究入手,这是他与其他基金经理比较不一样的一点(用周期思维来看待弱周期的消费行业)。这也对他的投资框架有不同的思考:

“相比在景气度特别高的阶段研究公司,更关注的是在历史上遇到困难并再次起步时,企业的状态以及应对方式。根据这种方法,可以判断公司的下行风险,这也是一种控制回撤的方式。

我们切身的体会一定程度上更多的是能不能在建仓环节有自上而下的视角。就像霍华德讲的我们可能不知道去往何处,但最好明白我们身在何处,一定要知道自己所处周期的位置。警惕在一个行业景气度的高点线性外推,讲一些长期的故事。”

这个思维在周期股投资者上,我一点都不意外,但是在消费股投资者上实在是很少能见到。这种警惕高景气度行业的结果,表现在组合上,就是低估值。

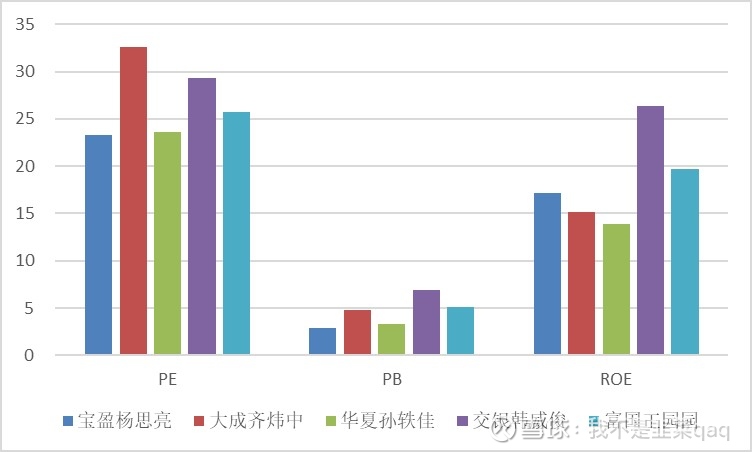

我们对本次测评的5只主动消费基金前十大重仓股做了估值对比,可以非常直观的看到:

从组合整体的估值和盈利能力指标,宝盈杨思亮的整体估值(PE、PB)是最低,而且整体的盈利能力达到了中游,其他来看,交银韩威俊组合偏白马,组合估值最高,同样盈利能力也是最强的;华夏孙轶佳估值也较低,组合更偏冷门、黑马一些;而剩余的两位,则是以上两类的中间位置,更加均衡一些。

低估值往往也意味着组合的成长性/赔率没那么好,那么杨思亮是如何去思考概率和赔率的问题?在一场调研中,杨思亮有以下的思考:

“基本面的增速可以慢,但方向不能错。长期持续增长的公司,即使买入时估值点位不好,也能够通过时间来消化,即所谓“时间的朋友”。这其实更多是一种概率与赔率的思维。

概率思维是指长长的坡厚厚的雪,好行业与好公司,长期而言,投资正收益的概率比较大;赔率思维是指在某个位置介入亏钱的可能性小,赚钱的可能性大。长线投资是对标的选择及研究深度的至高要求,概率优于赔率仍是我们目前侧重的价值选择。希望把精力能够更多放在那些概率比较大的公司。这类公司就是能够长期持续成长的公司。”

那么怎么去寻找这种“概率”更好的公司呢?

杨思亮的答案是:从需求逻辑思考转化为供给逻辑思考,在行业的盈利模式、时代背景和组织架构三个维度上考察公司,希望找到比较容易实现价值积累的公司,以合理价格买入并长期持有。

更具体的选股标准就是:比较看重公司的两个点,第一是资本配置能力,经营所得是用来分红、回购,还是用来扩大再生产,还是跨界并购,还是什么都不做,买理财放在帐上。第二个是国际化能力,很多行业已经进入成熟期,能不能往外走?有国际化的能力参与到全球的供应链的布局。

我用自己的话总结,就是这个公司还是有一定成长性的,而且能把这种成长反馈给投资者,或者至少不乱花钱而伤害股东。而企业的股价终将和盈利能力、股东回报相匹配。只要不看错,买入这种公司,长期至少不会亏钱。这在投资框架上是很典型、优秀的绝对收益思维。

了解杨思亮的投资理念以后,我们再来看看他是怎么做的?

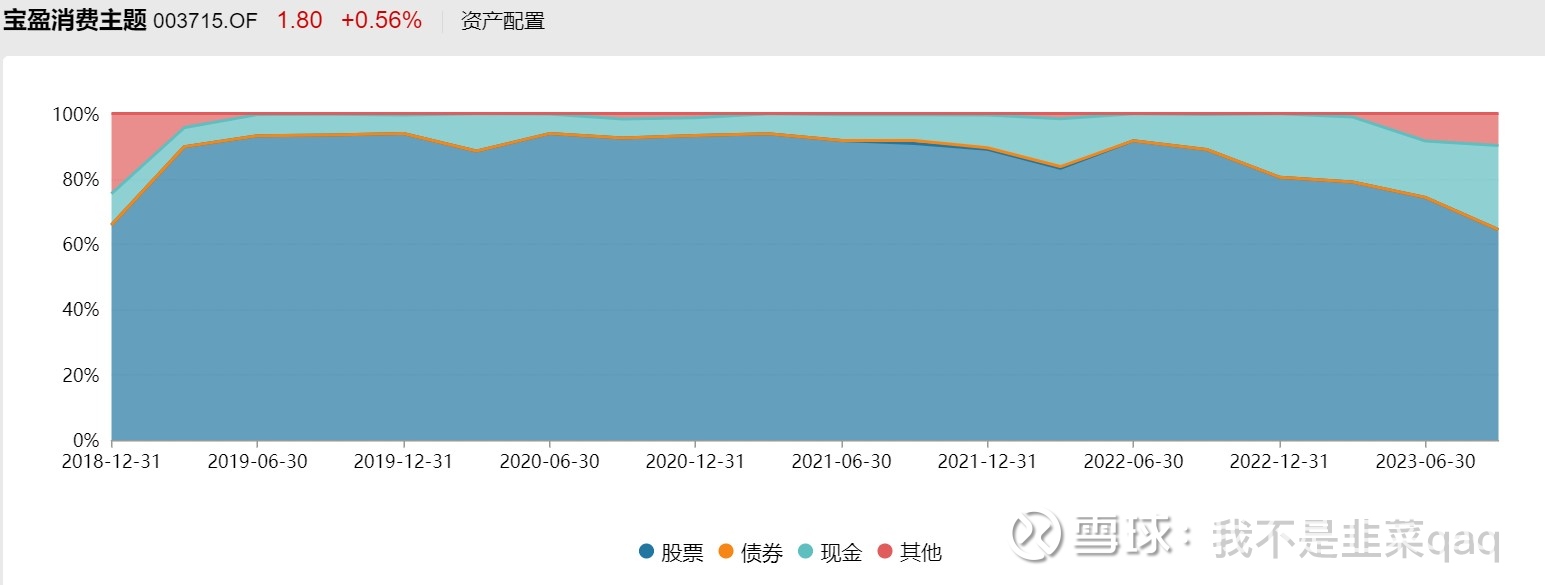

1) 资产配置:股票长期是保持在90%,但在进入2023年后,股票仓位一路走低,连续3个季度降低仓位,目前仅有65%;

那他为什么这么做呢?在上半年的调研中,杨思亮有个很诚实且形象的发言:中国和美国像是镜子的两面,美国的问题出现在供给端,而国内的问题出现在需求端,“4月的数据应该还是比较差强人意,经济是一个温和复苏或弱复苏的态势”。

而且他应该判断是一个阶段性的,而不是短期复苏不及预期,所以整体股票仓位连续5个季度出现下滑。在倾向于做相对收益的公募基金行业中,敢做绝对收益的是有责任心以及公司信任的表现,这是我对杨思亮一个大大的加分项。

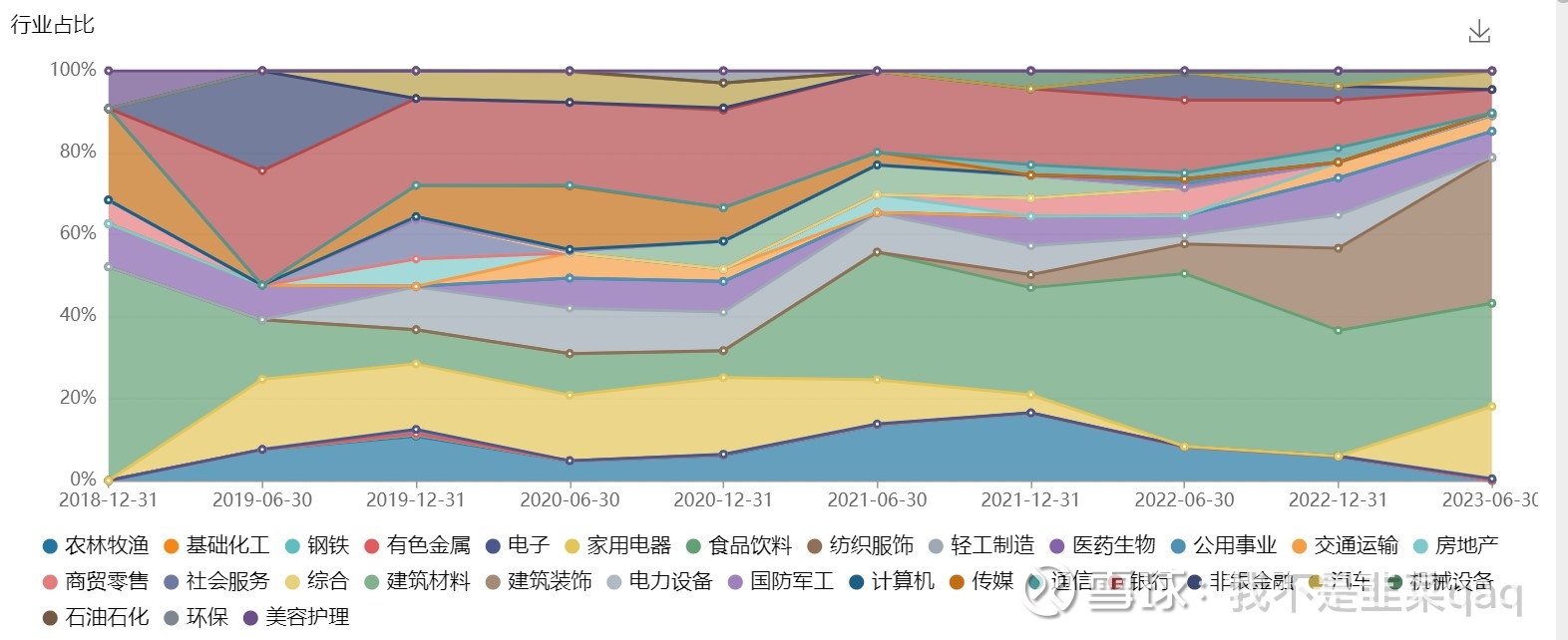

2) 行业配置:以申万一级行业为例,组合中一般配置8-10个行业左右,第一大行业食品饮料行业占比20-30%左右,前三大行业占比60%左右,行业相对比较集中。

作为一个消费基金经理,对估值比较敏感,不执着于食品饮料板块,这点很好。比如在核心资产比较高估的20年,反而转身投了两个比较优秀的银行,招商银行和宁波银行,食品饮料行业一直保持在20%左右低位,在接近2年调整后,行业中枢提升才慢慢又回升到30%左右。

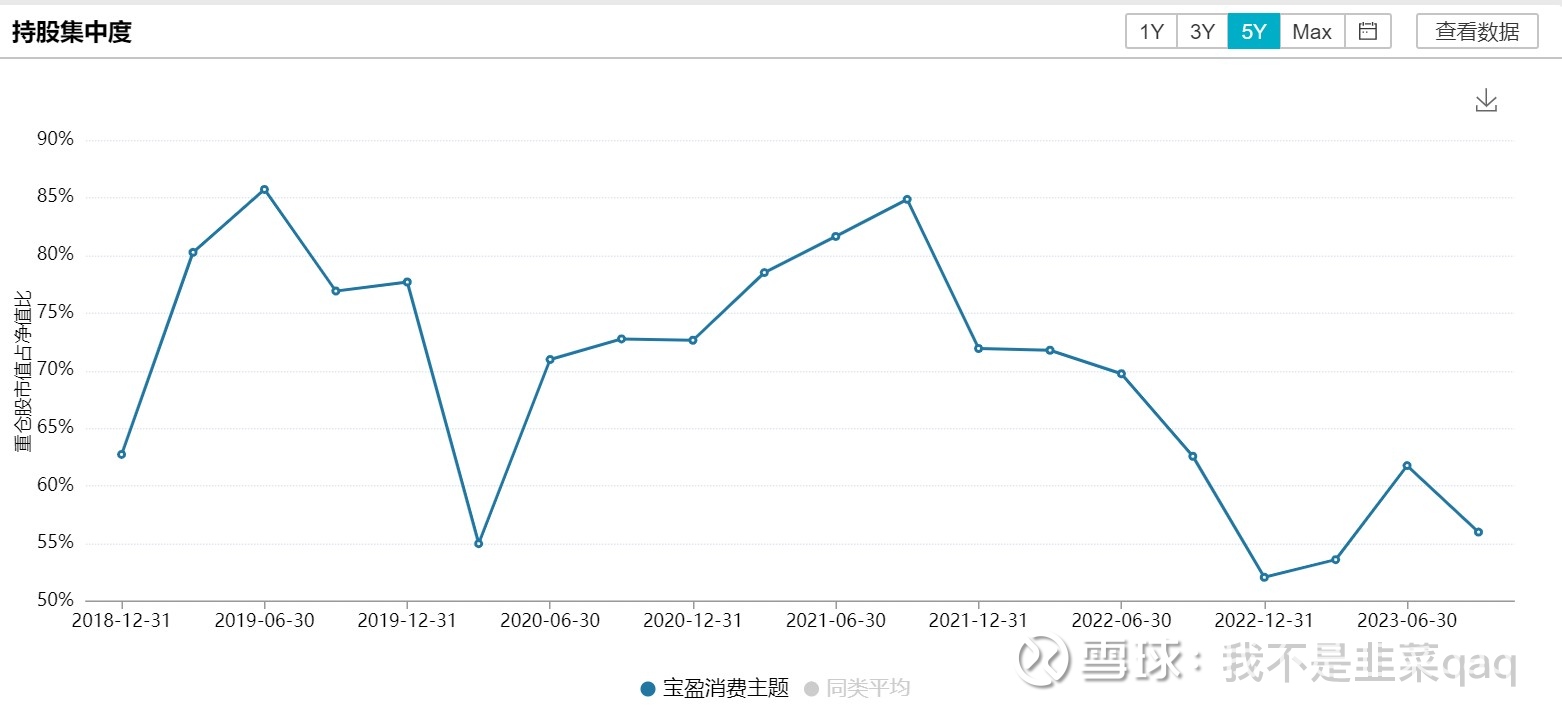

3) 前十大个股集中度最近几年大幅下降,之前的持股集中度非常高,常年保持在60-80%左右,主要是白酒和银行等个股权重非常高。近一年降低了白酒和银行的权重,个股集中度出现较大下降,目前组合整体偏向现金流比较好、有潜在景气反转的低估值品种。

这几位消费基金经理中,我个人比较喜欢宝盈的杨思亮,不管是选股还是在投资策略方面的思考中,都非常有共鸣,是典型的左侧、偏长期或偏绝对收益的思路,非常值得个人投资者学习。

但这种投资策略和思维模式,也注定了他能在熊市和震荡市中表现比较出色,在牛市中的进攻性不是很强(从目前的股票仓位和持仓品种就可以大概率地估计了),比较适合作为投资消费类的底仓产品,全市场产品目前经历熊市和震荡市的表现不错,牛市的表现还有待观察。

杨思亮的访谈中,有一段话非常契合现在的市场,怎么在一个下跌的市场中苦中作乐,怎么才能保持一个跳着踢踏舞上班/投资的状态,分享给大家:

“我们在反思为什么像巴菲特那样的投资人能讲,跳着踢踏舞去上班?为什么我们接触身边很多的投资人,尤其是非常价值的投资人,他的心态非常平和?

他们可能会告诉你,我们有一个非常稳健或非常合理的投资回报预期。

但是我们反思体会的结果是:这样的价值投资人从来不讲获取这样的回报,需要依赖那些前提条件。这样的投资人常常是即使把前提条件,做非常悲观的假设之后,还能获取一个非常稳健的回报预期,这样的情况下很难出现严重低于投资人预期的情况出现,大家的心态自然平和,可以跳着踢踏舞去上班。”

@今日话题 @雪球创作者中心 #老司基硬核测评#

$宝盈消费主题混合(F003715)$ $华夏新兴消费混合A(F005888)$ $大成消费主题混合(F090016)$