(原标题:不看就亏!A股低费率ETF一览表(61指数估值12.14))

选择指数化投资,本质上是我们对择股的认怂。我们放弃了主动基金可能潜在的超额收益,但我们收获了费率低廉、规则明确、风格稳定、持仓清晰、估值方便等优点。

这些优势大部分都是被动跟踪所带来的,但在费率方面,我们还有进一步选择的空间。随着指数基金不断发展,基金公司本着巩固保有规模的理念,在指数基金(ETF)的费率上展开了良性竞争,低费率基金越来越多。

目前,指数基金的费率一般在0.50%+0.10%左右,而最低的基金费率能到0.15%+0.05%,仅常规费率的三分之一。可不要小看每年0.4%的差距,在复利的作用下,多年之后的累计收益率差距大的吓人。

61花了一些时间,整理了A股全部低费率ETF一览表,大伙多点赞、收藏、转发。

一、A股低费率ETF一览表

1、低费率定义:表内统计时,视费率管理费 <=0.25% 为低费率基金。

2、低费率数量:A股权益类ETF合计713个,低费率基金94个,占比13.18%,占比在不断提升。

3、基金分布:大部分主要指数都有低费率跟踪基金,不过部分基金的规模仍然较小(无奈)。

宽基指数:如上证50、沪深300、中证500、中证800、中证1000、中证2000、创业板指、科创50均有低费率跟踪基金,对于大部分普通投资者而言,这已经足够选择。

行业指数:目前已涵盖中证生科、中证医疗、科技50、中证新能、新能源车、中证畜牧、中证创新药、芯片、光伏、银行、证券、稀土、沪港深互联网等等。

主题指数:另外比较多的集中于一些主题指数,如:央企结构调整、央企创新驱动、国企一带一路等,这类指数或许是任务问题,费率都较低。

4、基金规模:即便是低费率基金,也要注意基金规模,基金规模小于1亿的,建议暂时等等再说。表内宽基策略部分,为了提供信息,有罗列小于1亿的基金,但已标红规模。

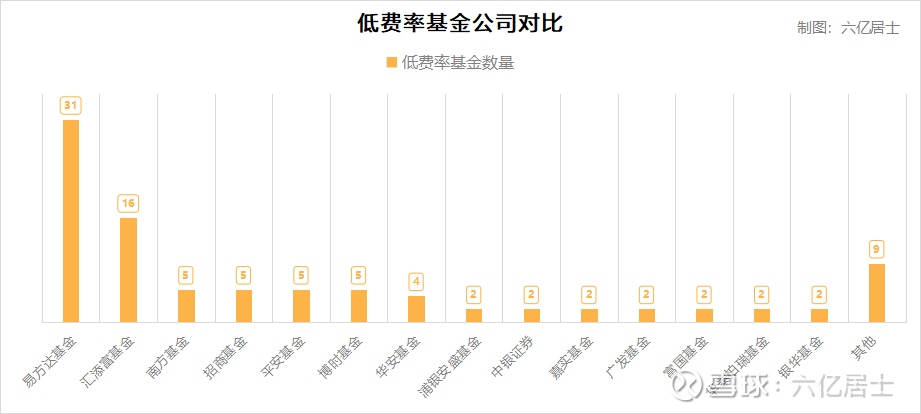

5、基金公司

目前发行低费率基金的基金公司一共有23家,基本涵盖了国内主要的基金公司。其中易方达低费率基金的数量最多,达到31只,汇添富以16只排名第二,这两家合计占比近一半。其余如南方、招商、平安、博时、华安等均在4-5只产品左右,组成第二梯队。

6、主要标的

上表整理了主要指数且规模大于20亿的低费率标的,从宽基打底的角度,上表内的产品基本能覆盖我们日常所需。

7、结语

相比主动股票型基金,指数基金在管理成本、规模效应上有一定优势,这也是各类股票型ETF费率能走低的关键。

我们常在各类媒体上看到:大多数投资者更关注基金的规模、流动性和收益率,费率只是其中一个因素,这话的潜台词则是:基金费率并不是投资者需要关注的重点。

但恰恰相反,指数基金的长期收益率广受基金费率的影响。再者,不是选择低费率了,我们就不关注规模、跟踪效果和公司质量了。

因此,同等情况下,为何不选择费率更低的标的?

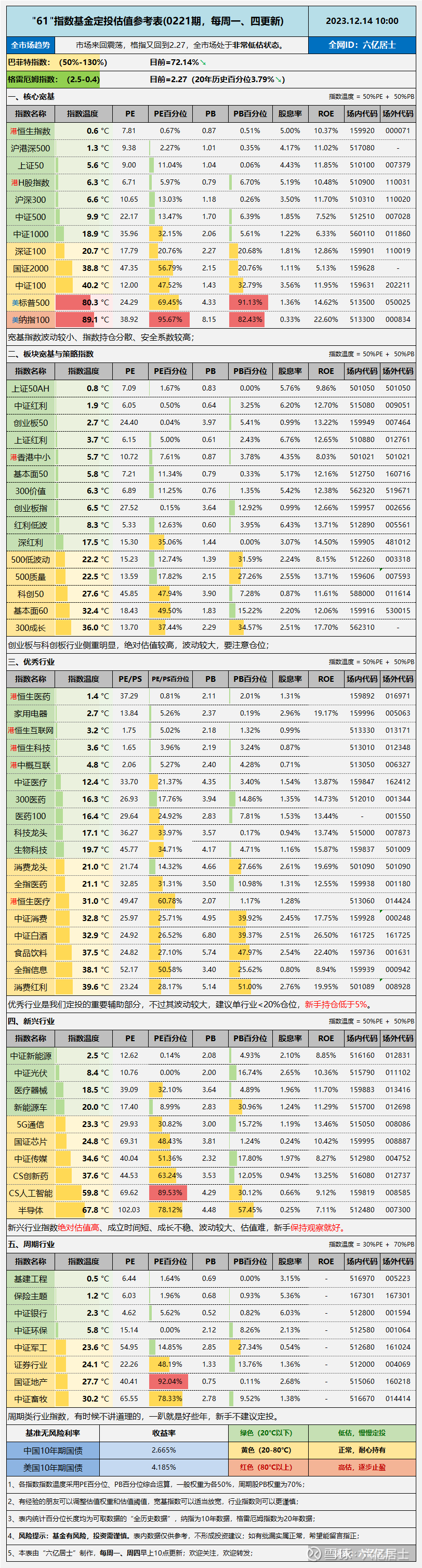

二、全市场估值仪表盘

三、“61”指数基金估值表(0221期)

12月11日,表内大部分指数的成分股进行了年度调仓,估值有所变化。

上证红利:调仓后,估值下降较大,官方PE2降至6.15,指数股息率上升到惊人的6.76%,估值进入历史低位。

中证红利:官方PE2降至6.05,指数股息率升至6.20%,调仓后估值处于历史低位。大部分价值类指数,经过年度或半年度调仓,高抛低吸后,估值大概率都会下降一些。

其他估值变化较大的还有:上证50AH、中证1000、中证医疗、生物科技、消费龙头、科技龙头、医疗器械、中证创新药等指数,后续几期会挑选几个关键的指数,分享一下调仓的细节。

经过PE+PB的双重判断,因调仓而产生的估值波动,会比之前单PE指标时稳定一些。

===================

现在市场冷清至极,能坚持看到现在的,将来必有所获。

===================

扩展阅读>>> 61指数基金文章目录(2023)

@今日话题 @ETF星推官 @雪球创作者中心 @雪球基金

$沪深300ETF易方达(SH510310)$ $红利ETF(SH510880)$ $上证50ETF(SH510050)$

#雪球ETF星推官# #雪球星计划#

风险提示:基金有风险,入市须谨慎。文章内容、数据仅供参考,不构成投资建议。文中所涉及标的仅为个人思考,请结合自身需求,严控风险,独立决策。