(原标题:如何在 A股跑赢美股)

在 A股普跌的这个周五,写下这样的一个标题,或许有点“雪上加霜”的味道。

但请相信,我是在真诚的讨论这个问题,不是反讽,也不是吐槽。

EarlETF并不擅长提供情绪价值,而更追求理性的分析。

周五的推送,分享了过去 10 年 Wind 全 A 指数与中国 30 年国债指数的收益对比,悲催的 A股竟然还跑输给了国债。

因为我提起是在做全球主要资产的十年收益盘点,所以有朋友急不可耐的希望看到图表。所以虽然 2023 年还未结束,就先来一张“2023 进行时”的十年收益盘点图吧。

有几点要说明:

第一,和许多你们看到的大类资产年度收益盘点图不同,我这张是偏向实战的,所以放的不是全球资产配置下常见的指数,而是优先考虑通过 A股基金能买到的资产(CRSP 美国总市场总回报指数是个例外,那是为了综合大小盘因素,与 A股 Wind 全 A 指数对比)。

第二,这张图的境外指数,都是原始货币收益,没有经过人民币汇率的折算,更体现当地投资者的视角。

第三,这张图的股市指数,都是总回报指数,包含了股息收益。

不得不说,这实在是一张让人丧气的对比图。过去十年,纳斯达克 100 一路突飞猛进,年化收益 17%+。而整个美股,包含了近年萎靡的小盘股,也依然有年化 11.38%的收益,大大好于历史长期回报。

相比之下,Wind 全 A 指数十年年化 6.68%,这个水平别说低于美股,别说低于日本股市,哪怕是在境内资产中,甚至比中国 30 年国债,比 SHFE 中国金价,比豆粕价格的回报都还要低。

那么,如何在 A股跑赢美股?

请允许我先降低一下标准,如果把目标放在跑赢纳斯达克 100,那真是自找没趣了,所以我的目标只是美股全市场指数的 11.38%这个水平。

下表是一些 A股主要表征指数的对照表现,同样是包含了派息的全收益指数。

中证红利 12.52%,这个水平显然是能跑赢CRSP 美国总市场总回报指数的,至于中证2000指数和 300 价值全收益指数(300 收价)虽然还差点,但差距还是小一点的。

请注意,这三个指数里面,中证2000指数是一个新指数,但中证红利、300 价值都是 2008 年就发布的指数,后两者的涨跌幅都是指数真实数据而非回溯数据。

请注意,这三个指数里面,中证2000指数是一个新指数,但中证红利、300 价值都是 2008 年就发布的指数,后两者的涨跌幅都是指数真实数据而非回溯数据。

中证红利这十年涨幅跑赢美股,充分证明最原始的价值投资,在中国依然适用。

是的,我指的是,巴菲特老师格雷厄姆式的“烟蒂股”价值投资思路,不追求成长性,但求便宜。

这种思维方式,虽然老套,但或许更适合这个 60 倍买茅台都可以自认价值投资的中国 A股市场——毕竟,中国 A股最大的问题就是情绪过于极致,尤其是高估值时太离谱,高位深套的股民基民会极其受伤。

但若能放弃一夜暴富的幻想,放弃种种“市梦率”,以高股息来追求“买的便宜”,你会发现其实 A股其实还挺可爱。

当然,美股百年历史告诉我们,小盘+价值,从来是长期超额收益的源泉。

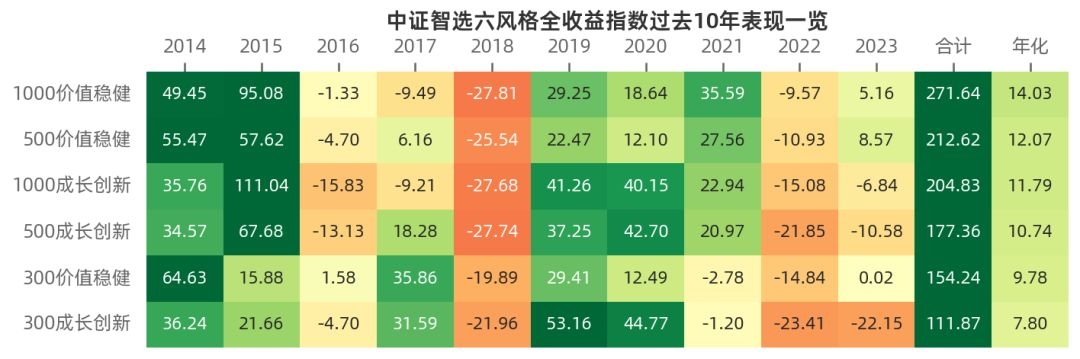

中证智选六风格指数作为 2020 年才发布的指数,历史数据虽然都是回溯的,但其至少能代表某类 A股的历史表现。

从下图可以看到,如果你扎根小盘+价值,无论是 1000 稳健价值还是 500 稳健价值,都是能跑赢CRSP 美国总市场总回报指数的。尤其是 1000 稳健价值,14.03%的年化收益,相较纳斯达克 100 同期 17%+,虽不及但也不远矣。

过去十年,红利、价值大放异彩,只靠长期持有,甚至都能在 A股这个“泥潭”中跑出匹敌美股的收益。

与之相比,成长板块大涨大跌的风格,不站在周期的视角做波段,那么就只能面对类似 300 成长创新甚至 300 成长指数这样的低收益水平。

某种程度上,这是 A股的又一种周期与非周期投资的思维。

当然,历史不会简单重复。为什么过去十年中证红利大放异彩,有时间再专门写一篇收益拆解。