(原标题:2024年投资展望丨QDII成业绩榜“大赢家”!基金市场明年啥情况?机构最新研判来了)

2023年只剩下最后一个交易日。

回头看这一年,大部分持有主动权益基金(普通股票型、偏股混合型、灵活配置型,下同)的小伙伴内心怕是难以淡定。

Wind数据显示,全市场(不同份额分开计算,有统计数据,下同)7458只主动权益基金年内(截至12月27日,下同)平均回报率-13.53%,跌幅超过40%的达53只。

一句话总结:又是亏钱的一年!

对比之下,持有QDII基金的小伙伴则是另一番情况。

Wind数据显示,全市场573只QDII基金的年内平均回报率为5.67%,仅涨幅涨过50%的就有38只。

可见,即便在市场赚钱效应不佳的大环境下,也有少部分能赚钱的基金!

如此,2024年的市场会是什么情况?又有哪些方向值得重点关注?本期选基一起来看看机构怎么说。

一、2023年业绩复盘:QDII成业绩榜“大赢家”

2023年,市场跌宕起伏,板块轮动迅速。

截至12月28日收盘,沪指年内跌4.36%,深证成指跌14.30%,创业板指跌19.91%。

在这样的市场环境中,主动权益基金、指数基金整体表现均不佳,衬托之下,QDII基金显得尤其亮眼。

亮眼到什么程度呢?这么说吧,在全部开放式基金中,年内业绩排在前50的除了一只主动权益基金外,其余均是QDII基金。

再具体来看:

1)主动权益基金:超九成年内收益率为负

Wind数据显示,全市场开放式基金中有7458只主动权益基金,其中有6795只年内回报率为负,占比超过九成。

垫底的是中信建投低碳成长A/C份额,以A份额为例,其成立于2021年12月,最新基金规模 (2023-09-30) 10.64亿元。

这是一只重仓新能源的基金,在最新的三季度报告中基金经理表示:针对于新能源,无论是光伏、风电、 电动车、储能等方向,均经历了大幅下跌,当前的估值已到达了历史最低区间,都存在修复上涨的可能。尤其是光伏和储能行业,仍然相对更看好其长期发展空间和基于目前估值水平的投资价值。 我们认为现阶段最核心的产能过剩问题已出现明显的边际变化,产业链快速的价格下降和融资的收紧,令很多投资计划拖后甚至取消,行业底部将在2024年一季度附近出现。

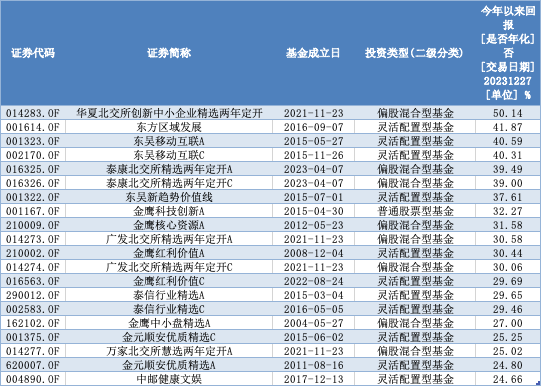

(部分年内业绩靠后的主动权益基金;数据来源:Wind;制图:硬核选基)

而反观业绩靠前的主动权益基金,国联证券发现主要分为两大类:

(部分年内业绩靠前的主动权益基金;数据来源:Wind;制图:硬核选基)

2)指数型基金:北证50、红利低波指数一度“火出圈”

Wind数据显示,全市场开放式基金中有2630只指数型基金,其年内平均回报率为-10.73%。

整体业绩虽不佳,却年内并不缺少话题,比如北证50、红利低波指数,都曾一度“火出圈”。

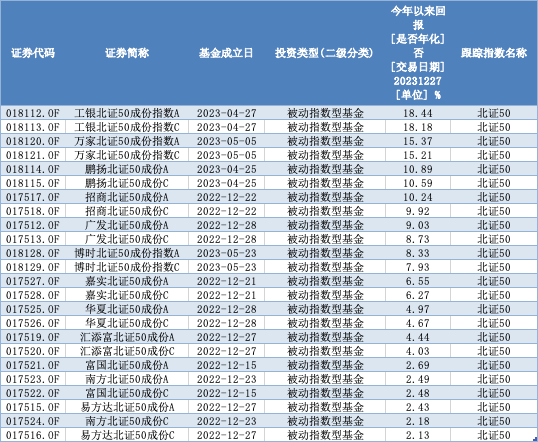

北证50是由北交所规模大、流动性好、最具市场代表性的50只上市公司股票组成的宽基指数。(Wind)数据显示,北证50年内上涨12.14%,若以10月24日触底反弹来算,那么至12月28日收盘,北证50累计上涨49.52%。

目前,市场上的24只北交所主题指数基金均跟踪的是北证50。对应的,它们的年内平均回报率为7.84%。

(北证50指数基金年内表现;数据来源:Wind;制图:硬核选基)

至于红利低波指数,数据显示,全市场指数基金中同时带有关键词“红利”、“低波”的基金有26只,年内平均回报率为8.53%。

(红利低波指数基金年内表现;数据来源:Wind;制图:硬核选基)

3)QDII基金:业绩遥遥领先

2023年,QDII基金业绩在全市场基金中遥遥领先,收益靠前的产品主要投资于美国股市。

Wind数据显示,全市场开放式基金中有573只QDII基金,其年内平均回报率为5.67%,其中广发全球精选人民币(270023)的回报率高达 67.58%。

(部分年内业绩靠前的QDII基金;数据来源:Wind;制图:硬核选基)

值得一提的是,突显的赚钱效应让QDII基金受到了投资者的追捧,为此今年以来多只产品实施过限购。

4)债券型基金:业绩收尾相差超30个百分点

2023年,债券型基金整体表现较稳。Wind数据显示,全市场开放式基金中有5838只债券型基金,其年内平均回报率为2.36%。

分类来看,短债基金业绩表现较好,全市场776只短债基金的年内平均回报率为3%。

(部分年内业绩靠前的短债基金;数据来源:Wind;制图:硬核选基)

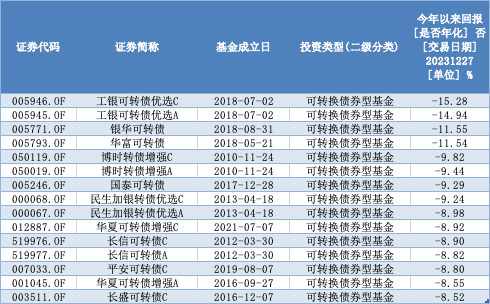

对比之下,可转债基金的表现就有些不尽如意,72只可转债基金的年内平均回报率为-4.86%。收益最高的工银可转债(15.26%)也是债券型基金业绩冠军,收益垫底的工银可转债优选C(-15.28%)亦是债券型基金的业绩垫底产品。

也就是说,债券型基金年内业绩收尾相差超过了30个百分点。

(部分年内业绩靠后的可转债基金;数据来源:Wind;制图:硬核选基)

5)FOF基金:仅债券型年内平均回报率为正

2023年,FOF基金整体表现较为一般。Wind数据显示,全市场867只FOF基金的年内平均回报率为-6.44%,表现最差的是中金金选财富6个月持有C(-22.72%)。分类来看,仅债券型FOF基金年内平均回报率是正的,为0.96%,表现相对较差的股票型FOF基金和混合型FOF基金年内平均回报率分别为:-16.32%、-6.54%。

(部分年内业绩靠前的FOF基金;数据来源:Wind;制图:硬核选基)

二、2024年,基金投资中哪些方向值得关注?

告别了“赚钱难”的2023年,那么2024年有哪些方向值得重点关注呢?综合机构的最新观点:

华夏基金:小盘占优或将切换,成长略优于价值。

平安基金:目前市场仍处于2021 年年中以来价值占优的风格周期,但无论从赔率还是胜率来看,成长风格未来有望逐渐占优。成长占优的幅度会受到10Y美债实际收益率回落的幅度以及国内稳增长和化解金融风险进展的影响。可在红利防御的前提下,逐步布局成长风格。

华龙证券:在市场尚未走出左侧行情下,红利低波策略可以对冲一部分市场风险;右端配置成长属性更强的科技行业以及医药行业基金。当市场情绪逐渐回暖,资金边际改善,行业周期与估值形成共振的行情下,成长股的走势斜率更大,捕捉阿尔法的胜率更高。

财通基金:2024年市场有望筑底回升,科技周期有望正式开启。

华夏基金:2024年看好的行业包括:1)供需底部,出现景气趋势边际改善,且已有短期催化的泛科技(电子、计算机)、医药;2)长周期处于低位,出现景气趋势边际改善,仍需观察短期催化信号的建材、钢铁、机械、化工(部分);3)需求预期确定性相对较高的军工;4)以渗透率衡量新兴成长行业,看好ChatGPT、智能驾驶L3等渗透率有望突破且天花板高的品类。

汇丰晋信基金:重点看好三大细分方向:1)产业趋势和产业政策共振的科技板块:电子、AI硬件等;2)估值和长期空间兼具的新经济板块:以新能源汽车产业链为代表的高端制造、医药等;3)经济修复,布局具备盈利弹性的传统顺周期板块:航空、养殖等。

民生加银基金:2024年,关注红利高股息资产、科技成长的投资机会,阶段性依据经济和政策变化寻找港股恒生科技、A股的金融周期消费等机会。科技成长方向,看好:1)全球科技创新带来的技术变革:泛人工智能的AI、机器人、汽车智能化等;2)半导体、医药、高端制造等。

华安证券:可以从“核心”+“卫星”两个部分布局基金,核心部分关注中证1000增强/中证2000 增强产品、红利低波风格产品、行业均衡/多行业适度轮动、选股收益高的配置型产品、 中小规模,波段操作,有一定换手率,积极止盈止损的交易灵活型产品。 卫星部分积极储备成长主题基金, 寻找时机左侧布局 TMT、医药产业等。

平安证券:权益基金优选成长风格,固收+基金建议关注偏稳健品种,债基关注短久期品种,黄金优选规模最大的黄金ETF,有助于降低组合波动。

相关新闻: