(原标题:中国海油 VS 中国神华)

昨天看到两位关注比较久的挖煤股息佬都恰好说自己的煤炭从满仓到了70%,股息佬是某球的一股清流,至少不会吹到天数,10倍市盈率出头就反复提醒风险,跟60甚至100倍还在吹怕高的都是苦命人的是不一样的,这是老罗说的独立人格标准?哪个有独立人格哪个没有?

这是2020年我买入煤炭关注以来第一看到两位同时说减少的情况,2022年我下煤船后就没有分析过,毕竟下船不提船上事麻,当然不要误会,煤船上我也没干过坏事,吹当时16快的神华A和8块的陕煤和11块买入兖矿H不过分吧。看基本情况吧。

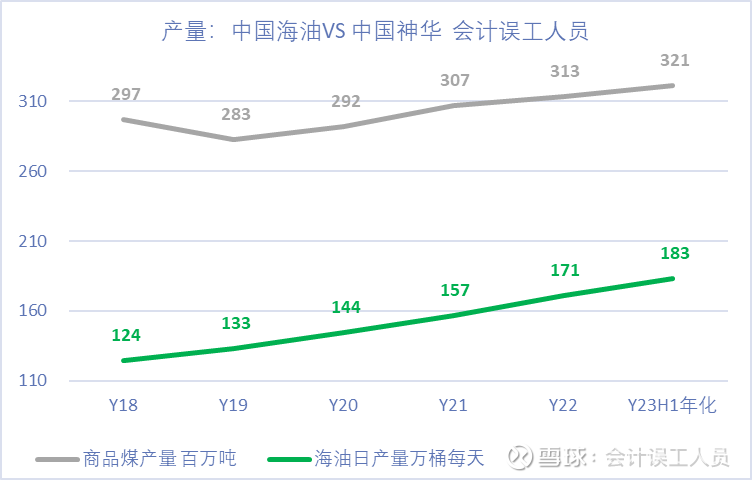

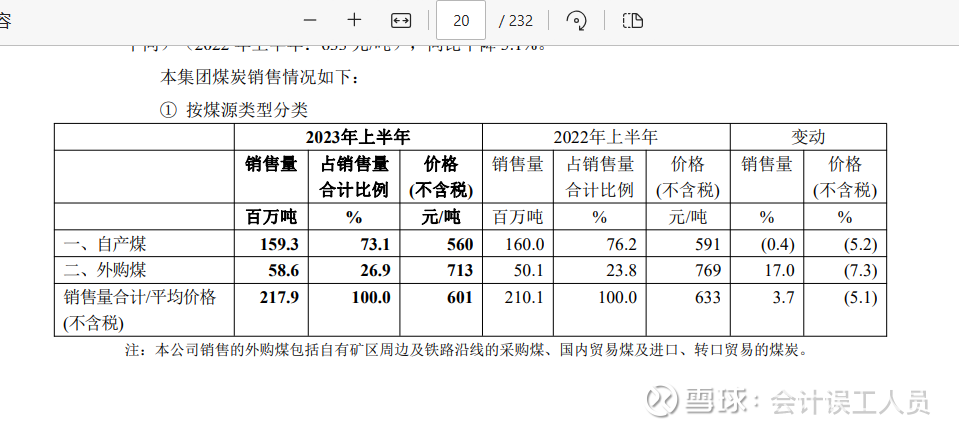

1. 产量变化。

神华2023H1的产量年化是321百万吨,比2018年的297百万吨上升了8%;

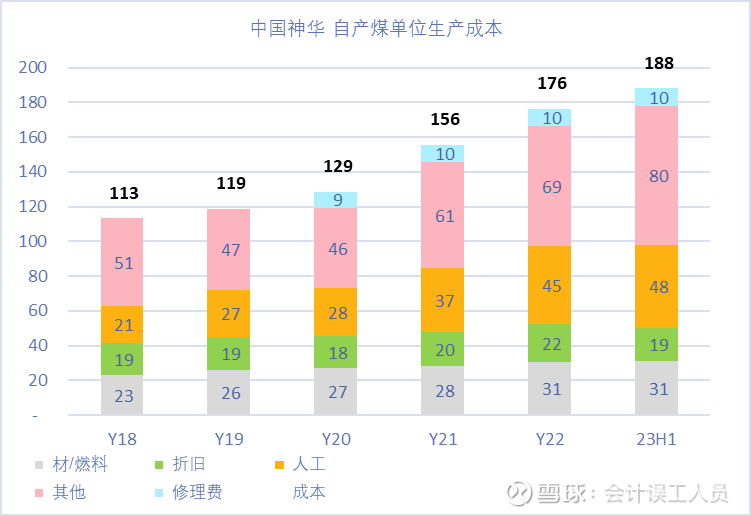

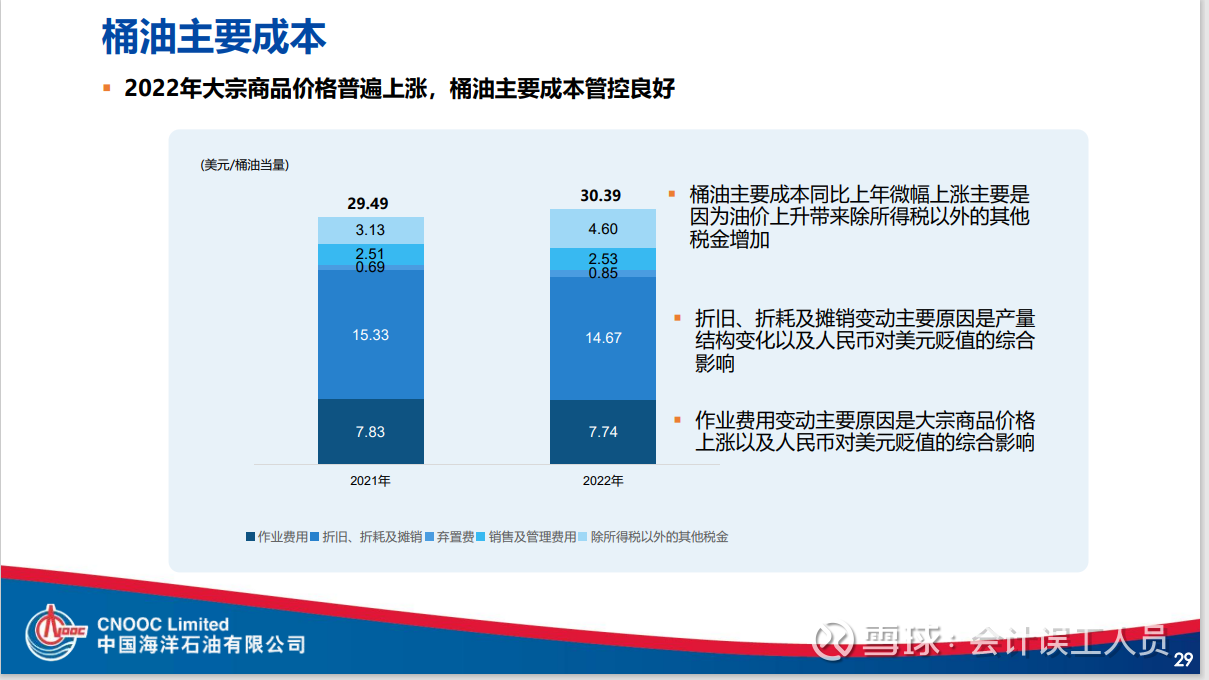

2. 成本变化。

中国神华2023H1的自产成本188元每吨,比2018年的113元,单位产量成本上升了66%,需要注意的是2018-2020年报没有在自产成本里披露维修费,2021年年报中追溯2020年的维修费。所以2018-2019年要调整增加10元的维修费吨成本?

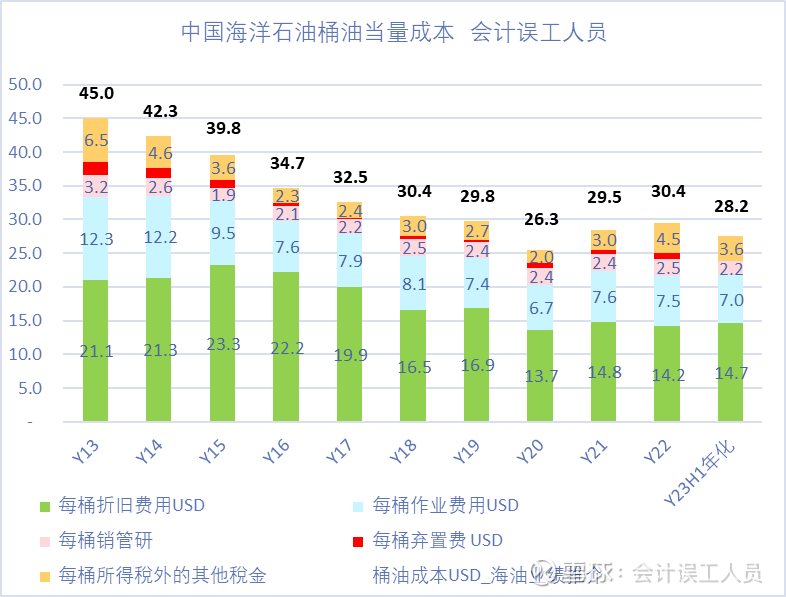

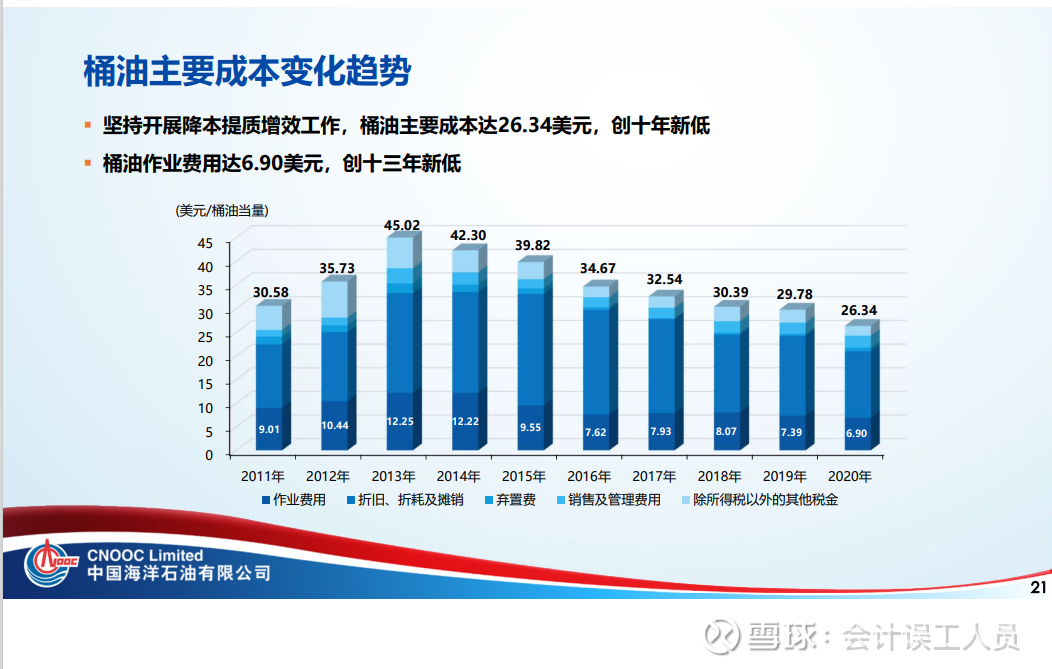

当然这些信息可以在中国海油的官网查找:网页链接{中国海洋石油有限公司 (cnoocltd.com)}去看“推介资料”。

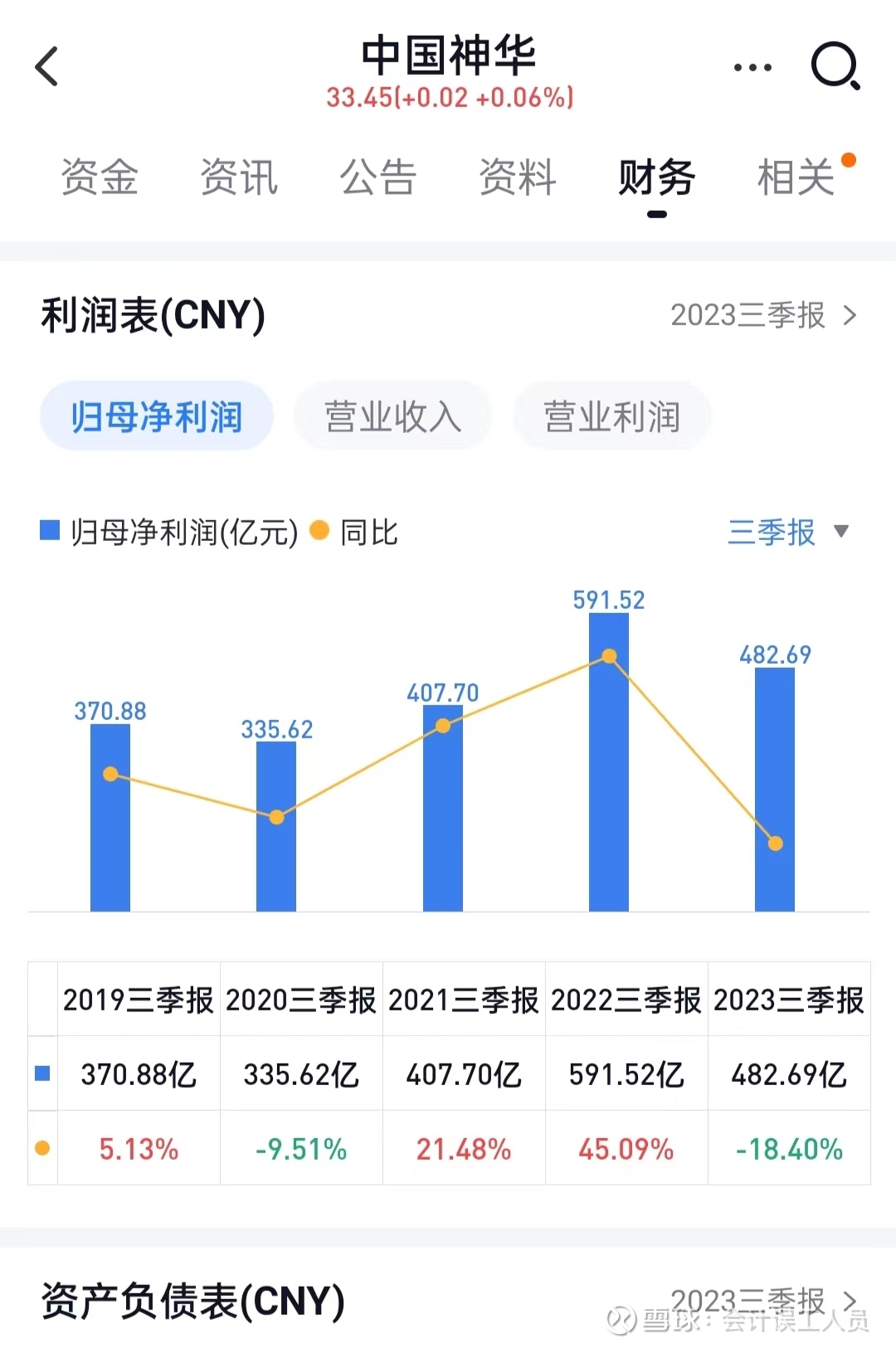

3.经营结果变化。

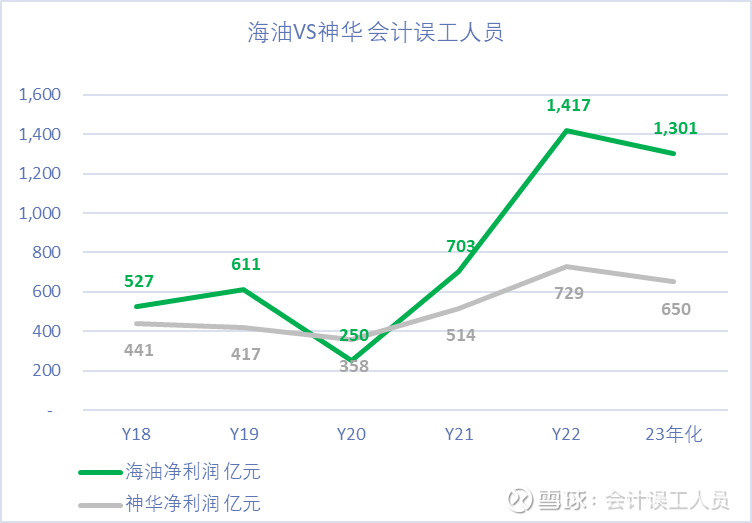

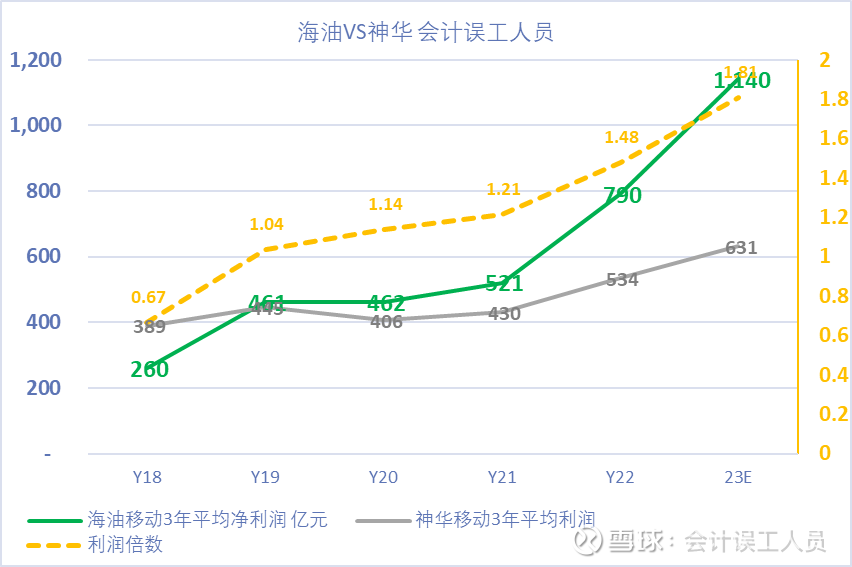

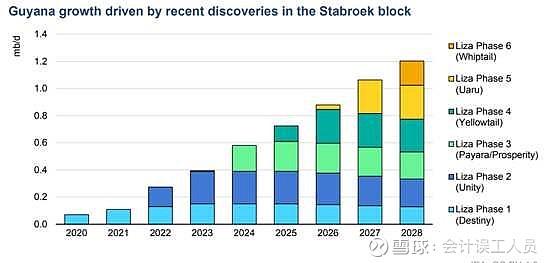

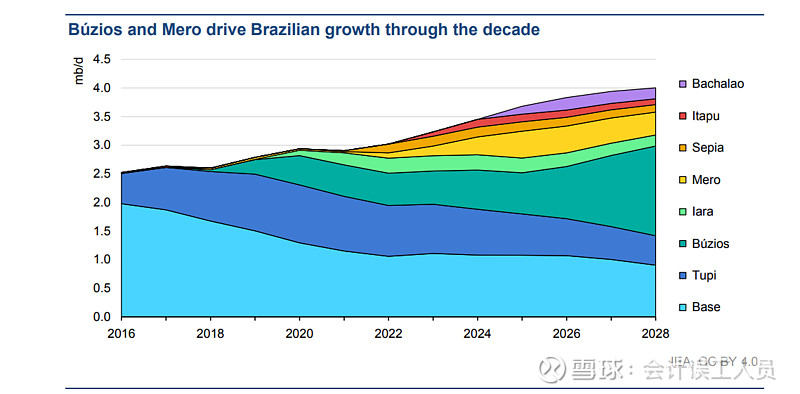

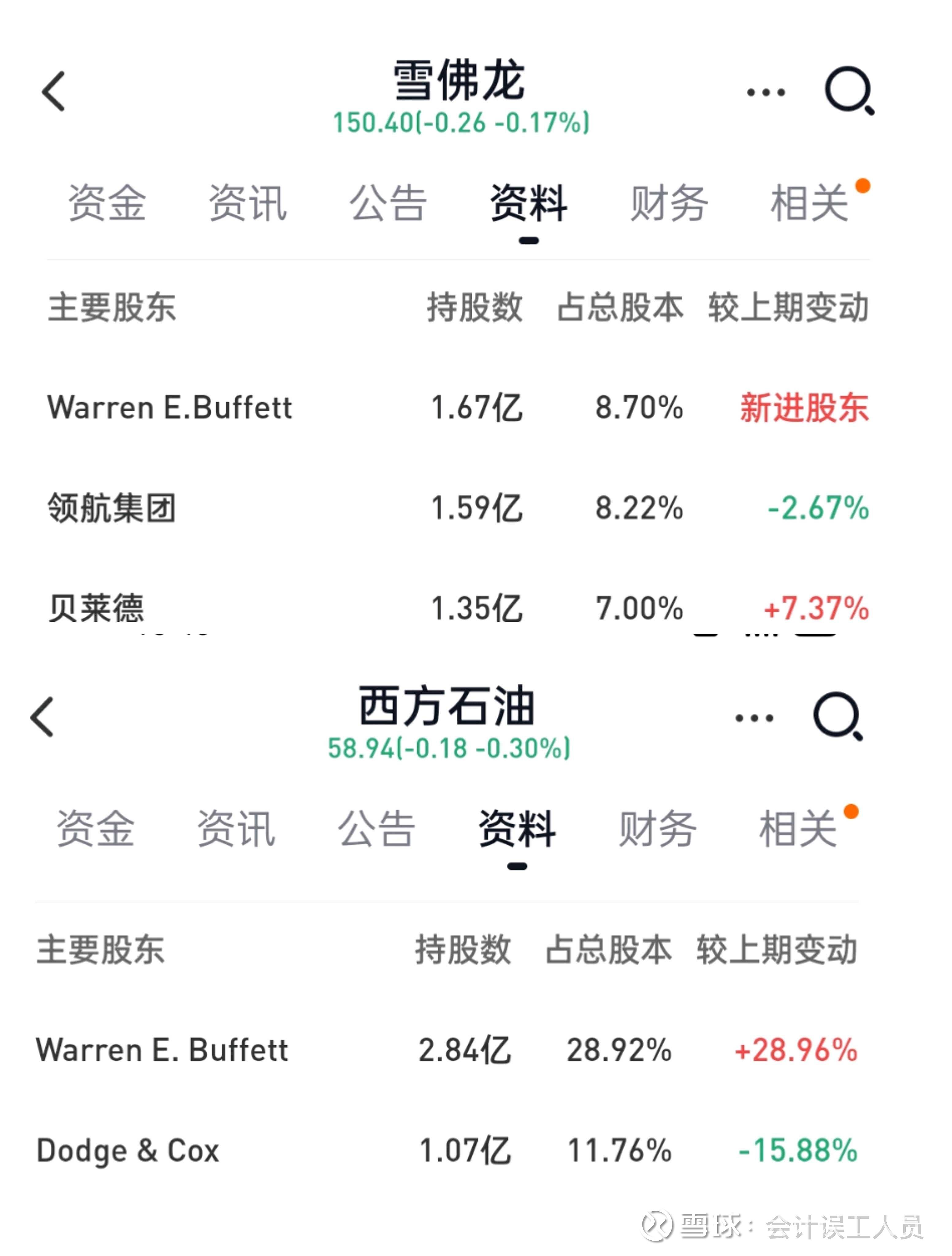

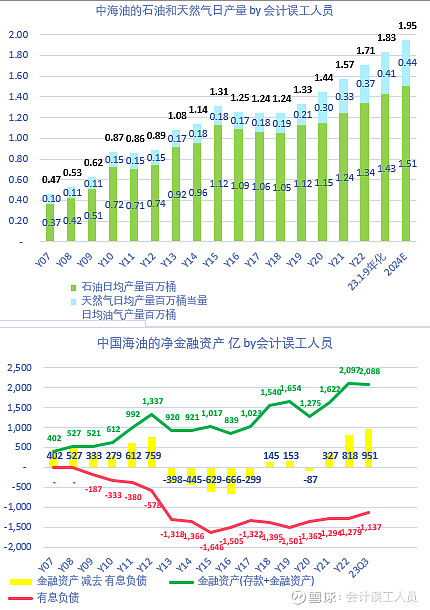

我们看到这五六年,中国神华和中国海油的利润都比较明显的上涨,其中海油的底更深,峰也更高,毕竟油价弹性大,当然还有就是:中国海油2023H1年日产量183万桶每天,比2018年的124万桶每天的产量上升了48%;

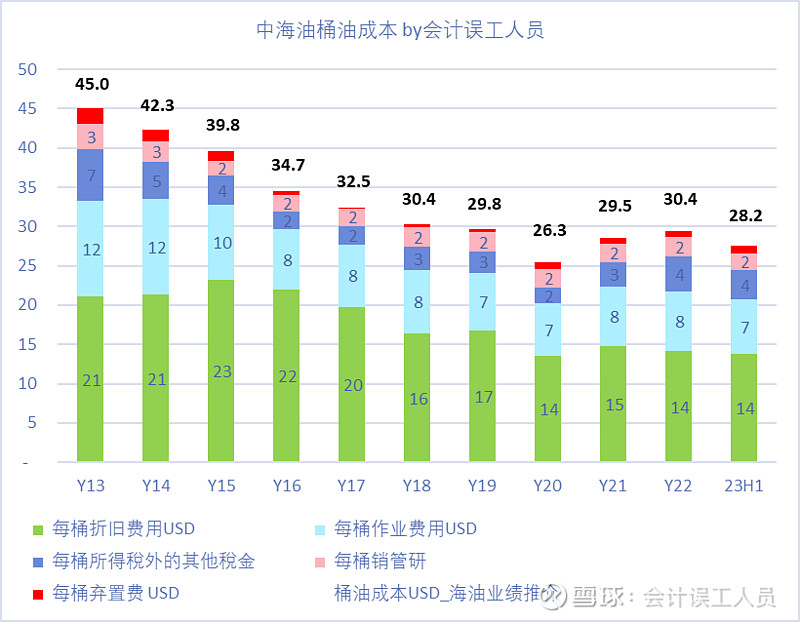

如果用移动3年的净利润平滑看数据,我们可以清楚看到最近几年的海油利润和神华的利润叉口越来越大。这几年中海油和神华都坐上了涨价的顺风车,海油六年增产48%的同时桶油成本下降,神华6年的增产8%但成本也快速上升。

5. 最后看一下估值。当然,估值是静态的,我们需要辩证和动态看。目前静态的中国海油H股4.5倍,神华A11.31倍。

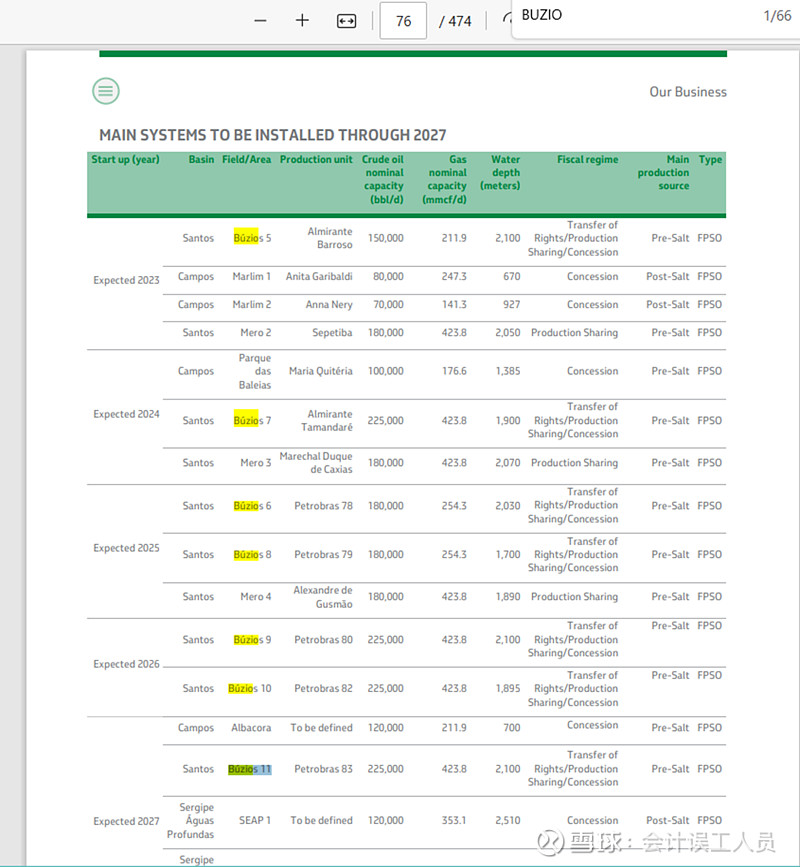

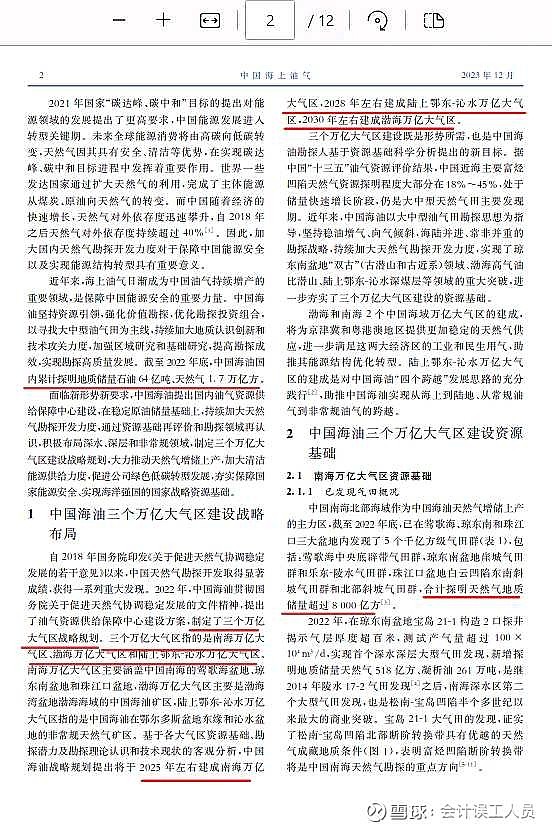

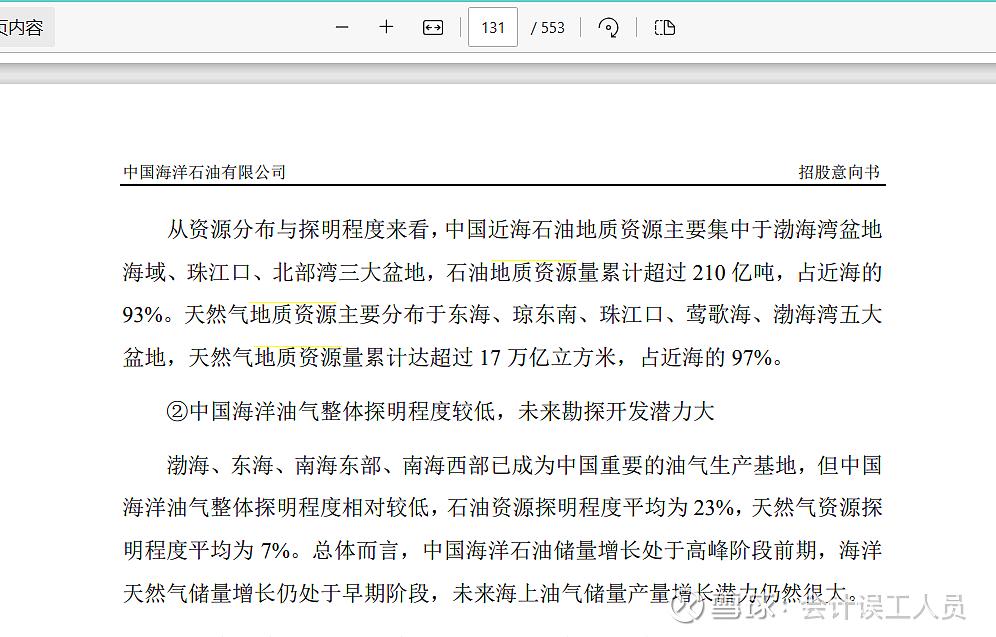

对比一下海油的潜力情况:圭亚那2024年开始逐年释放产量,世界级的最赚钱的超级矿。国内三个大气区的2025-2028-2030的投产大年。巴西权益的成长,和国内的石油产量持续也是值得期待的

很多人对天然气的盈利能力有疑问。天然气多赚钱呢?这个可以参考我2023-11-07的文章: 海油的天然气业务安全边际极强:海油的天然气业务安全边际极强:

天然气价格对比:国内 VS 美国

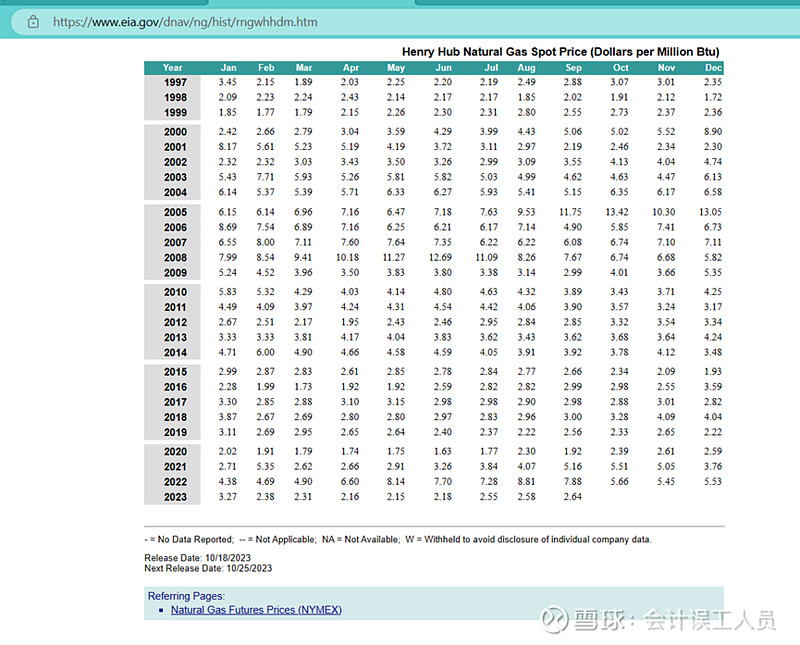

2023年前9月美国天然气现价平均USD2.4688百万英热=14.32美元/每桶。这是美国的HENRY HUB的天然先现价(单位百万英热 USD),

这是我国的LNG到岸价格,几乎2023年从未低于8美元每百万英热,也就是2023年从未低于46.4美元每桶当量的价格。

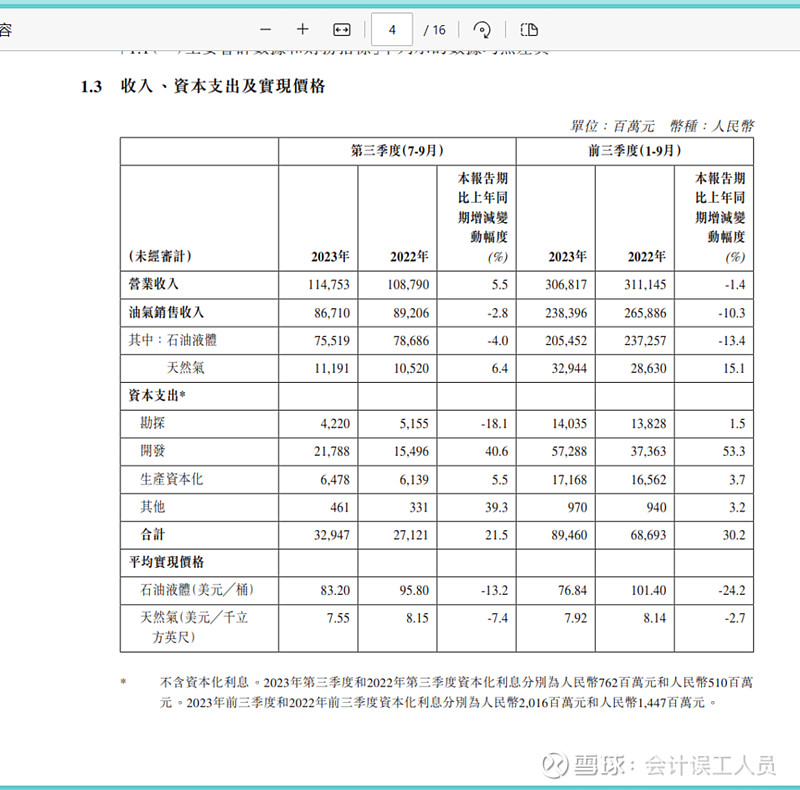

而中国海油2018-2022年每桶当量的天然气销售价格按时间依次是37.2美元,36.4美元,35.8美元,40.3美元,49.8美元,2023年前9月平均天然气价格45.9美元每桶当量同比2022年前九月同期价格下降2.7%(冬季价格比较高)

这是中国海洋石油的天然气价格(备注美元/千立方英尺=美元/百万英热),所以海油的天然气价格可以跟以上美国HENRY HUB和到岸价进行直接对比,

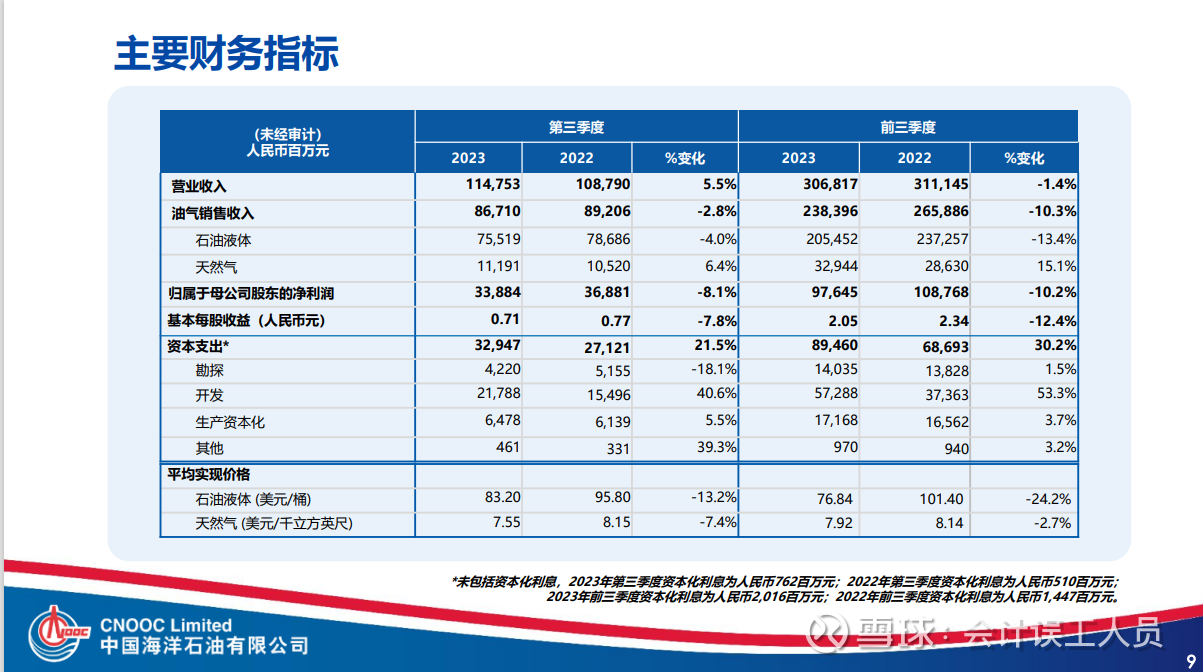

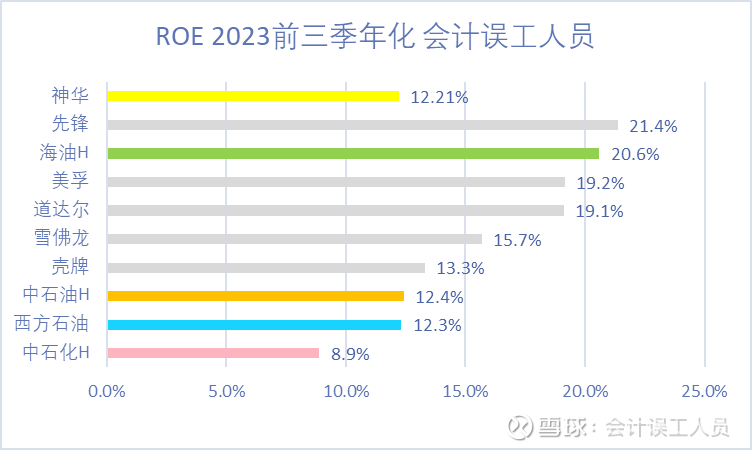

7. 看看财务指标:

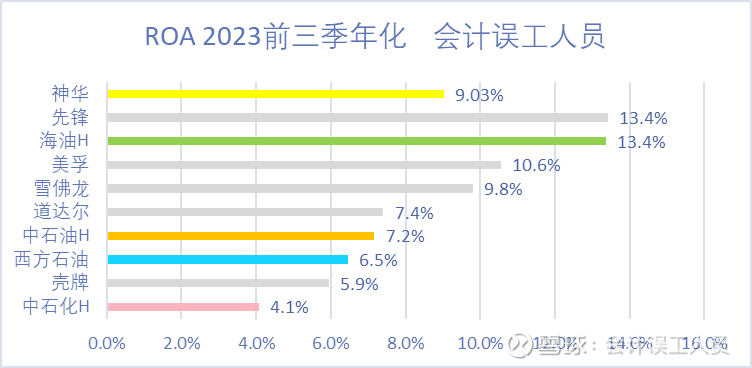

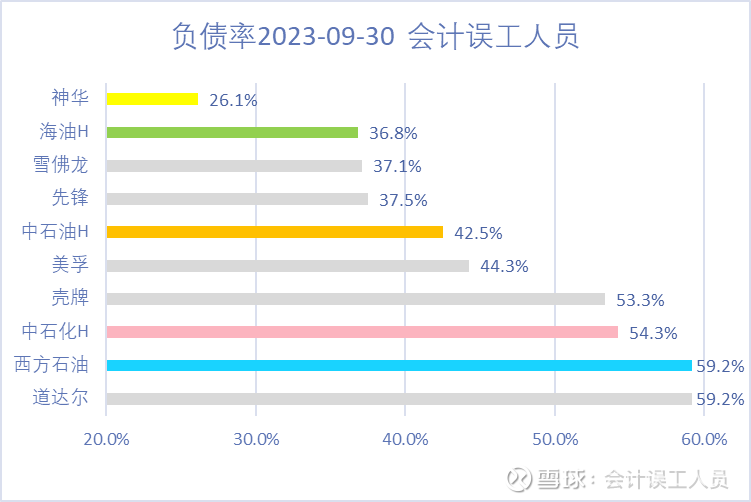

2023年前三季度的ROE :海油 20.6% VS 神华12.21%,海油占优。

2023年前三季度的ROA :海油 13.4% VS 神华9.03%,海油占优。

2023年09月30日的负债率 :海油36.8% VS 神华26.1%,神华占优。

好久没有整理神华的资料了,信手拈来的比较少,海油的比较多。

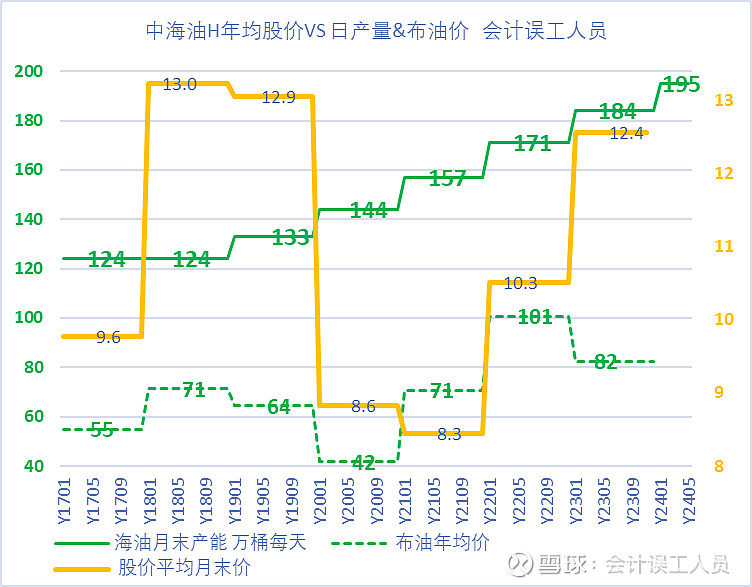

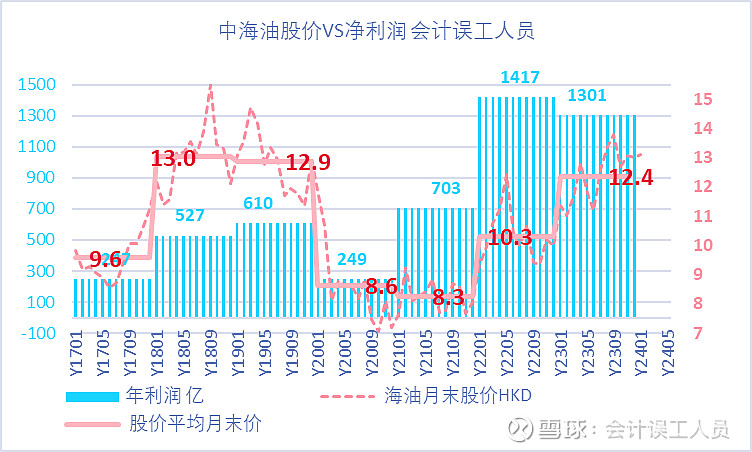

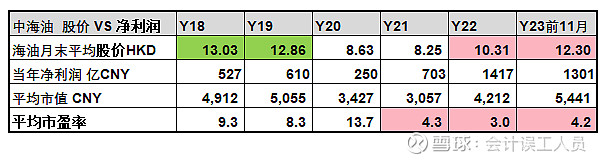

把中国海洋石油H的股价年平均价(月末平均)对比产量和油价。2023年平均月末股价12.4港币,平均大概日产量184-185万桶每桶的产量,布伦特油价82美元 VS 2018年中海油平均股价13港币平均布伦特油价71美元日产量124万桶每桶

2023年海油平均股价12.4港币过去两年平均利润1360亿 VS 2018股价12.9港币过去两年2018-2019年平均年利润569亿。

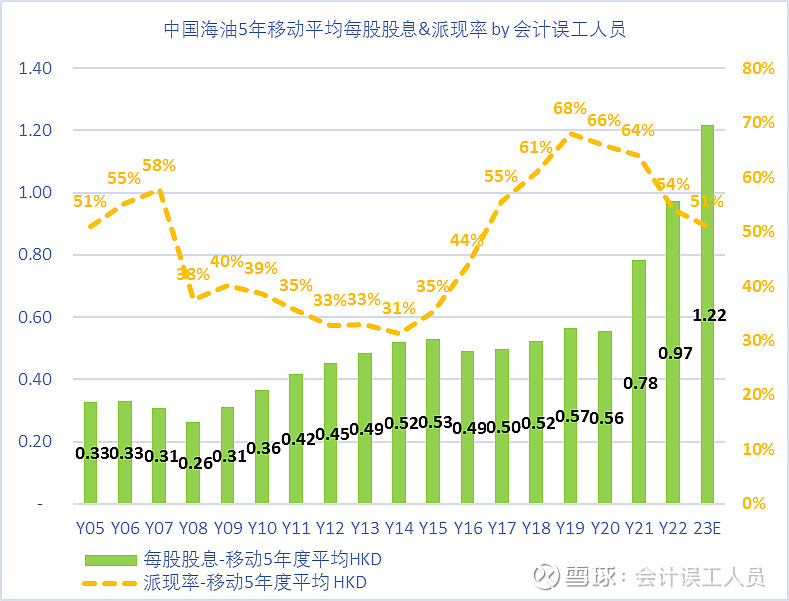

随着产量上升,成本下降,业绩上涨,股息率提升

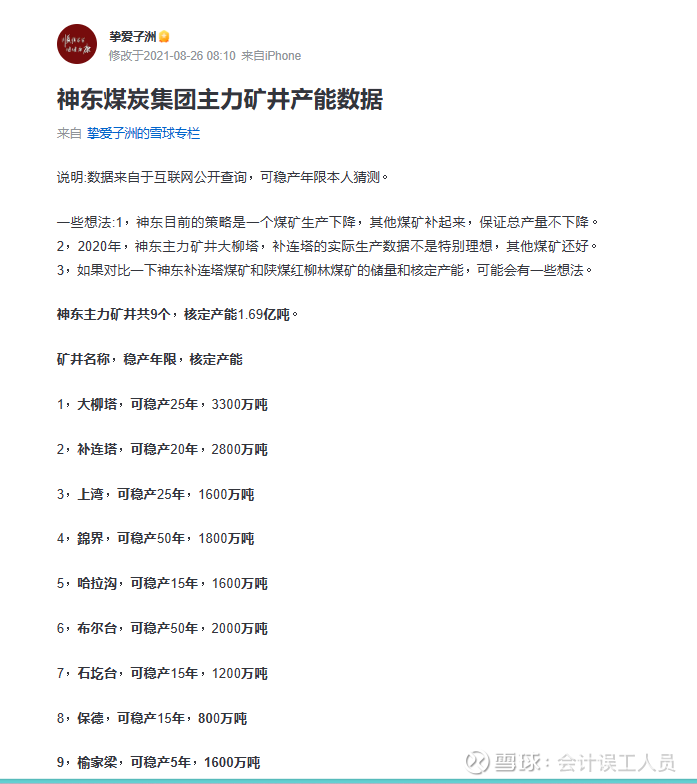

8.行业供应

煤炭大家都熟悉了,缺便宜的低成本煤炭,中东部持续减少,需要越来越依靠三西和新疆。

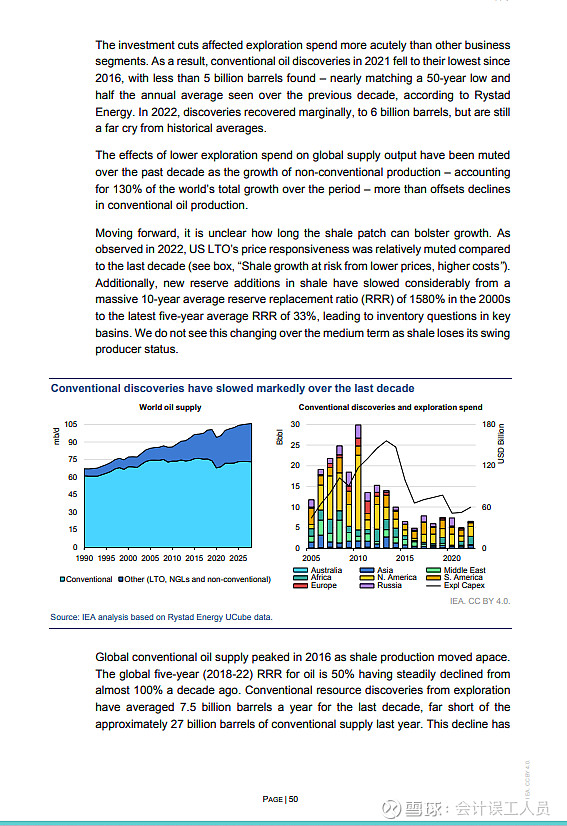

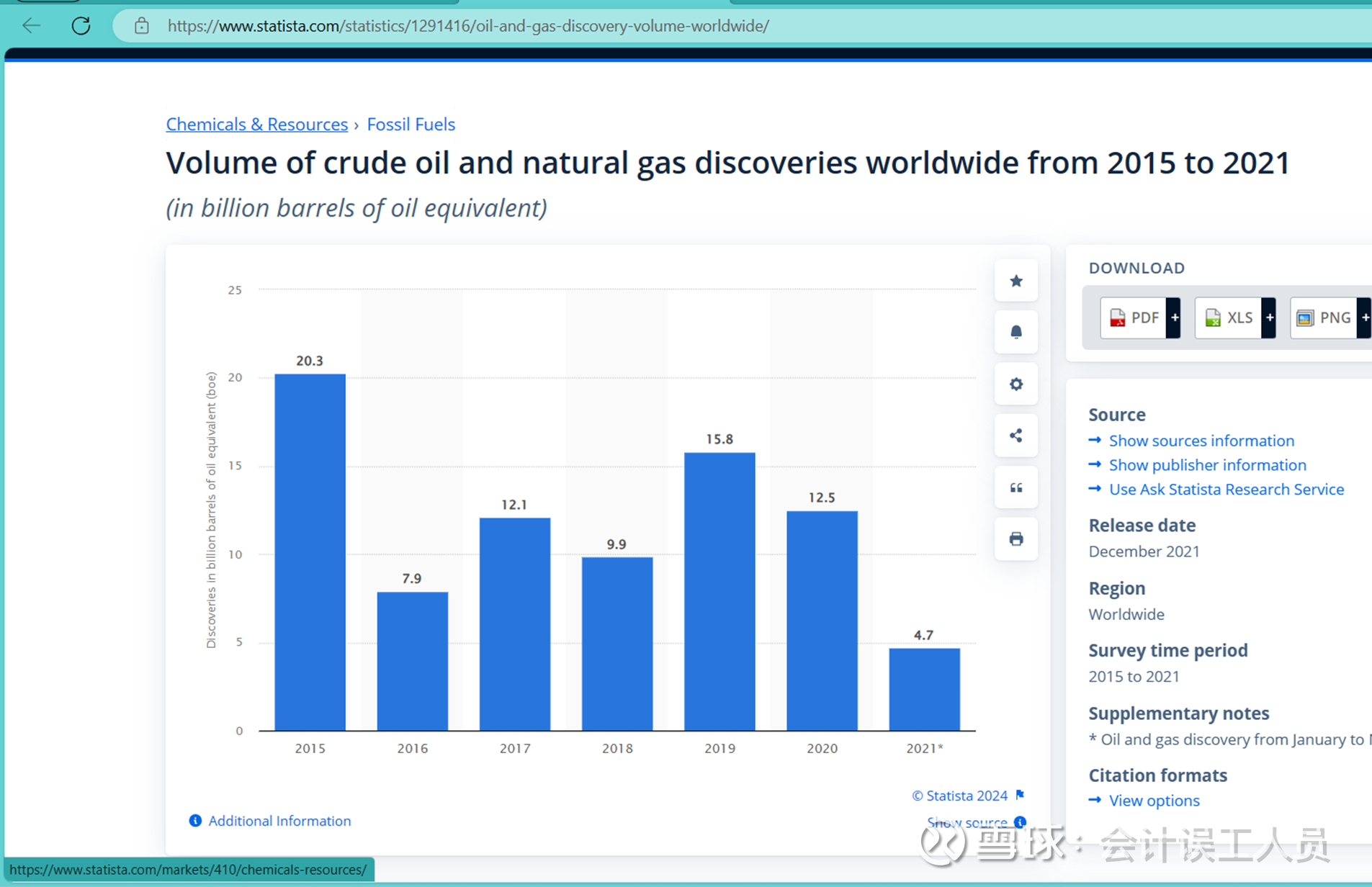

我在其他网站查找也是大概这个结果:

至于美国的供应情况可以看我的2023-12-31文章:网页链接{美国石油状况 2023年12月}:

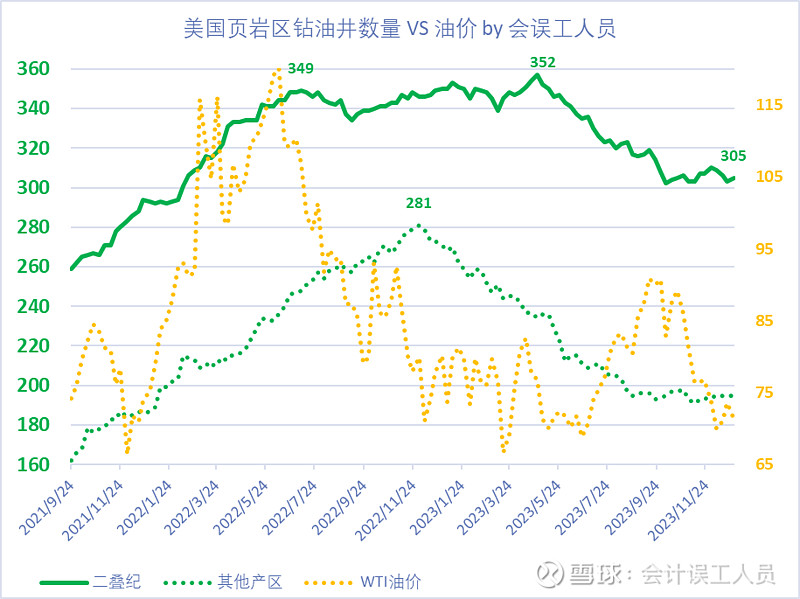

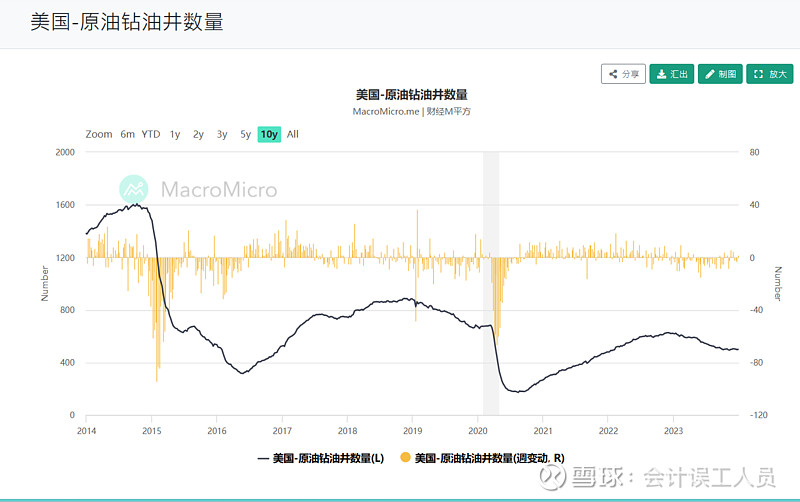

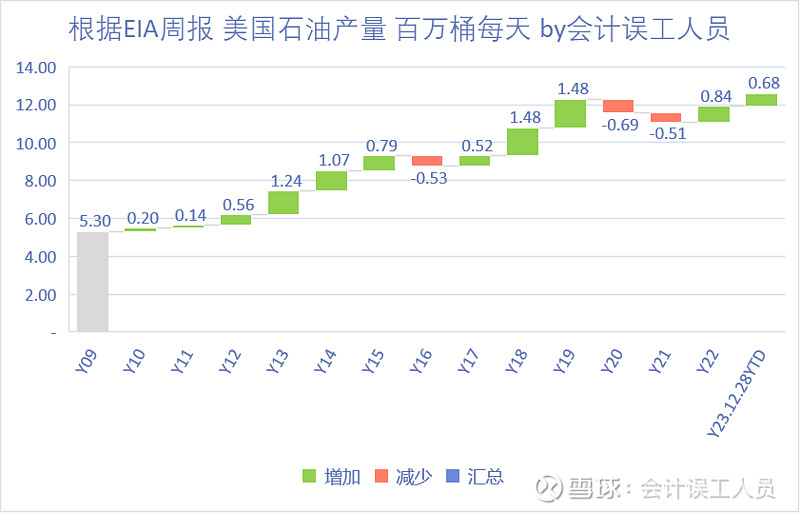

钻油井数量,这是2022年2月份以来的最低水平,2023年全年WTI平均油价77.6美元每桶,钻井数量从年初的621个下降到了年末的500个。结论:77.60美元的油价无法支撑钻井数量的高企

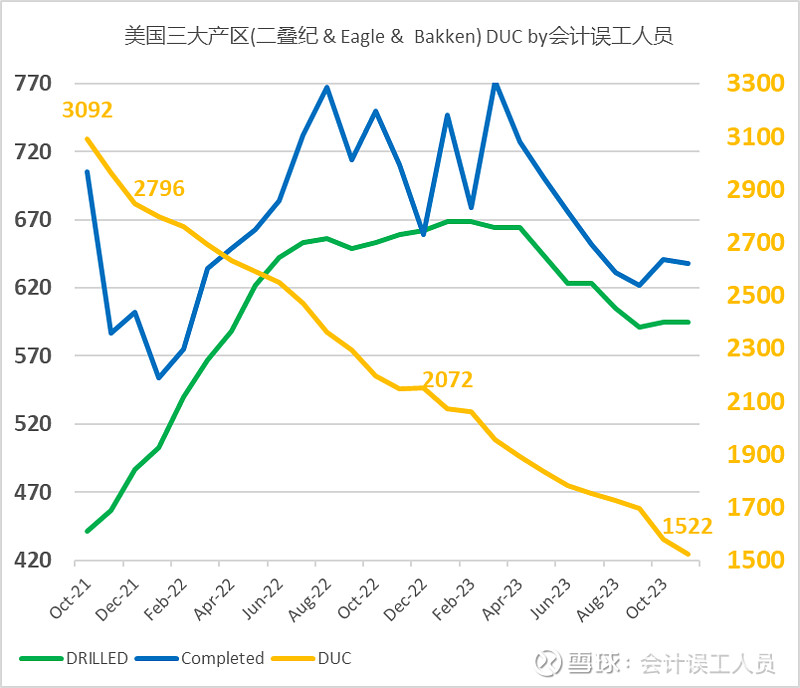

DUC数量持续被消耗至有统计以来的新低。占页岩油90%产量的三大产区DUC也是持续被消耗。而且同时,三大产区的新井和完井数量开始明显掉头走低,什么时候开始影响产量?

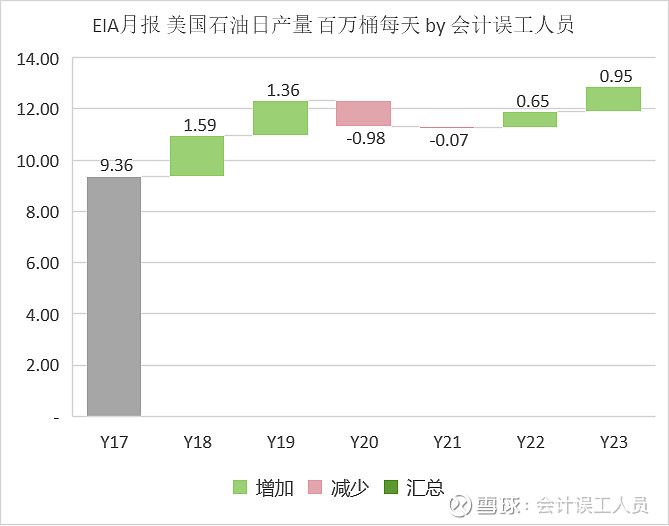

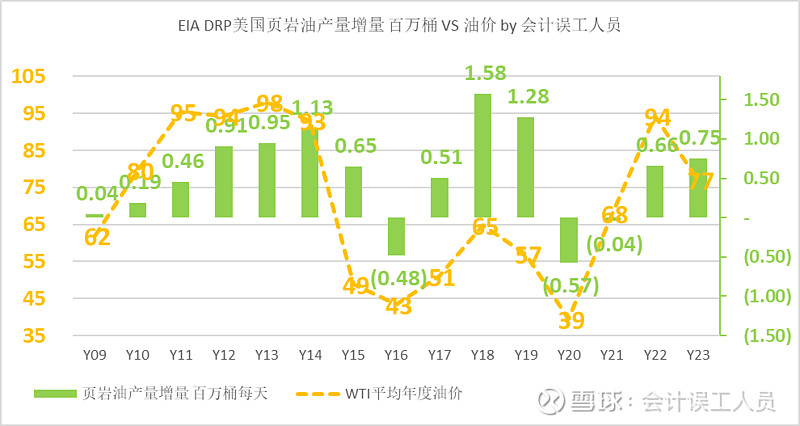

根据2023年EIA月报:2017年日产量935.6万桶每天,2018-2019两年平均61美元的WTI油价增产295.2万桶每天的产量,2022-2023平均86.31的WTI油价两年累积增产160万桶每天,但2023年产量只是比2019年多55万桶每天

根据2023年EIA周报2023年的日产量1259万桶每天:2018-2019两年平均61美元的WTI油价增产296万桶每天的产量,2022-2023平均86.31的WTI油价两年累积增产152万桶每天,但2023年产量只是比2019年多32万桶每天

根据EIA DRP的美国页岩油气产量:2018-2019两年平均61美元的WTI油价增产286万桶每天的产量,2022-2023平均86.31的WTI油价两年累积增产141万桶每天,但2023年产量只是比2019年多80万桶每天。

会计评论:当然,存量的页岩油气的产量上升,但常规油田比如阿拉斯加,加州,墨西哥湾等常规油田的产量是持续走低的

前几年,大家都觉得电车产业链包括锂矿是星辰大海,大家都觉得光伏和风电要取代化石能源,如今股价怎样了?

另外一方面的事实是:

实际上全球2023煤炭消耗历史继续新高,石油消耗历史新高每天1.02亿桶每天超过2022和2019年的0.99亿桶每天,天然气消耗历史新高;

绝对竞争力优势能否带来持续高毛利率的问题?光伏代表隆基绿能,风电明阳智能等,锂矿科代表赣锋能源,天齐锂业,电动车……这三年的收益都是负数,有些甚至大幅度下跌,为何?

逻辑在于需求端放慢,而供应端可以无限扩张产能和复制无限竞争对手进来,一起卷份额和毛利率。

煤炭和石油为何如此硬核?

课代表是中国神华和中国海洋石油。

除了2020年最后一年集中退出落后产能累积10亿吨,还有煤炭安全法把煤炭超产的弹性加上了紧箍咒,叠加全球的其他国家制造业停摆更依赖我们所以2021-2023的煤炭很强,当然海油锂电池产业链和光伏硅料,风光和电车都极其消耗电解铝这个超级耗电的商品,够讽刺吧。

当然煤炭近年的准入门槛也越来越高。

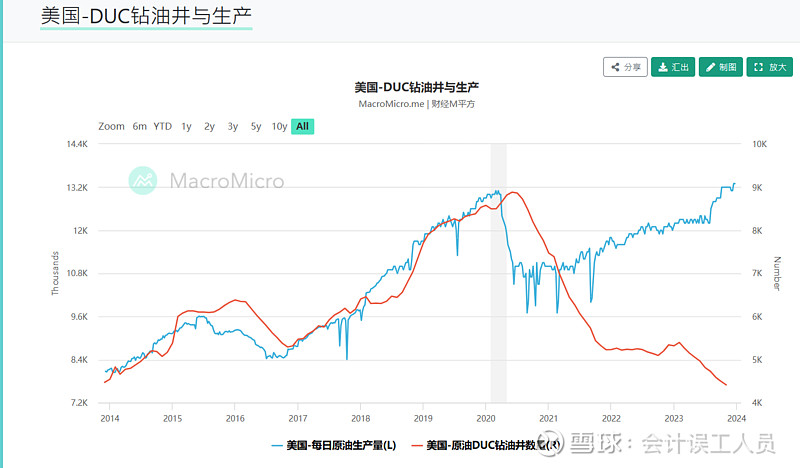

石油为何如此硬核?一方面2020年把美国页岩油气公司搞破产不少公司,改写美国页岩油公司投资纪律NDA,2018-2019年平均WTI油价61美元每桶美国页岩油增量300万桶每天,2022-2023年平均86美元的油价却只恢复130万桶每天的产量,目前美国峰值产量只是比2019年峰值多20万桶每天。而且2021Q3至今10个季度的高油价却让美国持续消耗库存井DUC到统计以来新低,而且钻井数量2023年持续下降20%,目前的新井和完井数量都见顶下降了,你说产量接下来呢?

石油产量失去了过去10多年最大最近的弹性。

于是欧佩克乘虚而入,减产挺价。而2020之前欧佩克,美国页岩油气公司整体亏损扩产,欧佩克无语只能也增产补充财政,如今美国页岩油气公司看到高油价也佛系了,于是鸥 P克家的獠牙就露出来了。

9. 产品价格波动。

煤炭价格有长协价格,但长协也是基于市场,只是平滑更稳定,但也是会随长期市场价的移动平滑数平滑的。

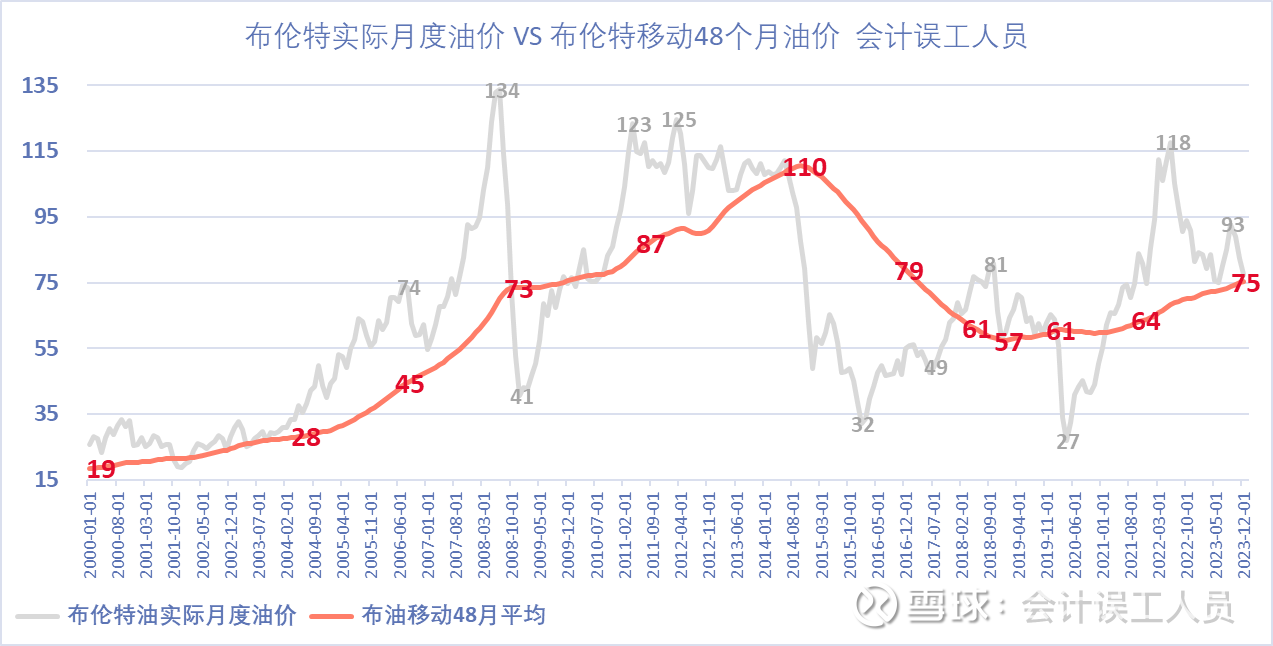

当然石油需要学习的更多, 比如:我在2023-12-01的文章“中国海油为何这么低估?”里:2004-2023年10月底的过去20年的WTI油价平均刚好是70.1美元,2003-2022年的20年平均美元人民币汇率恰好是7.0(实际上是6.9929)。2023年前三季度平均日产量183万桶每天,77美元的WTI油价7.01的汇率,净利润976亿,年化1301亿。最近两个月的新投产产能扣除分成后净权益14.2万桶。2024年大概7.0的汇率70美元的油价就可以实现1300亿的年利润,而且圭亚那和巴西未来7年可以增长净权益石油产量几十万桶,安全系数超级高的万亿大气区的建设投产正在进行。。。而2023-11-30的收盘市股价13.06港币市值6212亿港币=5683人民币市值。按20年历史平均油价和平均汇率,大概平滑的1300亿CNY的利润应该是中国海油的未来业绩底部。当然实际上油价并不会每年都是70美元,可能2024年平均油价油价=2020年的过去20年最低=39.4美元,但这样也会摧毁很多产能,接下来2025-2027又是2021-2023年的重复。。

$中国海洋石油(00883)$ $中国神华(SH601088)$ $中国神华(01088)$