(原标题:如果股市还有行情,希望我们能记得)

历史是对变化的研究,但具有讽刺性的是,人们却将历史当作预测未来的工具。

本文语音版

这两天有个新闻,东方雨虹老板李卫国减持2%的股份,给员工计划托底。

这事的过程大致是这样的。

2021年初,东方雨虹启动员工持股计划,老板李卫国承诺盈利归大家、亏钱由他兜底。

老板这么说员工积极性自然高,于是1400多位员工迅速凑了13亿,人均投入百万元。这还觉得不过瘾,又加了一倍杠杆,总共差不多买入27亿。

而员工的买入中,有1500万股,是老板自己减持的,差不多8亿元。

之后东方雨虹股价一路下跌,员工持股计划,持续亏损,到了2023年3季度员工持股计划开始减持均价27元左右,亏损50%。

而最近李卫国减持了2%股份,套现9个亿把员工的钱还了。

这件事总的来说,员工好歹没亏钱,尤其这三年的股市没亏钱已经很不错了。

老板呢损失也不大,高位开心的卖了点,低位被迫卖了点,综合一下也不算太难受。

难受的是二级市场上跟着增持计划买入的个人投资者。

通过这事,我更想聊一个我们大家都受益的话题,那就是人是会变的。

如果当下有家企业,连涨了两年多,50多PE,号召员工增持,但同时老板自己要减持,会有人跟着买入吗?

我认为大概率不会,这么高的估值,老板还要减持,这不是骗我接盘吗?

而回到两年前,不仅员工觉得这是一笔可以大赚的投资,众多股民也频频表示,多么希望自己是东方雨虹的一员。

员工方面,不仅人均凑来百万,甚至加了一倍杠杆,更是有众多散户跟着买入。

到底是什么让当时的投资者如此自信呢?

看一下下图可能就明了了,红箭头的位置,就是当时宣布增持的位置。

这么看也比较容易理解了,当时东方雨虹股价从2018年底一直上涨到2021年初,一路上涨之后人的风险偏好一定会提升,加上领导说了托底,自然信心更足,融资,加杠杆,这都是小事了。

而当下的我们正好相反,一路下跌之后,风险偏好在最低的阶段。

我们每个人都自称自己是理性的,但实际决策时一定是会受到过往事件的影响的。

经过2015年后,我的桌子上一直放着四个字的相框“见好就收。‘’

因为我发现了,人在一连串的顺境之后,风险偏好会在不知觉中提升,自信程度也会大幅上升。你的想法也会随之改变。

所以巴菲特的那句:别人贪婪,我恐慌,别人恐慌,我贪婪。

看似毫无难度,其实难度巨大。

在我们当下来想,高估了卖,不是什么难事啊,甚至涨了50%让我清仓我都愿意。

但是在一轮上涨之后人的想法是会变的,为什么投资决策这么难,因为人的心态是会随着环境改变的。

人永远无法感同身受,包括不同时期的自己。

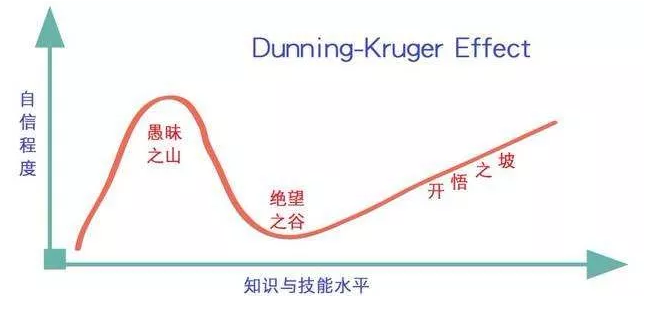

大家可能比较熟悉邓宁-克鲁格效应了。

他把一个人的周期分为了,愚昧之山、绝望之谷,开悟之坡。

绝望之谷之后,往往是人成长最快的阶段。

用一句知名的话,就是人教人教不会,事教人往往一次就够了。

连续的逆境之下人比较容易审视自己,如果这个人认知不是特别的低,自然就会开始自我修正。

是什么让人进入愚昧之山,两个因素骄傲和无知。

人连续顺境之后,自信提升,觉得自己完美,无懈可击,这个时候往往会高估自己。

但是另一个现状就是,世界一直在变,用繁花里的一句话说就是“大暑之后必有大寒。这是规律。”

作为股民往往一段顺境之后,就会迎来一段逆境,顺境意味着你擅长的那类企业表现好,自然也意味着他未来一段时间,没太大表现空间。

但是逆境也并不是毫无意义和收获。除了少部分自我认知差的人,一切问题都向外归因。

大部分人在逆境的时候会比较容易正视自己,从认为自己无所不能,到能接受自己的局限。这个时候反而是容易成长的。

今天正好在《金钱心理学》中读到了一个不错的章节,

新年伊始写下一些思考,之所以当下写这篇文章,是因为人在逆境的时候,比较容易接受修正自我。

未来我们再次进入顺境,因为连续的顺境进入,信心之巅的时候,希望可以拿出本文让自己回归理性。

斯坦福大学教授斯科特·萨根曾说过一句应该被每个关注经济或投资市场的人挂在墙上的话:“世界上总在发生过去从来没有发生过的事。”

历史研究的主要内容是意料之外的事件,但投资者和经济学家们却经常将其看作对未来不容置疑的指南。

深入研究经济史和投资史的意义在于,帮助我们修正对未来的预期,研究前人经常犯错的地方,依次去防备自己犯下同样的错误。

比如:在信心满满的时候冷静下来,知道没有一类资产可以无限的透支估值。

比如:永远为错误做好准备,因为历史一次次告诉我们,总有突发和意外。

研究历史是为了优化体系,但是我们不能把过去简单的当做未来的参照物。

比如当我们参考A股历史,沪深300从没有连续下跌超过两年,而去年他连续跌了3年。

我们纵观历史,恒生指数没有连续下跌过四年,而去年他第一次完成了连续四年下跌。

如果在沪深300下跌两年后,参考历史认为一定会涨,加了巨大的杠杆,自然在去年被消灭。

书中要告诉我们的第一个道理就是,投资不是一门硬科学。

如果你把投资看作一门硬科学,那么历史就应该是对未来的完美指南。

地质学家会通过10亿年的历史数据来构建地球运行的模型,气象学家的做法也如此,医生同理——今天我们身体内肾脏的工作方式和1,000年前的并没有什么不同。

但投资不是这样。

投资从本质上说,是规模巨大的一群人根据有限的信息针对将给他们生活幸福度带来巨大影响的事情做出不完美决策的行为,而这会让最聪明的人也变得紧张、贪婪和疑神疑鬼。

投资尤其是短期的表现很大程度上源自大众情绪的连锁反应。

比如当下大众悲观、基金赎回,基金赎回被迫卖出,股价下跌,股价下跌更多人悲观,更多基金赎回。

而同时当下短视频,自媒体比5年前更丰富,所以情绪传播的往往又更快速更极端。

所以我们首先要知道,时间越短,越难以预测,因为他是无数人,互相影响的结果。

除此之外我们也要知道,哪怕是在更长的周期中,股市也是充满随机性的。

在19和20两个世纪,世界上一共出生了150亿人。试想一下如果没有下面几个人,今天的世界可能就是另一番模样。

阿道夫·希特勒、约瑟夫·斯大林、加夫里洛·普林西普(暗杀了奥匈帝国皇储、引发第一次世界大战的塞尔维亚青年。)、托马斯·爱迪生、 比尔·盖茨、马丁·路德·金。

他们中的一部分人,如果没有出现,可能世界就会有另一种变化。

如果他们的母亲本该怀孕的那天,却因为和另一半吵架推迟了亲热,可能他们又是另一种人生。

历史上的重大项目、创新和事件也是如此。想象一下,如果过去的一个世纪中以下事件都没有发生,世界会是什么样的:

大萧条、 “曼哈顿计划”、 疫苗的出现、抗生素的发明、 阿帕网、 “9·11”事件、 苏联解体、包括2020年疫情。

这些事情没发生,世界就是另一番样子。

但这其中的绝大多数,再他发生前都是你无法预料的。

而他们本身又带来了更多连锁反应。

书中举了一个例子:

“9·11”事件发生后,美联储不得不下调利率,从而引发了房地产泡沫的产生,进而导致了金融危机的发生。

然后,就业市场开始萎缩,而这使得成千上万的人不得不涌入大学去读书,从而导致了1.6万亿助学贷款的产生,而其中有10.8%的人违约。

单凭直觉,我们很难将19个劫机者和这样一笔巨额的助学贷款联系起来,但在一个意外事件可以产生重大影响的世界里,这样的事真的发生了。

而以上的种种大多都是无法包含在你的投资分析中的。

经济史的所有篇章中都有一个相同的情节,那就是意外事件。如果你的体系没有包含对意外的应对,这将是个致命的缺陷。

而且我们还要意识到,你认为的最坏的状况,可能只是目前所知道的最坏状况而已。

纳西姆·塔勒布在《随机漫步的傻瓜》中写道:

在法老统治下的埃及……书吏们会查找尼罗河的高水位记录,将其当作对未来可能出现的最坏情形的参考标准。

日本政府在建设福岛核反应堆时也有过同样的考虑,但在2011年,当海啸袭来时,一场灾难性的事故发生了。

修建核反应堆时,人们考虑过的最坏情形是历史上发生过的最严重的地震,但他们没有考虑更坏的可能——没有想过历史上的最坏事件同样是个意外,本身就没有前例可以参考。

2017年,作者在纽约参加了一场晚宴。席间有人问丹尼尔·卡尼曼(Daniel Kahneman),当预测出错时,作为投资者该如何应对。

卡尼曼说:每当我们遇到新的问题时,即使我们在心里承认我们犯了一个错误,我们也会说:“哦,下次我再也不会犯同样的错误了。”但事实上,如果你犯错是因为你没能预测到某些意外,

你得到的教训应该是:世界很难预测。每天都在发生意料外的事。这就是你应该从意外事件中领悟的真理。

在投资理财时我们不应该忽略历史。因为他可以为我们带来很多前人的经验。

但他更多是一些具有普遍意义的东西,比如人性中存在着贪婪与恐惧,人们在面对压力时的表现如何,以及人们对刺激物的反应会随着时间前进而趋于稳定。研究金钱的历史对这类认识是很有帮助的。

但是我们也要谨记,生活中总有我们无法掌控的一部分,这不是你研究过往历史,或某某企业数据足够充分,就能改变的现实。

所以,如果未来还有牛市,下次随着股市大涨,再次进入信心之巅的时候,希望我们还能记住下面的这些建议。

人是会变的,未来是无法掌握的,事实上,每个投资体系中最重要的部分,就是为计划赶不上变化的情况做好预案。

如果未来我们再次因为上涨变的信心爆棚,希望我们还能记住以下忠告。

01希望下次牛市还记得,不是每一笔钱,都要放入股市

每一波行情末期,都会有两种声音最突出,一个是要全职投资,一个是钱放到银行会贬值。

核心都是过往一段时间股市回报太好了,上班觉得没意义,钱放到银行觉得就是一种损失。

对于全职,我之前文章写过很多次,在财务自由之前不要放弃任何创造现金流的机会。

对于钱放银行,我也表达过我的态度,咱这点钱不怕通胀,就怕瞎浪。

我是长期留一部分钱在股市外,并坚定的认为,投资不等于所有钱都要放股市。投资相当于你拿了一部分钱去创业而已。留一部分钱在银行是很合理的选择。除了防止未知风险,还能防止信心崩塌。

在投资中不遇见下跌和调整是不可能的。

书中有一段表述,我们常常忽略的一个容错空间是来自内心的压力。

如果你的金融资产减少了30%,你还能挺过去吗?

仅从数据上看,或许你还不至于陷入绝境——只要你还付得起日常开销,能保持正向的现金流。但你能保证到时候你的心态一定平稳吗?

我们很容易低估30%的金融资产损失对自己心理产生的影响。你的信心可能在机会最好的时候严重受挫。你或者你的另一半或许会决定改变计划或者转行。

数据表可以准确地告诉你资产的增减,但它们无法体现你在深夜归家后给熟睡的孩子们盖好被子,纠结着自己的投资决定是否错了,是否会影响到他们未来时的那种心情。

理论上的承受力和情感上的承受力之间的差距是人们常常忽略的一种容错空间。

留一笔钱在股市外,他的效果是尽量不干扰你的生活,而一个不被干扰的生活,以及良好的心态,才是无限投资回报的源泉。

作者的观点,实际上,并不存在理想化的环境。我自己存下了很多钱,甚至不知道这些钱在将来会派上什么用场。如果你的理财规划只为已知的风险做准备,那么它会缺乏足够大的安全边际,是无法经受现实世界考验的。

02希望下次牛市还记得,别把未来的钱算到现在

每段上涨行情之后,我们不仅每一分钱不放到股市都难受,往往也会对未来开始美好的期待。

过去两年持仓翻倍,然后按每年翻倍来规划未来的收益。之后班也不想上了,当下的生活也不满意了。

这让我们本就难熬的下跌周期,变的更难熬。

查理·芒格这样说:“获得幸福的最佳方式是把目标定得低一些。

无论你过去一段时间有多么顺利,你还没赚到的钱,永远当他不存在,会有效提升你的幸福感。

03希望下次牛市还记得,你不可能不犯错

“

每个计划中最重要的部分,就是为计划赶不上变化的情况做好预案。

”

当你研究后发现了一个机会,我们一方面觉得自己算对的概率很大,另一方也要知道他有错的概率。

在任何时候,我们都不可能百分之百的掌握未来发生的事情,哪怕你之前很长时间都顺风顺水,也一定有未知等着我们。

一切都在计划之中,这种好运是不可能持续的,你必须给自己留出犯错的空间,并为计划赶不上变化的情况做好预案

你无论多么擅长财务分析,商业模式,上面那些一个个值得铭记的意外发生前,你都很难把它算到你自己的模型里。

这个黑白的书中也讲过,尊重概率,不仅仅是选择大概率,还有知道小概率也会发生。

要给自己留足重头再来的余地.

为错误留出余地的行为的智慧就在于承认不确定性、随机性和概率“等一切未知情况”的存在。

它们是生活中永恒存在的一部分现实。应对这种现实的唯一方法是,在尽量扩大预测与实际可能发生情况的概率之差的同时,为自己留出即使预测错误也能从头再来的余地。

04希望下次牛市还记得,适度分散

每当股市大涨之后,我们看着手中表现最好的那只股票,往往都会有点遗憾,如果把所有资金集中在一只股票,那一定会有很好的表现。

但是文中告诉我们,首先未来充满了随机性,你很难确保哪一只持仓才是未来表现最好胜率最高的。

其次,未来你是不可能百分之百掌握的,你永远要为自己错的那一次做好准备,否则之前爬的再高,也会因为最后一次重大失误归零。

如果一件事有95%的概率成功,那么剩下的5%的失败概率就意味着在你人生中的某个时间点,你一定会遭遇失败。

如果这种失败意味着输得精光,那么即使出现有利局面的概率是95%,这个险也不值得你去冒,无论它看上去多么诱人。

你必须先生存下来,才有可能获得成功。

而让你生存下来的秘诀是,不要因为一次错误就被淘汰。

05希望下次牛市还记得,每笔交易都留足安全边际

“安全边际”是本杰明·格雷厄姆提出的一项著名概念。他采用数学方法对这个概念进行过详细而广泛的阐述。

在一个由概率而非确定性决定的世界中,安全边际——你也可以把它称为“容错空间”或“冗余空间”

这是唯一能保证安全的方式。而几乎所有与金钱相关的活动都在这样的世界中进行。

格雷厄姆的安全边际理论给我们提供了一个简单的建议,那就是我们不能把眼前的世界看成黑白分明的——要么可以预测,要么全凭运气。

在你可以接受可能出现的各种结果的灰色区域展开追求,才是最明智的前进方式。

在和金钱有关的几乎所有事务中,人们都低估了容错空间的必要性。股市分析师会给客户一个目标价格,而非目标价格区间。

经济预测者们会给出精确的预测数字,而很少给出宽泛的概率范围。

一位给出掷地有声的准确建议的专家会拥有一大批追随者,但如果专家说“我们无法确定准确值”并只能给出一个范围,那么买账的人就寥寥无几了。

但实际的情况是,我们根本没办法准确的预测未来,我们要为自己的预测过于乐观做好准备。

比如2020年我们大多数人可能都没想象到,疫情会持续三年,

容错空间的概念被很多人低估和误解了。

人们常常把它看成一种保守型的防御手段,认为只有那些不愿承担风险或对自己的想法不自信的人才会使用。但实际上,如果利用得当,容错空间会给你很大的帮助。

容错空间让你可以承受一系列可能的结果。拥有这种承受力后,你就可以花足够长的时间等待,巨额收益出现的频率之所以很低,一是因为这样的事不会经常发生,二是因为你需要时间来累积复利。

因此那些在策略上留出了足够大的容错空间,比如留足现金,不让自己再等待的时候焦虑,比如适当分散,不让自己因为某一个错误被迫离场,比如留足安全边际,从而应对现实低于我们的预期。

这样你就比那些一旦犯错就会输光家底、退出游戏或者不得不投入更多本钱的人更有优势。

可能有一天我们随着行情的好转会再次进入信心之巅,认为自己不会犯错,认为自己能够掌控一切,认为高位不买就会措施机会,希望到时候我们还能想起看看这篇文章,让我们冷静一点,理智一点,在投资的这条路上走的更久一点。

今天就聊到这里,我们下期见。

@今日话题

$沪深300ETF(SH510300)$ $上证指数(SH000001)$