(原标题:东方甄选2024财年中期业绩解析)

1月24日东方甄选半年度业绩披露,业务营收大幅增长的同时利润却在缩减,增收不增利。业绩披露次日公司股价大幅下跌,对这样的业绩表现市场也有不同解读,分歧较大。

本文基于个人对公司的长期追踪数据,聚焦业务层面对东方甄选24财年中期业绩财报进行焦点分析(其他诸如出售资产、股权激励详情等因为之前文章做过分析,这里就不再赘述),找出公司增长不增利的原因,同时对公司H2业绩表现做了定性展望。

友情提醒,阅读本文前建议先看下:

(1)《东方甄选2024财年中期业绩前瞻——轻舟已过万重山》

(2)《东方甄选12月报——疾风知劲草》

限于篇幅本文对以上两篇里表达过的观点不再重复论述(不然就是一篇万字长文了)。全文约3200字,阅读需10分钟。

1、业绩分析

先对公司FY24H1(2023/6/1~2023/11/30)总体业绩做个概览:

● 总营收27.95亿,同比增长34.4%,环比增长15%。其中直播电商业务营收24.1亿元,同比增长36.5%,环比增长14%;

● 自营品营收18.66亿,同比增长71.5,环比增长20.7%;

● 代销佣金营收5.44亿,同比下降19.7%,环比下降4.6%;

● 净利润2.49亿,同比下降57.4%,环比下降35.5%;

● non-gaap净利5.09亿,同比下降15.3%,环比增长4.3%。

接下来,我将从GMV->营收->成本->利润一层层对东方甄选业绩进行拆解分析。

1.1 GMV分析

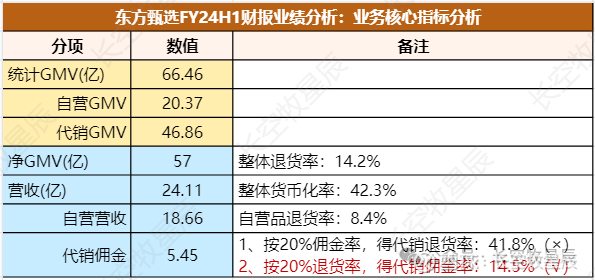

下图列出我对GMV相关指标的分析过程,图中标黄区域为个人统计数据,标蓝区域为财报披露数据。

从上图不难看出:

(1)直播电商业务整体货币化率进一步提升,货币化率的提升直观表明公司直播电商业务gmv的含金量(FY23H1货币化率36.8%,H2为41%)。

(2)自营品退货率降低,从此前的10%降低至现在的8.4%。

(3)代销业务分佣能力下降。图中按20%退货率计算得14.5%的分佣率只是大致估算,实际佣金率应该会略高于14.5%。按同口径对比去年同期的佣金率(23.2%),FY24H1期间公司代销业绩还是下降了不少,这也与我对公司这半年来代销业务总体下滑的体感相吻合。

1.2 营收分析

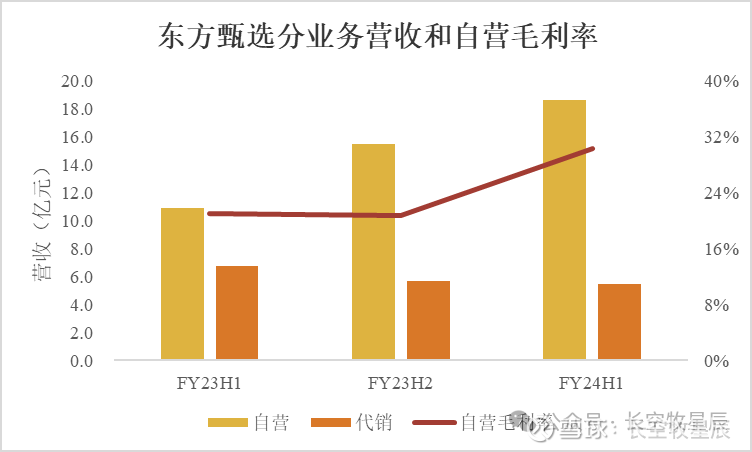

以半年度为周期来看:

(1)公司自营品营收稳步增长,在直播电商业务占比快速提升(由FY23H1的61.6%提升到了FY24H1的77.4%);

(2)自营品毛利率有较大提升,从FY23H1的21%提升到了FY24H1的30.3%(此项为测算值,根据“确认为开支的存货成本”和对物流成本占10%估算得来,仅供参考)。自营品毛利率上升系规模增长带来成本下降,预计下半财年自营品大力促销下利润仍会有不少;

(3)代销营收持续下降。上文提到代销佣金率下降,规模+分成两者都出现下滑,导致FY24H1期间公司代销业务盈利能力下降。

1.3 成本分析

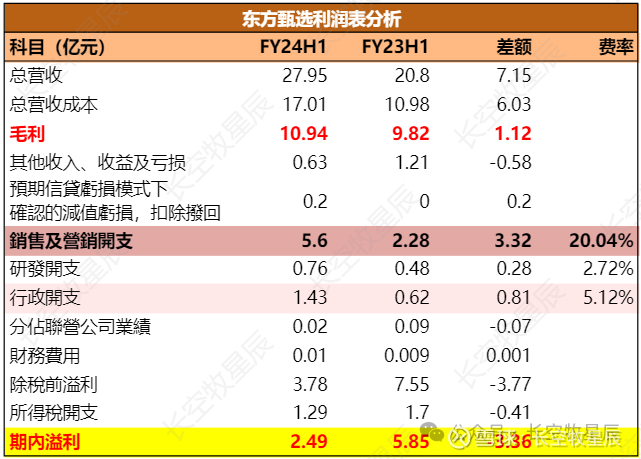

我在下表中详细给出了东方甄选FY24H1与FY23H1财报利润表里“营收->税前利润”的每一步过程变化的比较:

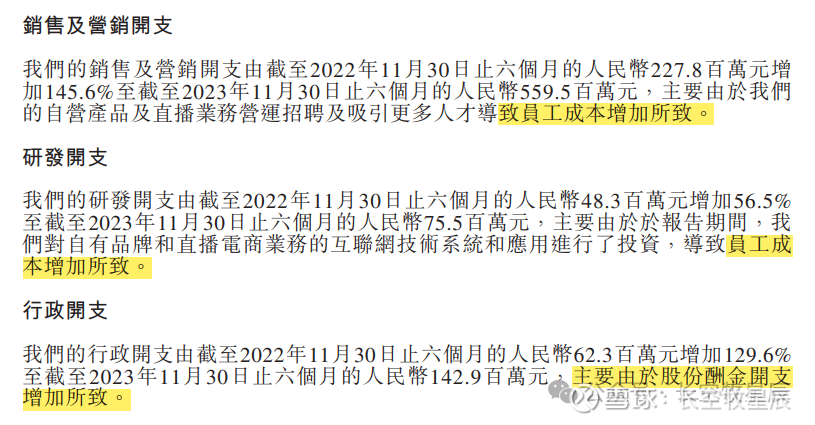

通过上表我们可以很清晰地看到:三费开支大幅增加,其中销售费用的增长最为显著(同比增长145.6%,环比增长42.9%),这是导致公司净利润大幅下降的主要原因。

由于东方甄选历年财报都没有对三费科目(对应港股财报里的销售及营销开支、研发开支、行政开支)细节做进一步披露,有关销售费用的具体明细就无法做进一步拆解分析,故而这里只能对三费做整体分析:

FY24H1三费总规模7.79亿,同比增长130.5%,环比增长42.9%。这7.79亿里员工薪酬开支6.25亿(含股份激励),同比增长了167.7%,占三费总支出的80.2%。员工成本已然成为公司三费支出里最重要的一项,这在东方甄选财报里也有印证:

另根据财报披露:公司现有1785名全职员工和720名兼职员工,全职员工数同比增长41.7%,兼职为75.6%。只按全职员工口径来算,人均薪酬开支5.84万元/月,相比去年同期的3.08万元/月增长了89.6%。

与去年同期相比,公司自营业务的发展带来直播电商业务团队人员大幅增加,员工成本快速膨胀,这是影响公司利润的最核心原因。

一个很明显的问题呼之欲出——未来公司在员工支出这块还会继续增加吗?这也是公司是否能走出区别于传统MCN机构的一个重要衡量指标。

100%确定性的答案自然是没有的,从目前公司大力发展自营品(降低对主播特性的依赖)+超头主播合伙人制(分公司独立核算,通过股权分享利润)的战略规划来看,未来是有可能将员工支出控制在合理预期内的(费用增速不超过营收增速即可)。

1.4 利润分析

利润这块相对简单,注意区分净利润和non-gaap净利(也叫经调整净利),关于这个我在《东方甄选2024财年Q1业绩解析》中做了详细说明,这里就不再重复赘述了。

简单来说,公司净利润大幅下滑主要还是因为较多的股份激励所致,non-gaap视角下公司净利5.09亿,同比下降15.3%,环比增长4.3%。尽管这个表现低于我在《东方甄选2024财年中期业绩前瞻》中5.9亿的最低预期,但也不算太过离谱。

2、投资分析

通过上文对业绩的层层分析,我们已经知道在刚刚过去的FY24H1期间:

● 公司自营品业务发展得不错,退货率降低,营收规模大幅增长,毛利率也有不错提升,公司长期价值基础进一步夯实。

● 代销业务萎缩,不论是总规模还是带货分佣抽成都有不同程度的下降。业务整体盈利能力在下降。

● 员工成本大幅增长,导致净利润被侵蚀。未来对员工成本的控制是否得当,是衡量公司能否真正走出区别于传统MCN机构的一个重要衡量指标。

在进入到H2的第二个月里,对比刚过去的H1,我们能够清晰地感受到:

● 12月公司自营品迎来爆发式增长,一个月gmv完成了过去6月~9月4个月的总和。

● 新号与辉同行开播以来代销业绩重回增长,截止1月24日本月公司代销业绩已达到10.5亿,1月代销gmv有望直接突破去年11月双十一的11.87亿纪录。

也就是说,相比H1来说,公司H2自营品实现大幅增长已是板上钉钉,代销业务萎缩的问题也有望通过与辉同行来扭转颓势,重回高增长状态。本次中期业绩线上交流会上,老俞再三强调了东方甄选不会走传统MCN的路线,若相信老俞的话,未来公司在员工成本支出这块的控制应该也会有不错的改善。

此外,老俞还披露了APP的一些核心信息:APP注册人数360万人,付费会员数接近20万人,人均消费800元/月,目前APP注册人数以每天5千~8千速度增长。按20万付费会员毛估一年APP贡献20亿收入+3980万会费,随着自营品SKU进一步丰富,APP铁粉会员的月消费潜力将进一步提升。

因此,从业绩层面来说,对公司FY24全财年的表现不应悲观,自营品的进一步增长也将打开公司未来成长的长期价值空间。

结语

自去年12月“小作文”风波以来,尽管东方甄选业绩一路向上加速增长,但公司股价已经进入到跌跌不休的状态,除了港股市场大环境表现不佳外,毫无疑问当下市场正在price in公司未来业务发展持续性的风险,这风险主要体现在两方面:

(1)“小作文事件”暴露直播业务严重依赖头部主播,公司化解与头部主播利益矛盾的新模式尚未被市场有效验证,当下仍处于较高波动风险中。

(2)对公司未来产品模式与网红流量模式的发展结果难以判断。

显然,现阶段要去消除这两点疑虑是不现实的。公司自营品规模还未达到百亿以上,APP私域会员数还没到100万规模,自身商业模式未成气候前对个体主播、对外部平台的依赖问题是客观事实,市场给不出一个稳定的估值也是合情合理,此间风险无需避讳。

站在分歧的岔路口,重要的依然是对公司未来发展的认知差,这体现在你对公司未来业绩增长的预期里,体现在你对公司未来业务模式演变的信心上,体现在你对直播零售新业态长期发展方向的洞见中……

免责声明:本人发表的任何文章仅为个人投资思考记录,他人阅读交流时还请辩证看待。文中所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,盈亏自负。股市有风险,投资需谨慎!

东方甄选专题文章回顾:

1、浅谈新东方在线“一核多翼”转型之路

2、新东方在线价值重塑

3、新东方在线2022财年业绩简析

4、东方甄选前瞻分析

5、东方甄选2023财年中期业绩解析

6、东方甄选2023财年Q3业绩解析及后市展望

7、东方甄选2023财年总结

8、东方甄选6月带货简报

9、东方甄选7月报——拨云见日终有时

10、东方甄选2023财年业绩解析

11、东方甄选24财年一季报——长风破浪会有时

12、东方甄选9月报——在逆境中前行

13、东方甄选2024财年Q1业绩解析

14、东方甄选10月报——发展才是硬道理

15、东方甄选双十一业绩简析

16、东方甄选2024财年中期业绩前瞻——轻舟已过万重山

17、东方甄选12月报——疾风知劲草

18、东方甄选股东大会交流

$东方甄选(01797)$ $新东方(EDU)$ $瀚海揽明月(ZH2896894)$

@今日话题 @雪球创作者中心

#投资炼金季# #雪球星计划# #长空牧星辰2024年原创#