(原标题:宁德时代和中国神华)

前言:大家讥讽宁德时代当时估值看到2060年,但是中国神华很难看到2060年

第一,价值和成长

宁德时代基本是成长代表了,中国神华为价值代表。

宁德时代目前6600亿,TTM14.9PE,今年400多亿利润。中国神华7113亿,12PE,今年600多亿利润。

两者差别最大的是股息率,宁德时代1%,中国神华7%。

宁德的曾经16000亿市值, 跌了60%,还有6000亿。中国神华刷新了08年以来新高。

第二,高股息策略真没有瑕疵吗?

神华最近几年目前每年分红70%-100%,按最乐观假设每年分红100%,大约每年分600亿,目前大约12年回本,差不多8%。

但是这个假设真的成立吗?

第三,能源格局变化

1)煤炭高位的原因

神华这几年高利润核心也是因为疫情后导致的供需错配,以及最近几年地产竣工周期,基建刺激同时新能源大幅建设,电车需求,。海外放水刺激需求的共振结果,同时煤炭严格控制产能。

导致煤炭价格保持高位。

特别说的一点,最近新能源处于建设期,前期新能源是耗能产业,比如光伏风电的生产运输安装都需要大量能源,电网建设同理,最多2-3年收回过去消耗的能源。

2)煤炭可以永续吗?

这是2020年国内的能源结构比例。

2022年我国煤炭消费量占能源消费总量的56.2%,下降趋势还是明显的。

国内和世界的要求来说,可再生能源占比在2030年要达到30-50%,实际上新能源这几年发展,光伏和风电的度电成本已经低于火电,目前受制于传输(电网建设)储能(储能)和配套(需求匹配)

2022年,非化石能源占比17.5%,也就是2030年可再生能源占比至少提升一倍。

相应煤炭和石油比例会下降,但是考虑到世界能源需求还在增长。最迟2030年煤炭和原油消费量会达峰

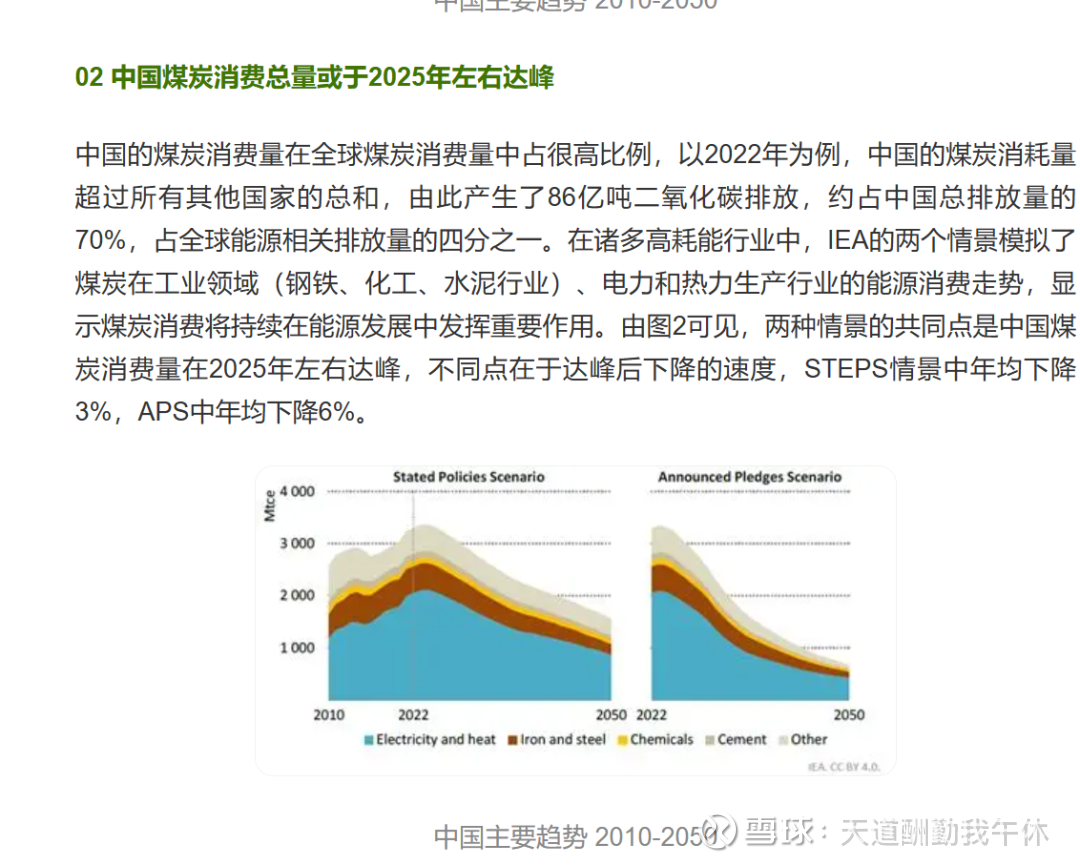

3)国内煤炭达峰

煤炭消耗量几个大头

发电受到新能源占比提高,钢铁等受到基建和地产见顶,化工受到原油长期价格下滑等。

国内煤炭达峰应该是2025年左右

也就是明年开始走下滑,2050年煤炭消耗量大约只有50%,甚至更低。2回到前言,2060年煤炭或消失在能源舞台。

需求大幅萎缩,供给侧改革已经完成,各家煤炭公司除非大幅减少产量,否则价格很难保持。

也就是量和价必须舍弃一个,可能煤炭企业会同时舍弃。(毕竟毛利40%)

按照12年每年分600亿可靠吗?煤炭收息的好日子正常也就5年,最多也就是10年。

按需求达峰,产能缓慢提高的角度,可能煤炭的利润会在1-2年后不断下降,分红自然也会。

所以这时候长期价值投资煤炭股,可能是你看好他的股息,他看好你的本金了。

可以绝对的说,神华会永续经营,因为能源消耗和地产基建消耗已经见顶了。

第三,反观宁德时代

1)市场空间

2022年全球动力电池总装机量达到517.9GWh,同比增长71.8%。按照我们预计,2030年全球动力电池市场的需求将达到4.8TWh,2023年储能市场的需求规模将超过1TWh。

显然锂电在2030年就有约10倍空间,未来还有几十倍空间。

长期空间更大,仅马斯克特斯拉2050年规划储能就有240TWH,是今年的400倍。

2)竞争格局

虽然大家诟病锂电竞争过于激烈,但是目前来说,锂电资金和技术密集度跃然提升,后续很难有新进入者,行业淘汰明显。

目前来说,能活下来的玩家,全世界可能就10家左右。宁德,比亚迪,亿纬,国轩,中航,LG,松下,特斯拉,SK等。

目前已经没有进入者

宁德市占率超过35%,市占率还在提升。

显然来说,动力电池的格局远比同时期的煤炭要好的多的多,未来也是如此。

也就是未来5-7年锂电需求恢提升10倍,哪怕考虑到锂电降价,不考虑格局优化后提价,宁德利润起码也有2-5倍提升。达到1000-2000亿。

3)分红和股东回报

前期公司需要融资资金建设产线提升壁垒,后期市场稳定后,公司也大概率分红(国家也要求)

第四,成长股显著低估

举几个例子。

1)宁德时代

目前宁德时代和LG电池差不多都是6000多亿。

但是宁德时代从数字上来说,规模是LG的一倍还多(宁德份额在提升,LG在下降),毛利也比LG高(成本控制好),长期来看,技术储备,产能储备,管理等各方面,宁德均显著优于LG

宁德市值起码应该是4个LG算合理的。

2)比亚迪

比亚迪市值只有5000亿,特斯拉市值4万多亿,特斯拉也是比亚迪市值8倍。

特斯拉在车的领域相对比亚迪而言,已经丝毫没有竞争优势(比亚迪销量超过特斯拉,纯电销量去年四季度超过特斯拉),今年大概率全面超过特斯拉。

特斯拉也只有讲机器人和AI的故事了。

但是比亚迪对于一体化,成本控制和工业化的耕耘,难道机器人会落后于特斯拉吗?

我丝毫不认为未来比亚迪会比特斯拉差,我也相信王传福也甚至比马斯克优秀。

目前市场高度追求价值股,显然国内价值股的估值确实低,分红确实客观,相对海外也是明显低估的。

我们的价值股相对海外折价50%,但是真成长股折价可能更大,甚至只有20%所有。

第五,写在最后

目前市场的要求就好像让10-20岁的学生给家里补贴(不允许融资,要求分红),甚至像40-50岁的人开始彻底补贴家里一样。没发生的就按最差的想法去,认为他会啃老一辈子。

其实,价值股大多过了业绩爆发期,业绩也很难永续经营。很多公司像40-50岁的男人,往家里拿得多,但是高峰期已过,未来也马上退休。

比如刚分析的煤炭,同理石油也是。包括绝大多数价值股都和基建,地产,旧能源相关。其他公共事业股也多有瑕疵,比如高速(收费期)等等。

但是国内目前风险偏好极低,也给了成长股很大的折价,短期受到价格战出清影响,发展也无法分红

但是很多成长股的空间是巨大的,而且格局也很好(锂电格局显著比光伏好,未来基本不可能有新进入者)

最后来说,其实很多所谓的赛道股的估值也已经在10-15倍左右,估值和价值股差不多。但是后期的空间更大,分红可能性也更大。

真成长股的性价比已经远优于目前的价值股了。

红利和价值大行其道,风头正旺,活跃资金占比极高。

成长股因为前期融资问题,短期竞争恶化问题,导致市值杀跌严重(市场不相信长期的事情),但是可能这也是成长布局最好的时候了。

当市场不再相信远期,不在相信成长和梦想的时候,只关注眼下利息的时候,这时候不再给成长溢价(甚至给了很高的交易折价)这时候才是最应该为梦想窒息的时候。.

@@今日话题 $中国神华(SH601088)$ $宁德时代(SZ300750)$ $比亚迪(SZ002594)$ $@@今日话题